Autor: @0xcheezzyyyy zusammengestellt von: Vernacular Blockchain

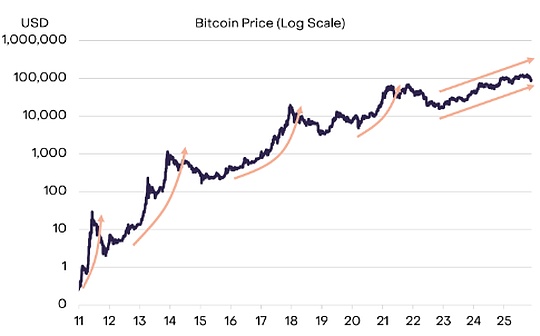

Wir haben seit Defi Summer 2021 einen langen Weg zurückgelegt.Heute hat Defi viele reife Felder gebildet und kann weiter wachsen und aktiv werden.

Im Vergleich dazu liegt dies jedoch noch in den frühen Phasen, da der Kryptomarkt eine Marktkapitalisierung von etwa 3,3 Billionen US -Dollar hat, während der traditionelle Finanzmarkt bis zu 133 Billionen US -Dollar liegt.In diesem Artikel werden einige Beobachtungen und Erkenntnisse über die dominante Plattform der Branche angesehen.

Die Kernphilosophie von DEFI besteht darin, ein innovativeres und effizienteres System zu bieten, das die wichtigsten Ineffizienzprobleme der traditionellen Finanzierung durch den nachgewiesenen Produktmarktanfall (PMF) löst.In ähnlicher Weise besteht Defi aus mehreren Schlüsselbereichen, die häufig eine Oligopolstruktur aufweisen.

Also, wie ist heute die Situation?

1. Dex

Schauen wir uns zunächst auf dezentrale Handelsplattformen (DEXS) an: Im vierten Quartal 2024 übertraf @RaydiumProtocol @Uniswap mit etwa 61% des Marktanteils und wurde ein führender Marktführer auf diesem Gebiet.

Obwohl seine Gesamtwertsperrung (TVL) nur etwa 39% von UNISWAP beträgt.Dies kann zwar mit der Memecoin-Begeisterung von @Solana zusammenhängen, aber seine langfristige Leistung bleibt ungewiss.

Im ewigen Vertrags -Dex -Feld haben wir einen klaren Gewinner.

Seit dem dritten Quartal von 2024 ist der Marktanteil von @hyperliquidx von 24% auf 73% gestiegen (ein 3 -facher Anstieg).Das Gesamtvolumen des ewigen Vertrags ist seit dem vierten Quartal von 2024 weiter gewachsen, wobei das derzeitige tägliche Handelsvolumen von rund 8 Milliarden US -Dollar gegenüber 4 Milliarden US -Dollar zu dieser Zeit war.

HL (Hyperliquid) stellt die zentralisierte Handelsplattform nach und nach in Frage und versucht, die Hauptplattform für die Preisbestimmung auf dem Kryptomarkt zu werden.

2. Ausleihen

Gleiches gilt für die Kreditindustrie.Seit 2024 ist die Dominanz von @aaves Industrie in den Kredit- und Kreditverwaltung immer offensichtlicher geworden:

Einlagen: von 42,1% auf 65,78% erhöht

Kreditaufnahme: von 31% auf 61% erhöht

Auch ohne die attraktivsten Renditen bleibt Aave die Plattform der Wahl, weil es über eine lange Zeit und die Glaubwürdigkeit des Protokolls aufgebaut wurde.

@pendle_fi leitet das Einnahmenfeld und setzt ein Allzeit-Hochethereum-TVL (ca. 1,59 Millionen ETH).

Sein einzigartiges Wertversprechen ist es, ein wichtiger Treiber für die Wertschöpfung auf dem Gebiet zu sein. Trotz der Verlangsamung des Defi -Marktes und der Marktstimmung bleibt es relativ kurz, es bleibt immer die höchste Fernseher.

Dies zeigt deutlich seine starke Produktmarktanpassung (PMF).

3.. Flüssige Plattform

Liquid Seeting ist zweifellos die größte TVL (ca. 35 Milliarden US -Dollar) in Defi.

@Lidofinance ist der unbestrittene Führer, der etwa 70% des Marktanteils kontrolliert und den LST -Markt fast monopolisiert.Die TVL (24,8 Milliarden US-Dollar) beträgt das 5,17-fache des zweitgrößten Konkurrenten in Binance $ Beth (4,8 Milliarden US-Dollar).

Diese Dominanz wird nicht durch das Einkommenseinkommen vorangetrieben, sondern durch den Vermögenswert von $ steth:

-

Beste Asset -Nutzung: Als am meisten integriertes Kapital in Defi.

-

Der vertrauenswürdigste Service: Werden Sie die bevorzugte Lösung für Mittel und Institutionen.

Hier sind Glaubwürdigkeit und Vertrauen der Schlüssel zu einer weit verbreiteten Akzeptanz.

Was die Flüssigkeitsrestaurant (Flüssigruhe) betrifft, haben wir auch ähnliche Publikumstrends gesehen.

Es ist erwähnenswert, dass die Marktdominanz von @Ether_fi signifikant gestiegen ist (von 35,3% auf 63%), wobei der Fernseher im Jahr 2024 um etwa 770% gestiegen ist, selbst nach dem Ende von S1 und S2 STAKEPROP.

Dieser Anstieg ist hauptsächlich auf:

-

First-Mover-Vorteil in Ökosystemen wie @eigenlayer, @symbioticfi und @karak_network.

-

Umfangreiche Defi -Integration

-

Vertrauen der Produktsuite

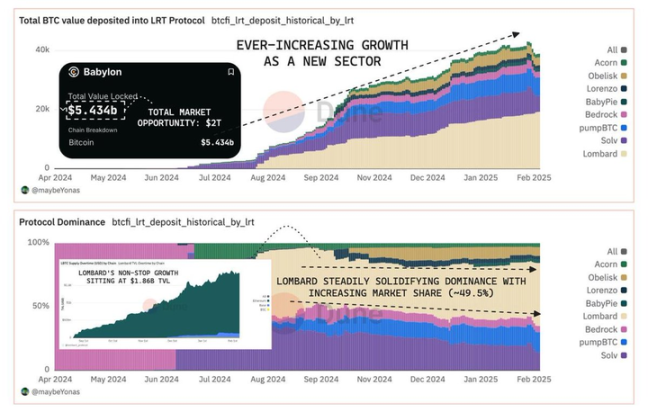

Die Leistung von @Lombard_Finance im BTC-Fi-Sektor ist dem Trend im LST/LRT-Sektor sehr ähnlich und steigt stetig auf 49,5%.

Da @BabylonLabs_io (derzeit mit einer Marktkapitalisierung von 5,5 Milliarden US-Dollar) reift, wird die Nachfrage nach BTC $ als bevorzugter Krypto-Security-Vermögenswert voraussichtlich exponentiell wachsen, wobei die Marktchancen 2 Billionen in Höhe von 2 Billionen erreichen.

@Lombard_finance hat die von der Branche geführte Strategie gemeistert.Mit $ LBTC als die am weitesten verbreitete, gebrauchte und sicherheitsorientierte LRT in Defi positioniert Lombard es als bevorzugtes Vermögenswert für das institutionelle Vertrauen und die breite Adoption, ähnlich der Rolle von $ steth.Details: https://x.com/0xcheezzyyyy/status/1886623732770463885

4. Zusammenfassung

Zusammenfassend haben Defi -Felder ihre eigene Positionierung gefunden, sich gegenseitig ergänzen und ein vollständiges Ökosystem gebildet.Dies ist der Aufstieg eines neuen nativen Finanzmodells, das dazu bestimmt ist, die zentralisierte Finanzierung (CEFI) zu untergraben, und wir haben das Glück, diesen Prozess zu beobachten.

Wenn wir in die nächste Stufe der Expansion eintreten, wird es mehr Anstrengungen geben, um in neue Vertikale zu expandieren, ungenutzte Märkte zu betreten und sogar in CEFI zu integrieren:

-

@ethena_labs plant die Integration traditioneller Finanzzahlungssysteme

-

@Mantle_official’s Mantle Index Fund und Mantle Bank Plan, Krypto mit traditionellen Finanzen zu kombinieren

Da mehr Institutionen aufmerksam sind, wie beispielsweise $ $ buidl für Defi, und das Defi -Portfolio von WorldLibertyfi und das Spot ETF von @WorldLibertyfi sind sehr vielversprechend.