Autor: @0xCheEzzyyyy compilado por: Vernacular Blockchain

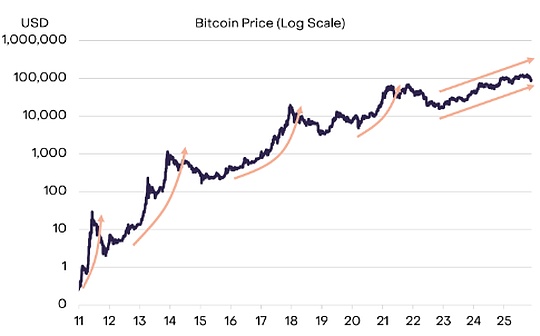

Hemos recorrido un largo camino desde Defi Summer 2021.Hoy, Defi ha formado muchos campos maduros y tiene la capacidad de continuar creciendo y volverse activo.

En comparación, sin embargo, esto todavía está en sus primeras etapas, ya que el mercado de cifrado tiene una capitalización de mercado de aproximadamente $ 3.3 billones, mientras que el mercado financiero tradicional es tan alto como $ 133 billones.Este artículo analizará algunas observaciones y hallazgos sobre la plataforma dominante de la industria.

La filosofía central de Defi es proporcionar un sistema más innovador y eficiente que resuelva los principales problemas de ineficiencia de las finanzas tradicionales a través del ajuste probado del mercado de productos (PMF).Del mismo modo, Defi está compuesto por varias áreas clave que a menudo presentan una estructura de oligopolio.

Entonces, ¿cuál es la situación hoy?

1. Dex

Primero veamos las plataformas de comercio descentralizadas (DEX): en el cuarto trimestre de 2024, @RaydiumProtocol superó a @UNISWAP con aproximadamente el 61% de la cuota de mercado, convirtiéndose en un líder en el campo.

Aunque su bloqueo de valor total (TVL) es solo alrededor del 39% de UNISWAP.Si bien esto puede estar relacionado con la moda de Memecoin de @Solana, su rendimiento a largo plazo sigue siendo incierto.

En el campo perpetuo Contract Dex, tenemos un claro ganador.

Desde el tercer trimestre de 2024, la participación de mercado de @Hyperliquidx ha aumentado del 24% al 73% (un aumento de 3x).El volumen general del contrato perpetuo Dex ha seguido creciendo desde el cuarto trimestre de 2024, con un volumen de negociación diario actual de aproximadamente $ 8 mil millones en comparación con $ 4 mil millones en ese momento.

HL (Hyperliquid) desafía gradualmente la plataforma de negociación centralizada y está tratando de convertirse en la plataforma principal para la determinación de precios en el mercado de criptografía.

2. Préstamo

Lo mismo es cierto para la industria del endeudamiento.Desde 2024, el dominio de la industria de @Aave en los sectores de préstamos y préstamos se ha vuelto cada vez más obvio:

Depósitos: Regase de 42.1% a 65.78%

Préstamo: se elevó del 31% al 61%

Incluso sin los rendimientos más atractivos, AAVE sigue siendo la plataforma de elección debido a la reputación que ha construido durante mucho tiempo y la credibilidad del protocolo.

@Pendle_Fi lidera el campo de ingresos, estableciendo un TVL de Ethereum más alto (aproximadamente 1,59 millones de ETH).

Su propuesta de valor única es ser un impulsor clave del descubrimiento de valor en el campo, y a pesar de la desaceleración en el mercado Defi y el sentimiento del mercado es relativamente corto, sigue siendo el TVL más alto en todo momento.

Esto demuestra claramente su fuerte ajuste del mercado de productos (PMF).

3. Plataforma de estancamiento líquido

La apuesta por líquido es, sin duda, el área de TVL más grande (alrededor de $ 35 mil millones) en Defi.

@Lidofinance es el líder indiscutible, que controla alrededor del 70% de la participación de mercado y casi monopoliza el mercado LST.Su TVL ($ 24.8 mil millones) es 5.17 veces el segundo mayor contendiente @Binance $ Beth ($ 4.8 mil millones).

Este dominio no está impulsado por el ingreso de replanteo, sino por el valor del activo de $ Steth:

-

La mejor utilización de activos: como el activo más integrado en Defi.

-

El servicio más confiable: convertirse en la solución de replanteo preferida para fondos e instituciones.

Aquí, la credibilidad y la confianza son clave para impulsar la adopción generalizada.

En cuanto a la reestructuración líquida (descanso líquido), también hemos visto tendencias de multitud similares.

Vale la pena señalar que el dominio del mercado de @Ether_Fi ha aumentado significativamente (de 35.3% a 63%), con su TVL en aproximadamente un 770% en 2024, incluso después del final de S1 y S2 StakedRop.

Este aumento se debe principalmente a:

-

Ventaja de primer movimiento en ecosistemas como @eigenlayer, @symbioticfi y @karak_network.

-

Integración Defi extensa

-

Confianza de la suite de productos

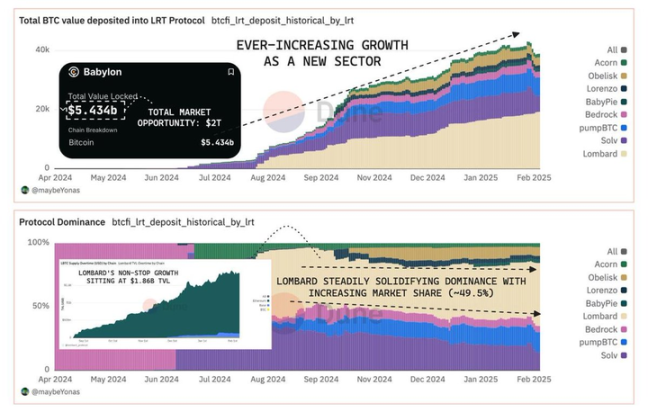

El rendimiento de @lombard_finance en el sector BTC-Fi es muy similar a la tendencia en el sector LST/LRT, aumentando constantemente al 49.5%.

Como @BabyLOnlabs_io Mures (actualmente con una capitalización de mercado de $ 5.5 mil millones), se espera que la demanda de $ BTC como activo preferido de criptomoticidad crezca exponencialmente, con oportunidades de mercado que alcanzan los $ 2 billones.

@Lombard_finance ha dominado la estrategia dirigida por la industria.Con $ LBTC como el LRT más integrado, usado y centrado en la seguridad en Defi, Lombard lo posiciona como el activo preferido para la confianza institucional y la adopción generalizada, similar al de $ Steth.Detalles: https://x.com/0xcheezzyyyy/status/18866237327770463885

4. Resumen

En resumen, Defi Fields ha encontrado su propio posicionamiento, complementados entre sí y formado un ecosistema completo.Esto marca el aumento de un nuevo modelo financiero nativo que está destinado a subvertir las finanzas centralizadas (CEFI), y tenemos la suerte de presenciar este proceso.

Al ingresar a la próxima etapa de expansión, habrá más esfuerzos para expandirse a nuevas verticales, ingresar a mercados sin explotar e incluso integrar con CEFI:

-

@ethena_labs planea integrar sistemas de pago financieros tradicionales

-

@Mantle_Official’s Mantle Index Fund y Mantle Bank Plan para combinar criptografía con finanzas tradicionales

Con más instituciones prestando atención, como $ Buidl de @BlackRock para Defi y @WorldLibertyfi’s Defi Portfolio y Spot ETF, el potencial futuro parece muy prometedor.