Desde que Trump asumió el cargo, ha presionado a Powell para reducir las tasas de interés rápidamente.Al principio, Powell abrió el camino pero no lo emitió. Más tarde, estalló la Guerra Arancelaria.Powell usó un movimiento para «usar su lanza y atacar su escudo», y atribuyó la razón para no reducir las tasas de interés a los objetivos que los aranceles pueden estimular la inflación.

En la superficie, Trump está haciendo irracional e intimidación en el lugar de trabajo.Su comportamiento imprudente está erosionando la independencia de la Reserva Federal porque intenta degradar a la Reserva Federal a un departamento del gobierno federal.Sin embargo, en una entrevista reciente, Trump le dio a Powell un comentario interesante:El presidente de la Reserva Federal, Powell, es bastante político.

Entonces, ¿es la terquedad de Powell para no reducir las tasas de interés una operación politizada?? La respuesta depende de nuestra comprensión del sistema de tasas de interés.

Si creemos firmemente en el llamado sentido común que los recortes de tasas de interés estimularán la inflación secundaria, entonces el enfoque de Powell es correcto. Por el contrario, si usamos el modelo de flujo de capital transfronterizo, sacaremos la conclusión opuesta de que los recortes de tasas de interés conducirán al retiro del dinero caliente en el extranjero, que, por el contrario, ayudará a reducir la inflación.Por lo tanto, Powell debe estar protegiendo los intereses de un determinado grupo.

En este artículo, seguimos principalmente el camino del sentido común anormal.Veamos cómo Powell salvaguarda los intereses de Wall Street.

Tasas de interés, alquileres e inflación

Si creemos en las tonterías de Wall Street, definitivamente llegaremos a la siguiente conclusión:Cuanto menor sea la tasa de interés, mayor será el alquiler.Por lo tanto, mantener altas tasas de interés es la única forma de frenar el crecimiento excesivamente rápido de los alquileres.

Sin embargo, si vinculamos el modelo de flujo de capital transfronterizo con la ley de Say, llegaremos a una conclusión interesante:Cuanto mayor sea la tasa de interés, el alquilercruzalto.

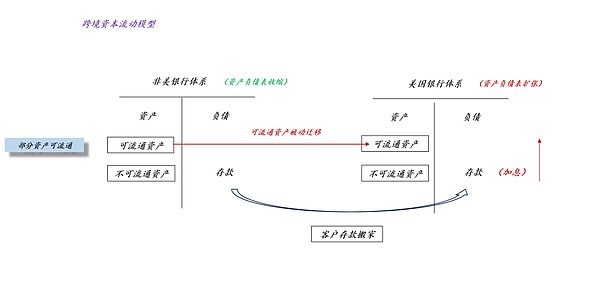

1. Modelo de circulación de capital transfronterizo

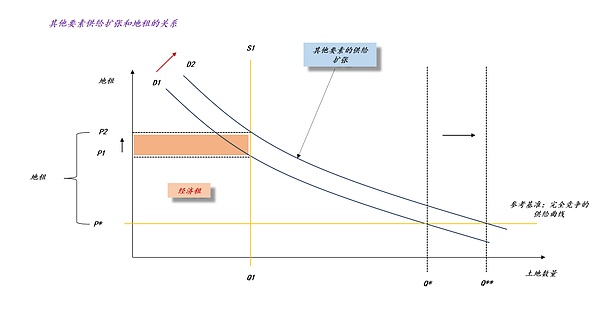

La imagen de arriba representa una historia muy simple.Cuando la Fed mantiene altas tasas de interés y la tasa de interés promedio en el sistema bancario no estadounidense permanece sin cambios, entonces, entonces,La mudanza de depósito se producirá en todo el mundo. Como resultado, el balance general del sistema bancario estadounidense se expandió, mientras que el balance del sistema bancario no estadounidense se contrajo.

No es difícil descubrir que esta es una historia de los recursos existentes.Los depósitos fluirán espontáneamente a lugares donde las tasas de interés de depósito son altas.La razón por la cual esta historia es simple es que a nivel micro, los depositantes también depositarán sus depósitos a los bancos con tasas de interés más altas.

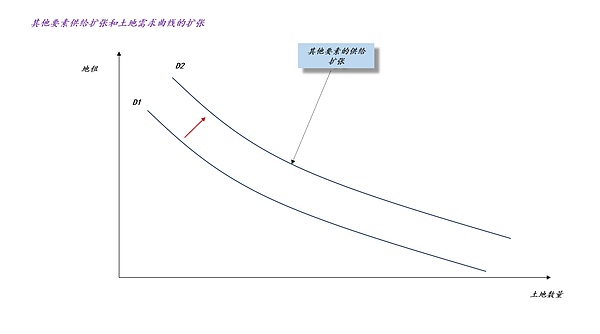

2. Ley de decir

La ley de Say nos dice queLa oferta crea automáticamente la demanda.Es decir, la demanda de un factor X específico proviene de la oferta de otros factores en un paquete.

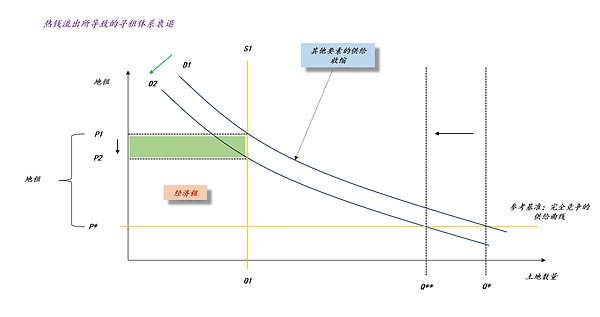

Entonces obtuvimos la imagen de arriba,Cuando el suministro de otros factores se expande, la curva de demanda de tierras se expande de D1 a D2. Es obvio que los depósitos son un recurso extremadamente importante.La entrada de depósitos en el extranjero ampliará la curva de demanda de la tierra.

Yendo más allá, si suponemos que la oferta de tierras en los Estados Unidos es inelástica, su curva de oferta es S1, cuando la curva de demanda de tierras se expande de D1 a D2,Encontraremos que el precio del alquiler de la tierra ha aumentado de P1 a P2.

En resumen, cuando combinamos el modelo de flujo de capital transfronterizo y digamos la ley, sacaremos una conclusión fácilmente.Cuanto mayor sea la tasa de fondos federales, mayor será el alquiler de la tierra, mayor será el alquiler.

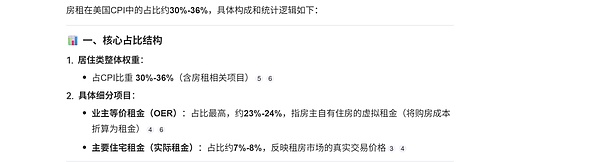

Lo que es aún más interesante es que el alquiler representa alrededor del 30-36% del IPC de EE. UU.

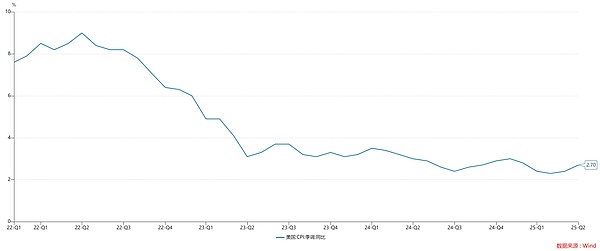

Entonces llegamos a una conclusión muy extraña:La razón por la cual la lectura del IPC de EE. UU. Se mantiene en 2.7% es porque la Reserva Federal mantiene altas tasas de interés de políticas.

El conflicto entre el gobierno de los Estados Unidos y Wall Street

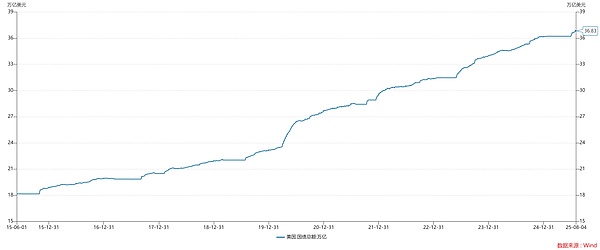

Por un lado, la tasa de interés del bono del Tesoro de EE. UU. Se ha mantenido por encima del 4.2% durante diez años.

Por otro lado, los bonos del Tesoro de los Estados Unidos aumentaron a 36.83 billones de billones.Por lo tanto, una mayor tasa de fondos federales traerá altos costos de interés al gobierno de los Estados Unidos.Después de todo, una diferencia de tasa de interés del 1% puede aportar un costo de interés adicional de 368.3 mil millones..

Por lo tanto, las cuentas del gobierno de los Estados Unidos son muy claras.Trump ha hecho más de una vez, exigiendo que Powell reduzca las tasas de interés en un 1% de inmediato.

Entonces, ¿dónde están los intereses de Wall Street??Primero, la tasa de fondos federales más altos bloqueados en una gran cantidad de depósitos en el extranjero, apoyando al mercado de valores de EE. UU.

Una vez que se escapa este dinero, ¿puede el mercado de valores de EE. UU. Todavía aguantar??Nadie lo sabe.

En segundo lugar, la economía estadounidense está altamente financiada y su PIB está lleno de diversas alquileres económicos, médicos, seguros, legales, inmobiliarios y otras industrias.Todos son esencialmente intereses.

Es decir, una vez que la Fed no puede mantener altas tasas de interés,El dinero caliente en el extranjero fluye fuera del área local, luego el alquiler de tierras en los Estados Unidos caerá, es decir, la industria de bienes raíces disminuirá.

La alta financiación de los Estados Unidos significa que la esencia de muchas industrias es la «industria de búsqueda de alquileres» (PD: Michael Hudson llama a estos departamentos departamentos de bomberos), la historia de la industria de bienes raíces no será un caso aislado, y habrá una fuerte disminución en EPS en todos los ámbitos de la vida.

En otras palabras, los recortes de tasas de interés pueden conducir a una recesión colectiva de la «industria de búsqueda de alquileres» de los Estados Unidos, que es lo que Wall Street no puede soportar más.

Si el razonamiento anterior es verdadero, entonces podemos ver una alimentación diferente, que es la única «industria de búsqueda de alquileres» de la que proviene.

La Fed ha atraído a Global Hot Money a través de altas tasas de interés y lo ha utilizado para garantizar la próspera «industria de búsqueda de alquileres».La prosperidad de estas industrias ha aumentado la inflación, y la Fed puede negarse a reducir las tasas de interés por este motivo..Por lo tanto, «el aumento de tasa de tasa de inflación de tasa» es un ciclo de autorrealización.Para decirlo sin rodeos, este es un ponzi alternativo.

Cuando el razonamiento llega a este punto, miramos hacia atrás a las locas demandas de Trump (PD: la Fed está pidiendo 1-2% de corte de tasas), no pensarás que Trump es un aficionado que no entiende las finanzas en absoluto.

Trump también tiene un dicho famoso: «Si no hay detección, no habrá virus».

Una vez que la Fed reduzca las tasas de interés en un 1-2%, el dinero caliente en el extranjero se retirará bruscamente, se expondrán varios problemas en la economía de los EE. UU. En ese momento, la gente está preocupada por la recesión, ¿y a alguien seguirá preocupado por la inflación??Todos se quejaránLa Fed reduce las tasas de interés demasiado tarde.

Esta situación es tan extraña. La Fed está tratando de no reducir las tasas de interés. Powell es sabio y poderoso, un héroe trágico que lucha contra la inflación y la intimidación de Trump.Una vez que la Fed reduzca bruscamente las tasas de interés, todos encontrarán que la Fed redujo las tasas de interés demasiado tarde.

Conclusión

No hay almuerzo gratis en el mundo.

Las altas ganancias de la «industria de búsqueda de alquileres» en los Estados Unidos,Por un lado, proviene del pueblo estadounidense que tiene altas tarifas y, por otro lado, proviene de las altas tasas de interés asumidas por el gobierno de los Estados Unidos..Por lo tanto, el conflicto entre el gobierno de EE. UU. Y Wall Street es muy agudo, y el gobierno de los Estados Unidos ya no puede soportar los altos gastos de intereses, pero los capitalistas codiciosos todavía están pensando en «que todos aguanten por otro mes».

Una vez que abandonamos los dogmas tóxicos, como «recortes de tasa para estimular la economía» y «los recortes de la tasa para estimular la inflación», encontraremos:

1. Powell no es un loto blanco en absoluto. Siguió cubriéndolo hasta que no pudo cubrirlo por completo;

2. La Fed no es tan independiente. Sirven capital y los intereses de Wall Street;

Recientemente,Los datos no agrícolas en los Estados Unidos explotan, y los datos no agrícolas en los tres meses de 5, 6 y 7 fueron muy pobres. Junto con la renuncia del director Kugler, el gobierno de los Estados Unidos finalmente ganó la ventaja, por lo queLa probabilidad de recortar la tasa de interés de la Fed en septiembre es extremadamente alta.Si Estados Unidos es realmente una recesión debido a los recortes de tasas de interés, no se sorprenda, solo significaLos «recortes de tarifas estimulan la economía» y los «recortes de tarifas estimulan la inflación» son las tonterías utilizadas por Wall Street para engañar a las personas.

Finalmente, este artículo no intenta convencer a nadie. Su objetivo principal es explorar y explorar nuevos caminos de razonamiento.