作者:Mason Nystrom,Pantera合伙人;編譯:0xjs@比特鏈視界

消費者DeFi

隨著利率下降,DeFi 收益率開始變得更具吸引力。波動性增加帶來了更多用戶、收益率和槓桿。再加上 RWA 帶來的更可持續的收益率,構建消費級加密金融應用突然變得容易得多。

當我們將這些宏觀趨勢與鏈抽象、智能帳戶/錢包以及向移動端的普遍轉變方面的創新相結合時,就有明顯的機會打造消費者級的 DeFi 體驗。

過去幾年中最成功的一些加密金融應用程式都是在改進用戶體驗和投機的結合下誕生的。

● 交易機器人(例如 Telegram)– 為用戶提供在消息傳遞和社交體驗中進行交易的功能

● 更好的加密錢包(例如 Phantom)——改善現有的錢包體驗,並在多個鏈上提供更好的體驗

● 新的終端、投資組合追蹤器和發現層(例如 Photon、Azura、Dexscreener 等)– 為高級用戶提供高級功能,並讓用戶通過類似 CeFi 的界面訪問 DeFi

● memecoins的Robinhood(例如 Vector、Moonshot、Hype 等)– 到目前為止,加密貨幣主要青睞桌面端,但移動優先的體驗將主導未來的交易應用

● 代幣launchpad – (例如,Pump、Virtuals 等) – 為任何人提供無需許可的代幣創建權限,無論其技術能力如何。

隨著越來越多的消費級 DeFi 應用推出,它們將看起來像金融科技應用,具有用戶喜歡的標準用戶體驗,但它們將在後端聚合併提供 DeFi 協議的個性化體驗。這些應用將專注於發現體驗、提供的產品(例如收益類型)、對高級用戶的吸引力(例如提供多抵押品槓桿等便捷功能),並且通常會抽象化鏈上交互的複雜性。

RWA飛輪:內生增長與外生增長

自 2022 年以來,高利率支持了鏈上現實世界資產 (RWA) 的大量湧入。但現在,從鏈下金融到鏈上金融的轉變正在加速,因為貝萊德等大型資產管理公司意識到在鏈上發行 RWA 帶來了有意義的好處,包括:可編程金融資產、發行和維護資產的低成本結構以及更大的資產可訪問性。這些好處,如穩定幣,比當前的金融格局提高了 10 倍。

根據 RWA.xzy 和 DefiLlama 的數據,RWA佔以太坊資產的 21-22%。這些RWA主要以 A 級、美國政府支持的美國國國債的形式出現。這種增長主要是由高利率推動的,高利率使投資者更容易做多美聯儲而不是 DeFi。儘管宏觀風向正在發生變化,使國債的吸引力下降,但鏈上資產代幣化的特洛伊木馬已經進入華爾街,為更多風險資產進入鏈上打開了閘門。

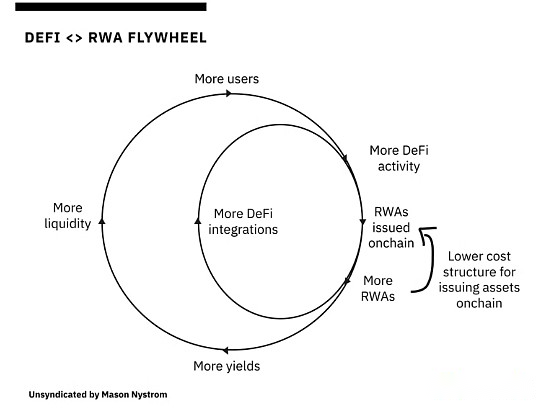

隨著越來越多的傳統資產轉移到鏈上,這將引發複合飛輪效應,慢慢地用 DeFi 協議合併和取代傳統的金融軌道。

這為什麼重要?加密貨幣的增長歸結為外生資本與內生資本。

DeFi 的大部分都是內生的(在 DeFi 生態系統中基本上是循環的),並且能夠自行增長。然而,從歷史上看,它具有相當的反身性:它會上升,會下降,然後又回到原點。但隨著時間的推移,新的原語穩步擴大了 DeFi 的份額。

通過 Maker、Compound 和 Aave 進行的鏈上借貸擴大了加密原生抵押品作為槓桿的使用範圍。

去中心化交易所,尤其是 AMM,擴大了可交易代幣的範圍,並啟動了鏈上流動性。但 DeFi 只能在一定程度上發展自己的市場。儘管內生資本(例如,對鏈上資產的投機)已將加密市場推向強勁的資產類別,但外生資本(存在於鏈上經濟之外的資本)對於下一波 DeFi 增長必不可少。

RWA 代表著大量潛在的外生資本。RWA(商品、股票、私人信貸、外匯等)為 DeFi 的擴張提供了最大的機會,使其不再局限於將資本從散戶口袋循環轉移到交易員腰包。正如穩定幣市場需要通過更多外生用途(而非鏈上金融投機)來實現增長一樣,其他 DeFi 活動(例如交易、借貸等)也需要實現增長。

DeFi 的未來是所有金融活動都將轉移到區塊鏈上。DeFi 將繼續看到兩個平行的擴張:通過更多的鏈上原生活動實現的類似內生擴張,以及通過現實世界資產轉移到鏈上實現的外生擴張。

DEFI的平臺化

「平臺之所以強大,是因為它們促進了第三方供應商和最終用戶之間的關係。」——本·湯普森

加密協議即將迎來它們的平臺化時刻。

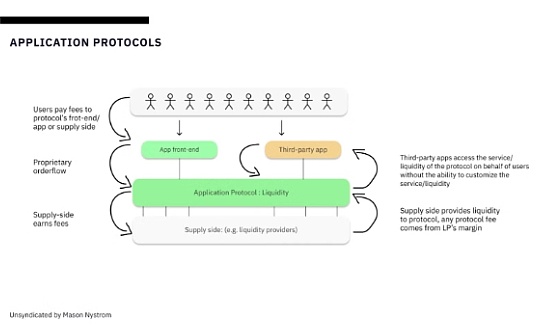

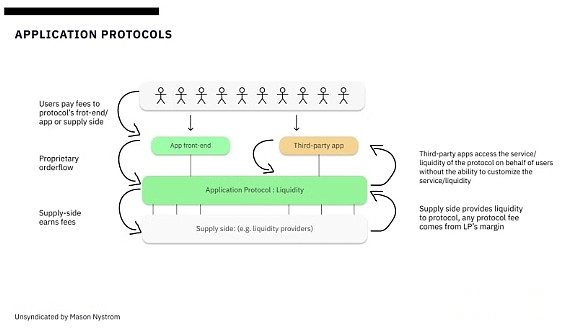

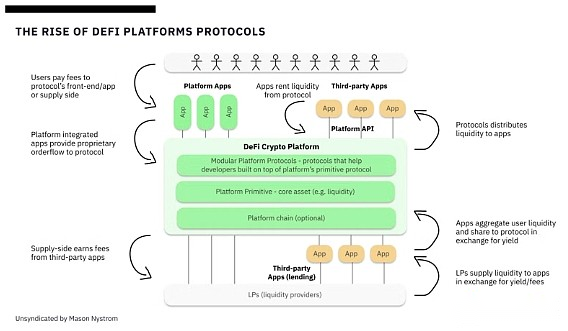

DeFi 應用程式都在朝著相同的商業模式發展,從獨立的應用程式協議發展為成熟的平臺協議。

但這些 DeFi 應用究竟是如何成為平臺的呢?如今,大多數 DeFi 協議都相對僵化,為想要與這些協議交互的應用程式提供一刀切的服務。

在許多情況下,應用程式只是像標準用戶一樣向協議支付其核心資產(例如流動性)的費用,而不是能夠直接在協議內構建差異化體驗或編程邏輯。

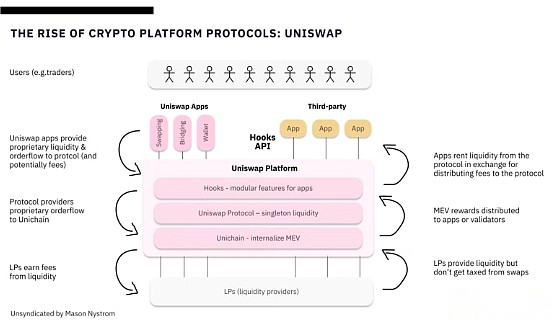

大多數平臺都是這樣開始的,為單一用例解決核心問題。Stripe 最初提供支付 API,允許個體企業(如在線商店)在其網站上接受付款,但它只適用於單個企業。Stripe 推出 Stripe Connect 後,企業能夠代表多個賣家或服務提供商處理付款,從而使 Stripe 成為今天的平臺。後來,它為開發人員提供了更好的方法來構建更多集成,從而擴大了其網絡效應。同樣,像 Uniswap 這樣的 DeFi 平臺現在正在從促進交換的獨立應用程式(例如 DEX)轉向構建 DeFi 平臺,使任何開發人員或應用程式都可以在 Uniswap 的流動性之上創建自己的 DEX。

DeFi 平臺轉型的關鍵推動因素是商業模式的轉變,以及單例流動性原語的演變。

單例流動性原語——Uniswap、Morpho、Fluid——為 DeFi 協議聚合流動性,允許價值鏈的兩個模塊化部分(例如流動性提供者和應用程式/用戶)訪問。流動性提供者的體驗變得更加精簡,將資金分配給單一協議,而不是差異化資金池或孤立保險庫的協議。對於應用程式來說,他們現在可以從 DeFi 平臺租用流動性,而不是簡單地聚合核心服務(例如 DEX、借貸等)。

以下是一些新興 DeFi 平臺協議的示例:

Uniswap V4 正在推動單例流動性模型,通過該模型,應用程式(例如,鉤子)可以從 Uniswap 的 V4 協議中租用流動性,而不是像 Uniswap V2 和 V3 那樣簡單地通過協議路由流動性。

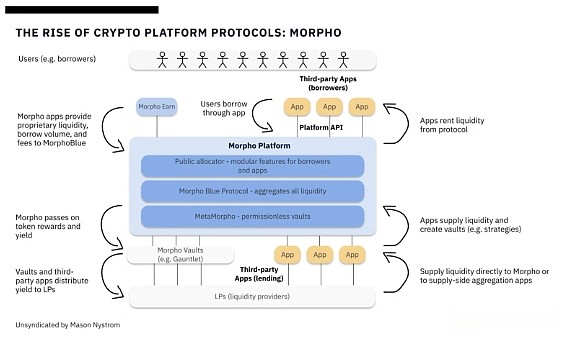

Morpho 已轉向類似的平臺模型,其中 MorphoBlue 充當核心流動性原語層,可通過 MetaMorpho(建立在流動性原始 MorphoBlue 之上的協議)創建的保險庫進行無權限訪問。

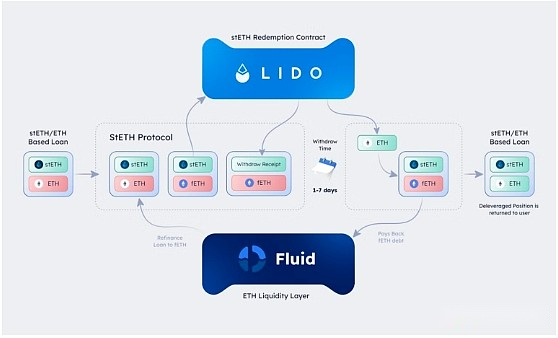

類似地,Instadapp 的 Fluid 協議創建了一個共享流動性層,可供其借貸和 DEX 協議利用。

雖然這些平臺之間存在差異,但共同點是新興的 DeFi 平臺共享類似的模型,在頂層構建單例流動性合約層,並在上面構建更多模塊化協議,以實現更大的應用程式靈活性和定製化。

DeFi 協議從獨立應用程式演變為成熟平臺,標誌著鏈上經濟的成熟。通過採用單例流動性原語和模塊化架構,Uniswap、Morpho 和 Fluid(原名 Instadapp)等協議正在釋放出新的靈活性和創新水平。這種轉變反映了傳統平臺(如 Stripe)如何授權第三方開發人員在核心服務之上進行構建,從而推動更大的網絡效應和價值創造。隨著 DeFi 進入平臺時代,促進可定製、可組合的金融應用程式的能力將成為一項決定性特徵,從而擴大現有 DeFi 協議的市場,並使新一波應用程式能夠在這些 DeFi 平臺上構建。