Autor: Bewater Giga-Brain Quelle: X,@Bewateroffical

1. USDE Definition: Das halbe Zentrum der Hypothek ist eine stabile Münze

Es gibt viele Klassifizierungsmethoden für eine stabile Währung, wie z. B.:

(1) Toply -Hypothek und Nichtsough -Hypothek

(2) Zentrales Hosting und nicht zentrales Sorgerecht

(3) Ausgabe und zentralisierte Institutionen in der Kette

(4) Lizenzierung und keine Genehmigungen erforderlich

Es gibt auch einige Überschneidungen und Änderungen.Nach dieser Definition sind die meisten Stablecoins nicht -Fuß -Hypotheken -Stablecoins, aber es gibt Ausnahmen wie Lumiterrra von Luausd. Die Objekte (USDT & amp; USDC), Luausd, hat auch die doppelten Attribute von Algorithmus -stabilen Münzen und ausreichenden hypothekenstabilen Münzen.

Ein weiteres Beispiel ist Dai. Center Hua und nicht zentrales Hybrid -Sorgerecht.

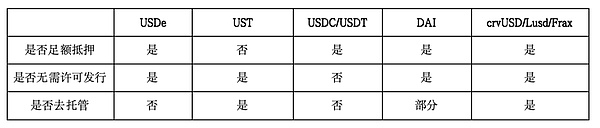

Basierend darauf können wir zu komplizierte Klassifizierungen abziehen und abstrahieren, ob es drei Kernindikatoren gibt: ob es ausreichende Hypotheken gibt, keine Lizenzausgabe und ob wir hosten sollen.Im Gegensatz dazu sind die drei Attribute von USDE und anderen gemeinsamen Stablecoin teilweise unterschiedlich.Wenn wir denken【Dezentralisierung】Müssen gleichzeitig zufrieden sein[Es ist nicht erforderlich, die Ausgabe von Lizenz zu lizenzieren]Und【Gehen Sie zum Host】】Zwei Bedingungen, dann ist das USDE nicht in der Schlange, daher wird sie als klassifiziert als【Das halbe Zentralzentrum der Hypothekenstabilitätswährung】】Es ist geeignet.

>

2. Analyse der Hypothekenwertanalyse

Die erste Frage ist, ob das USDE über ausreichende Hypothek verfügt und die Antwort offensichtlich positiv ist.Wie im Projektdokument beschrieben, ist die USDE -Hypothek ein synthetisches Vermögenswert von verschlüsselten Vermögenswerten und entsprechende kurze Futures -Positionen als Hypotheken.

Synthetischer Vermögenswert = Spotwert+Kurzer Futures Head Zoll -Wert

Im Anfangszustand, der Spot -Wert = x, die Zukunft der Zukunft = 0 unter der Annahme, dass der Basisunterschied y ist

Hypothekenwert = x+0

假设一定时间后现货价格上涨 a 美元 , 而期货头寸价值上涨了 b 美元 (a 、 b 可以为负) 头寸价值 = x+a-b = x+(a-b) , 基差变为 y+δy , δ δy = (( A-b) kann ersichtlich sein, dass sich der interne Wert der Position nicht ansteigt, wenn ΔY unverändert ist, der inhärente Wert der Position nicht ändert, andernfalls fällt es ab.Darüber hinaus ist der Ausgangszustand der Basis für den Liefervertrag im Allgemeinen negativ, und die Basisdifferenz wird allmählich zu 0, wenn der Liefertag (kein Handel mit Reibung in Betracht gezogen wird), was bedeutet, dass AY positiv sein muss. Wenn also die Synthese synthetisiert wird Wenn es synthetisiert wird, ist die Grundlage y und der Verbundanschlusswert ist während des Liefertages höher als der Ausgangszustand.

Das Asset -Portfolio des Spots und der kurzen Futures wird auch als „aktuelle Arbitrage“ bezeichnet. 18%.

>

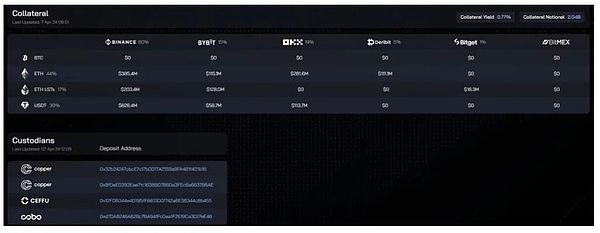

Wir kehrten nach Ethena zurück, und ich fand auf der offiziellen Website keine genaue Definition auf der Verwendung von Lieferverträgen (unter Berücksichtigung der Transaktionstiefe, der Wahrscheinlichkeit von ewigen Verträgen ist relativ hoch), aber die Adresse und CEX -Verteilung der Hypothekenkette und CEX -Verteilung der Hypothekenobjekte und CEX -Verteilungsessenz

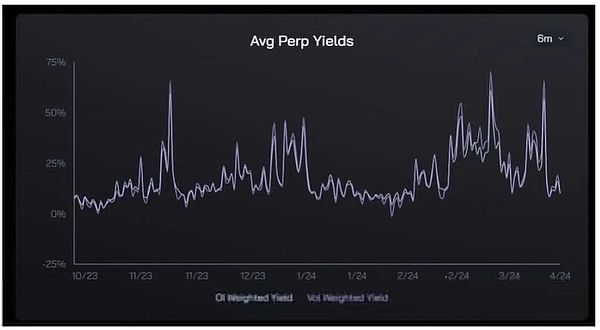

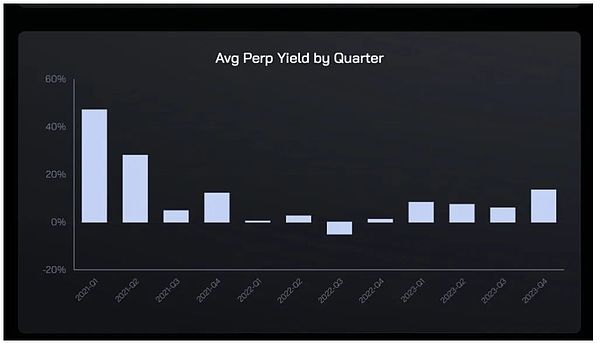

Kurzfristig wird es einige Unterschiede in diesen beiden Methoden geben.Der ewige Vertrag ist ein Produkt eines Schwankungssatzes, und der tägliche Zinssatz kann unter bestimmten Umständen negativ sein.Aus Erfahrung wird die Arbitrage -Geschichte nachhaltiger Verträge jedoch etwas höher sein als der Liefervertrag, und beide sind positiv:

1) Die neutrale Futures Airdrop ist die wesentlichen Kreditfonds.Die notwendige Rendite & GT;

2) Nachhaltige Verträge müssen variable fällige Erträge standhalten und zusätzliche Risikoprämien zahlen.

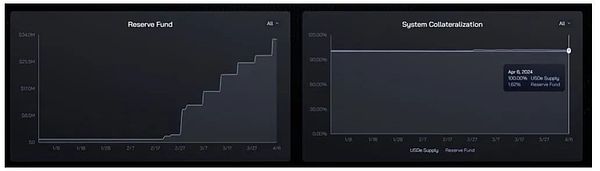

Basierend darauf ist es völlig falsch, sich um „USDE“ -Vermögen oder USDE zu sorgen.Nach dem nach dem Artikel eingeführten Rahmen für Hypothekenrisiken beträgt der aktuelle Kern-/Schmale -Hypothekenkoeffizient von USDE 101,62%.

>

[Potenzielle negative Zinssätze werden dazu führen, dass USDE -Hypothek schrumpfen]Es ist kein großes Problem.Nach der großen Anzahl von Theoremen wird die Häufigkeit zwangsläufig auf die Wahrscheinlichkeit konvergieren, und die USDE -Hypothek wird eine Wachstumsrate der durchschnittlichen Finanzierungsrate für eine lange Zeit aufrechterhalten.

>

Wechseln Sie das beliebtere Sprichwort: Sie können ein Stück aus den Poker Unlimited Times zeichnen.Müssen Sie im Fall von 100 US -Dollar sich Sorgen machen, dass der König zu viel intuitiv ist? Der Gewinnanteil ist viel höher als der von Pumpkarten.

>

Wo ist das wahre Risiko?

1. Marktkapazitätsrisiko

Jetzt haben wir deutlich gemacht, dass das Risiko einer Hypothek keine Sorgen wert ist.Dies bedeutet jedoch nicht, dass es keine anderen Risiken gibt.Am bemerkenswertesten sind die potenziellen Beschränkungen für Ethena auf dem Vertragsmarkt.

Das erste Risiko ist das Liquiditätsrisiko.Gegenwärtig beträgt die Zirkulation von USDE etwa 2,04 Milliarden US -Dollar, von denen ETH und LST insgesamt etwa 1,24 Milliarden US -Dollar haben, was bedeutet, dass sie unter dem Fall mit einer kurzen Position von 1,24 Milliarden US -Dollar eingerichtet werden muss.

>

Der derzeitige Binance -Eth -Vertrag beträgt etwa 3 Milliarden US -Dollar, und 78%der USDT -Reserve -Reserve werden in Binance aufbewahrt, dass die Verwendung von Geldern einheitlich ist, was bedeutet, dass Ethena 2,04 Milliarden*61%*78 eröffnen muss. %= 970 Mio. Kurzpositionen des Nominalwerts haben 32,3%der Position ausmachen.

Der Anteil der Positionierung von Ethena auf dem Binance oder anderen Derivatenbörsen hat viele negative Auswirkungen, darunter:

1) Es kann dazu führen, dass die Reibung von Transaktionen größer wird

2) in kurzer Zeit nicht mit großer Erlösung umgehen kann

3) Das Angebot von USDE, der die kurze Position erhöht

Obwohl einige mechanische Konstruktionen möglicherweise das Risiko verlangsamen können, z. B. die obere Grenze und die dynamische Rate für zeitbasierte Guss-/Zerstörungsrate (Luna hat diesen Mechanismus eingeführt), besteht ein besserer Weg nicht zu Gefahr.

Nach diesen Daten kann die Kombination von Binance+ETH -Transaktionen sehr nahe am Grenze liegen.Sie können diese Grenze jedoch auch durchführen, indem Sie Kategorien mit mehreren Währungen und mehr Austausch einführen.Nach den Tokeninsight -Daten nimmt Binance einen Anteil von 50,1%des Handelsmarktes an. Die Schätzung wird geschätzt:

Die Obergrenze der USDE -Marktkapazitätstheorie = 20,4 (628/800)*60%/4/50,1%= 12,8 Mrd. USD

Die schlechte Nachricht ist, dass das USDE eine Kapazitätsgrenze hat, und die gute Nachricht ist, dass es noch 500%des Wachstumsraums von der Obergrenze gibt.

Basierend auf diesen beiden oberen Grenzen können wir die Größe des USDE in drei Stufen unterteilen:

(1) 0-20 Milliarden: Diese Skala wird über den Markt auf dem Binance erreicht

(2) 2 Milliarden bis 12,8 Milliarden: Sie müssen die Hypothek auf die Mainstream -Währung des Marktes ausdehnen. Nutzen Sie die Marktkapazität anderer Börsen vollständig

(3) Mehr als 12,8 Milliarden: Sie müssen sich auf das Wachstum des Krypto -Marktes selbst verlassen+zusätzliche Hypothekenmanagementmethoden einführen (wie RWA, Kreditmarktposition)

Es ist zu beachten, dass der USDE, wenn der eigentliche Flip wirklich zentralisiert ist, zumindest USDC überschreiten muss, um die zweitgrößte Stablecoin zu werden.

>

2. Gastrisiko

Eine weitere Kontroverse von Ethena ist, dass die Mittel der Vereinbarung eine Sorgerecht von einer dritten Party -Agentur sind.Dies ist ein Kompromiss, der auf dem aktuellen Marktumfeld basiert.Coinglass -Daten zeigen, dass der Gesamtbetrag der BTC -Verträge in DYDX 1,19 Mio. US -Dollar von 1,48%Binance und 2,4%Bybit beträgt.Daher ist die Managementposition des zentralisierten Austauschs durch den zentralisierten Austausch für Ethena unvermeidlich.

>

Es sollte jedoch darauf hingewiesen werden, dass Ethena die Hosting-Methode „Off-Exchangesetetemente“ verwendet.Einfach ausgedrückt, die durch diese Methode verwalteten Mittel werden nicht wirklich in die Börse eintreten, sondern in eine Sonderadresse für das Management übertragen. Der Austausch. .

Der größte Vorteil dieses Mechanismus ist genau er[Beseitigen Sie das Einzelpoint -Risiko eines zentralen Austauschs]Da die Börsen die Fonds noch nie kontrolliert haben, können zumindest die beiden Teilnahme der drei Parteien in die Übertragung übertragen werden.Bei der Prämisse der Depotbank -Institution kann dieser Mechanismus den Austauschteppich (wie FTX) und den Project Party Teppich effektiv vermeiden.Zusätzlich zum Kupfer bieten COFFU, COBO von Ethena, Sinohope und Fireblocks auch ähnliche Dienste an.

Natürlich hat die Custodian Agency auch die theoretische Möglichkeit des Bösen, aber basierend auf dem aktuellen CEX nimmt immer noch die absolute Dominanz+häufige Sicherheitsvorfälle in der Kette ein. Dieses halbe Center -Zentrum ist eine lokale optimale Lösung, nicht die endgültige Form, nicht die endgültige Form Form, nicht die endgültige Form, nicht die endgültige Form, nicht die endgültige Form, nicht die endgültige Form.

3.. Zins nachhaltiges Risiko

Usde verlangt, ein Einkommen zu erzielen. Nur etwa 23%.

Die derzeitige ETH-Verpfändungsrendite beträgt etwa 3%und der durchschnittliche Kapitalzins der letzten drei Jahre beträgt etwa 6-7%.

>

4. Andere Risiken

Einbeziehung von Vertragsrisiken, Liquidation und ADL -Risiko, Betriebsrisiko, Austauschrisiko usw.