著者:Michael Nadeau、Defiレポート:Bitchain Vision Xiaozou

この記事では、暗号市場に焦点を当て、デュアル分析フレームワークのオーガニックな組み合わせを通じて、市場分析と判断のより説得力のある基盤を提供することを目指しています。

1。市場センチメント分析

暗号市場のネイティブ投資家は、選挙とトランプの就任後約1週間後に楽観的です。しかし、大統領のメモコインの導入により、市場の流動性はこの単一のメモコインによってほとんど吸い出され、その後の一連の否定的な出来事が続きました。

-

戦略的なビットコインリザーブに関連する声明/コミットメントは、市場によって実質的なコンテンツを欠いていると見なされます

-

「月曜日のDeepseek/AIパニック事件」が発生しました

-

2月上旬の「関税パニックウィークエンド」は、歴史上最大の清算事件を設定したと伝えられています(22億ドルの強制的に解決し、いくつかの推定値が高い)

ビットコインは、過去3か月間、90,000ドルから108,000ドルの範囲で比較的安定していますが、市場の感情は大幅に悪化し、小売投資家が支配する暗号市場で一般的な焦り、経験の欠如、感情を明らかにしています。

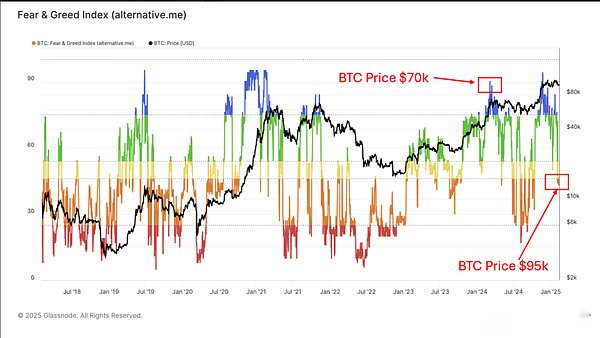

データから、次の現象を観察できます。BTC価格が70,000ドルだった1年も前に、市場の感情は「極端な貪欲」の状態でした。BTCの価格が95,000米ドルに達した今、市場の感情は「恐怖」に変わりました。同様の感情レベルが最後に登場したのは、BTCが62,000ドルの価格で昨年10月上旬でした。

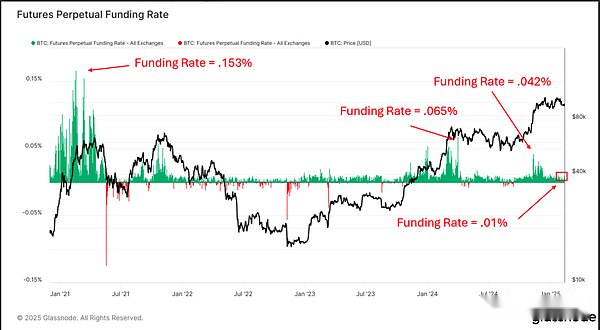

以下のデータは、資本金利の傾向を示しています – この指標は、8時間ごとに短編に支払われるポジション料金を測定します。このデータは、優れた市場の感情と勢いのベーンであるレバレッジを使用するトレーダーの意欲に関する洞察のための重要なウィンドウを提供します。

データディスプレイは、恐怖/貪欲指数の傾向と相互に検証されます。それで、なぜ投資家はそんなにパニックに陥っているのですか?

主な理由は、市場資金が主にアルトコインとミームのコインに集中していることです。これらの通貨は、ビットコインが支配するインデックスが60%以上に戻ると50〜75%減少しました。市場が低い範囲にあるように、投資家は実際の「Altcoinシーズン」をまだ導くことができるかどうかを疑問視し始めています。

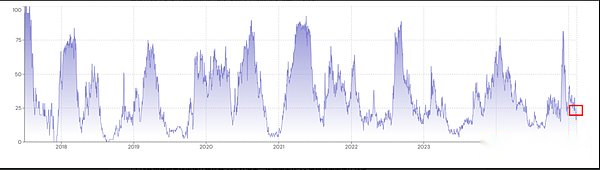

*上記のデータは、ビットコインよりも90日間の収益率を持つ時価総額により、上位200資産に焦点を当てています。

とにかく、市場が変動するとき、あなたは常にそれを揮発性に保ちたいと思っています。

これは、再びAltcoinsを選択することを検討するのに適切な時期だと思います(後で人気のあるAltcoinsを共有します)。

2。BTCオンチェーンデータ分析

Altcoinsに投資する予定がある場合は、Bitcoinがどこに向かっているのかを知る必要があると思います。これが、オンチェーンデータの更新でビットコインに焦点を合わせる理由です。

このセクションでは、お気に入りの「ピリオド」メトリックのいくつかを紹介し、過去のサイクルのピークに比べて現在の場所で共有します。

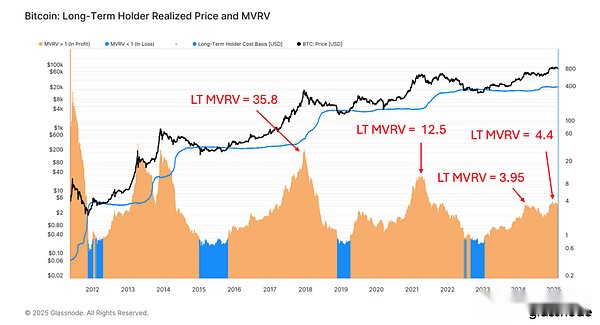

●MVRV-長期保有者

MVRV(市場価値から実現価値比)は、現在の市場価値と流通中のビットコインの「コストベース」(達成価値)との関係を理解するのに役立ちます。

GlassNodeは、チェーン上の各UTXOの最新のモバイル価格を計算することにより、ネットワーク上のすべてのビットコインのコストベースを計算します。

取引所やETF(供給の約18%)でビットコインを考慮していません。

この分析では、短期保有者(155日以内にBTCを転送したウォレット)とは別に、長期保有者(少なくとも155日間BTCを155日以上転送しなかったウォレット)を研究します。

まとめ:長期保有者のMVRVは12月17日に高値4.4に達し、今日は3.96でした。これは、平均して、長期保有者が収益の296%に座っていることを示しています。前のサイクルでは、このグループの増加は1150%に達し、2017年のサイクルでは、増加は34,800%に達しました。

●MVRV-短期保有者

短期保有者は市場を追いかける傾向があることに注意する必要があります。彼らは後でゲームに参加し、長期保有者からトークンを購入する傾向があります。

まとめ:

*短期保有者のMVRV(市場価値から実現価値比率)は現在1.06であり、昨年3月の1.45と比較して、ほぼ損益分岐点に乗っています。

*市場がピークに達した前のサイクルでレビューされた短期保有者は、74%の未実現リターンを持っていました。

*現在、循環供給の20%は短期保有者の手にあります(前年同期の16.4%)、このデータはExchangeまたはETF保有に含まれていません。市場が最後のサイクルでピークに達したとき、短期保有者が供給の24%を制御したことは注目に値します(当時はETFがありませんでした)。このデータは非常に明らかであり、現在の市場には1年前よりも新しい資本があることを示しており、パーセンテージの観点から、私たちは前のサイクルのピーク時に徐々にレベルに近づいています。

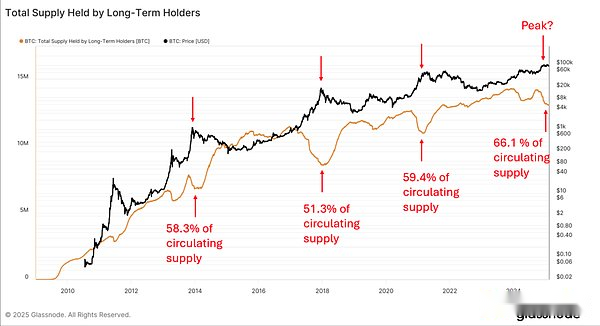

●長期保有者の供給

まとめ:

*このサイクルの開始時に、循環中のトークンの73.3%が長期保有者によって保持されています。今日、この割合は66.1%に減少し、7.2%減少しています。

*前のサイクルを思い出して、最初は供給の67.2%が長期保有者によって管理されていました。市場がピークに達したとき、その割合は59.4%に低下し、7.8%減少しました。

*前のサイクルの傾向に従う場合、短期保有者と長期保有者の両方からのデータは、私たちが現在サイクルの後期段階にあることを示しています。

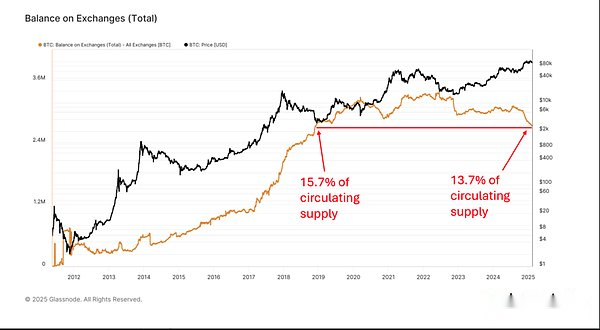

●取引所のBTCの数

まとめ:

*現在、取引所のビットコインは2018年の終わりよりも少ないですが、今日の市場規模ははるかに大きくなっています。ほとんどの機関は現在、ビットコインを購入できるようになりました。

*投資家がビットコインを交換に送り返してキャッシュアウトするため、サイクルの終わりに黄色い線が上昇するのが通常見られます。まだ強い兆候は見ていません。ETFは、この点で役割を果たしている可能性があります。

●PIサイクルトップインジケーター

PIサイクルトップインジケーターは、従来、ビットコイン市場のピークを識別する正確なツールでした。111日間の移動平均の2倍と350日間の移動平均で構成されています。

市場が過熱すると、111日間の移動平均が短くなるほど、350日間の移動平均が長くなります。

2つの移動平均の間にはまだ良性のギャップがあることがわかります。これは、市場がまだ極端なレベルに達していないことを示しています。

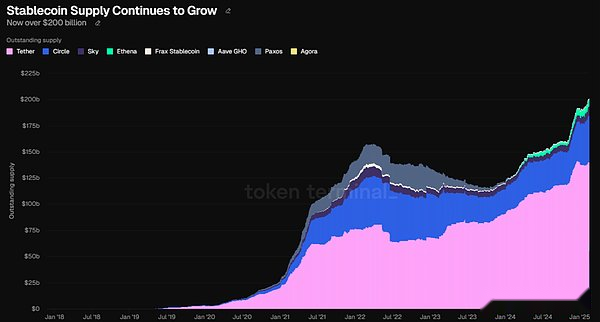

●安定したコイン

まとめ:

*Tetherの供給は、米国大統領選挙の日から年末まで200億ドル以上増加しました。それ以来、停滞しています(過去2か月でゼロの成長)。

*USDCは現在リーダーです(主にソラナ)。過去2か月で22%(70億ドルを超える)増加しました。

*鎖での流動性が暗号の価格に関連しているため、スタブコインの成長を注意深く見ています。新しいStablecoin法案(おそらく最初に見た法律です)は、このチャートの傾向を根本的に変える可能性があります。

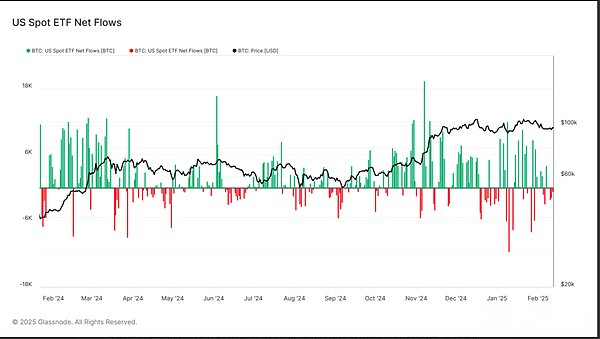

●ETF

まとめ:

*ビットコインの純トラフィックは過去2週間で実際に否定的であり、投資家が利益を得ていることを示しています。それにもかかわらず、ETFSの純資本フローは先月36億ドル以上増加しました。好奇心が強い人のために、ETH ETFは過去2週間でBTCを超えて、過去1か月で7億3500万ドル増加しました。

*Bitcoin ETFは1年以上取引されており、純トラフィックで380億ドル近くを蓄積しています。合計で、彼らは1140億ドル以上の資産管理を保有しています。

*BitwiseのETFの専門家は、今年より多くのお金がETFに流れ込んでいる可能性が高いと言うでしょう。なぜ?ETFには多くの場合、2番目、3番目、および他の場合には、流動性がより多くの流動性を生み出すにつれて資本流が成長するモデルがあります。さらに、ビットコインの割り当てを開始するための緑色の光をまだ受け取っていない大規模な機関がまだあります。

3。市場の新しいバイヤー

オンチェーンデータに加えて、市場にはいくつかの大規模な新しいバイヤーがいることに言及する必要があります。例えば:

* 1兆ドル以上の資産を管理するアブダビソブリンウェルスファンドムバダラは、最近、ビットコインへの4億3,600万ドルの投資を発表しました。

* VaneckのMatthew Sigelによると、現在、20の州レベルのビットコイン予約請求書があります。これらの請求書が通過すれば、230億ドルの購入を促進する可能性があります。

*SAB121の廃止は、銀行が暗号資産を拘留できるようにすることを意味します。

*新しいFASBの規則では、企業は今ではビットコインを本に公正価値で保持できるようになり、初めて未実現の利益として保持されている価値をマークすることができます。以前は、ビットコインは無形資産として記録されており、障害があるだけでした。

戦略的なビットコインリザーブについてはまだ言及していません。新しく設立された委員会は、7月までに決定を下す計画です。他の中央銀行が主導権を握っている可能性があると思います。

結論は何ですか? ビットコインは今では成熟しています。それは常に小売FOMOによって推進された危険な資産のように取引されてきました。これは変化しています。 投資家は、中央銀行がこの資産を保持し始めた場合、それは時間の経過とともにボラティリティが少ない「ヘルプヘイブン」資産に変わる可能性があるという期待を持っている必要があります。ETFバイヤーがより安定した需要をもたらし、この影響が見られたと信じています。

4.最終的な考えとポートフォリオ管理

過去と現在の分析を組み合わせて、ビットコイン(および暗号市場全体)にはまだ成長の余地があると結論付けました。 しかし、それはリスクがないという意味ではありません。いくつかのオンチェーンメトリックは、注意の必要性を示しています。言うまでもなく、このサイクルでは多くの「トップ」の動作が見られました。 同時に、マクロデータとオンチェーンデータの観点から見ると、弱気な見方に合わせることは困難です。暗号市場の最大のボラティリティがサイクルの終わりにしばしば発生することを忘れないでください。

ポートフォリオ管理については? この現在のサイクルでは、バーベル戦略を採用したいと思っています。これは、BTC、ETH、SOL、および強力なファンダメンタルズ(キャッシュフローと買戻し)を持つその他のプロジェクトなどのコア資産を保持することを意味します。これらには誇大広告とレイディウムが含まれます。また、他のL1オプションとしてTIAとSUIが好きです。これはバーの一方の端です(BTC/ETH/SOLにもっと傾くべきだと思います)。 次に、これらのコア資産を、高いベータと十分な流動性を持つブルーチップミームコインの小さな割り当てとペアリングします。SPX6900、Giga、Pepe、Bonkは私たちのお気に入りです。この執筆時点で、すべてが高値から50%以上落ちています。