著者:Jack Inabinet、Bankless:Tao Zhu、Bitchain Vision Realm

誓約の台頭により、暗号通貨の投資家は2024年上半期にイーサリアムが巨大なLido Financeを誓約し、LDOが長年にわたってETHに反対しました。

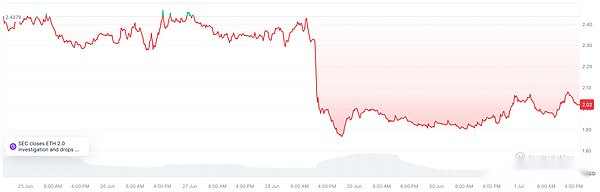

過去数週間で、LDOの投資家は、契約が固有層の支配的な立場を破壊する可能性があるため、契約を拒否しました。しかし、金曜日、米国証券取引委員会は、Metamaskの創設者コンセンサーに対する訴訟で、移民通貨を未登録の資産証券として指定しました。

年の初めから、LDOのパフォーマンスはETHにはるかに遅れている可能性がありますが、今日では、LDOの基本がこれまでにない理由について説明します。

競争をカバーします

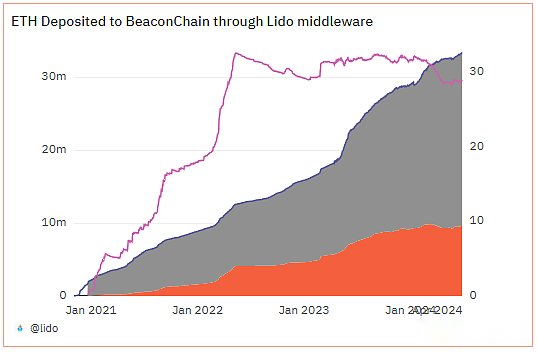

2023年、Lidoは止められず、誓約されたETHの3分の1を蓄積し、管理されたETHの数は2倍になりました。

今年、誓約されたETHのETH比の制御は、33%を突破すると脅しています。これは、誓約されたエンティティがコンセンサスをより簡単に操作できる3つの重要なしきい値のうちの最初のものです。生態系は、不必要な集中化を防ぐためにLidoの誓約を制限することを余儀なくされるべきです。

2024年、これらの物議を醸す対話が端に移され、同時に、LidoのETHシェアは、2022年4月以来の最低レベルでした。

LidoはETHの純流入を引き続き享受していますが、契約の市場シェアは、ブレークスルーの出現だけで減少しました。誓約サービスは運用されておらず、発生していませんが、今年は将来の航空ドロップを約束することでメタ情報を提供するという約束を通じて、今年最もホットな農場になりました。

わずか数か月で、Eigenlayer、Ether.fi、Renzo、Puffer、およびKelpはすべて、比較的不明瞭から数十億ドルのTVLとの信頼できる合意に発展しました!

再発見の論争は別として、関連するエアドロップの魅力は否定できません。

Eigenlayerの非常に期待されているエアドロップの到着は、5月に預金者の第2波を引き起こしました。

共生

Symbioticの預金契約は、2週間前にメインネットワークに入りました。

契約は間違いなく、最も信頼できる固有層の競合他社であるため、有名な暗号化されたベンチャーキャピタル企業のパラダイムとサイバー・ファンドのシードファンドが投資会社であり、リド・ダオに早期に貢献しています。

共生は大部分が固有レイヤーのレプリカですが、さまざまな資産に再発行サービスを提供することが計画されていますが、この再編成されたエコシステムはLidoとの密接な関係を通じてユニークです。

Symbioticのリリースは、Mellow Financeもリリースされています。

Eigenlayerの流動性の再注行モデルとは異なり、Eigenlayerモデルは、ユーザーが独立した誓約されていない非Lidoの再編成マネージャーで預け入れることを奨励し、Mellow FinanceのCustody Deposit Modelは純粋に液体からVideaのクライアントに変換されます。

人気のある流動性レクリエーションの代替品と比較して、Mellow FinanceはLRTに関連する流動性のリスクをより適切に管理するために、LSTに迅速に変換できます誓約の。

トークンの流動性はLSTの魅力を評価する重要な要因であり、Lidoはこの誓約市場で60%の大部分を占めているため、リスク調整の観点から、Steth Re -PledgeはMallowを通じて明らかな利点があります。

Steth Holdersは、Eigenlayerメカニズムでエアドロップの機会を1回しか得ることができませんが、Mellowを使用してMallowとSymbioticのポイントを得ることができます。

同時に、多くのEigenlayerの誓約プロジェクトがトークンの最初のラウンドを分配し、将来の報酬の有効性を弱め、メローのトップエアドロップファームとしての地位を統合しています。

既存のSteth Capitalがこの機会に移行すると、Symbiotic X Mellowの誓約の基本的な強気が明らかになりました。 2年。

要約します

SECは、登録されていない誓約サービスの解決不可能なリスクを構成するCrypto Asset証券としてLidoのStethを指定しようとしていますが、長年の決定の前に、LDOをほとんど破壊します。

企業は、合理的な投資になるために魅力的である必要はありません。

Lidoが管理するETHは、300億ドル以上の価値があり、年間金利は現在10億ドルの年間収入を生み出しています。トークン(P/E)の約23回。これは、暗号化業界の高い成長の可能性と上記のLIDOのユニークな要因を考慮して、株の「平均」と見なされますが、この倍数はLDOを過小評価しているようです。

競合他社が低コストの代替計画で市場を独占しようとする場合、LIDOの10%の管理手数料が現在低コストのソフトウェア企業を運営していることは容易に圧縮されますが、大規模なSTETH統合と市場をリードする流動性が大規模な統合と市場をリードする流動性があります。 defiそれはLidoにある程度の柔軟性を提供し、そのサービスに追加料金を請求できます。

共生生態系が今後数ヶ月で輝くと仮定すると、Stethは誓約のしきい値の33%近くになりますが、これはイーサリアムがLidoに激しい上限を及ぼすかどうかについて議論を引き起こします。このような暴力的なネットワークの変更を実装することは難しい(不可能でさえ)。