著者:Yash Agarwal; Defillama 24

推奨メッセージ:

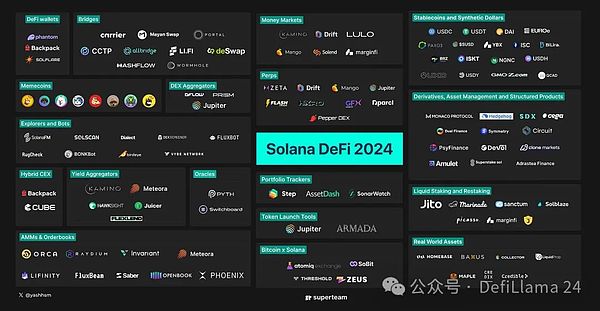

「2023年、誰もがSolana Defiの墓で踊りました。2024年、ソラナはミームとエアドロップの熱意で戻ってきて、すべてが前進しました。 100+に関係するアイテム。

38億米ドル +TVL。25億米ドル+毎日の取引量。Memecoinの狂信とAirdrop Frenzyに駆られ、Solana Defiは強く戻ってきました!

2023年のSolana Defiにとっては平和な年のようですが、今年は非常に重要です。今年の初めに、多くの人々がその墓で踊り、ソラナ・デフィが死んだと発表しました。しかし、最終的には、Solana Dexの毎週の取引量がEthereum Dexを超えました!

これは、約50のトップチームによって達成されます。これは、マリネ、ジト、マージンフィー、カミノ、ブレズテイク、ソレンド、ジュピター、オルテオラ、レイディア、ライフニティー、ドリフトによって達成されますベアマーケットの期間。現在、Solana Defiには100以上の高品質プロジェクトがあります。

昨年、最も低いポイントの1つ(Solは20ドル)を書きました。前の記事に触発されて、私は2024年に同じ記事を2つの部分に分割しました。

1。ofsolana defiの現状。

2。ソラナ・デフィのために何が構築されていますか?

この記事の最初の部分では、Solana Defiの概要を簡単に紹介し、さまざまなDefiカテゴリについて学び、さまざまなSolanaプロジェクトについて簡単に議論し、最後にその後のコンテンツを要約します。この記事を読んだ後、Solana Defiに関する必要なすべての洞察を得ることができます。

誰かがSolanaが何が起こったのか、またはTop Solana Defiプロジェクトを尋ねる場合は、この記事を彼らに転送してください。洞察のみ、泡はありません。

Solana Defiの概要

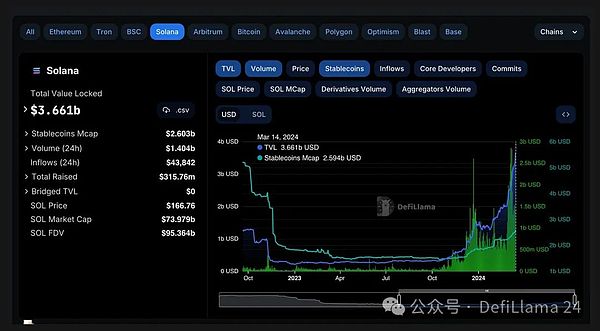

FTXの崩壊により、Defiエコシステム全体が激しく打撃を受けましたが、2023年初頭に2億ドルのTVLに急落したときに、Solana Defiが「死ぬ」ことが特に発表されました。SOLの価格が2億ドルに上昇し始めるまで、TVLは約3億ドルを維持しました。10月末。過去4か月間、TVLは印象的な33億ドルに急上昇しました。これは主にSol Priceによって推進されています。健康的で安定したコインの約25億ドルの市場価値は、エコシステムで利用可能なモバイルファンドも示しています。

Sorana Defiの概要(2024年3月14日現在)

Sorana Defiの概要(2024年3月14日現在)

最高のキャピタル効率チェーンストア:

昨年から人気があり、TVLは虚栄心の指標になる可能性があります(Dex Transaction Volume/ChainのTVL)。

Solana Defiは本当にオポスですか?

クマ市場では、「ソラナでのみ可能」(オポス」というフレーズは、コミュニティで幅広い戦闘スローガンになりましたが、ソラナをこのタイトルに値するものは何ですか?簡単な答えは、低コストとスループットの高さです。

たとえば、低料金と高いスループットがOPOを可能にします。

1。チェーンでの注文書:2つの注文は、注文を発行およびキャンセルする頻度が高いため、1億5000万米ドル以上のトランザクションボリュームを処理し続けています。さらに、Zetaのような持続可能な注文書はOPOの例です。

2。Jupiteret al。:木星での100ドルの注文は、4-5 Dexを介して分割され、その後再結合されます。Arbitrumのようなレイヤー2プラットフォームでは、このプロセスは20ドル以上かかるため、非現実的になります。

3.任意の高い周波数:たとえば、再接続、より速い清算など。

AptosやSUIのような移動チェーンは、2番目のレベルのソリューションがより経済的で手頃な価格になり、Monadなどの並列EVMの外観がもはや排他的ではないため、スループットと低コストの高コストも提供します。しかし、ソラナのダイナミックなコミュニティとその高品質のビルダーはそれを違っています。

Memecoin現象は、コミュニティ/文化と高スループット/低コストの包括的な能力を完全に示しています。考えてみてください:1,000ドルのCATコインを購入した場合、各取引に100ドルを支払うことをいとわないでしょうか?Solanaユーザーは、1ドルの低価格で実施し、速いトランザクション速度、木星、その他のシームレスなブリッジ、高効率DEX、十分な流動性サポートなどのシームレスなブリッジからサポートを得ることができます。

なぜソラナのエアドロップはそんなに昇進しているのですか?これは、ソラナが才能のあるビルダーの家のグループであるためです。

Solana Defiカテゴリ

他のDefiエコシステムと同様に、Solanaには幅広いブランチがあり、TVLのほとんどはLST、DEX、貸出プラットフォーム、PERPに貢献しています。

VybeのSolana Defi TVLのチャート

VybeのSolana Defi TVLのチャート

他のDefiエコシステムと同様に、Solanaには幅広いブランチがあり、TVLのほとんどはLST、DEX、貸出プラットフォーム、PERPに貢献しています。

各Defiカテゴリを研究し、その利点、制限、存在の機会を分析しましょう。私たちは、プライマリーから高度なヒントを提供するために、典型的なDefiユーザーの旅に従うために時間の順に実施しようとします。

財布と橋:

ウォレットから始まって、ウォレットの戦いは、defiが必要とするすべての機能を備えた3つの最もフレンドリーな財布に集中しています。バックパック同様にファントムそしてソルフレエッセンスPhantomのブラウザ機能は、Defiアプリケーションとトークンのための優れたディスカバリーツールです。

相互運用性の分野では、ワームホール主要なメッセージ送信レイヤーとして、Solanaと25を超える他のチェーン間でメッセージの送信をサポートします。ワームホールはいくつかの主要な橋をサポートしています:

ポータルブリッジ(Wormhole Teamによって開発されました) – 歴史的価値は400億ドル以上の最も古い橋の1つですが、ユーザーエクスペリエンスは非常に貧弱です。

マヤの財政– 最も急速に成長している橋の1つであるSolanaに基づいたクロスチェーン交換契約があります。これにより、Arbitrum、Polygon、Optimism、Avalanche、およびBSCの間の資産交換が可能になります。

Allbridge– 流動性プールに基づく別の橋は、ソラナとイーサリアム、イーサリアムL2、BNBチェーン、トロンの間の接続を促進します。

ブリッジポリマーlifiまた、PhantomのクロスチェーンスイッチをサポートするためにSolanaに入り、同時にSolanaをBridge Closer -Jumperのフロントエンドに統合しました。現在、システムはAllbridgeによってサポートされており、より多くの橋を含める計画です。

デブリッジこれは、最速の橋の1つです。ハッシュフローそしてキャリア他の2つの橋ですが、低周波数を使用しています。

CircleのCCTPも2024年3月下旬に発売される予定です。一部のブリッジは、スタートアップパートナーとして使用されています。これにより、誰でもUSDCを非常に低い固定コストブリッジに接続できるようになり、ブリッジの流動性が大幅に向上します。layerzeroLayerzeroにはWormholeよりも大きなエコシステムとコミュニティがあるため、第2四半期の発売も非常に期待されています。

木星も開発されていますブリッジコンパレータユーザーが最高の橋を選ぶのを手伝ってください。ただし、イーサリアムからソラナへの伝達を促進するだけで、すべての橋が含まれているわけではありません。

ユーザーのヒント – ソラナ付きブリッジ:Ethereum、SUI、およびAptosについては、ポータルブリッジを使用します。Ethereum L2の場合、ジャンパー、デブリッジ、マヤと比較されます。

スポットデックス:

Solanaの毎日の取引量は2〜30億米ドルのピークに達し、毎週の取引量は120億米ドルに達し、毎月の取引量は1日と数週間で280億米ドルに達しました。Dexの総トランザクションボリュームの約60%は、Jupiterによって提供されます。2月のDEX取引活動の透析のケースとして木星を使用してください。

1。1。上位10の取引量のトークンは次のとおりです。

a。

b。

c。

2。ユニークなウォレット:840K以上|。

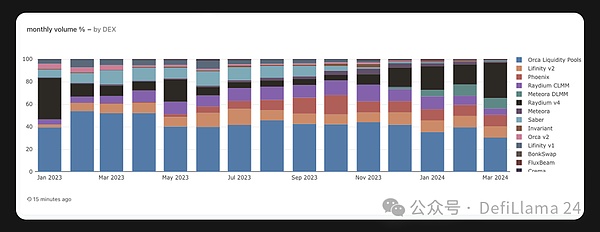

Uniswapの支配的なEVMエコシステムとは異なり、SolanaのSpot Dexは依然として非常に競争力があり、トップデックスは市場シェアを激しく競争しています。ORCAは、年初に市場シェアの50%以上を占めていましたが、それは依然として主要なDEXです。RaydiumとOpenbookの販売は、特にミーム通貨の流れ中に非常にかなりのものです。

Solana Dex間の市場シェアをめぐる激しい競争

Solana Dex間の市場シェアをめぐる激しい競争

Dex Polymer:

木星ソラナ内だけでなく、暗号通貨フィールド全体も議論の余地のないリーダーであり、1inchそして抹茶EVMが旅行するのを待ちます。木星は主要なソラナの集合体であり、貿易流の約80%を管理しています(ロボット活動を除外した後)。これは、Ethereumメインネットワークの大部分とは対照的です。

Jupiterは、複雑なルーティングアルゴリズム(METIS)を使用して、30を超える統合されたDEXも提供します。

1。1。充填ロボットを使用して、所定の価格で売買することにより、限られた注文。

2。平均コスト – 定期的な購入またはセット期間内のトークンの販売。

開発者には、Jupiterが支払いAPI(商人がトークンの支払いを受け取り、USDCの最終額を受け取ることができる)と端末関数を提供します(任意のDAPPがインターフェイス内の交換関数をマージできるようにします)。これまでのところ、Jupiterは1,000億ドル以上の取引量に貢献しています。

プリズムこれはこの分野のOGプロトコルであり、Dexポリマー(トランザクションボリュームが取るに足らないJupiterと比較)およびPrism Pro(Openbook Transactionsのフロントエンド)も搭載されています。ポリマーのソースを開く予定です。

dflowJupiterの潜在的な競争相手になり、強力なチームによって作成されました(昨年550万ドルの資金を受け取りました。それ以来、より多くの資金があるかもしれません)。DFLOWは、Segmenterと呼ばれるJupiterと同様のルーティングアルゴリズムを開発し、重大な製品の違いがあります。

1。1。優先度の方法と統合された非ホスティングウォレットを移動します。

2。AMMなどの流動性の場所のメカニズムは、有毒な注文(ロボット工学や高周波取引会社など)を特定し、より高いレートを適用するために使用されます。

完全に動作していませんが、DFLOWはデポジットをアクティブにし、ポイントプランを実行しており、トークンがすぐに発射される可能性があることを示唆しています。彼らが木星から重要なシェアを取ることができれば、それはエキサイティングです。

CLOB(中央価格制限注文書):

CLOB競合チェーン上の注文ポジショニングシステム(OPOS)の最初の反復。Solanaの最初の主要なDefiプロジェクトの1つは、プロジェクトがFTXによって発売されたプロジェクトセラムです。Project Serum(およびFTX)は、Solana Defiを刺激する最初の勢いで重要な役割を果たし、これらのプロジェクトに参加してSolanaエコシステムのブルーチップストックと見なされています。重要なことは、時点で認識と賞賛を与えることです。

FTXが崩壊した後、DefiコミュニティはSerum Codeを分割し、それを公共資産に変換し、Openbookと改名しました。OpenBookは、Solanaの最も過小評価されている公共リソースである可能性があります。OpenBookの詳細については、以前に書いた記事をご覧ください。

ポータル:https://tinyurl.com/24paeccr

しかし、ソラナで最も有名な注文は強力なチームによって作成されますフェニックス毎日の取引量は1億〜1億500万米ドルです。現在、それは許可された市場を運営しており(許可なしにモデルに移行する計画)、そのトランザクション量のほとんどはSOL/USDC(約70%)、SOL/USDT(約10%)、およびBonk/USDC( 〜〜〜10%)。

OpenBookと比較して、Phoenixは次のことを提供します。

1。1。インスタント決済(つまり、クランクなし)。

2。市場イベント(配置やキャンセル、注文トランザクションなど)、よりコンパクトなチェーンアカウントサイズなど、チェーン上のより合理化されたデータ。

ルート交換Phoenix上に構築された別のユーザーインターフェイスで、価格制限注文の機能が強化されています。

amm:

注文帳の継続的な革新にもかかわらず、トップ4のソラナAMMは依然としてトランザクションボリュームのほとんどを支配しています。

orca– ORCAはUNI V3に触発されており、現在、Solanaの主要なDexであり、生態系の開発の基本的な流動性に焦点を当てています。2024年の時点で、ORCAは260億ドル以上のトランザクションボリュームを提供しており、4,000万ドル以上の限定パートナー料金を生み出しています。オープンソースと検証されたスマートコントラクトの展開を備えた最もユーザー – フレンドリーな流動性統合プラットフォームになることに取り組んでいます。

レイディウム– 他の塊とは異なり、RaydiumはCLOB(IE OpenBook)を使用してハイブリッドモデルを使用します。さらに、許可なく農場をサポートし、誰でもプールを作成し、トークンの流動性を導くことができます。この機能により、Soranaは数千のミームコインを発売し、RaydiumをMeme Coin発行に優先デックスにしました。

メテオラ—MeteoraのDLMM(動的流動性は市場事業です)システムは、トレーダージョーの流動性マニュアルをモデルとして使用して、資産の給与の流動性を異なる価格間隔に手配します。各ボックスは特定の価格と流動性量で定義され、ボックスの低下の低い点を排除します。

meteora性的分布(高揮発性逆曲線分布)。これは、リミテッドパートナーの動的な費用に特に役立ちます。つまり、Limited Partnersは、高い変動期間中により多くの料金を獲得します。

DLMMに加えて、MeteoraはAMMマイニングプール(以前は水銀マイニングプールと呼ばれていました)も提供しています。

生涯– プラットフォームは、OracleベースのAMMとして実行されます。他の依存している裁定とは異なり、鉱業プール資産のバランスで販売されているDexとは異なり、Lifinityは彼自身のビジネスマンを雇います。さらに、LPの流動性に依存するのではなく、収入をトークン保有者に分配するために契約が所有する流動性(POL)を使用します。たとえば、前月には、約550,000ドルの収入を生み出しました。すべてのAMMのうち、LifinityはOPOSと資本効率として最も効率的なDEXとして際立っています。 。

フラックスビームトークンエクステンションを専門とする唯一のAMMであり、ローンチボードを発売しようとしています。などの他のamms不変そしてサーベル(現在サベルダオ)それほど肯定的ではないかもしれませんが、それでも多数を占めています。

混合交換:

バックパックエクスペリ– バックパックとマッドラッドの背後にあるチームによって開発された集中交換。ドバイ・バラが監督し、より多くのライセンスを取得しようとしています。Exchangeは現在、スポットトランザクションを提供し、マージントランザクション、デリバティブ、クロスモルトオプションを開始する計画です。潜在的なスナップショットの期待の下で、それは7,000万ドル以上の預金を引き付けました。

キューブ交換– 別の集中交換は、元Solana Labsチームのメンバーによって作成されました。その遅延はわずか0.2ミリ秒で、バイナンス(5ミリ秒)よりも低いです。交換は、チェーンの注文帳を維持し、cubenetで処理されます。

私の予測:

1。1。注文書は引き続き市場シェア、特にBlue -chipアセットペアを獲得します。

2。トランザクションのフロントエンドがよりソーシャルになるにつれて(例:bonkbot同様にフラックスボットまたは方言)、Dexのプロフェッショナリズムが強化されます。

Tokens発行ブームを考慮して、Solana Ecosystemには2つのトークン発行ツールがあります。

1。1。艦隊– このプラットフォームは、トークンの3つの重要な側面をカバーするオープンソースプロトコルのセットを提供します。トークン(カスタマイズされたオークションとプールベースの分布)、流動性供給(CLMM Vault)、トコネミクス(自動契約の報酬分布とトークンの誓約)。Flowmaticそしてペッパーこのプロジェクトは、Armadaを通じて開始されたプロジェクトの最初のバッチの1つです。

木星のLFGランチパッド– SolanaのトップDefiプロジェクトは、既存のエコシステムとコミュニティを使用してLaunchpadを確立しました。

1。1。理由がありますMeteoraagDLMMは、サポート可能なスタートアッププールを提供します。

2。事前注文プロセスと価格の発見に焦点を当てた完全なトランザクション関数を提供します。

3 ..Jup Daoによって開始されたプロジェクトを通じて投票するメカニズムを含む。

ゼウスそしてシェルキーこのプロジェクトは、Jupiterが立ち上げたプロジェクトの最初のバッチの1つです。

Solana Assets:

Solanaの資産(またはトークン)は、大まかに分割できます。

1。1。SolとLST

2。Jup、RNDR、およびその他のプロジェクトトークン

3 ..Memecoin

4。4..安定した通貨とRWA

MemeCoins:

Memecoinは金融ステロイドの文化です。彼らはソラナのデックスの生命線であり、広範囲の注目を集めました。多くの人々は、私たちがメモコインのスーパーサイクルを経験している可能性があると推測しており、ソラナはこの傾向をリードします。

SolanaはMemecoinの同義語になりました:なぜなら::

1。1。ANSEMやその他のインフルエンサーが率いる統一されたミーム文化をサポートする興味深いコミュニティ。

2。低コストと高速の取引は耐性を促進し、取引前に天然ガス料金は必要ありません。

3 ..木星やその他のポリマーを介したメモコイントランザクションのシームレスなユーザーエクスペリエンスは、DEXの強力な流動性のサポートをサポートしました。

これは、メモコイン愛好家の典型的な旅です。

1。1。OrcaまたはRaydiumに新しくリストされている鉱山プールを見つけ、友人やTwitterからMemecoinを学び、ANSEMチームから洞察を得ました。

2。使用デックススクリーナーそしてバードアイMemecoinのチャートと統計を表示します – 最良の部分は、両方のプラットフォームがJupiterをそのインターフェースに統合し、ユーザーがMemecoinに直接投資できるようにすることです。人々はまだそれを使用することができますrugcheckトークンのリスクパラメーターをすばやく確認してください。

3 ..投資ポートフォリオを監視し続け、友達と発見を共有してください!

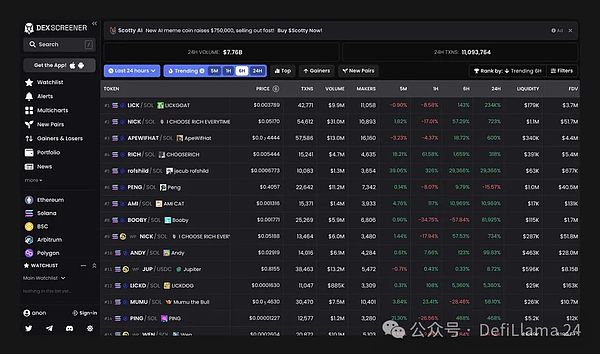

「小売業界での賭け」のことわざは正しいものであり、小売業界の代表者はソラナにあります。 すべてのトレンドトークンは、DexScreenerのSolana Memecoinです

すべてのトレンドトークンは、DexScreenerのSolana Memecoinです

私の予測:

1。1。文化はより交換可能になります – 私は「トークン文化」としてのメモコインがNFTよりも高い流動性と寛容を提供し、それらに大きな利点を提供すると信じています。

2。たとえば、垂直メモコインプラットフォームが表示されます。Memecoinは、約束された「元宇宙」に私たちを導きます。

ユーザーのヒント – 投資ポートレートトラッカー:

Solanaは、3つの主要な投資コンビネーショントラッカー(またはアドレストラッカー)をサポートしています。ステップファイナンス同様にソナーウォッチそして資産ダッシュエッセンスSonar WatchはDefi Integrationでうまく機能しましたが、Asset DashとStep Financeは、モバイルフレンドリーなオプションとより良いNFTサポートを求める人にとってより人気があります。ウォレットを分析または監視するために、これらの投資コンビネーショントラッカーとPhantomのウォッチウォレット機能は非常に便利です。2つのメインブラウザを使用ソルカンそしてsolanafmと比較して、SolanaFMはトランザクション分析ではるかに進んでいます。

安定した通貨:

Solanaには現在、法的通貨でサポートされているさまざまな安定した通貨があります。

-

USD -USDC、USDT、USDP、USDY、ZUSD

-

Euro -eurc、Euroe、Veur

-

Gyen、QCAD、VCHF、TRYB、ISKT、BRZ、EtherFuse Cetes、NGNC

現在、Slanaの安定したコインの市場価値は約25億米ドルであり、そのうちUSDC(67.5%)とUSDT(31.5%)が市場シェアの大部分を占め、その後、市場価値が少ない長い尾安定コインが続きます。 1,000万米ドルよりも。USDTとUSDCを除き、多くのフィアット通貨が最近安定したコインを発売しましたが、他のほとんどの安定したコインは低流動性と限られた義務統合に直面しています。この問題を解決するために、Meteoraは外国為替プールを開始しました(現在、TVLを使用したEURC -USDCプールには20,000ドルのみです)が、正しい方向へのステップを表しています。

UXD(過剰な住宅ローン、現実世界の資産、およびデルタニュートラルサポートからのサポート)およびUSDH(CDPでサポート)は、Solana上の2つの分散型スタブコインです。

チェーン外国為替(FX)のマーケットケース

外国為替市場の規模は巨大で、毎日の取引量は6兆ドル以上です。十分な流動性を備えた安定したコインの入手可能性は、注文書とAMMを介してチェーン上の外国為替市場を確立することで、安定したコインの入手可能性を舗装できる方法を開くことができます。そのようなシーンを想像してみてください。マーチャントはUSDXの支払いを受け入れ、すぐにYenxに変換でき、Jupiterは複数の液体の場所のルートを介して取引します。遅かれ早かれ、一部の人々は、ソラナにスポット外国為替取引プラットフォームを設立します。

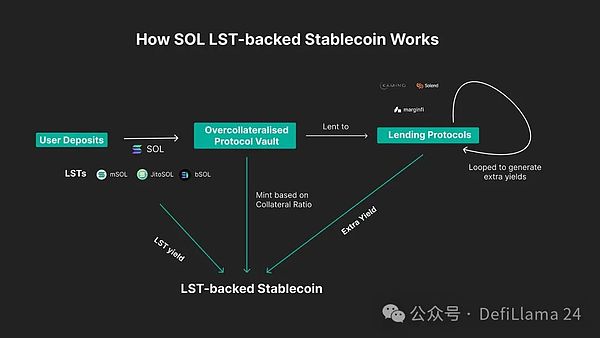

SolanaでLSTによってサポートされる2つのスタブコインもあります –MarginfiのYBXそして木星のsusdエッセンスこれらは本質的にCDPスタブコインですが、LSTを担保として使用します(に相当するものに相当しますライブライーサリアムEUSDそしてプリスマのmkusdに。

私の予測:

1。1。エセナに触発されて、一部の人々はUXD V2(エセナと同様のミラーUXDの前のモデル)を開発します。

2。定義の安定化通貨メカニズムは、保有者に収入を提供し、借入借入の流動性を高めるために、ますます革新的になります。

ユーザープロンプト – すべてのスタブコインが同じではありません。Fiat通貨でサポートされる安定した通貨は通常最も安全ですが、他のDefi Stablecoins(通常は「合成ドル」と呼ばれる)には固有のdefiリスクがあり、これはDefiアプリケーションに最も適しています。大規模なStablecoinを保持する前に、流動性と償還可能性を必ず確認してください。

ビットコイン?ソラナ

ビットコインの努力の拡大において、複数のプロジェクトがビットコイン&ltを作成し始めました。

1。1。Atomiq-Cross -Chain Dex、Solana Assets(Sol and USDC)とBitcoin(チェーンおよびLightningネットワーク上)の交換を促進します。彼らの支払いデモは非常に革新的であり、BTCを受け取った店でソラナからビットコインへの取引を示しています。

2。ゼウスネットワーク– ソラナとビットコインを接続する通信レイヤーを開きます。ZBTC(BTCパッケージングバージョン)を導入し、ユーザーがSolanaでメリットを獲得するために誓約または使用できるようにします。このプロジェクトには、BTCをSolanaのDefi Ecosystemに統合するなど、野心的な計画があり、BTCサポートされたスタブコイン、クロスチェーン貸出ローン、SolanaやBitcoinなどのスタックを提供します。

3 ..ソビットブリッジ—SOBITは橋として機能し、ユーザーはBRC20トークンをソビット固有のアドレスに堆積させることにより、ブリッジを開始して橋を拾うことができます。プラットフォームはこれらの堆積物を検証し、ソラナの価値に相当するキャストをキャストします。

これらの措置はまだ初期段階にあり、まだ始まっていません。しきい値ネットワークTBTCは、Wormhole CryptoによってサポートされているSolanaでビットコインのトークンバージョンも提供しています。

もっと洞察と予測が必要な場合は、私についてご覧くださいビットコインxソラナ紙の投稿!

ポータル:https://twitter.com/yashhsm/status/173965870941129094?s=2020202020202020202020202020

Real World Assets(RWA):

Tongchemize RWA(Real World Assets)は、チェーンの下に金融資産をチェーンに持ち込みます。たとえば、不動産、民間クレジット、財務省バウチャー、グリーンボンド、金、その他の商品。

Solanaには、Stablecoinsに加えて、以下を含む幅広いRWAもあります。

1。1。トークン(トークンondoそしてメープルファイナンス。

2。不動産(ホームベースそしてLiquidProp。

3 ..物理製品(バクサスそしてCollectorCrypt。

4。4..プライベートクレジット(Credixそして信頼できる。

私の予測:

1。1。Defiは組み合わされています。たとえば、保有者は、米国財務省のトークンを保持し、Defi借入市場の住宅ローンとして使用し、Stablecoinを借用し、より多くの国家債券を購入し、このサイクルを繰り返すことで、より高い利回りを得ることができます。このシーンは単なる例です。統合された実際の世界資産(RWA)は、Solana Defi Ecosystemを開き、その一部は暗号化されたネイティブメカニズムによってのみ達成できます。

2。より多くの資産と市場を拡大すると、より高い品質のトークン資産がDefiに導入されます。

私は、Solanaに関するすべてのRWAと私の論文を要約した実質世界の資産に関する包括的な記事を書きました。

ポータル:https://tinyurl.com/2dae28ts

LST(モバイル誓約トークン)

ソラナでは、約400,000の財布がソルを抵当に入れました。資産カテゴリとして、モバイル誓約トークン(LST)は、総ロック値(TVL)に最も貢献しています。貸付契約では、LSTがTVLで支配的であることがわかります。ただし、イーサリアムと比較して、ソラナのLST採用率はまだ低く、SOLの総供給の4〜5%を占めており、イーサリアムの誓約率は24%に達していますが、これは印象的です。ほとんどのLSTは同様の利回りを提供しますが、それは流通市場の高い流動性であり、それらを際立たせるDefiのより広範な実用性です。定義統合の観点から、通貨市場は支配的な位置を占めており、Solend、Kamino、Marginfiなどのプラットフォームは、一部はエアドロップの期待のためにLSTアクティビティの中心的なハブになりました。

Solanaでは、すべてのLSTが利益を生み出します。つまり、利益の増加とともに価値が増加します。対照的に、Lido’s Stethなどの人気のあるイーサリアムLSTは可変ベースです(つまり、財布のStethの数が増加しており、価格はETHとほぼ同じです)。

1。1。マリネ[MSOL]:Marinadeは、Solana LSTプロトコルの先駆者であり、2021年に設立され、Solana Hacker Marathonの2つのチームによって合併されました。このプロジェクトは、2021年11月にMNDEトークンを開始し、2022年4月にチェーンでDAOに移行しました。そのTVLは配布されています:

a。ネイティブの誓約(3.5 SOLで35%)

b。モバイル誓約(6.72 SOLで75%)

マリネ出身のネイティブは、機関に、スマートコントラクトを暴露することなく、分散型選択の最良のパフォーマンスを誓約する誓約を選択し、Defiに参加することをためらっている人々を引き付けたため、際立っていました。

2。Blazestake(BSOL):Solblazeという名前の匿名の開発者によって、トークンのインセンティブと大規模なDefi統合の促進により、Blazestakeはすぐに注目を集めました。この方法は、BSOL保有者に追加の収入の機会を提供します。

3 ..Jito(Jitosol):マリネは当初リードしていましたが、2023年の終わりまでに、ジトはポイントとエアドロップを効果的に使用して人気を高めるため、強力な競争相手になりました。Jitosolは、MEVに焦点を当て、MEVをサポートする高品質の検証にSolを委託したため、際立っていました。これらの検証は、オークションブロックスペースによって追加のMEV報酬を取得するためにJito Labsソフトウェアを装備しており、Jitoはユーザーに追加のAPYとして割り当てました。

JITOは収入を増やす=標準的な誓約収入 + MEV報酬

Jito’s Stakenet:LSTソリューションを使用すると、誓約プログラムはホットウォレットによって操作されます。

-ADMまたは検証装置を削除します

– 委員会の権利をドラケットまたはキャンセルします

これにより、集中リスクが導入されます。Stakenetは、すべてのコミッションロジックをチェーンに変えることにより、以前に信頼できる不透明なシステムを透明なシステムに変換します。

最近、Jito LabsはJito Block Engineが提供するMempoolサービスを停止しました。この決定は、コミュニティでさまざまな反応を引き起こしています。一部の人々は、ジトの前向きな立場を高く評価しています。

LSTはユースケースを表していますが、Stakenetは、ネットワーク、液体再建プロトコル、および予言マシンネットワークの再モーターガングに特に興味深いものです。これらの場合、Stakenetは、アクティブ検証サービス(AVS)および高性能ノードオペレーターの分散ネットワークに資産を独立して割り当てることができます。2つのフィールドの利点を組み合わせます:自動化(プロセスをチェーンに転送することによる)とガバナンス(ガバナンスによる構成パラメーターを許可)。

他にも多くのLSTがあり、個別の認証者によって運営されていますが、その一部は自分自身を違うものにしようとしています。たとえば、LainesolとCompasssolは、MEVの助けを借りてより高い誓約報酬を提供してきました。APYとアクティブな権利を比較する必要がある場合は、このリストを確認してください。

ポータル:https://solanacompass.com/stake-pools

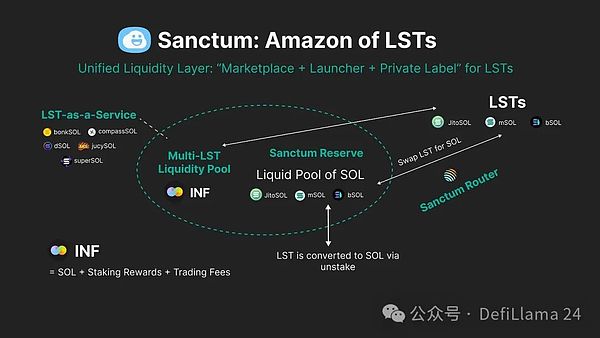

SolanaのLSTは流動性の課題に直面しています。なぜ3つの主要なLST(Jitosol、MSOL、およびBSOL)しかない理由です。LSTが小さいほど、流動性の分散化の問題に直面していますが、Sainttumはこの問題を解決します。

Sanctum -Unified LST流動性:

OGチームの興味深いプロジェクトの1つは、Solana LabsがSPLエクイティプールプランの構築を支援し、最初のSPLエクイティプールSoceanを立ち上げました。

流動性を解決するために、Sanctumは2つの主要な製品を作成しました。

1。1。Sanctum Reserve– リザーブリキッドソルプールとして。これにより、すべてのLSTがサイズに関係なく、すぐに誓約をキャンセルできます。これまでのところ、誓約またはLST-SOLスワップの即時キャンセルのために、Sanctum Reserveから60k Solが抽出されています!

2。聖なるルート– 木星を使用した構造は、通常、2つのLSTの間にルートがない場合でも、あるLSTから別のLSTに変換できます。これは、小さなLSTUM予備プールがより大きなLST流動性を得ることができるようにすることにより、LST流動性を統合することができます。3億8,000万ドル以上の過去の取引量に貢献しています。

しかし、それはどのようにLSTを交換しますか?それは、すべてのLSTが次のエポックでSOLと交換できると仮定し、LSTの価格はブロックチェーン自体(その累積収量に基づいて)から派生します。

Sanctumは、他の2つの製品も発売しました。

a– 実際に、検証は独自のLSTを開始できます。4人の新しいAuthenticistが参加しています。

なぜ普通の誓約の代わりに検証担当者がLSTを選択するのですか?

‧Sanctumを通じて、これらのLST預金、引き出し、管理手数料はゼロです。

‧より多くの統合は、利害関係者の収入を増やす可能性があり、トークンを発射し、エコシステム全体を開始する可能性があります。

Solana Ecosystemの利点:

‧LSTがDEFIに統合されると、TVLが大幅に改善されます。

‧また、LSTが市場を独占しないため、Solanaの感染のリスクも軽減されます。

b– マルチLST流動性プール(自動都市商人またはAMM)により、プール内のすべてのLST間のすべてのLSTインターチェンジが可能になります。操作方法は次のとおりです。

‧ユーザーは、InfinityにLSTを(ホワイトリストに含める)任意のものを堆積させます。

‧彼らはINFトークン(LST自体を表す)を受け取り、鉱業プールから誓約の報酬と取引コストを獲得しました。

‧すべてのLSTは、INF-USDCおよびINF-SOLの流動性を共有するか、INFを介して他のLSTから流動性を取得できます。

たとえば、ジトソルはチェーンの収量を通じてINFに計算し、その後USDまたはSOLに変換できます。このように、INFはソラナで最も液体LSTの1つになる可能性があります。INFをLSTとして取得しますが、プールから取引コストを増やしてください。

sanctumをlst amazonとして、次のようにしてください。

1)Amazonで製品を売買できます – あなたはSol(Sanctum Reserve and Router)LSTを売買できます

2)Amazonで独自の製品を発売すると、Amazonは最後までの配達を担当します – あなたは独自のLSTを発売できます、そしてSanctumは流動性(Sanctum LST)を担当します

3)Amazon独自のブランド-Sanctumが独自のLST(Sanctum Infinity)を立ち上げました

私の予測:

1。もっとLST:Sanctumなどのソリューションまたは独立したソリューションの助けを借りて、多くのLSTが差別化されます。

2。defiにおけるより深いLST統合:私は特に、ソラナのLSTイールドトークンの開発に熱心です。

解決はありますか?

主にAVS(ロールアップ/Appchains/Bridges)には経済的安全が必要であり、これはモジュール式の論文がないためSolanaにも適していないため、イーサリアムでの補充は巨大です。

ただし、Solanaは、分散検証を必要とするものはすべて使用できるため、AVS(アクティブ検証サービス)を使用することができます。

‧ClockWorkタイプのキーパーネットワーク

‧Pythnetスタイルのアプリ

カンブリア紀という名前の初期のチームもこの方向を探っていました。Picasoは、Cross -Chain Dention Settremis Protocol Mantis Security Solutionを確実にするために、Sol LSTを探索するもう1つのソリューションです。さらに、Jitoは、エクイティネットワークを介してRestakeの周りに何かを構築するのに非常に適した別のチームです。

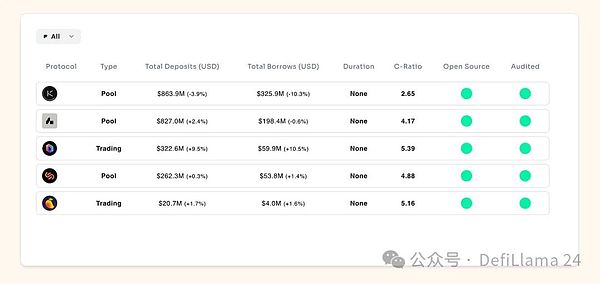

借入:

Solanaはポイントからポイントモデルを使用して、3つの主要な通貨市場をホストして、浮動(変動)金利と同様の金利メカニズムを追跡します。それらは利用率の金利モデルに基づいて動作しており、利回りは利用率(ローンの供給の供給の割合)に依存し、式は供給金利=借金金利*使用率*(1 – 係数係数)。「予備係数」は、融資当事者によって提供される資本の割合を表しています。利用率は、主にレバレッジに対するシステムの需要に依存します。

3つの市場はすべて、積極的なポイントプランとカミノプランがすぐにトークンを発売します。

1。1。カミノ・レンド:現在、最大のソラナ貸付プラットフォームは、わずか5か月で0から7億ドルにアップグレードされています。Aave V3と同様に、Kaminoは電子モードも導入し、ユーザーはより高い資本効率のLTV比で高関連資産(LSTやStablecoinなど)を借りることができます。さらに、一部のLPトークンが担保として許可されています。

Kaminoは、Multiply/Shortなどの製品を開発しました。Kaminoには、あらゆる種類のリスクとさまざまなシーン分析を確認するための包括的なリスクインストルメントボードがあります。カミノが自動的なデレバル化を実装したことはユニークです。つまり、借り手は、不良債権を防ぐために市場の状況に応じてデラバレッジ(つまり、部分的な位置)を実施しています。

2。マージンフィー:Solanaで最も早いポイント計画の最も初期のDefiプロトコルの1つは、1年も経たないうちに300万ドルから6億ドル以上に急上昇しました。貸付契約に加えて、独自のLSTサポートStablecoin -Ybxも発売しました。

3 ..ソレンド:Solanaの元のプロトコルであるSolendは現在、約2億ドルのTVLを持っています。SOLに関しては、過去1。5年間(FTX危機とソレンドクジラの清算事件の後)は100万から200万のSOLが変動しました。これは、SPL-Token-Leending計画(Solana Labの参照実装)に基づいており、「Ctokens」と呼ばれる各デポジットの預金領収書も提供します。

すべてのプロトコルは同様の貸出メカニズムを使用していますが、それぞれ価格予言マシン、清算、リスクエンジンなど、異なるリスク管理パラメーターを採用しています。レバレッジの需要が高いことを考えると、金利は急上昇し、現在のUSDCの収益率は30〜40%です!

取引に関しては、2つのPerps(ドリフトとマンゴー)がローン機能を備えており、取引預金としても使用できます。

Solanaの貸出プラットフォーム(出典:FlexLend)

Solanaの貸出プラットフォーム(出典:FlexLend)

収入ポリマー:

収入ポリマーは通常、2種類の収入を集計します。

1。借り入れ/ローン、例えば:

‧自動メテオラダイナミックボールトを提供します。これは、収入を最適化するために、トップローン契約間で毎分自動的にバランスを繰り返すことができます。

‧ワイラーフレックスJupiterに似ていますが、借用のために、USDCおよび5つのローンプラットフォームでの最高の金利 – マンゴ、ドリフト、マンゴー(2回、その重要性または修正されたスペルエラーを想定)、Marginfi、Solend、Kamino。預金のバランスを自動的に、いつでも最高のAPY契約にバランスを取ります。Flexlenには、ユーザーが最小の予想金利を設定できます。

‧Juicerfiポイントを最大化するためにさまざまな貸出契約と戦略を集約することにより、それらは最大収入として機能します。

2。DEXのLP、例えば:

‧カミノユーザーは、Meteora、Orca、RaydiumなどのCLMMに流動性を提供することにより、流動性を獲得して暗号通貨収益を獲得できます。Ktokenは領収書トークンとして発行します。これは、Kamino Vaultの価値を表し、ユーザーが独自のDIYオートマチック戦略ボールトを作成できるようにします。

‧ホークスライトこれは、SolanaのActive Limited Partnersの集中的な流動性収入オプティマイザーであり、自己募集と自動化戦略を提供します。Kaminoの流動性に似ていますが、そのトークンは発売され、1,000万〜1,200万米ドルの米ドルTVLが達成されています。

私の予測:

1。1。レバレッジの需要と高い取引量に駆られ、利回りは上昇し、大量の資本を引き付けます。

2。収量の剥離、固定金利ローン、金利低下などの収量誘導体の実験(パート2でより多くのコンテンツが導入されます)。

預言者機械の予防策:

預言者マシンは、リンクされたデータをチェーンにもたらすだけでなく、すべてのコンピューティングが預言者マシンの価格供給に依存するため、Defiインフラストラクチャにとっても重要です。Pyth(許可 – 検証済みのパブリッシャーをリリースできます)は、ほとんどのプレイヤーにとって最初の選択肢であり、配電盤(ライセンスなし – 価格ソースをカスタマイズできます)は、ほとんどのDefiプレーヤーのバックアップまたはバックアップ預言者として機能する別のプレイヤーです。

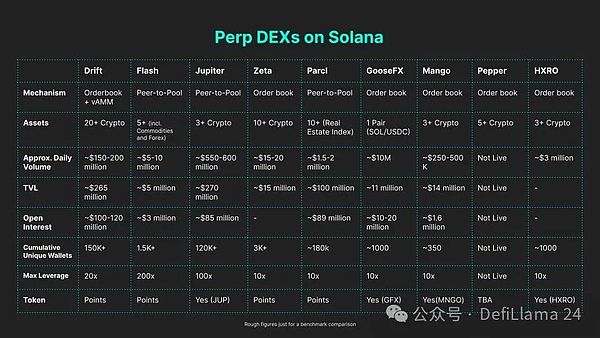

perp dex:

Perpsは、暗号通貨で最も高いPMFデリバティブ製品です。

1. [Dex]をクリックします:木星、フラッシュトレード、パルク

2。注文書に基づくperp dex:ドリフト、Goosefx、Zeta、Hxro、Pepper、Mango

SolanaのほとんどのPerp Dexには、積極的な統合計画があり、これによりトランザクション量が大幅に急増しました。

ポイントペアプール:

SolanaはGMXから重要なインスピレーションを引き出し、2つの恒久的なDEXを実行しています。木星そしてフラッシュエッセンス新しいLPからトレーダーモデルに基づいて、最大100倍のレバーを提供します。LPプールの流動性(FLP FLPおよび木星のJLP)と予言マシンを使用して、ゼロ価格、ゼロスリップポイント、深さの流動性の影響を確保します。ユーザーは、アカウントを開設せずに簡単なステップで平和的なポジションを開くことができます。ただし、大きな違いもあります。

1。木星は3種類の資産のみをサポートし、フラッシュは金と銀の商品を含むより幅広い資産を提供します。

2. Flashは、組み込まれたゲーム機能を備えた一意のNFT X Defiゲームプレイを導入します。

3.木星は、すべてのコスト(トランザクション、スワップ、流動性)をLPプールに要約し、フラッシュは取引コストから分離してUSDC誓約のFLPプールに割り当てます。

それにもかかわらず、木星犯罪者は木星のフロントエンドに統合されているため、木星の犯罪者に大きな利点をもたらすため、ネットワーク効果は強力です。これは木星犯罪者に大きな利点をもたらします。Jupiterが実装するトランザクションボリュームは、Solanaの他のすべてのPerpsの合計を超えています。これは、暗号化のフロントエンドをフロントエンド(最高の製品ではない)で販売できることを証明しています。

parcl– 興味深い恒久的な分散交換により、人々はラスベガスやパリなどの都市でより多くのことをしたり、不動産指数を取得したりすることができます。この恒久的な分散型交換の価格預言者は、Parclプラットフォームの背後にある会社であるParcl Labsです。多くのTVLを引き付けましたが、その自然な販売はまれでした。

注文ブックperp dex:

OPOSの他の機能の1つとして、Solanaはチェーン上で注文帳を実行する唯一のチェーンであり、他のほとんどのチェーンにはチェーンオーダーブックがあります(サイドチェーン/アプリケーションチェーン/ロールアップなど)。

ドリフトプロトコル—Drift V2は、元々、市場ビジネス(VAMM)モデルとしての仮想自動化に基づいていました。これは、ユニークなメカニズム「Liquidity Trifecta」に従い、3つのメカニズムで構成されています。

‧インスタント(JIT)オークション(都市が埋めるためのオランダのオークションの5秒)

‧注文帳(管理者ロボットは、チェーンの下の注文帳の開梱順序を追跡します)

‧市場価格の注文が販売されていない場合、AMMマイニングプールは液体バッキングプロバイダーとして機能します。

ドリフトが事前に発行するトークンの発売は興味深いマーケティング戦略かもしれませんが、高脂質とAEVOのマーケティング前に市場から見られるように、トランザクションのボリュームはまだ非常に低いです。

次のような、完全なチェーンの注文帳

1。1。ゼータ市場-Zeta V2は、SolanaのオープンブックDexに似たフルチェーンで注文帳とマッチングエンジンを使用しています。今後のトークンにより、最近のトランザクションの急増を促進しました。

2。マンゴー市場– それはSolanaで最大のDefiプロトコルでしたが、ハッカー事件の後、トップ5にランク付けすることは困難でした。

3 ..Goosefx– 別のCLOBベースのDex、ネイティブトークンの周りのインセンティブ。

4。4..hxro– HXROネットワークは、デリバティブの共有流動性層であり、あらゆるPERP DEXを使用できます。2つのコアプロトコルの器用さ(CLOBベースのデリバティブの接続と構築)とSpandex(リスクエンジン)があります。誰でも独自のUI/UXを構築し、HXROネットワークプロトコルを使用して組み合わせることができます –ペッパーデックスこれは、ファッショナブルなUIを構築し、器用さ(共有グローバルオーダーブック)を使用するこのような今後のプロジェクトです。

Solana Perp Dexは、イーサリアムの同様の製品、特にAevo、Hyperquid、Vertex、Dydxなどの混合Dex(注文帳をチェーンの集落と一致させる)で非常に遅れています。ただし、Jupiterの最近のトランザクションボリュームは非常に高く、良い日にはトップ5にランクされています。

私の予測:

1。1。SolanaアプリケーションチェーンとしてのPerps:EVMの世界では、ほとんどのPerp Dex、特にAEVOと高脂質に基づく注文に基づくDEXが独自のアプリケーションチェーンに移行しています。将来的には、Solana Perp Dexは独自のチェーンを確立することもできます。これは、次の利点をもたらすことができます。

‧メインネットワークの影響を受けます。

‧ユーザーの取引エクスペリエンスを強化します(トレーニングはトレーダーにとって無料です)。

‧実際には、ゼータこの方向に移動し始めました。

2。PECポリマー:ローンとスポットデックスポリマーを持っているように、さまざまな設計メカニズムが課題をもたらしますが、すぐにPARPポリマーが表示される場合があります。Rage TradeやMuxなどのPARPポリマーの出現により、特にFlashやJupiterと同様の設計について、Solanaに同様の傾向が現れる可能性があります。

3。チェーンの下にある注文帳とトークンによってもたらされた興奮に駆られ、バックパックそしてキューブ市場シェアの獲得を開始し、チェーンの取引量を超えます。

構造製品とオプション:

チェーン上の構造製品と派生物(PERPSを除く)は、最後の強気市場では常に、Defi Option Vault(KatanaとFriktion)などの多くの革新的な製品がSolanaで発売されました。私たちが強気市場のカスプにいるとき、私たちは同様の熱意が復活することを期待することができます。

オプション:

チェーンのオプションは挑戦的です。Lyra、Typus、Premia、その他のプロジェクトが続きます。

ソラナには、建設チェーンには2つの非常に強力なチームがあります。

1。1。SDX市場– オプションAMMであるOGチーム-PSYFIによって開発されたものは、強気のオプション、衰退したオプション、垂直価格差戦略など、完全に住宅ローンと現金和解を完全に住宅ローンと現金和解をサポートしています。注文帳の代わりにAMMを使用します(2021年の年間パワープラットフォームのほとんどは、主に注文帳を使用しています)。

‧オプションプレミアムの販売により、パッシブリミテッドパートナーとより良いリスク調整利回りがあります。

‧SDXは、さまざまな価格レベルとオプション期間の見積もりを提供し、より広いオプションを提供します。

‧プラットフォームは、最高の流動性プールで構成されるトランザクションを動機付けるために、販売価格差を自動的に調整します。

それはまだ初期段階ですが、履歴取引量は800万ドルを超えており、毎日のピークトランザクションのボリュームは450,000ドルです。

PSYFIは、aを持っています標準的な戦略ボールト製品たとえば、Whethがカバーする強気のオプション、BTC保証のPut and Solカバレッジ。

2。デボル– SDX市場と同様に、ヨーロッパの選択肢によって完全に抵当に入れられているAMMでもあります。ただし、「標準ベンチャーブロック」(SRB)と呼ばれる基本ユニットに基づいた一意の価格設定方法によってサポートされています。SRBは、従来のオプションの収入を含む、あらゆるデリバティブの包括的な価格設定と決済に使用されます。

構造的な金庫、セガこれは、純粋なオプション戦略、ボンド+オプション戦略、レバレッジオプション戦略、デュアル通貨保管庫など、さまざまな種類の金庫を提供する別のOG製品です。Solanaの預金と撤退をサポートし、TVLは約1300万ドルで、取引価値は3億8,000万ドルを超えています。

perpに基づくボールト:

1。1。サーキットトレード– Perp Dexに市場戦略を保存するVaults(現在のみドリフト)。受動的な流動性を高め、高いイールドMM戦略を使用するのに役立ちます。たとえば、SuperCharger Vaultは、デルタニュートラルに関する都市ベースの戦略です。

2。アダルトファイナンス– レバレッジまたは高い固定年金を獲得しましょう。GMX/GLPエコシステムに触発された最初の戦略により、JLPでレバレッジを獲得するか、USDCで安定したAPYを取得できます。

スーパーストーキソル補強を排除する – SOLを介してLSTレバレッジのメリットを獲得するのに役立つために、Driftが提供するSOLの再帰的な借入/ローン。

デュアルファイナンス– オプションインフラストラクチャを提供しますが、反対には、Web3コミュニティのインセンティブ流動性インフラストラクチャとして機能します。ステークオプションを使用することにより、プロジェクトはオプションの形でロック報酬を提供できます。デュアルファイナンスプロジェクトを許可すると、ユーザーのエコシステムへの参加に報いることが許可されています(たとえば、プロトコルを使用したり、流動性を提供したりします)。たとえば、Bonkは、長期の保持トークンとコミュニティを刺激するために、オプション(オプションの形で報酬をロックする)を誓約しています。

お守り– これは、Amuvaults、Amushield、Amuverseなどのさまざまな製品を備えたSolanaをサポートする一種の収入/保険プロトコルです。

対称これは、チェーン上の資金を作成、自動化、管理、追跡するための別のプラットフォームです。

私の予測:

1。1。構造製品とデリバティブ、特に注文ベースの製品とデリバティブは、Solanaに再び現れます。

2。オプションは回復を導きます – 強気市場には追加の投機的製品が必要です。適切に使用すると、オプションは清算リスクなしでレバレッジを提供できます。

ユーザーのヒント – オプションは危険であり、完全に理解した後にのみ調査する必要があります。それにもかかわらず、ほとんどのプロジェクトはまだ初期段階にあり、トークンがないため、オプショントレーダーであれば、検討する価値があります。

結論の備考:TVLおよび毎日の取引量は100億米ドルに達しました

全体として、私はDefiが次の傾向を持っていることを期待しています:

1。1。レバレッジの需要は大幅に増加し、年間収益率が高くなり、より幅広い収入製品がもたらされます。

2。投機的および通貨流通の速度は、前例のないレベルに達します – 投機的製品の波(例:パワーパープスや永遠のオプション)が目撃されます。

3 ..Real World Assets(RWA)、AI、およびDepinトークンは、許可を必要としないトークンは、Defiで大きなシェアを占有し始めます。

Solana Defi Barbellの端の発展に伴い、真ん中でより多くの革新が起こることがわかります!大規模なスケール解除が行われています。これは、主に生態系の所得資産の使用と所得取引を満たしています。

Solana Defi Ecosystemは急速に発展しています。ソラナの最大の利点は、その組み合わせです。組み合わせは、リスクの観点からの二重エッジの剣ですが、初期のdefiプロトコルに大きなレバレッジを提供し、巨人の肩に立つことができます。

「Solanaのみが可能な」イノベーションと設計メカニズムに焦点を当てることができます!インフラストラクチャはついに、以前に早く失敗した大規模な活動を維持できるレベルに到達しました。