文章作者:Arthur Cheong、Eugene Yap;文章編譯:Block unicorn

14世紀開始的歐洲文藝復興,點燃了藝術、文化和思想的復興之火,徹底改變了現代文明。

今天,我們在加密領域見證了類似的覺醒——去中心化金融(DeFi)的復興。就像歷史上的文藝復興一樣,這一運動正在打破壁壘,重塑我們對貨幣和金融的認知。 由區塊鏈和智能合約驅動,DeFi使金融服務民主化,讓全球人們無需傳統金融中介即可進入一個無需信任的經濟體系。它有可能徹底重塑金融。

正如歐洲文藝復興依靠技術進步和社會變革而蓬勃發展一樣,DeFi復興的推動力量也來自於一些關鍵因素,這些因素正在幫助它擺脫早期的挑戰,進入一個增長和創新的全新階段。

1. DeFi正在走出幻滅低谷

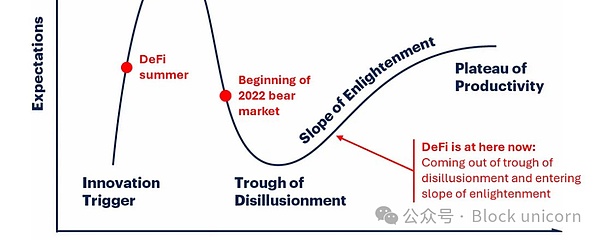

2020年和2021年,DeFi經歷了一次激增,當時人們對它寄予厚望,認為它將徹底顛覆傳統金融(TradFi)。然而,像大多數新興技術一樣,早期的炒作導致了失望,因為基礎設施尚不完善,導致2022年進入低迷期。

然而,正如任何革命性運動一樣,DeFi變得更加堅韌,它成功穿越了「幻滅低谷」,開始攀登「啟蒙坡」。Gartner炒作周期(Gartner Hype Cycle)是一個有效的框架,可以很好地說明這一歷程,目前DeFi正展現出復甦的跡象。

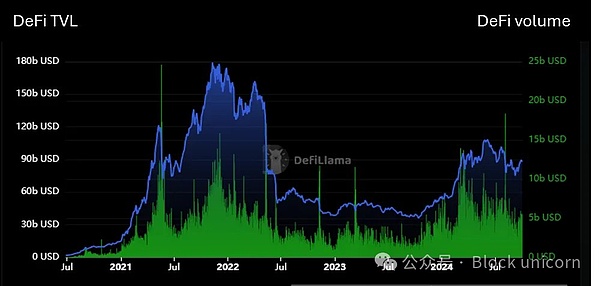

經過兩年的調整後,總鎖倉價值(TVL)等關鍵指標正在反彈,正如下圖所示。雖然部分指標的改善是由於加密資產價格上漲,但DeFi平臺上的交易量也顯著增加,幾乎恢復到2022年的水平,證明了這次復甦是真實的。

事實上,一些基礎性的DeFi項目,如Aave,在多個指標上甚至超過了2022年的高峰。例如,Aave的季度收入已經超過了2021年第四季度的水平——那一時期被認為是上一次牛市的巔峰。

這表明DeFi正在成熟,進入一個新的生產力階段,並為長期的可擴展性做好了準備。

2. 新的利率周期將使DeFi回報更具吸引力

DeFi的復甦不僅由內部因素驅動,外部的經濟變化也起到了關鍵作用。隨著全球利率的變化,加密資產等高風險資產,包括DeFi,對尋求更高回報的投資者來說變得更加吸引力。

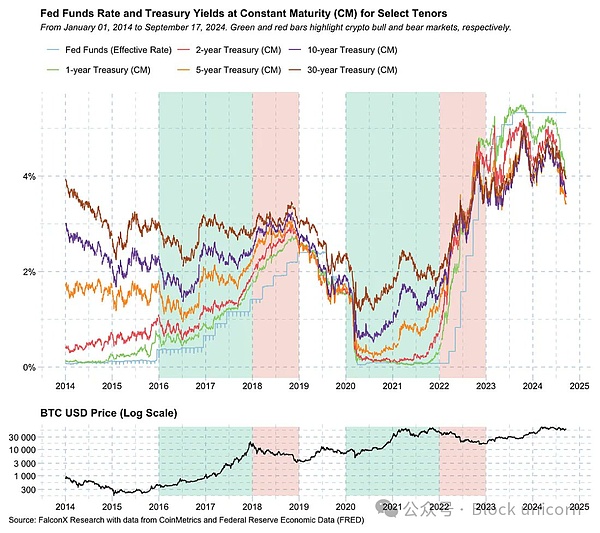

隨著美聯儲在9月份實施了50個基點的降息,市場正在為一個可能是低利率的時期做好準備,類似於推動2017年和2020年加密牛市的環境,正如下圖所示。比特幣(以及加密貨幣)牛市在綠色區域中顯示,通常出現在低利率環境中,而熊市則在紅色區域中顯示,通常發生在利率飆升的時期。

DeFi在低利率環境下受益於兩個關鍵方面:

1. 資本的機會成本降低——由於國債和傳統儲蓄帳戶因利率下降而提供更低的回報,投資者可能會轉向DeFi協議,通過收益農業、質押和流動性提供等方式獲得更高收益。

2. 貸款成本降低——融資成本變得更低,鼓勵DeFi用戶借貸並將資金用於生產性用途,從而推動整個生態系統的活躍度。

雖然利率可能不會降到過去周期接近零的水平,但參與DeFi的機會成本將顯著降低。即使是適度的利率下降,由於利率和收益之間的差異可以通過槓桿放大,仍足以帶來顯著影響。

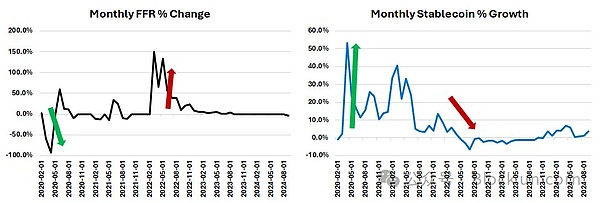

此外,我們預計新的利率周期將成為推動穩定幣增長的重要因素,因為它大大降低了傳統金融(TradFi)資金進入DeFi尋求收益的資本成本。在上一個周期中,聯邦基金利率(FFR)與穩定幣供應增長呈反向關係,如下圖所示。隨著利率再次下降,預計穩定幣供應將增長,為DeFi的加速發展提供更多資金。

3. 金融:加密貨幣的最大產品市場契合點

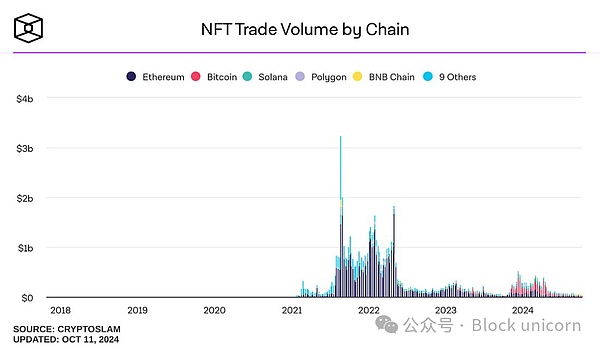

加密領域嘗試了多種應用場景,例如NFT、元宇宙、遊戲和社交等。然而,從大多數客觀指標來看,它們並未真正找到產品市場契合點(PMF)。

例如,儘管2024年因比特幣Ordinals帶來了一次短暫的復甦,NFT的日交易量仍在持續下降。

至於元宇宙和遊戲,目前還沒有出現全球粉絲廣泛接受的突破性Web3遊戲。兩個OG級別的Web3元宇宙項目Decentraland和Sandbox,日活躍用戶甚至難以突破幾千,而Roblox的日活躍用戶則高達8000萬。雖然TON遊戲的日活用戶令人印象深刻,但一旦沒有了經濟激勵,尚不確定會有多少人繼續留在TON遊戲上。

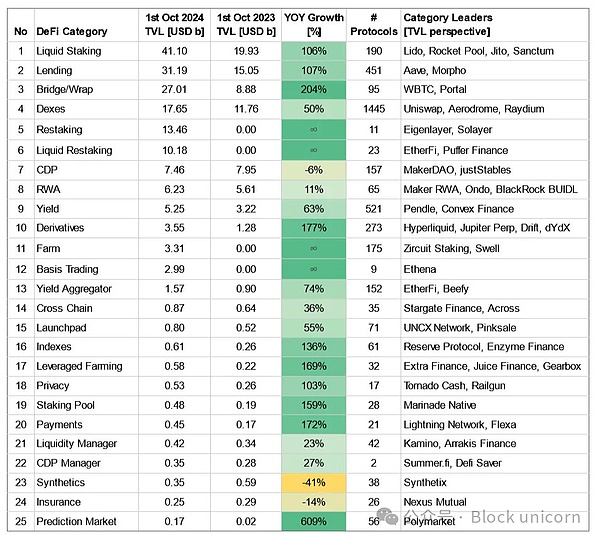

相比之下,DeFi已經證明了它的產品市場契合度。核心DeFi類別如流動質押和借貸的增長,年同比擴展了超過100%,這是其強大吸引力的證明。同時,諸如重質押(Eigenlayer)和基差交易(Ethena)等全新、價值數十億的類別正在湧現,而它們一年前的總鎖倉量(TVL)幾乎為零。這種爆炸性的增長展示了DeFi的可組合性和無許可特性,在DeFi中,新型金融「樂高」可以相互疊加,從而解鎖新的應用場景。

監管障礙長期以來限制了DeFi顛覆傳統金融(TradFi)的潛力,但它的內在優勢顯而易見。例如:

-

跨境交易和匯款費用平均為6%,且轉帳需要3至5個工作日。

-

股票交易所的後臺系統臃腫且營業時間有限,效率低下。

-

現實世界的資產(RWA),如房地產,若通過代幣化可以釋放流動性,並且在DeFi中實現可組合性,例如用作抵押品。

DeFi能夠全天候24/7運作,成本低、流動性高且無需中介,使其成為一個更高效的替代方案。技術已經存在,挑戰在於監管機構是否會允許DeFi顛覆這個依靠低效運作的10萬億美元全球金融行業。

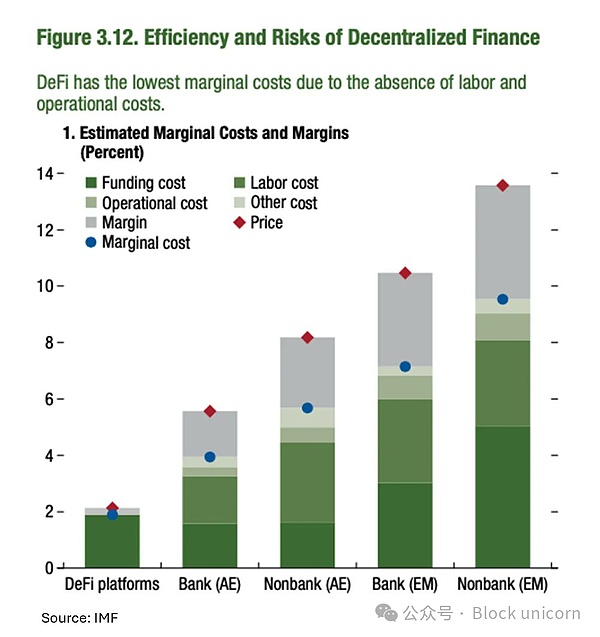

為了展示DeFi在效率上如何優於TradFi,我們來對比一下兩者在運行服務時的成本。根據國際貨幣基金組織(IMF)的一項研究,以下是成本細分:

-

勞動力成本:DeFi的勞動力成本幾乎為0%,而TradFi為2%-3%。例如,DeFi貸款是自動處理的,無需人工幹預,而TradFi則需要手動審核和文書工作。

-

運營成本:DeFi的運營成本僅為0.1%,而TradFi的範圍為2%-4%。DeFi無需龐大的辦公室或中介,智能合約處理交易,區塊鏈提供驗證。

總體來看,傳統金融的邊際成本在發達經濟體中達到6%-8%,在新興市場則為10%-14%,而這些成本最終轉嫁給終端用戶。 DeFi則消除了這些低效成本,就是這麼簡單。

此外,金融科技(Fintech)領域在過去15年中幾乎沒有什麼創新,這與Blockchain Capital的研究結果相呼應。 雖然我們在人工智慧和全球網際網路接入等領域取得了巨大進展,但Fintech仍停留在過時的系統上,例如所有銀行都使用已有50年歷史的SWIFT系統,通常需要1至4個工作日才能完成轉帳。

大多數Fintech的進步,例如數字支付、零碎股票和API,主要集中在改善用戶體驗,而不是解決傳統金融(TradFi)的核心低效問題。例如,Robinhood和Plaid為人們購買股票提供了便捷的解決方案,但它們仍然依賴於舊的金融基礎設施。真正的問題是,Fintech只是連接到過時的系統,以便更好地利用它們,而不是創造全新的東西。雖然這些變化有幫助,但它們並沒有解決困擾TradFi的深層次問題。

DeFi則不同,它從一開始就被設計為完全數位化的。DeFi並不是在舊的金融系統周圍工作,而是將金融服務直接嵌入到網際網路中。 在DeFi中,諸如零碎股票、超額抵押貸款和全球支付等並不是創新,而是基本功能。這標誌著從小幅改進到徹底革新金融運作方式的根本性轉變。

通過採用DeFi,我們可以超越微小的調整,開始釋放巨大的經濟新機遇,改善金融獲取,並在傳統金融往往忽視的地方創造財富。這是關於重新發明金融系統,使其在數位化世界中更好地運作。

展望未來,2024年的美國大選可能為監管帶來明確的方向。川普(Trump)政府可能會引入有利於加密貨幣的監管政策,而最近對該行業態度轉暖的哈裡斯(Harris)政府也可能保持積極的立場。無論政治結果如何,DeFi背後的動力都是不可否認的。

DeFi才剛剛起步,金融的未來是去中心化的,並且將在鏈上展開。

4. 改進的用戶界面/用戶體驗、基礎設施和安全性

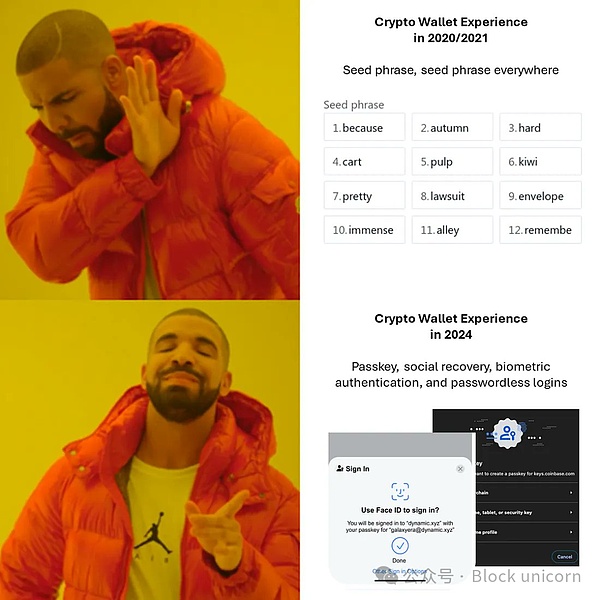

DeFi早期的界面複雜且技術難度高,這使得許多用戶感到困惑和疏遠。然而,過去幾年中,用戶體驗、基礎設施和安全性都得到了顯著改善,使DeFi對主流用戶更加友好。

其中最重要的改進之一是錢包基礎設施,過去,管理種子短語和私鑰是一個主要障礙,但新的智能錢包和嵌入式錢包大大簡化了這一過程,使其更加安全。諸如社交恢復、生物識別認證和無密碼登錄等功能,現在使用戶無需面對傳統Web3錢包的複雜操作,就可以輕鬆管理資金。

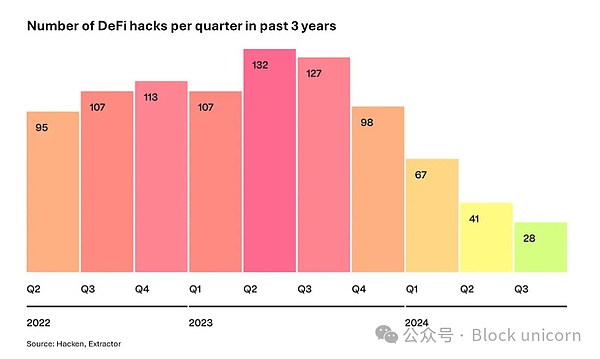

在安全性方面也有所提升,在智能合約部署前進行更徹底的審計已成為標準。像ImmuneFi這樣的平臺通過漏洞賞金激勵道德黑客發現漏洞和安全問題,確保在漏洞被利用之前得到解決。 這些在錢包基礎設施和安全性方面的進展使DeFi對所有用戶來說變得更安全、更高效,這一點也反映在過去一年中DeFi黑客事件的大幅減少。

隨著這些改進,DeFi變得對主流用戶更加友好,包括機構的採用,從而推動其持續增長。

讓DeFi再次偉大

正如歐洲文藝復興重塑了社會,DeFi也準備好徹底變革金融領域。DeFi的創新潛力巨大,我們才剛剛開始看到其影響。隨著越來越多的用戶和投資者接受DeFi,全球金融的未來將逐步轉向鏈上,使金融系統更加高效、開放,並對每個人都更易獲得。

DeFi擁有消除低效、打破壁壘、創造新金融包容性機會的力量。它不僅僅是一時的潮流,而是世界與金錢互動方式的根本轉變。從全球支付到民主化金融服務的獲取,DeFi為每個人參與金融體系提供了一個未來。

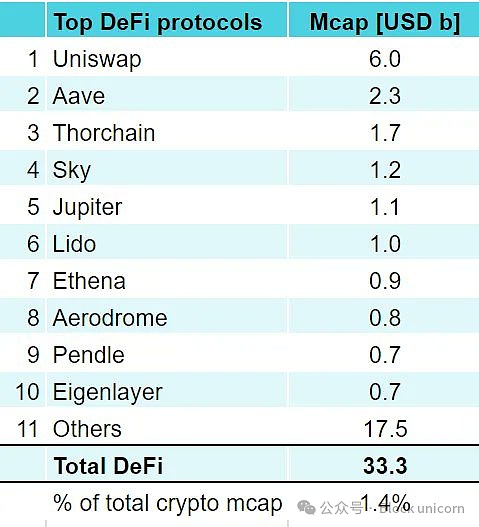

目前,所有DeFi協議的總市值約為330億美元,只佔加密貨幣總市值(2.3萬億美元)的約1.4%。

數據截至2024年10月13日

DeFi的增長和成功在近期由於市場環境和行業條件的挑戰而被大多數人忽視,然而,隨著DeFi協議繼續以驚人的速度增長,並將這些增長的價值回饋給代幣持有者(例如,Aave最近提出的代幣經濟學變更方案),這種情況將會改變。

市場參與者將進一步認識到DeFi的基本面和潛力,並相應地重新分配他們的資本。

我們預計,在未來兩年內,DeFi資產在總加密市場市值中的份額將從1.4%增長至10%,因為DeFi將繼續增長,市場也會意識到其最新的吸引力和重新煥發的潛力。

讓DeFi再次偉大。