2025年12月1日,香港持牌數字資產交易平臺HashKey通過港交所聆訊並披露聆訊後資料集,距離「香港加密合規第一股」僅一步之遙。此次IPO由摩根大通、國泰海通及國泰君安國際擔任聯席保薦人,其招股書不僅展現了區域加密平臺的成長軌跡,更折射出全球加密資產市場的深層變革—— 從野蠻生長到合規競逐,從散戶主導到機構入場,行業正站在新的十字路口。

作為亞洲首個手握香港證監會全面牌照的加密交易平臺, HashKey的業務數據、財務表現與股權結構,是解讀當前加密市場的重要樣本。 本文將結合招股書核心信息,拆解市場宏觀特徵,預判行業未來走向,並揭示其背後隱藏的機遇與風險。

一、從HashKey數據看加密市場三大宏觀特徵

HashKey招股書覆蓋2022-2025年上半年業務全貌,從交易量、用戶結構到收入構成,每一組數據都對應著加密市場的深層變化。

1、合規成區域競爭壁壘,全球格局呈現 「頭部壟斷 + 區域割據」

隨著各國監管政策落地,合規資質已成平臺競爭核心壁壘。作為香港首批獲虛擬資產交易平臺牌照(VDTA)的機構,HashKey憑藉合規優勢快速搶佔區域市場。招股書顯示,2024年其在香港加密交易市場份額超75%,是當地最大加密資產平臺,同時也是亞洲最大區域性在岸平臺。其數字資產交易所累計促進現貨交易量達1.3萬億港元,2022-2024年交易量從42億港元飆升至6384億港元,三年增長超150倍,印證了監管明確區域內合規平臺的爆發潛力。

但從全球維度看,區域合規平臺與傳統頭部交易所差距懸殊。2025年上半年,HashKey機構客戶月均交易量243.04億港元、零售客月均交易量51.6億港元,與幣安、OKX等全球頭部平臺相比仍存在著數量級差距。這種「區域壟斷、全球弱勢」的格局,反映出加密市場已進入「合規割據時代」,區域合規平臺在本地佔據優勢,但在全球資金吸引力、用戶基數上,仍難以撼動傳統頭部平臺地位。這種「區域壟斷、全球弱勢」的格局,印證了加密市場已進入「合規割據時代」。

2、收入依賴交易業務,市場周期波動風險凸顯

儘管HashKey構建了「交易促成+鏈上服務+資產管理」三大業務板塊,但收入結構高度依賴交易業務。2025年上半年,交易促成服務收入佔比達68%,且該業務已實現由虧轉盈——從2022年虧損1491.5萬港元,躍升至2024年盈利5.18億港元。

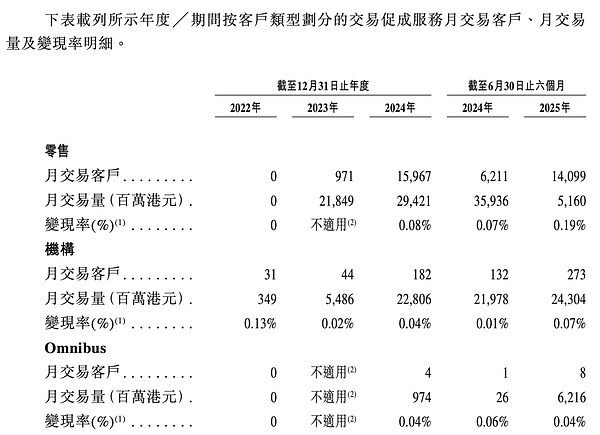

但這種依賴也讓其業績與市場周期深度綁定。2024年牛市期間,其收入同比激增247%;2025年上半年市場低迷,交易量從去年同期3476億港元驟降至2141億港元,收入隨之同比下降26%。更值得關注的是零售客戶的高敏感度:2025年上半年零售客戶月交易量與同期相比從359.36億港元跌至51.6億港元,降幅超85%,而機構客戶月交易量則由219.78億港元增長至243.04億港元,成為市場波動中的「穩定器」。這揭示出零售投資者是市場情緒「放大器」,牛市蜂擁入場,熊市快速離場,也讓平臺面臨「靠天吃飯」的風險。

3、機構化趨勢深化,質押與RWA成新增長引擎

加密市場正加速從「散戶主導」轉向「機構驅動」,HashKey的用戶數據清晰呈現這一轉變:機構月交易客戶從2022年的31名增至2025年上半年的273名,Omnibus客戶(通過合作夥伴接入)從2024年上半年的1名擴展至8名,機構客戶交易量佔比在2025年上半年上升至68%。

與此同時,機構需求還推動市場從「交易驅動」向「服務驅動」轉型,質押和現實世界資產(RWA)代幣化成為新增長引擎。截至2025年9月,HashKey質押資產規模達290億港元,位列亞洲第一、全球第八大質押服務提供商;自主研發的HashKey Chain已實現17億港元RWA代幣化發行,涵蓋房地產、供應鏈金融等領域。質押服務提供穩定被動收益,是熊市吸金核心;RWA則連接傳統金融與加密生態,打開全新市場空間。

二、加密市場未來四大趨勢判斷

基於HashKey招股書揭示的特徵,結合全球監管與技術趨勢,可對加密市場未來做出四大判斷。

1、合規化不可逆,監管差異加劇市場分化

HashKey的崛起證明,合規是行業長期發展的「護城河」。未來全球加密市場合規化進程將加速,更多國家和地區會借鑑香港監管模式,出臺明確框架,無合規資質的小型平臺將逐步被淘汰,而香港、新加坡等監管明確的地區,有望成為區域加密資產樞紐。

但監管政策差異會加劇市場分化,中國央行近期重申禁止虛擬幣炒作交易,限制內地客戶參與;美國SEC持續加強對加密平臺的監管;歐盟MiCA法規落地生效。這種差異可能增加跨區域業務的運營風險。

2、業務多元化是破局關鍵,RWA和質押引領新增長

當前加密平臺普遍面臨收入結構單一問題,HashKey交易佣金在收入中仍佔比較大,這種模式牛市收益高,熊市抗風險能力弱。未來行業競爭焦點將從「交易量比拼」轉向「業務多元化比拼」。

從HashKey布局來看,RWA和質押是最具潛力的兩大方向。RWA將傳統資產代幣化,降低投資門檻、提高流動性,據預測2028年全球RWA市場規模或突破10萬億美元,成為最大增量市場。質押服務則是熊市「穩定器」,2025年上半年HashKey交易量下滑時,質押資產規模仍保持增長。未來,能提供高安全性、高收益質押產品的平臺,將在競爭中佔據優勢。

3、機構化持續深化,零售市場需生態創新激活

機構客戶已成為市場主導力量,且趨勢將持續深化。未來平臺會推出更多針對機構的定製化託管、大宗交易算法等服務,加密衍生品也會更豐富,以滿足機構風險管理需求。

相比之下,零售市場轉化難題突出。HashKey 2025年6月註冊用戶達144.69萬,但有資產客戶僅13.85萬,真正交易用戶佔比不足10%,核心原因是產品門檻高、應用場景單一,零售市場的突破需要生態創新。

4、三重風險需警惕:價格、監管與平臺運營

儘管市場呈現積極趨勢,但仍存在多重風險。一是 價格波動風險 ,加密資產依舊具有投機屬性,投資者需理性看待收益風險。二是 監管政策風險 ,各國監管規則仍在快速變化,政策收緊可能導致平臺業務受限、資產價格暴跌。三是 平臺運營風險 ,HashKey作為區域龍頭仍未實現盈利,市場低迷期若資金鍊斷裂,可能面臨運營危機。投資者選擇平臺時,需兼顧合規資質與財務狀況。

寫在最後

HashKey的招股書,是加密行業從「野蠻生長」走向「規範發展」的縮影。如今加密市場已不再是散戶投機的遊樂場,而是逐漸成為機構布局的新戰場,合規化、機構化、多元化正重塑行業底層邏輯。 對於投資者而言 ,參與市場需更理性判斷,既要看到新方向的增長潛力,也要警惕各類風險; 對於從業者而言 ,合規資質和業務創新是核心競爭力。加密市場仍處於發展初期,挑戰與機遇並存,只有敬畏監管、重視風險、持續創新的參與者,才能抓住行業發展紅利。