作者:Pedro M. Negron,Medium;編譯:松雪,比特鏈視界

去中心化金融(DeFi)協議開創了在其平臺上直接促進借貸的金融服務,使用戶能夠在不需要傳統中介的情況下借貸資產。這些協議主要採用智能合約,智能合約是一種帶有其條款的自動化協議,這些條款直接嵌入到代碼中,提供了增強的透明度和安全性。貸款人將他們的資產投入到流動性池中,作為補償收取利息,而借款人可以通過提供抵押品來獲取貸款。利率通常是通過算法設置的,反映了流動性池中資產的供需動態。這些協議包括風險管理策略,例如當抵押品的價值低於指定水平時進行清算,以保護貸款人的資產。本文深入分析了DeFi中借貸協議的當前發展態勢,探討了該行業的供需、市值以及協議代幣的交易量。

供需

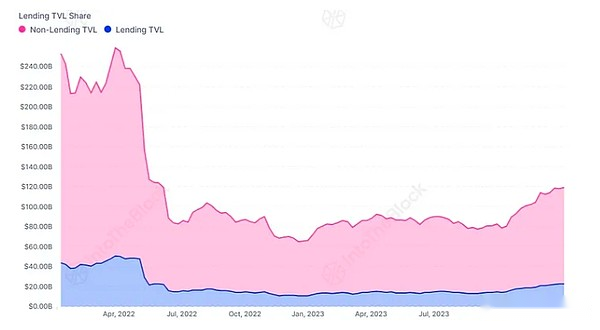

儘管2022年幾乎所有協議的總鎖定價值(TVL)都出現了顯著下降,但 到2023年底,TVL流回到借貸中。這一趨勢可能表明用戶開始相信熊市已經達到最低點,從而降低了槓桿頭寸被清算的風險。 隨著用戶對價格走勢越來越樂觀,有可能看到資金流入上升,用戶通過借款來加大他們的頭寸。

資料來源:ITB 的貸款協議視角儀錶板

貸款協議類別已經創造出自己的利基,並與整個市場相比保持了相對穩定性。貸款協議的TVL比例一直保持穩定,佔DeFi整體TVL的15-20%。這表明,即使在熊市中,借貸資產仍然存在持久的用例和需求。

資料來源:ITB 的貸款協議視角儀錶板

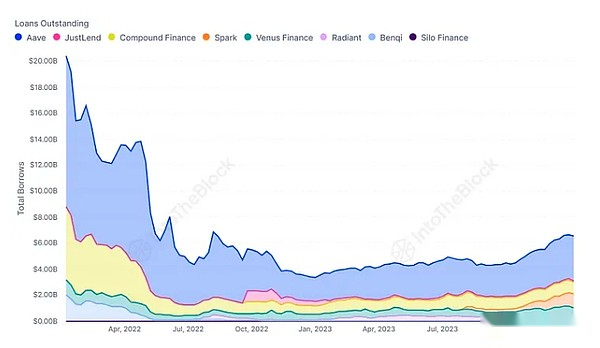

2022年TVL的減少部分歸因於用戶行為,由於對熊市和價格下跌的預期,用戶減少了借貸資產和進行槓桿交易的願望。因此,隨著借貸活動的減少,貸款利率也下降,促使存款人提取資金。相反, 在牛市中,對借貸和槓桿頭寸的興趣增加,推高了貸款利率,從而吸引更多資金流入協議。這一趨勢清晰地反映在未償還貸款指標上,該指標隨著2023年市場價格和情緒的恢復而開始上升。

市值

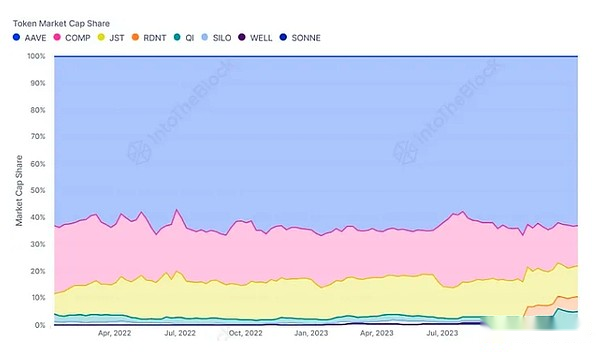

作為TVL最大的協議,AAVE代幣在與其他借貸代幣相比的市值份額上一直保持著主導地位。儘管市場上出現了新的協議,如Aave的分叉Radiant,但AAVE一直保持著超過60%的市場份額。與此同時,其他協議,如Compound(COMP)和Justlend(JST),在新進入者湧現的情況下更容易失去市場份額。

資料來源:ITB 的貸款協議視角儀錶板

Aave的成功歸因於各種功能,最近用戶一直在利用「e-mode」功能。這個設計用於提高效率的功能使得用戶可以在類似的資產(如ETH和wstETH)之間進行借貸。這種策略引起了對Aave及其分叉項目(Spark和Radiant)的極大關注,這些項目在去年下半年吸引了大量資金流入。

協議收入是維持這些協議並對借貸協議的可行性至關重要的因素之一。Aave在這一領域也脫穎而出,不斷創造每日超過100,000美元的收入。這種收入有助於協議的安全性,通過提供必要的資金來補償開發人員並投資於增強協議安全性。

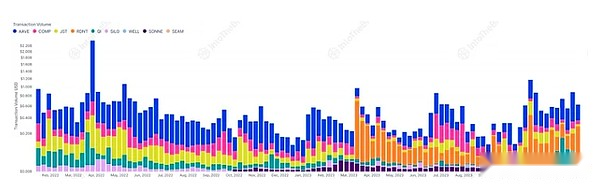

治理代幣交易量

在過去的一年中,交易量最高的代幣來自Radiant(RDNT)和Sonne(SONNE)等較新的協議,而許多較老的代幣仍然表現良好,但交易量較新的、不太成熟的協議表現差一些。這一趨勢主要歸因於這兩個協議的原生代幣提供的激勵,這些代幣經常被流動性提供者交易以實現收益。因此,RDNT代幣在過去一年中一直佔據借貸協議代幣總交易量的近40%。

資料來源:ITB 的貸款協議視角儀錶板

這些較新的代幣表現出較大的波動性。儘管它們在過去一年中表現為相當大幅度的短期價格增長,但這導致了一些交易者在最高點購買,結果發現其初始投資已貶值。與這些較新代幣的高波動性形成鮮明對比的是,像AAVE和COMP這樣市值較大的老代幣經歷了較低水平的波動性。

總的來說,DeFi借貸協議領域展現出了韌性和創新,特別是通過領先平臺Aave。儘管市場波動,Aave通過「e-mode」等先進功能和持續的協議收入生成保持了強勁的市場份額。Radiant和Sonne等新進入者引入了新的動態,以高交易量和相關波動性為特徵。這個不斷發展的生態系統反映了DeFi借貸協議的日益複雜化和多樣化,為投資者和用戶提供了各種機會和風險。