Autor: Pedro M. Negron, Medium;

Das Decernalized Finance (Defi) -Vertrag hat Finanzdienstleistungen erstellt, die die Kreditvergabe auf seiner Plattform direkt fördern, und Benutzer können Vermögenswerte ohne herkömmliche Vermittler ausleihen.Diese Protokolle nehmen hauptsächlich intelligente Verträge ein.Der Kreditgeber investiert sein Vermögen in den Liquiditätspool als Entschädigung, um Zinsen zu sammeln, und der Kreditnehmer kann Kredite erhalten, indem sie Sicherheiten anbietet.Die Zinssätze werden normalerweise durch Algorithmen eingestellt, was die Angebots- und Nachfragedynamik von Vermögenswerten im Liquiditätspool widerspiegelt.Diese Vereinbarungen umfassen Risikomanagementstrategien wie Liquidation, wenn der Wert der Hypothek niedriger ist als das angegebene Niveau zum Schutz der Vermögenswerte des Kreditgebers.Dieser Artikel analysiert den aktuellen Entwicklungstrend des Kreditvertrags im Defi und erörtert das Transaktionsvolumen von Angebot und Nachfrage, Marktwert und Vereinbarung in der Branche.

Angebot und Nachfrage

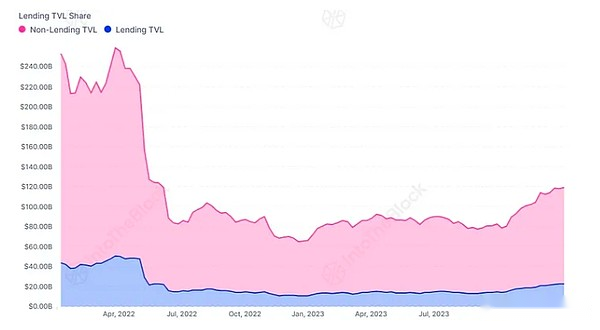

Obwohl der Gesamtverriegelungswert (TVL) von fast allen Vereinbarungen im Jahr 2022 erheblich gesunken ist, ist erheblich gesunken,Bis Ende 2023 floss TVL zu der Kreditvergabe.Dieser Trend kann darauf hinweisen, dass Benutzer begonnen haben zu glauben, dass der Bärenmarkt den niedrigsten Punkt erreicht hat, was das Risiko einer Liquidation von Hebelpositionen verringert.Da die Benutzer in Bezug auf Preistrends optimistischer werden, können sie erkennen, dass die Mittelfluss steigen und Benutzer ihre Positionen durch Kreditaufnahme erhöhen.

Quelle: ITBs Darlehensprotokoll -Betrachtungswinkel -Instrumenten -Board

Die Kategorie des Kreditprotokolls hat eine eigene Nische geschaffen und hält im Vergleich zum gesamten Markt relativ Stabilität.Das TVL-Verhältnis des Darlehensprotokolls war stabil und entspricht 15 bis 20%des gesamten Defi-TVL.Dies zeigt, dass selbst auf dem Bärenmarkt die Kreditvermögen noch dauerhafte Fälle und Bedürfnisse aufweist.

Quelle: ITBs Darlehensprotokoll -Betrachtungswinkel -Instrumenten -Board

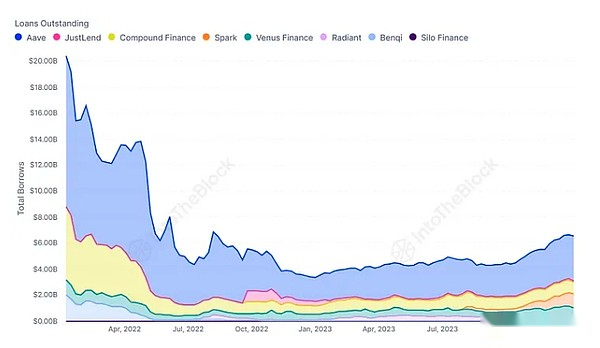

Die Reduzierung von TVL im Jahr 2022 wird teilweise auf das Benutzerverhalten zurückzuführen.Daher ist der Darlehenszinssatz mit dem Rückgang der Kreditaktivitäten ebenfalls gesunken, was die Einzahlung zum Abheben von Geldern veranlasst hat.im Gegenteil,Auf dem Bullenmarkt hat sich das Interesse an Kredit- und Hebelwirkung gestiegen und den Kreditzins erhöht und so mehr Kapitalzuflussverträge auf sich ziehen.Dieser Trend spiegelt sich eindeutig in den beispiellosen Darlehensindikatoren wider, die mit der Erholung der Marktpreise und Emotionen im Jahr 2023 zu steigen begannen.

Marktwert

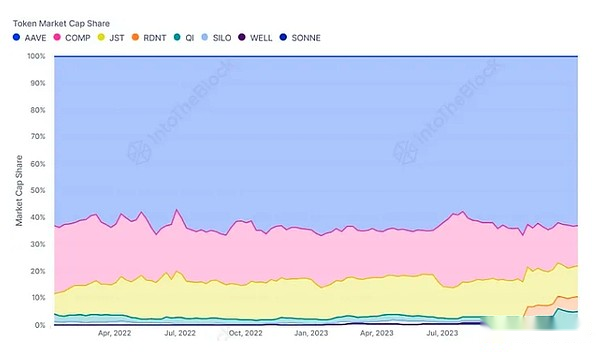

Als größte Vereinbarung für TVL haben Aave -Token im Vergleich zu anderen Kredit -Token eine dominante Position in Bezug auf den Marktwert beibehalten.Obwohl neue Vereinbarungen auf dem Markt erscheinen, wie beispielsweise Aaves Gabel Radiant, hat Aave mehr als 60%des Marktanteils beibehalten.Gleichzeitig verlieren andere Protokolle wie Compound (Comp) und JustLend (JST) bei der Entstehung neuer Teilnehmer eher den Marktanteil.

Quelle: ITBs Darlehensprotokoll -Betrachtungswinkel -Instrumenten -Board

Der Erfolg von Aave wird auf verschiedene Funktionen zurückgeführt.Die Funktion zur Verbesserung der Effizienz ermöglicht es Benutzern, zwischen ähnlichen Vermögenswerten (z. B. ETH und WSTTH) auf Kredite aufzunehmen.Diese Strategie hat den Aave- und Funkenartikeln (Funken und Strahlung), die in der zweiten Hälfte des letzten Jahres viel Kapitalzufluss auf sich zogen, große Aufmerksamkeit auf sich gezogen.

Einkommenseinkommen ist einer der wichtigsten Faktoren, die diese Vereinbarungen aufrechterhalten, und die Durchführbarkeit des Kreditvertrags.Aave stach auch auf diesem Gebiet heraus und erzielte ständig ein Einkommen von mehr als 100.000 US -Dollar pro Tag.Dieses Einkommen hilft der Sicherheit der Vereinbarung.

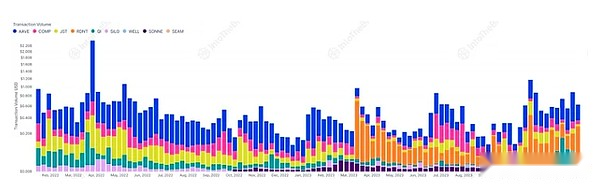

GE REGEN

Im vergangenen Jahr stammten die höchsten Handelspunkte aus weiteren neuen Protokollen wie Radiant (RDNT) und Sonne (Sonne), und viele ältere Token sind immer noch gut, aber das Transaktionsvolumen ist relativ neu und nicht ausgereift. .Dieser Trend ist hauptsächlich auf die Anreize des nativen Tokens dieser beiden Protokolle zurückzuführen.Daher hat das RDNT -Token im vergangenen Jahr immer fast 40%des gesamten Handels mit Token im Kreditvertrag besetzt.

Quelle: ITBs Darlehensprotokoll -Betrachtungswinkel -Instrumenten -Board

Diese neueren Token zeigen eine größere Volatilität.Obwohl sie im vergangenen Jahr ein beträchtliches kurzfristiges Preiswachstum gezeigt haben, hat dies dazu geführt, dass einige Händler am höchsten Punkt kaufen und festgestellt haben, dass ihre anfängliche Investition abgeschrieben ist.Im Gegensatz zu der hohen Volatilität dieser neueren Token haben alte Währungen wie AAVE und COMP einen geringeren Volatilitätsniveau.

Im Allgemeinen hat das Defi -Kreditvertrag Zähigkeit und Innovation gezeigt, insbesondere durch die führende Plattform aave.Trotz der Marktschwankungen hat Aave durch fortschrittliche Funktionen und kontinuierliche Einnahmen mit dem E-Mode einen starken Marktanteil durch fortschrittliche Funktionen und kontinuierliche Einnahmen aufrechterhalten.Neue Teilnehmer wie Radiant und Sonne haben neue Entwicklungen eingeführt, die durch ein hohes Transaktionsvolumen und die damit verbundene Volatilität gekennzeichnet sind.Dieses Ökosystem für kontinuierliche Entwicklung spiegelt die zunehmende Komplexität und Diversifizierung des Defi -Kreditvertrags wider und bietet Anlegern und Benutzern verschiedene Möglichkeiten und Risiken.