Autor: Haotian; Quelle; X, @tmel0211

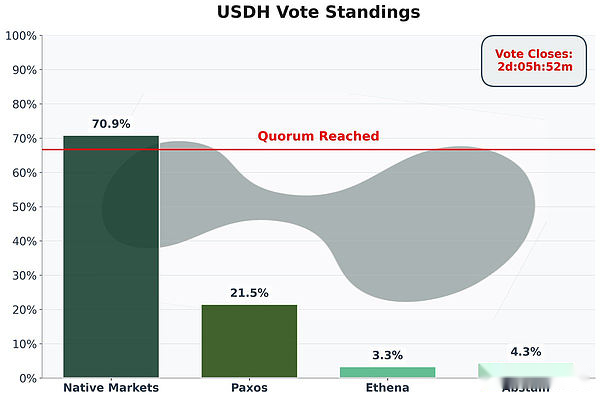

Sprechen wir über das $ USDH Stablecoin -Bietereignis von @hyperliquidx.

An der Oberfläche ist es ein Kampf um die Interessen zwischen mehreren Emittenten wie Frax, Sky und Native Market. Tatsächlich handelt es sich um eine „öffentliche Auktion“ der Stablecoin -Währungsrechte, die die Spielregeln des nachfolgenden Stablecoin -Marktes ändern wird.

Ich werde ein paar Ansichten basierend auf @0xmert_s Gedanken teilen:

1) Der Wettbewerb um USDH -Münzrechte enthält den grundlegenden Widerspruch zwischen der Nachfrage nach einheimischen Stablecoins durch dezentrale Anträge und der Nachfrage nach einheitlicher Liquidität von Stablecoins.

Einfach ausgedrückt,Jede Mainstream -Vereinbarung versucht, seine eigenen „Gelddruckrechte“ zu haben, aber dies wird unweigerlich zu Fragmentierung und Fragmentierung der Liquidität führen..

Um dieses Problem anzugehen, schlug Mert zwei Lösungen vor:

1.„Die Stablecoins im Ökosystem ausrichten“, alle vereinbaren, einen Stablecoin zu verwenden und das Einkommen proportional zu teilen.. Die Frage ist, dass USDC oder USDT das beständigste Stablecoin mit dem stärksten Konsens ist. Sind sie bereit, einen großen Teil der Gewinne zu teilen und ihnen Dapps zu geben?

2. Erstellen Sie eine Stablecoin -Liquidität (M0 -Modell) und verwenden Sie das Denken von Crypto Native, um eine einheitliche Liquiditätsschicht zu erstellen.Beispielsweise wird Ethereum als interoperable Schicht verwendet, damit verschiedene native Stablecoins nahtlos austauschbar sind.Wer wird jedoch die Betriebskosten der Liquiditätsschicht tragen, wer sorgt für die architektonische Verankerung verschiedener Stablecoins und wie die systemischen Risiken, die durch die Deanstation einzelner Stablecoins verursacht werden, auflösen?

Diese beiden Lösungen erscheinen vernünftig, können jedoch nur das Problem der Liquiditätsfragmentierung lösen, da die Logik, sobald die Interessen jeder Ausgabe berücksichtigt werden, unbeschreiblich sein wird..

Circle basiert auf 5,5% Treasury -Anleihenrenditen, um Milliarden von Dollar pro Jahr zu verdienen. Warum sollten wir es mit einer Vereinbarung wie Hyperliquid teilen?Mit anderen Worten, wenn Hyperliquid qualifiziert ist, die Stablecoins der traditionellen Emittenten zu veräußern, um ein eigenes Portal zu etablieren, wird auch das „linke Gewinn“ -Modell von Emittenten wie Circle in Frage gestellt.

Das USDH -Auktionsereignis kann als Demonstration angesehen werden, „Hegemonie“ für traditionelle Stablecoins auszustellen?Meiner Meinung nach ist der Erfolg oder Misserfolg der Rebellion nicht wichtig.Was zählt der Moment, in dem der Aufstieg erhöht wird.

2) Warum sagen Sie das, weil die Gewinnrechte von Stablecoins schließlich in die Hände von Wertschötern zurückkehren werden.

Im traditionellen Stablecoin -Emissionsmodell machen Circle und Tether im Wesentlichen das Geschäft mit Zwischenhändlern. Benutzer können Mittel einlegen, und sie verwenden sie, um Staatsanleihen zu kaufen oder Coinbase einzulegen, um feste Darlehenszinsen zu erhalten. Die meisten Leistungen werden jedoch für sich selbst genommen.

Offensichtlich besteht der USDH -Vorfall darin, ihnen zu sagen, dass in dieser Logik einen Fehler aufweist: Was wirklich Wert schafft, ist die Vereinbarung, die Transaktionen übernimmt, nicht der Emittent, der einfach Reserve -Vermögenswerte besitzt.Aus Sicht von Hyperliquid, wenn Sie täglich mehr als 5 Milliarden US -Dollar an Transaktionen verarbeiten, warum sollten Sie dann die annualisierten Staatsanleihenerträge von mehr als 200 Millionen aufgeben, um den Kreis zu kreisen?

In der Vergangenheit war die erste Anforderung die „Sicherheit und ungezügelte“ Zirkulation von Stablecoins, sodass Emittenten wie Kreis, die viele „Compliance -Kosten“ gezahlt haben, diesen Teil des Gewinns genießen sollten..

Wie der Stablecoin -Markt reift, wird das zunehmend klare regulatorische Umfeld diesen Teil der Gewinnrechte in die Hände von Wertschötern übertragen.

Meiner Meinung nach besteht die Bedeutung des USDH -Gebots darin, eine brandneue Regel für Stablecoin -Einkommensverteilung zu definieren:Wer die realen Transaktionsbedürfnisse und den Benutzerverkehr hat, hat dem Recht, das Einkommen zu verteilen, Priorität.;

3) Was wird am Ende das Endgame sein: Die Zahlungskette dominiert die Stimme und der Emittent wird zu einem „Backend -Dienstleister“?

MERT erwähnte, dass die dritte Lösung sehr interessant ist, sodass die Zahlungskette Einnahmen generieren kann, während die Gewinne traditioneller Emittenten in der Regel Null sind?Wie versteht man?

Stellen Sie sich vor, Hyperliquid kann in einem Jahr Hunderte von Millionen Dollar Einnahmen erzielen. Obwohl die potenzielle Staatsanleihe zur Verwaltung von Reserven stabil ist, sind sie dagegen „entbehrlich“.

Dies erklärt, warum Hyperliquid das Ausstellungsrecht überträgt, ohne die Emission selbst zu übernehmen, da es keine Notwendigkeit gibt. Zusätzlich zur Erhöhung der „Kreditwürdigkeit“ sind die von ihm selbst erzielten Gewinne weitaus weniger verlockend als die Handhabungsgebühr für ein größeres Transaktionsvolumen.

Tatsächlich sehen Sie, als Hyperliquid die Ausstellungsrechte übertragen hat, die Reaktion des Bieters reicht aus, um alles zu beweisen: Frax versprach, 100% der Gewinne an Hyperliquid für den Hype -Rückkauf zurückzugeben. Sky bot eine Rendite von 4,85% zuzüglich eines jährlichen Rückkaufchips in Höhe von 250 Millionen US -Dollar an. Native Markets schlugen einen Anteil von 50/50 vor, etc.;

Im Wesentlichen hat sich der ursprüngliche Kampf um Interessen zwischen Dapps -Apps und Stablecoin -Emittenten zu einem „beteiligten“ Spiel zwischen Emittenten entwickelt, insbesondere den neuen Emittenten, die alte Emittenten dazu zwingen, die Regeln zu ändern..

über.

Merts vierte Lösung klingt etwas abstrakt.Zu diesem Zeitpunkt ist noch nicht bekannt, dass der Markenwert von Stablecoin -Emittenten möglicherweise vollständig auf Null gesetzt wird oder das Recht, Münzen auszugeben, in die Hände von Aufsichtsbehörden vollständig einheitlich ist oder eine Art von dezentraler Vereinbarung noch unbekannt ist.Das sollte immer noch zur fernen Zukunft gehören.

Meiner Meinung nach,Dieser USDH -Auktionskampf kann das Ende der Ära alter und stabiler Emittenten bekannt geben und die Gewinnrechte von Stablecoin wieder auf die „Anwendung“ der Schaffung von Wert führen, was von großer Bedeutung ist.!

Ob es sich um eine „Bestechung“ handelt und ob die Auktion transparent ist, denke ich, dass dies eine Fenstermöglichkeit ist, bevor der Regulierungsplan des Genius Act wirklich umgesetzt wird, und es reicht aus, die Aufregung zu erkennen.