Calificaciones globales de S&P destacadas en un análisis reciente,Estados Unidos puede aprobar fondos (ETF) cotizados en intercambio Spot Ethereum (ETH), que incluyen planes de replanteo, pueden amplificar los riesgos centralizados dentro de la red Ethereum.

Se informa queLa SEC puede aprobar ETH tan pronto como se pueda.Sin embargo, a medida que los gigantes financieros compiten por las apuestas en este campo emergente, la entrada de ETF podría afectar en gran medida el equilibrio del poder de los validadores de Ethereum, trayendo nuevos desafíos y oportunidades.

La SEC debe tomar una decisión sobre la solicitud de Vaneck antes del 23 de mayo y puede decidir sobre otras aplicaciones ETF ETF mediante esa fecha límite.

1. Riesgo de concentración

La propuesta Spot Ethereum ETF propuesta por ARK Invest y Franklin Templeton está destinada a generar beneficios adicionales mediante la participación de ETH.Sin embargo, los analistas globales de S&P escribieron que si estos ETF habilitados para apuestas ven las entradas de capital lo suficientemente altas, podrían afectar la tasa de participación de la red de verificación Ethereum.

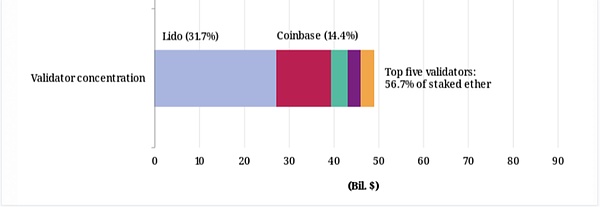

Según el informe, Lido actualmente representa poco menos de un tercio de la ETH estacada, lo que lo convierte en el mayor validador de Ethereum.Sin embargo, el informe duda de la posibilidad de que estos ETF elijan acuerdos de apuestas descentralizados como Lido.

Por el contrario, las preferencias para los custodios institucionales de criptomonedas parecen más probables, lo que sugiere que las estrategias diversificadas para las concentraciones de validador varían según los emisores.

Verificar la concentración de ETH por S & amp; P Global

El informe también destaca que Coinbase, como custodio de cierto fondo, también puede representar un riesgo concentrado si recibe una nueva ETH en nombre del ETF de los EE. UU.

El intercambio es actualmente responsable de aproximadamente el 15% de ETH Staking, lo que lo convierte en el segundo validador más grande.También sirve como custodio de tres de los cuatro ETF de Ethereum más grandes no estadounidenses.

El informe dice que estos problemas son críticos porque la dependencia de una sola entidad o cliente de software puede llevar riesgos de interrupción y ataques de validador.Pide un mayor monitoreo de riesgos centralizados y enfatiza su importancia.

La aparición de nuevos custodios de activos digitales podría proporcionar una forma para que los emisores de ETF distribuyan sus acciones más ampliamente, lo que también podría mitigar los riesgos concentrados.

2. JPMorgan Chase también expresó su preocupación

El informe global de S&P se hace eco de las preocupaciones planteadas por JPMorgan en un análisis similar del lugar de ETFS Ethereum.El informe del prestamista también concluyó que el dominio de Lido y Coinbase plantea un riesgo centralizado significativo para el ecosistema.

JPMorgan cree que la concentración de validadores puede convertirse en un solo punto de falla, poniendo en peligro la estabilidad y la seguridad de la red.Esta centralización también proporciona objetivos lucrativos para ataques maliciosos, desde ataques de piratas informáticos hasta interrupciones coordinadas en las operaciones de red.

Además, los analistas de JPMorgan advierten que puede haber colusión entre los principales validadores.El oligopolio del validador puede manipular la gobernanza y los parámetros operativos de la red para lograr sus propias ventajas, pero sacrificará la base de usuarios más amplia de Ethereum.

Esto puede manifestarse como transacciones censuradoras, dando un tratamiento preferencial a ciertas operaciones o transacciones preventivas, que pueden debilitar la confianza en la equidad y la transparencia de Ethereum.

Asegurar que Ethereum siga siendo una plataforma poderosa, segura y descentralizada que requiere esfuerzos colectivos para mitigar los riesgos centralizados y crear un entorno en el que nadie validador o un grupo de validadores pueda ejercer un poder desproporcionado.