S & P Globale Bewertungen, die in einer kürzlich durchgeführten Analyse hervorgehoben wurden,Die USA können Spot Ethereum (ETH) Börse gehandelte Fonds (ETFs) genehmigen, die das Absetzen von Plänen umfassen, möglicherweise zentrale Risiken innerhalb des Ethereum-Netzwerks verstärken.

Es wird berichtet, dassDie SEC kann ETF bereits im Mai genehmigen.Da Finanzgiganten jedoch um Einsätze in diesem aufstrebenden Bereich konkurrieren, könnte der Eintritt von ETFs das Gleichgewicht der Kräfte von Ethereum -Validatoren erheblich beeinflussen und neue Herausforderungen und Chancen bieten.

Die SEC muss bis zum 23. Mai eine Entscheidung über Vanecks Antrag treffen und kann nach dieser Frist für andere ETF -Anträge entscheiden.

1. Konzentrationsrisiko

Der von Ark Invest und Franklin Templeton vorgeschlagene Spot Ethereum ETF -Vorschlag soll zusätzliche Vorteile erzielen, indem ETH eingestellt werden.S & P Global Analysten schrieben jedoch, dass diese, wenn diese einlagigen ETFs ausreichend ausreichend Kapitalzuflüsse sehen, die Teilnahmequote des Ethereum-Überprüfungsnetzwerks beeinflussen könnten.

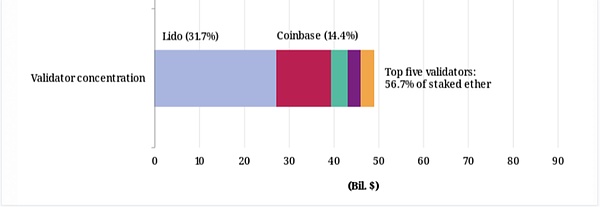

Laut dem Bericht macht LIDO derzeit knapp ein Drittel der festen ETH aus, was es zum größten Ethereum -Validator macht.Der Bericht bezweifelt jedoch die Möglichkeit, dass diese ETFs dezentrale Einstellverträge wie Lido wählen.

Umgekehrt scheinen Präferenzen für institutionelle Kryptowährungswächter wahrscheinlicher zu sein, was darauf hindeutet, dass diversifizierte Strategien für Validator -Konzentrationen je nach Emittenten variieren.

Überprüfen Sie die ETH -Konzentration durch S & amp; p Global

In dem Bericht wird auch hervorgehoben, dass Coinbase als Verwalter eines bestimmten Fonds auch ein konzentriertes Risiko darstellen kann, wenn es im Namen des US -amerikanischen ETF eine neue ETF erhält.

Der Austausch ist derzeit für etwa 15% der ETH -Einstellung verantwortlich und ist damit der zweitgrößte Validator.Es dient auch als Verwalter von drei der vier größten Nicht-US-amerikanischen ETFS.

Der Bericht besagt, dass diese Probleme von entscheidender Bedeutung sind, da die Abhängigkeit von einem einzelnen Unternehmen oder einem Software -Client Risiken für Störungen und Angriffe von Validator einbringen kann.Es erfordert eine verbesserte Überwachung zentraler Risiken und betont seine Bedeutung.

Die Entstehung neuer Digital Asset -Depotbanken könnte ETF -Emittenten eine Möglichkeit bieten, ihre Aktien weiter zu verteilen, was auch konzentrierte Risiken mindern könnte.

2. JPMorgan Chase äußerte auch Bedenken

Der S & P Global Report gibt Bedenken, die JPMorgan in einer ähnlichen Analyse des Spot of Ethereum -ETFs ausgewiesen haben.Der Bericht des Kreditgebers kam auch zu dem Schluss, dass die Dominanz von Lido und Coinbase ein signifikantes zentrales Risiko für das Ökosystem darstellt.

JPMorgan ist der Ansicht, dass die Konzentration von Validatoren zu einem einzigen Ausfallpunkt werden kann und die Stabilität und Sicherheit des Netzwerks gefährdet.Diese Zentralisierung liefert auch lukrative Ziele für böswillige Angriffe, von Hacker -Angriffen bis hin zu koordinierten Störungen im Netzwerkbetrieb.

Darüber hinaus warnen JPMorgan -Analysten davor, dass es bei den Hauptvalidatoren abzuschneiden könnte.Validator Oligopoly kann die Governance und die Betriebsparameter des Netzwerks manipulieren, um seine eigenen Vorteile zu erzielen, aber es wird Ethereum die breitere Benutzerbasis opfern.

Dies kann sich als Zensieren von Transaktionen manifestieren und bestimmte Operationen oder präventive Transaktionen bevorzugt behandeln – was das Vertrauen in die Fairness und Transparenz von Ethereum schwächen kann.

Die Gewährleistung von Ethereum bleibt eine leistungsstarke, sichere und dezentrale Plattform, die kollektive Anstrengungen erfordert, um zentrale Risiken zu mildern und eine Umgebung zu schaffen, in der kein Validator oder eine Gruppe von Validatoren unverhältnismäßige Macht ausüben kann.