Derzeit konsolidiert Bitcoin Price weiterhin nicht weit unter seinem historischen Höhepunkt, und langfristige Investoren beginnen auch zum ersten Mal seit Dezember 2023, Bitcoin-Vermögenswerte neu zu starten.In der Zwischenzeit stiegen die Ethereum -Preise um 20% entsprechend um 20%.

Zusammenfassung

Obwohl die Preise für Bitcoin und Ethereum aufgrund leichter Schwankungen seit März seitlich seitlich konsolidiert wurden, haben sich die Märkte dieser beiden Vermögenswerte nach langfristiger Konsolidierung nach dem historischen Preis immer noch relativ stark gezeigt.

Die Zustimmung der US -amerikanischen Securities and Exchange Commission für den Etherum Spot ETF überraschte dem Markt und stieg den ETH -Preis um mehr als 20%.

Der Nettofluss von Bitcoin -Spot -ETFs in den Vereinigten Staaten wurde nach vier Wochen Nettoabfluss erneut positiv, was auf eine Erholung des traditionellen Finanzsektors hinweist.

Der Verkauf des Drucks für langfristige Inhaber ist erheblich gesunken, während das Anlegerverhalten zum Muster der Ansammlung von Vermögenswerten zurückgekehrt ist, was darauf hinweist, dass der Markt eine höhere Volatilität benötigt, um die nächste Welle voranzutreiben.

Dynamik ansammeln, um sich zu erholen

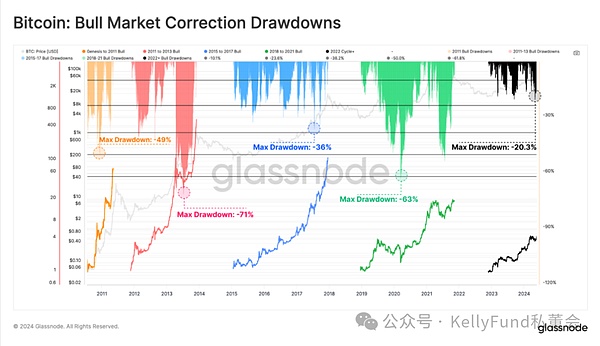

Nach dem niedrigsten Punkt des Bitcoin-Preis-Rückgangs (-20,3%) seit dem FTX-Absturz erholten sich der Bitcoin-Preis erneut auf seinen historischen Höhepunkt und erreichte am 20. Mai 71.000 US-Dollar.Im Vergleich zu früheren Situationen scheint das Preis-Retracement-Muster im Aufwärtstrend im Jahr 2023-24 der Rückzugsanlage auf dem Bullenmarkt in den Jahren 2015-17 sehr ähnlich zu sein.

Der Aufwärtstrend in den Jahren 2015-17 ereignete sich in den Kinderschuhen von Bitcoin, als für die Vermögensklasse keine Derivate zur Verfügung standen, um sie zu analysieren.Jetzt können wir es jedoch mit der aktuellen Marktstruktur vergleichen, und die Analyse zeigt, dass der Aufwärtstrend im Jahr 2023-24 hauptsächlich vom freien, fotgesteuerten Markt stammt.Die Einführung von US -Spot -ETFs und Kapitalzuflüssen beweist diese Schlussfolgerung nur.

Abbildung 1: Marktanpassung und Rückzugsanpassung von Bitcoin -Bullen

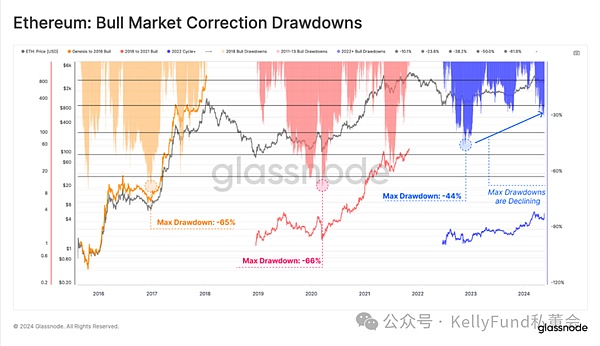

Seit diesem Tiefpunkt, der sich aus dem FTX -Absturz ergibt, hat Ethereum im Vergleich zu früheren Zyklen signifikant geringer.Diese Marktstruktur zeigt, dass zwischen jedem kontinuierlichen Rückzug bis zu einem gewissen Grad zunimmt, während auch die Abwärtsvolatilität abnimmt.

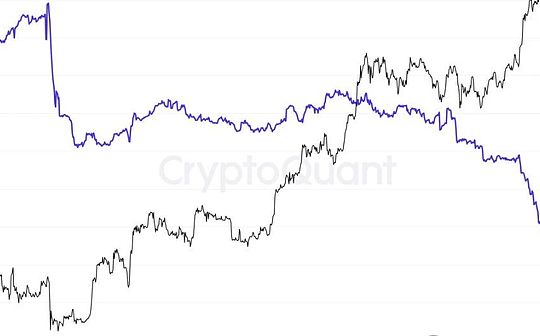

Es lohnt sich jedoch zu betonen, dass Ethereum im Vergleich zu Bitcoin langsam erholt hat.In den letzten zwei Jahren hat die ETH im Vergleich zu anderen führenden Krypto -Vermögenswerten signifikant schlecht abgewickelt, was sich hauptsächlich im relativ schwächeren ETH/BTC -Verhältnis manifestiert.

Die Zustimmung des US -amerikanischen Etherum -Spot -ETF ist jedoch ein unerwarteter Fortschritt in einem breiten Sinne und kann den notwendigen katalytischen Effekt liefern, um die Stärkung des ETH/BTC -Verhältnisses zu stimulieren.

Abbildung 2: Marktanpassung und Retreat von Ethereum Bulle

„Diamond Hand“ dominiert den Markt

(Hinweis: „Diamond Hand“ bezieht sich auf Anleger, die eine hohe Volatilitäts finanzielle Vermögenswerte besitzen und darauf bestehen, sie unter extrem hohem Verkaufsdruck zu halten.)

Mit zunehmender Preise aufgrund des Drucks neuer Käufer steigen auch der Verkäufer Druck von Langzeitinhabern.Daher können wir die Gründe messen, die ausreichen, um ihre Vermögenswerte zu stimulieren, um die nicht realisierten Gewinne der langfristigen Inhaberpopulation zu bewerten und die tatsächliche Situation des Verkäufers durch seine realisierten Gewinne zu bewerten.

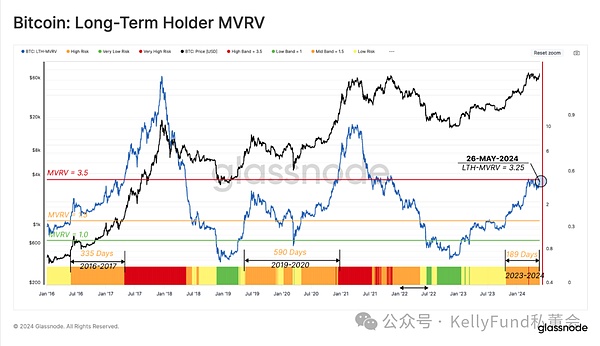

Erstens spiegelt das MVRV-Verhältnis von Langzeitinhabern den Multiplikator ihrer durchschnittlichen nicht realisierten Gewinne wider.In der Vergangenheit liegen die Handelsgewinne der langfristigen Inhaber in der Übergangsphase zwischen Bären- und Bullenmärkten über 1,5, jedoch unter 3,5, und diese Phase kann ein bis zwei Jahre dauern.

Wenn sich der Markt für den Markt fortsetzt und in diesem Prozess schließlich ein neuer historischer Preispiegel gebildet wird, werden sich die nicht realisierten Gewinne für eine lange Zeit erweitern.Dies wird ihren Wunsch nach Verkauf erheblich erhöhen und letztendlich zu einem gewissen Grad an Verkäuferdruck führen, wodurch allmählich anstrengende Nachfrage auf dem Markt erscheint.

Abbildung 8: mvrv & lt; span yes ‚;

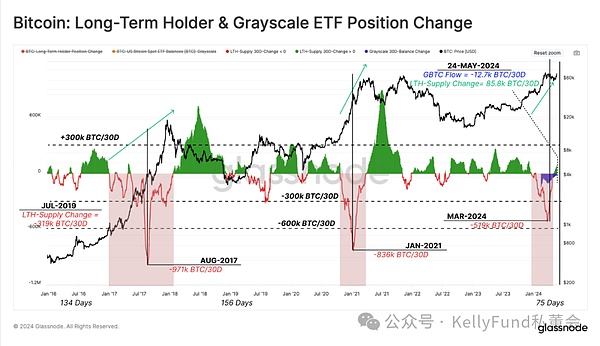

Als Zusammenfassung dieser Analyse werden wir die Ausgabenquote von Langzeitinhabern durch 30-Tage-Nettopositionsänderungen des Angebots von Langzeitinhabern bewerten.In der Phase, in der Bitcoin im März zu einem neuen historischen Gipfel wechselt, hat der Markt die erste große Vermögensverteilung von Langzeitinhabern erlebt.

In den letzten beiden Bullenmärkten hat die Nettoverteilungsquote der Langzeitinhaber 836.000 bis 971.000 Bitcoins pro Monat erreicht.Derzeit erreichte der Nettoverkaufsdruck Ende März einen Höhepunkt von 519.000 Bitcoins/Monat, wobei etwa 20% von Inhabern von Graustufen -ETFs stammen.

Nach diesem „verschwenderischen“ Zustand führte der Markt in einer Zeit des Abkühlens ein.

Abbildung 9: Änderungen der ETF-Positionen für Langzeitinhaber und Graustufen & lt; span Ja ‚;

Zusammenfassen

Nach dem Preis von Bitcoin wurde ein Allzeithoch von 73.000 US-Dollar erreicht, der Verkäuferdruck wurde erheblich reduziert, da eine große Anzahl von Langzeitinhabern ihre Bitcoin-Vermögenswerte neu verteilt.Anschließend begannen die Langzeitinhaber zum ersten Mal seit Dezember 2023 Bitcoin wiederzuakkumulieren.Darüber hinaus hat sich die Marktnachfrage nach Spot -Bitcoin -ETFs erheblich erholt, was zu positiven Kapitalzuflüssen auf dem Markt geführt und enormen Druck des Käufers widerspiegelt.

Darüber hinaus ist das Wettbewerbsumfeld zwischen Bitcoin und Ethereum gleichmäßig übereinstimmen, da die SEC US -amerikanische Spot -ETFs genehmigt.Dies ermöglicht es digitale Vermögenswerte, ihre Existenz im gesamten traditionellen Finanzsystem weiter zu vertiefen, und ist auch ein wichtiger Schritt vorwärts für die Branche.