著者:YBB Capital Researcher AC-Core

重要なポイント

-

トランプの家族とトップの暗号業界の数字によって設立されたWorld Liberty Financialは、業界の方向性に徐々に影響を及ぼしており、最近のトークンの購入行動も流通市場の価格上昇を促進しています。

-

トランプの勝利の後、短期的に重要な暗号通貨の好ましい政策には、米国で戦略的ビットコイン埋蔵量の確立、暗号通貨の合法化、ETFの発行による債務計画のサポートが含まれます。

-

新しい金利削減は、2020年から2021年の夏の夏に似たマクロ環境を生み出し、より多くの資金をDefiに引き付けます。

-

AaveやHyperliquidなどのDefi Lending契約は、広範囲にわたる注目を集め、強い回復と爆発性を示しています。

-

BinanceとCoinbaseは最近、リスティングトレンドでDefi関連トークンを支持しました。

1。全体的な傾向に影響する外部要因:

1.1 World Libertyfiとトランプ政権

画像ソース:Financial Times

World Liberty Financialは、公正で透明で準拠した金融ツールを提供する分散型の金融プラットフォームとして位置付けられています。多数のユーザーを引き付け、銀行革命の始まりを象徴しました。トランプの家族と暗号業界のトップフィギュアによって設立されたこのプラットフォームは、革新的な金融ソリューションを提供することにより、従来の銀行システムに挑戦することを目指しています。これは、米国を暗号通貨のグローバルリーダーにするための革新的なソリューションを提供することにより、伝統的な銀行システムに挑戦するというトランプの野望を反映しています。

最近、12月のWorld Liberty Financialの購入行動は市場に影響を与え、ETH、CBBTC、Link、Aave、ENA、ONDOを含むいくつかのDefi Tokenの価格に反発しました。

1.2トランプは、彼が就任した後、暗号通貨に優しい政策を導入することを期待しています

米国の第47代大統領、ドナルド・トランプは2025年1月20日に就任し、彼の政権中に実施されると予想される暗号の好ましい政策は次のとおりです。

-

トランプは、ビットコインの戦略的準備金を構築する計画を繰り返しています

戦略的準備は、危機や供給の混乱が発生した場合にリリースされる重要なリソースです。よく知られている例は、米国の戦略的石油埋蔵量です。トランプ氏は最近、米国は暗号スペースで大きな行動をとる計画を立て、石油埋蔵量と同様の暗号通貨埋蔵量を作成する可能性があると述べた。今年7月のCoingeckoのデータによると、政府は世界のビットコイン供給の2.2%を保有しており、米国は2000億ドル以上の価値を保持しています。

-

暗号通貨の合法化の正規化

2番目のトランプ政権が権力を握るにつれて、暗号通貨は完全に合法化される可能性があります。この分野には、よりオープンなポリシーがあるかもしれません。ブロックチェーン協会の毎年恒例のイベントで、トランプは米国の暗号通貨法を可決する努力に対する支持を表明し、デピンのような実際のユースケースが暗号通貨を合法化し、立法上の議題の優先事項となることを認めました。彼は、米国でビットコインと暗号通貨が繁栄することを保証することを約束します

-

Crypto Game of Thrones:Dollar Dominance + Bitcoin Reserve + Crypto Regization + ETF =債券の強化

トランプは、次のような多くの利点があるという見解を公に支持しています連邦準備制度は彼と同盟を結んでいます。

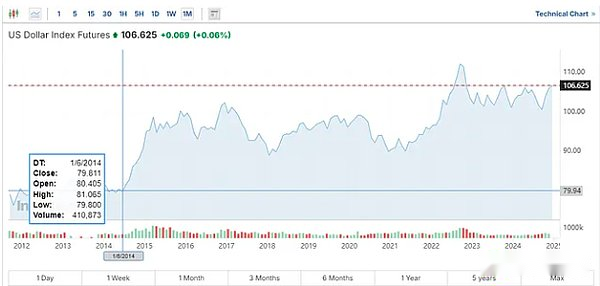

下の図に示すように、米ドル指数は2014年の約80歳で、米国の債務は約20兆ドルでした。今日、米国の債務は約36兆ドルに増加し、80%増加していますが、ドルは異常に増加し続けています。米ドルがBitcoin Spot ETFのSECの承認と相まって引き続き強化されている場合、新しい増分は将来の債券発行コストを完全にカバーできます。

画像データソース:投資

画像データソース:fred.stlouisfed

画像データソース:fred.stlouisfed

1.3金利削減の新しいラウンドにより、Defiがより魅力的になります

米国労働統計局のデータは、11月の第4四半期でコアインフレ率が0.3%増加し、前年比3.3%増加することを示しました。住宅コストは緩和されましたが、食料とエネルギーを除く商品価格は0.3%増加し、2023年5月以来の最大の増加です。

市場は迅速に対応し、FRBの金利が来週80%から90%に削減される可能性を高めました。投資マネージャーのジェームズ・アセンは、12月の金利削減はほぼ確実であると考えています。JPMorgan Chaseはまた、連邦政府の政策会議の後、連邦準備制度が3.5%に達するまで、12月の政策会議の後、四半期削減を開始することを期待しています。

Defiの復活は、内部要因だけでなく、主要な外部の経済変化によっても駆り立てられます。世界の金利が変化するにつれて、DefiやCryptocurrenciesなどの高リスク資産は、より高いリターンを求めている投資家にとってますます魅力的になっています。市場は、2017年と2020年の暗号通貨の強気市場と同様に、潜在的に持続する低金利の期間の準備をしています。

したがって、2つの理由により、低金利環境でのDefiの利益は次のとおりです。

1.資本機会の削減コスト:従来の金融商品の利回りが低下すると、投資家はより高い収益のためにDefiに頼ることができます(また、暗号市場の潜在的な利益率が圧縮されることも意味します)。

2。貸付コストの削減:安価な資金調達は、貸付を促進し、Defi Ecosystemの活動を促進します。

2年間の調整の後、TVLなどの重要な指標がリバウンドし始めました。Defiプラットフォームのトランザクションボリュームも大幅に増加しています。

画像データソース:Defillama

2。鎖の成長は市場動向を促進します

2.1貸付契約の修復Aave

画像ソース:Cryptotimes

Aave V1、V2、およびV3のアーキテクチャは基本的に同じですが、V4の重要なアップグレードは「統一された流動性層」の導入です。この機能は、Aave V3で導入されたポータルコンセプトの拡張です。ポータルはV3のクロスチェーン機能であり、クロスチェーン資産の供給を達成することを目指していますが、多くのユーザーはそれを慣れていないか、使用していません。Portalの目的は、チェーン全体でAtokenを鋳造して破壊することにより、異なるブロックチェーン間の資産を橋渡しすることです。

たとえば、アリスはイーサリアムで10 aethを保持しており、それをarbitrumに転送したいと考えています。彼女は、ホワイトリストブリッジプロトコルを介してトランザクションを送信できます。これは、次の手順を実行します。

-

Arbitrumの契約は、基礎となる資産なしで一時的に10 aethを鋳造しました。

-

これらのaethはアリスに移されます。

-

バッチプロセスは、実際の10 ETHをArbitrumにブリッジします。

-

資金が整ったら、これらのETHがAaveプールに注入され、覆われたAETHをサポートします。

ポータルにより、ユーザーは、より高い預金料金を追求して、チェーン間で資金を譲渡できます。ポータルはクロスチェーンの流動性を実装していますが、その動作はAAVEのコアプロトコルではなくホワイトリストブリッジプロトコルに依存しており、ユーザーはAAVEを介してこの機能を直接使用することはできません。

これは、V4の「統一された流動性層」によって改善され、モジュラー設計を使用して供給、貸付制限、金利、資産、およびインセンティブを管理して、動的で効率的な流動性の配分を達成します。さらに、モジュラー設計により、Aaveは大規模な流動性移行を必要とせずに新しいモジュールを簡単に導入または削除できます。

ChainLinkのクロスチェーン相互運用性プロトコル(CCIP)により、Aave V4は「クロスチェーン流動性レイヤー」を構築し、ユーザーが異なるネットワーク全体のすべての流動性リソースに即座にアクセスできるようにします。これらの改善を通じて、ポータルは完全なクロスチェーン流動性プロトコルに発展します。

「統一された流動性レイヤー」に加えて、Aave V4は、動的金利、流動性プレミアム、スマートアカウント、動的リスクパラメーターの構成、非EVMエコシステムへの拡張などの新しい機能を起動する予定です。 Aave Networkの。

Defiのリーダーとして、Aaveは過去3年間で市場シェアの約50%を占めています。V4の発売は、10億の潜在的なユーザーベースにサービスを提供するためにエコシステムをさらに拡大することを目的としています。

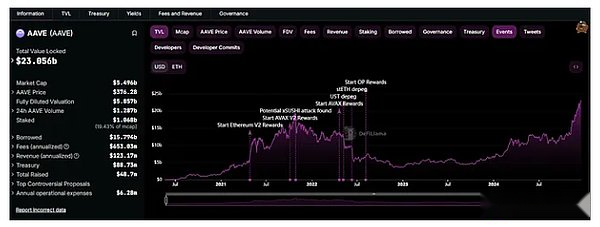

画像データソース:Defillama

2024年12月18日の時点で、AaveのTVLは大幅に成長し、2021年のDefi夏のピークレベルを30%上回り、230億5,600万ドルに達しました。前のラウンドと比較して、このラウンドのDefiプロトコルの変更は、モジュール式貸出と資金調達効率の改善にさらに焦点を当てています。(モジュラー貸出契約の詳細については、以前の記事「モジュラー物語の派生物:貸し出しのモジュール進化」を参照してください)

2.2今年の最強の派生ダークホース:高脂質

画像ソース:Medium:Hyperliquid

Yunt Capital(@stevenyuntcap)によると、高脂質プラットフォームの収益源には、インスタントリストとオークション料金、HLPマーケットメーカーの利益と損失、およびプラットフォーム料金が含まれます。最初の2つは公開情報であり、チームは最近、3番目の収益源を説明しました。これに基づいて、年の初めから現在までのHyperliquidの総収益は約4,400万米ドルであり、そのうちHLPは4,000万米ドルを寄付したと推定できます。HLP戦略は200万ドルを失いましたが、戦略Bは200万ドルを獲得しました。清算収益は400万米ドルでした。誇大広告トークンが発売されたとき、チームはエイドファンドのウォレットを通じて市場から誇大宣伝トークンを買い戻しました。チームが他のUSDC AFウォレットを持っていないと仮定すると、USDC AFの利益と損失は年間5,200万ドルです。

したがって、HLPの4,400万ドルとUSDC AFの5,200万ドルで、年間のHyperliquidの総収益は約9,600万ドルで、Lidoは2024年に9番目に大きい暗号通貨プロジェクトになりました。

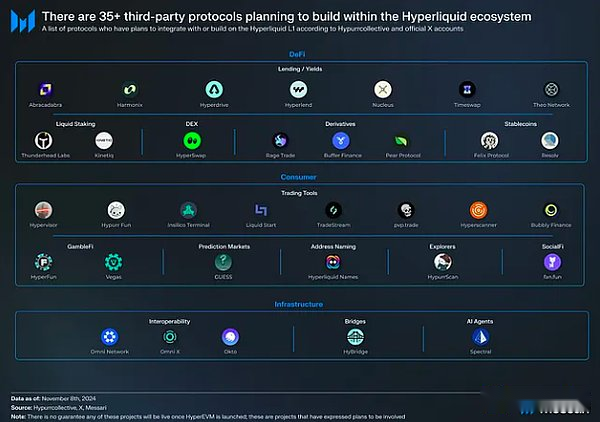

Messari Researchの@defi_monkは最近、誇大広告トークンに関する評価調査を実施しました。そのFDVは約130億ドルで、適切な市場の状況で300億ドルを超える可能性があります。さらに、HyperliquidはTGEを介してHypereVMを起動する予定であり、35を超えるチームが新しいエコシステムに参加することが期待されており、アプリケーションチェーンではなく、Hyperliquidがユニバーサルレイヤー1ブロックチェーンに近づくことが期待されています。

画像ソース:Messari

高脂質は、新しい評価フレームワークを採用する必要があります。通常、キラーアプリケーションは、レイヤー1ネットワークとは別のものです。アプリケーションからの収益はアプリケーショントークンであり、レイヤー1ネットワークからの収益はネットワークバリエーターです。ただし、高液体はこれらの収益源を統合します。したがって、Hyperliquidは、先頭の分散型永久契約取引プラットフォーム(Perp Dex)を持っているだけでなく、その基礎となるレイヤー1ネットワークも制御します。セグメント合計評価を使用して、垂直統合特性を反映しています。まず、Perp Dexの評価を見てみましょう。

デリバティブ市場に関するMessariの全体的な見解は、Multicoin CapitalおよびASXNと一致していますが、1つの例外 – Hyperliquidの市場シェア。Perp Dex市場は、以下の理由で「勝者のすべて」市場です。

-

PARP DEXは、あらゆる永続的な契約を開始でき、ブロックチェーンの断片化の問題を排除できます。

-

集中交換とは異なり、分散型取引所はライセンスを必要としません。

-

順序の流れと流動性の観点からネットワーク効果があります。

将来的には、Hyperliquidの優位性は成長し続けます。Hyperliquidは、2027年までにチェーン上の市場シェアのほぼ半分を占めると予想しており、5億5100万ドルの収益を上げています。現在、取引手数料はコミュニティに属しているため、実際の収入と見なされています。Defi評価基準の15倍に基づいて、独立したビジネスとしてのPerp Dexは83億米ドルと評価されています。エンタープライズの顧客については、完全なモデルを参照できます。それでは、L1評価を見てみましょう。

通常、L1の評価は、実行されているDefiアプリケーションのプレミアムを使用して評価されます。ネットワーク上でのHyperliquidの活動が増加し続けるにつれて、その評価はさらに上昇する可能性があります。現在、高脂質はTVLの11位のブロックチェーンです。SEIやInjectiveなどの同様のネットワークは、それぞれ50億ドルと30億ドルと評価されていますが、SUIやAPTOSなどの同様のスケールの高性能ネットワークは、それぞれ300億ドルと120億ドルと評価されています。

HypereVMはまだ利用できないため、HyperliquidのL1評価は、50億ドルのプレミアムがあると控えめに推定されています。しかし、現在の市場価格に基づいて、L1評価は100億ドル近くになる可能性があります。

したがって、基本的なケースでは、HyperliquidのPERP DEXは83億ドルと評価されており、L1ネットワークは50億ドルと評価されており、FDVの総額は約133億ドルになります。クマ市場では、その評価は約30億ドルですが、強気市場では、その評価は340億ドルに達する可能性があります。

3。結論

2025年を楽しみにして、Defi Ecosystemの包括的な回復と高騰は、間違いなく主流の物語になります。トランプ政権の分散財政に対する政策支援により、米国の暗号通貨産業は、より有利な規制環境を案内してきました。貸付契約のリーダーとして、AaveはV4の流動性層の革新で徐々に回復し、以前の栄光を上回り、Defi Lendingフィールドの中心的な力になりました。同時に、デリバティブ市場では、2024年に高脂質が急速に上昇し、最強のダークホースになり、卓越した技術革新と効率的な市場シェアの統合により、多数のユーザーと流動性を引き付けました。

同時に、BinanceやCoinbaseなどの主流の交換のリスト戦略も絶えず進化しており、Defi関連のトークンは、ACX、ORCA、Cow、Cetus、Velodromeなどの新しい焦点になりました。最近、2つの主要なプラットフォームの行動が反映されています。

Defiの繁栄は、貸付およびデリバティブの市場に限定されませんが、Stablecoins、流動性供給、クロスチェーンソリューションなどの分野でも花が咲きます。政策、テクノロジー、市場の力によって推進されることは、2025年に再び上昇し、グローバルな金融システムの不可欠な部分になることが予見可能です。