著者: カオスラボ;翻訳: @bitchainvisionxz

1、リスクキュレーションとオンチェーン資本アロケーター(OCCA)の台頭

DeFi は構造化の新たな段階に入りました。機関投資家の取引戦略は、構成可能なトークン化された資産に抽象化されています。

この傾向は流動性担保トークン(LST)の台頭から始まり、Ethena Labsによるトークン化ベーシス取引の開始がDeFi構造商品の重要な転換点となった。このプロトコルは、デルタリスクをヘッジすることで戦略を合成ドルにパッケージ化し、24時間の証拠金管理を必要とする戦略をワンクリックトークンに変換し、DeFiに対するユーザーの期待を再定義します。

かつてはトレーディングデスクや機関限定だった利回り商品が今では主流となり、USDe はロックアップ総額 1,000 億米ドルに最速で到達したステーブルコインとなりました。

Ethena の成功は、機関戦略へのトークン化されたアクセスに対する市場の根深い需要を裏付けています。この変化は市場構造を再形成し、「リスクキュレーター」またはオンチェーンキャピタルアロケーター(OCCA)、つまりリターンとリスク戦略をより合理化されたユーザーインターフェイスにカプセル化する企業の新たな波を引き起こしています。

2、リスクキュレーター、およびOCCAそれは何ですか?

業界は、リスクキュレーターまたは OCCA の統一定義についてまだ合意していません。レーベルにはさまざまなデザインが含まれていますが、共通の核となるのは、興味を生み出す戦略を再パッケージ化したものです。

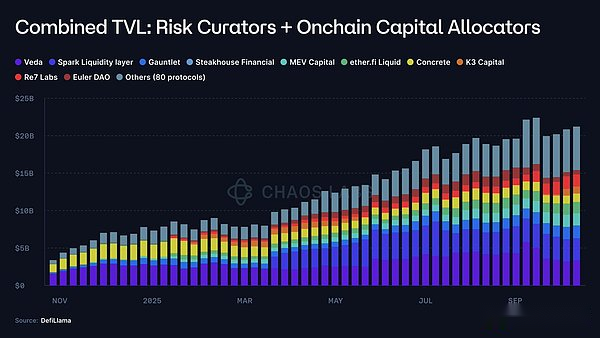

OCCA は通常、ブランド戦略商品を立ち上げますが、リスクキュレーターは主に Morpho や Euler Labs などのモジュラー通貨市場を使用して、パラメーター化された保管庫を通じて利益を実現します。これら 2 種類のアプリケーションの合計価値ロック (TVL) は、2023 年には 200 万米ドル未満から 200 億米ドル (約 10,000 倍) に急増すると予想されます。

これにより、次のような一連の基本的な疑問が生じます。

- <リ>

預金はどこに行くのですか?

<リ>

資金はどのようなプロトコルやカウンターパーティのリスクにさらされていますか?

<リ>

リスクパラメータは適応的ですか?実際に不安定な出来事に直面した場合でも、効果的に対処できるでしょうか?それはどのような仮定に依存しているのでしょうか?

<リ>

原資産の流動性はどの程度ですか?

<リ>

集中した償還や実行が発生した場合、どのような出口経路をとればよいでしょうか?

3, どこにリスクが隠れているのでしょうか?

10月10日、仮想通貨史上最大のアルトコイン暴落がCEXと無期限契約DEXを襲い、市場間清算と自動デレバレッジ(ADL)を引き起こした。

ただし、デルタニュートラルのトークン化された製品は影響を受けないようです。

これらの製品のほとんどはブラックボックスのように機能し、宣伝されている年間収益率と広範な市場コミットメントを除いてほとんど情報が開示されていません。少数の OCCA は、せいぜいプロトコルのリスクエクスポージャーと戦略的方向性を間接的に開示するに過ぎませんが、ポジションレベルのリアルタイムデータ、ヘッジチャネル、証拠金バッファー、動的な資産の裏書き、ストレスマーキング戦略などの重要な情報が公開されることはめったにありません。たとえ公開されたとしても、それらは選択的または遅延されることがよくあります。

検証可能なラベル付きデータやチャネルレベルのトレースが欠如しているため、ユーザーが自分のリスク耐性が適切な設計によるものなのか、幸運によるものなのか、それとも財務上の確認の遅れによるものなのかを判断するのは困難です。ほとんどの場合、ユーザーは実際に損失が発生したかどうかさえ知りません。

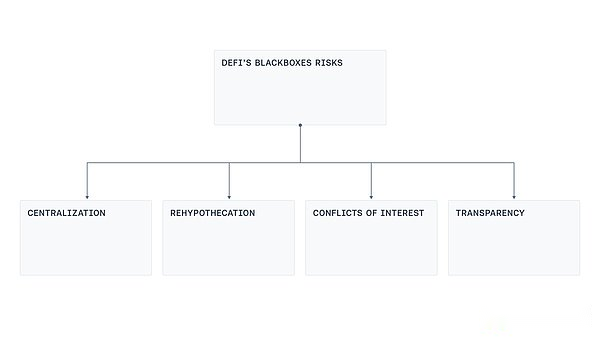

集中管理、資産の再仮説、利益相反、透明性の制限という 4 つの一般的な設計上の欠陥を分析します。

集中化のリスク

パッケージ化された収益型の「ブラック ボックス」のほとんどは、外部アカウント (EOA) または運営者によって管理されるマルチシグネチャ ウォレットによって運営されており、運営者はユーザー資金の保管、転送、展開を担当します。この一元化されたモデルにより、操作上のエラー (鍵の漏洩や署名者の強制など) による壊滅的な損失への経路が短縮されます。また、前回のサイクルで業界を席巻したブリッジング攻撃の一般的なパターンも再現されており、悪意がなくても、単一のワークステーションの侵害、フィッシング リンク、または緊急権限を悪用する内部関係者によって大混乱が引き起こされる可能性があります。

再仮説のリスク

一部の収入ベースの商品では、担保は金庫チェーンに沿って再利用されます。 1 つの保管庫は別の保管庫に資金を預けたり、別の保管庫に対して資金を借りたりし、次にその保管庫が 3 番目の保管庫に循環します。調査では、循環融資モデルが記録されている。つまり、預金が複数の保管庫によって「洗浄」され、ロックイン価値の総額が膨らみ、再帰的なキャスティングローン(または借入供給)チェーンが形成され、システミックリスクが増幅される。

利益相反

関係者全員が善意を持っていたとしても、最適な供給/借入上限、金利曲線を設定したり、製品に最適なオラクル ソリューションを選択したりすることは簡単な作業ではありません。これらの決定にはトレードオフが伴います。市場が大きすぎたり、上限がなかったりすると、出口の流動性が枯渇し、清算が不採算になり、操作が誘発される可能性があります。逆に、上限が低すぎると、健康的な活動が制限される可能性があります。そして、流動性の深さを無視した金利曲線は、貸し手を窮地に陥らせる可能性があります。キュレーターのパフォーマンスが成長に基づいて測定される場合、問題はさらに顕著になります。キュレーターと貯蓄者のインセンティブが異なる可能性があります。

透明度の欠如

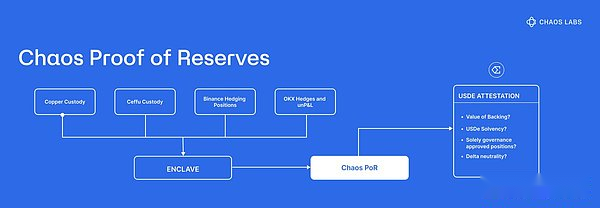

10月の市場粛清は単純な問題を露呈させた。ユーザーはリスクの場所、リスクのマーク付け方法、資産裏付けのリアルタイムの存在を検証できる監視データを欠いていた。フロントランニングやショートスクイズなどのリスクがあるため、ポジションをリアルタイムで公開することが常に賢明であるとは限りません。しかし、一定レベルの透明性はビジネスモデルと互換性があります。つまり、ポートフォリオレベルの可視性(ティックごとのデータではありません)、準備金構成の開示、資産クラスごとのヘッジ範囲などはすべて第三者によって検証できます。これらのシステムはまた、ダッシュボードを通じて機密取引データを公開することなく、またエスクロー残高、エスクロー/ヘッジポジションおよび負債の調整に関するレポートを作成することなく、準備金の証明とガバナンスへのアクセスを提供します。

4、今後の実現可能な道筋

最近の厳選された製品の波により、DeFiは、非保管、検証可能、透明性という初期の中核原則から、より制度化された運用モデルへと押し上げられています。

この変化には原罪はありません。DeFiの成熟により、構造化された戦略のための余地が生まれ、これらの戦略には必然的にある程度の運用裁量と集中化されたコンポーネントが必要になります。

しかし、複雑さを受け入れることは、不透明さを受け入れることと決して同じではありません。

目標は、ユーザーに対する透明性を維持しながら事業者が複雑な台帳を管理できる実行可能な中間点を作成することで、DeFiの精神とのギャップを埋めることです。

この目標を達成するには、業界は次の方向に進む必要があります。

証明書の予約:表面的な年率収益率 (APY) の限界を突破し、基礎となる戦略の詳細を開示して、定期的な第三者監査と PoR システムを導入します。ユーザーはいつでもアセットの承認を確認できる必要があります。

最新のリスク管理:構造化収入商品の価格設定および管理ソリューションはすでに存在しており、Aave などのトップ DeFi プロトコルで採用されています。カオス リスク オラクルは、通貨市場の健全性と安全性を維持しながら、集中化された単一障害点を減らすフレームワークを通じてプロトコル パラメーターを最適化します。

集中化のリスクを軽減します。これは新しい問題ではありません。ブリッジ攻撃により、業界はエスカレートするキー、署名者の共謀、不透明な緊急許可に直面することを余儀なくされています。私たちは歴史の教訓を忘れてはなりません。それは、しきい値署名またはハードウェア セキュリティ モジュール (HSM) を採用することです。キーの所有権の分離を実装します。役割分担(提案、承認、実行)。リアルタイムの資金割り当てと最小ホットウォレット残高。保管パスの引き出しホワイトリスト。パブリックキューを使用したタイムロックアップグレードメカニズム。そして、厳密に範囲が限定された取り消し可能な緊急許可。

システミックリスクを制限する:担保の再利用は、保険や再仮説などの商品に固有の機能です。関連商品間でのキャスティングと融資の閉じたループの形成を避けるために、再仮説の行動は制限され、開示が義務付けられるべきである。

利益調整の透明性:インセンティブは可能な限り透明である必要があります。キュレーターの興味指向、関係者ネットワーク、変更承認プロセスを明確にすることで、ブラックボックスをユーザーが評価できる契約に変えることができます。

標準化された構造:ベンチャーキュレーションはすでに200億ドル規模の産業となっている。このセグメントでは、統一された分類システム、必須の開示要件、イベント追跡メカニズムなど、最低限の標準化された仕様を確立する必要があります。

キュレーション市場は、その取り組みの一部を実行することで、透明性と検証可能なデータによってユーザーの権利を保護しながら、専門的な構造の利点を維持することができます。

5、結論

OCCAとリスクキュレーターの台頭は、DeFiがストラクチャードプロダクト段階に入ったことによる必然の結果です。 Ethena が機関レベルの戦略をトークン化して配布できることを証明して以来、通貨市場の周囲に専門的な配分層を形成することは当然の結論となっています。この階層化自体は問題ありません。問題は、要求される運用上の自由が検証可能性にとってますます置き換えられていることです。

解決策は明らかです。負債に関連した引当金の証明を発行し、インセンティブと関連当事者を開示します。再仮説を制限し、最新の鍵管理と変更管理を通じて単一管理ポイントを削減し、リスクパラメータ管理に(価格だけでなく)リスクシグナルを組み込みます。

最終的に成功できるかどうかは、次の 3 つの重要な質問にいつでも答えられるかどうかにかかっています。

- <リ>

私の預金は資産によって裏付けられていますか?

<リ>

どのようなプロトコル、会場、またはカウンターパーティのリスクにさらされますか?

<リ>

資産を管理しているのは誰ですか?

DeFi では、複雑さと基本原則のどちらかを選択する必要はありません。この 2 つは共存でき、透明性は複雑さに応じて拡張できます。