Autor: André Dragosch, Bitwise European Research Director; Übersetzung: BitChain Vision xiaozou

„Im Zweifelsfall die Zeitachse verlängern und beobachten“

Hier sind die wichtigsten Chart-Highlights aus unserem neuesten vierteljährlichen Bitwise-Marktbericht.

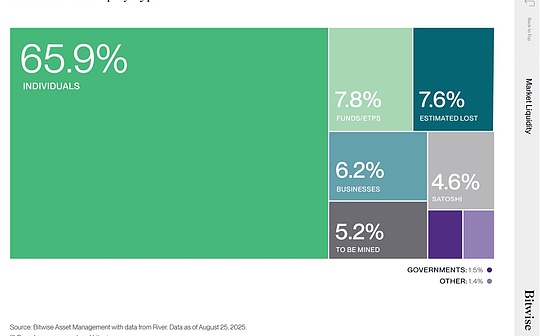

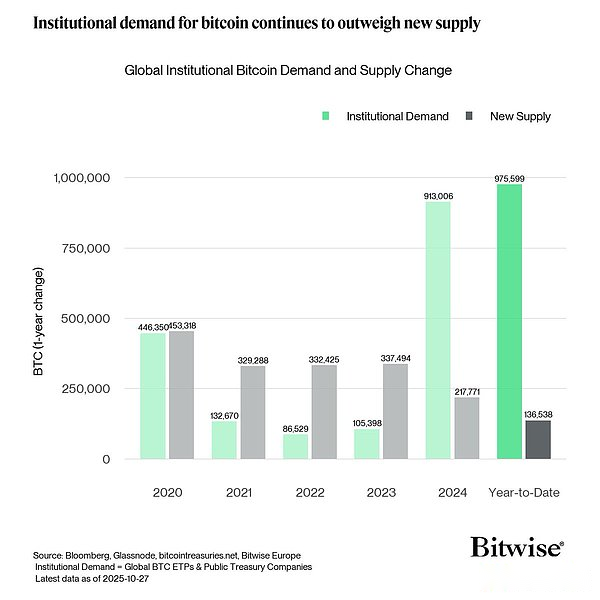

Diese Daten zeigen deutlich den aktuellen allgemeinen Trend und erklären sogar die Besonderheiten dieses Bitcoin-Zyklus (Daten bereitgestellt von River).

1, Interpretation„Großartiger Vermögenstransfer„Essenz

Der Kernpunkt ist folgender: Bitcoin fließt von frühen Privatanlegern zu institutionellen Anlegern (Fonds/börsengehandelte Produkte), Unternehmen und sogar Regierungsstellen.

Im Gegensatz zu anderen traditionellen Anlageklassen in der Geschichte begann die Popularität von Bitcoin bei Privatanlegern wie Cypherpunks und frühen Teilnehmern und leitete dann den ersten Einsatz institutioneller Anleger wie Family Offices, Fondsmanager und ETFs ein.

Auch heute noch machen Privatanleger etwa 66 % aus, was bedeutet, dass der überwiegende Teil von Bitcoin immer noch von nicht-institutionellen Anlegern kontrolliert wird (siehe Matrixverteilung in der Abbildung oben)!Im Vergleich dazu zeigen die neuesten Daten aus US-amerikanischen 13F-Dokumenten, dass die Allokationsquote institutioneller Anleger in traditionellen Anlageklassen deutlich höher ist.

Beobachten Sie den Anteil institutioneller Bestände an gängigen traditionellen Finanz-ETFs:

Die institutionellen Bestände des iShares Treasury Bond ETF (TLT) mit einer Laufzeit von 20 Jahren und älter betragen 79 %;

Die institutionellen Anteile des SPDR S&P 500 ETF (SPY) betragen 58 %;

Die institutionellen Anteile des SPDR Gold ETF (GLD) betragen 36 %.

Vergleicht man die jüngste Umfrage unter den globalen Fondsmanagern der Bank of America: Die aktuelle durchschnittliche Allokationsquote von Krypto-Assets (einschließlich Bitcoin und anderen Token) beträgt nur 0,4 %.(Zusätzlich: Die institutionellen Beteiligungen von IBIT machen derzeit nur 26 % aus…)

Daraus folgt, dass die institutionelle Akzeptanz noch in den Kinderschuhen steckt, wie es in der Branche heißt: „Wir befinden uns noch im Anfangsstadium.“

Es lässt sich jedoch nicht leugnen, dass ein umfangreicher Vermögenstransfer von Privatanlegern zu Institutionen stattfindet.Die Vermögensmigration von frühen Privatdeviseninhabern zu institutionellen Anlegern wird vielfältige Auswirkungen haben, die weitreichender sein können, als man es sich vorstellen kann:

2, Popularisierung von Bitcoin: Trends und Zyklen

(1) Trend

Lassen Sie uns zunächst klarstellen: Dieser Wandel wird nicht über Nacht erfolgen, sondern ein langfristiger Trend sein.

Die Realität ist: Die meisten Bitcoins sind illiquide und werden langfristig gehalten.Nur etwa 14,5 % des Bitcoin-Angebots werden auf Börsen wie Coinbase oder Binance mit relativer Liquidität gespeichert, und die restlichen Vermögenswerte werden in Off-Chain-Wallets gespeichert, um illiquide zu bleiben.

Ohne finanzielle Anreize wird Bitcoin-Vermögen nicht automatisch übertragen.

Viele frühe Inhaber setzen psychologische Preisniveaus (z. B. 1 Million US-Dollar/BTC) oder finanzielle Ziele (z. B. „Geld, um ein Haus zu kaufen“) als Auslöser für den Verkauf von Bitcoin, der deutlich über dem aktuellen Marktpreis von etwa 115.000 US-Dollar liegt.Um diese illiquiden Token auf den Markt (d. h. Börsen) zu locken, müsste der Bitcoin-Preis deutlich steigen.

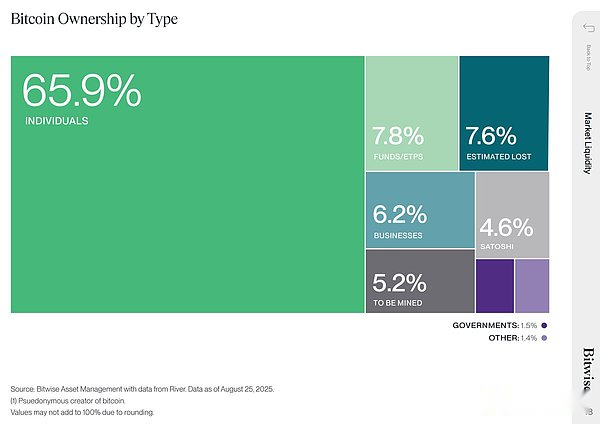

Dabei wird die Popularität von Bitcoin zunehmen, da ETFs Vermögenswerte in Treuhandfonds für Millionen von Privatanlegern halten.Finanzberichte börsennotierter Unternehmen zeigen auch, dass sie von Hunderttausenden unterschiedlichen Anlegern gehalten werden.Zum jetzigen Zeitpunkt kontrollieren institutionelle Anleger (ETPs und börsennotierte Unternehmen) etwa 12,5 % des Bitcoin-Angebots – Tendenz steigend.

(2) periodisches Muster

Die meisten Analysten sind sich wahrscheinlich einig, dass der frühe Bull-Bear-Zyklus von Bitcoin durch das Halbierungsereignis dominiert wurde, das alle 210.000 Blöcke (etwa 4 Jahre) auftrat und die Produktion von Bitcoin halbierte (daher der Name „Halbierung“).

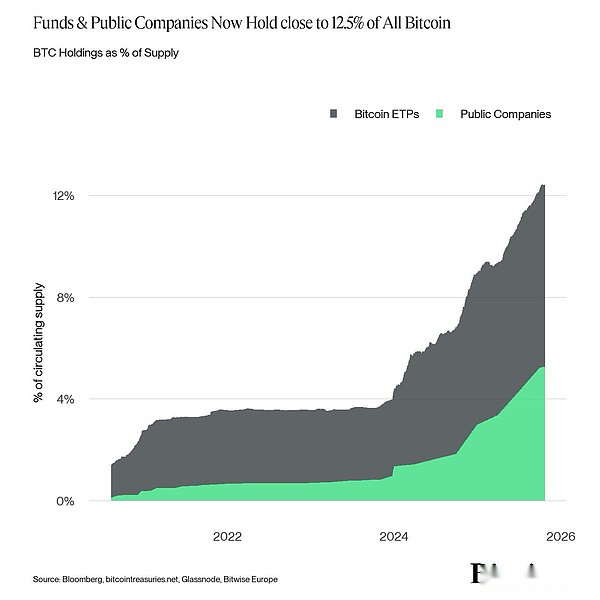

Aber die Auswirkungen von Halbierungsereignissen nehmen mit jedem Ereignis ab – sowohl in absoluten Zahlen als auch im Verhältnis zum zirkulierenden Angebot.Da die Akzeptanzrate der Institutionen zunimmt und sich die Nachfragestruktur verändert, wurde der Halbierungseffekt deutlich abgeschwächt.

Daten aus dem Jahr 2025 zeigen, dass das Ausmaß der institutionellen Nachfrage etwa das Siebenfache der durch die Halbierung verursachten Angebotslücke erreicht hat!

In diesem Prozess wurde der Einfluss traditioneller Makrozyklen relativ verstärkt – Bitcoin ist zu einem echten „Makro-Asset“ geworden.

Unsere quantitative Analyse zeigt außerdem:Vergangenheit6Monatliche Bitcoin-Preisschwankungen80 %Dies wird durch makroökonomische Faktoren wie die globalen Wachstumserwartungen und die Geldpolitik bestimmt.Der Einfluss tokenspezifischer Faktoren beträgt weniger als 5 %.

Die Dominanz makroökonomischer Faktoren bedeutet jedoch auch, dass die zukünftigen Bullen- und Bärenzyklen von Bitcoin synchron mit dem Makro-/Konjunkturzyklus schwanken werden und der durch die „Halbierung“ getriebene Vierjahreszyklus wahrscheinlich „scheitern“ wird.

Dies deutet letztendlich darauf hin, dass die Akkumulation und Verteilung von Bitcoin vom vorherrschenden Makroumfeld (Expansion/Wohlstand vs. Kontraktion/Rezession) abhängt und kurzfristige Preisschwankungen in einem Risiko-auf/Risiko-Aversion-Muster auslöst.

3.Fazit

Die grundlegende Bedeutung des „Great Wealth Shift“ besteht darin, dass der Preis von Bitcoin ein höheres – viel höheres als das aktuelle – Niveau erreichen muss, um die weitere Akzeptanz zu fördern und den Transfer von frühen Privatanlegern zu institutionellen Anlegern abzuschließen.

Der anhaltende Zustrom institutioneller Anleger bedeutet, dass Bitcoin zu einem echten „Makro-Asset“ geworden ist, was darauf hindeutet, dass künftige Bullen- und Bärenzyklen zunehmend von Makro-/Konjunkturzyklen dominiert werden (und nicht von Halbierungsereignissen).