source:Hasib ; Associé directeur, Dragonfly;Compilé par : Bitchain Vision

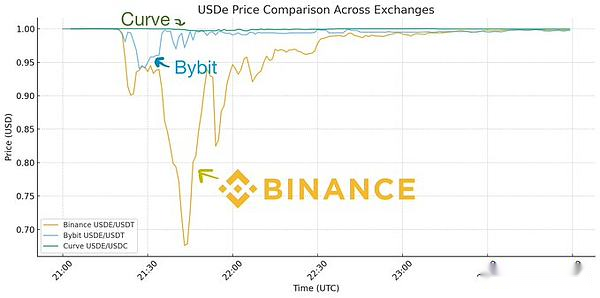

Lors des turbulences sur les marchés le week-end dernier, j’ai entendu beaucoup parler du découplage de l’USD.L’USDe se serait brièvement découplé à environ 68 cents avant de se redresser.Voici le graphique Binance souvent cité :

Mais après avoir fouillé les données et discuté avec certaines personnes au cours des derniers jours, il est désormais clair que cette affirmation n’est pas vraie.L’USDe n’est pas du tout découplé.

Première chose à comprendre : sa plateforme la plus liquide n’est pas réellement une plateforme d’échange, c’est Curve.Il y a des centaines de millions de dollars de liquidités permanentes sur Curve, contre des dizaines de millions de dollars de liquidités permanentes sur n’importe quelle bourse (y compris Binance).

Donc, si vous regardez simplement le graphique de l’USDe sur Binance, cela ressemble à un découplage. Mais si vous comparez les autres plateformes de liquidité de l’USDe, vous obtenez une image différente :

Ce que nous constatons ici, c’est que même si l’USDe est en baisse significative sur chaque bourse centralisée (CEX), sa performance n’est pas uniforme.Bybit a atteint 0,95 $ à un moment donné avant de se redresser rapidement, tandis que Binance s’est découplée comme un fou et a mis beaucoup de temps à se réancrer au dollar américain.Curve, quant à lui, n’a chuté que de 0,3 %.Comment expliquer cette différence ?

Gardez à l’esprit que chaque échange était soumis à une charge énorme ce jour-là – il s’agissait du plus grand événement de liquidation de l’histoire des crypto-monnaies.Binance a été extrêmement instable au cours de cette période, ce qui a empêché les teneurs de marché (MM) de déplacer leurs stocks car l’API était en panne, rendant les retraits et les dépôts impossibles.Personne ne peut intervenir et faire un arbitrage.

C’est comme s’il y avait un incendie sur Binance, mais toutes les routes sont bloquées et les pompiers ne peuvent pas entrer.Cela a provoqué des incendies de forêt sur Binance, mais presque partout ailleurs, les incendies ont été rapidement éteints en comblant les liquidités.(Comme le montre le fondateur d’Ethena, Guy, dans son article, l’USDC a également été temporairement découplé de quelques centimes sur Binance en raison des mêmes problèmes d’instabilité générale – les liquidités ne pouvaient pas entrer, mais ce n’était pas non plus un événement de découplage de l’USDC.)

D’accord.Sans surprise, malgré l’instabilité de l’API, les prix sur les bourses variaient considérablement car personne n’était en mesure de s’approvisionner.Mais pourquoi Binance a-t-il abandonné bien plus que Bybit ?

La réponse est double : premièrement, Binance n’a aucune relation de courtier principal avec Ethena et ne peut pas frapper et échanger directement sur la plateforme (Bybit et d’autres bourses ont intégré cette fonctionnalité), ce qui permet aux teneurs de marché de rester sur la plateforme tout en effectuant des arbitrages de référencement.C’est énorme, car sinon les teneurs de marché devraient *retirer* leur argent de Binance, effectuer un arbitrage sur Ethereum, puis ramener leurs stocks.En période de crise, lorsque les API sont en baisse (et que de nombreuses autres devises sont en chute libre), personne ne fera cela.

Deuxièmement, l’oracle de Binance a été mal exécuté et a commencé à liquider des positions qui n’auraient pas dû l’être – un bon mécanisme de liquidation n’aurait pas déclenché un krach éclair.Si vous n’êtes pas une bourse majeure pour un actif (Binance n’est pas une bourse majeure pour l’USDe), alors vous devez faire attention aux prix sur les principales bourses.Si vous vous concentrez uniquement sur votre carnet de commandes, la liquidation sera trop agressive.Cela a amené Binance à commencer à liquider l’USDe comme s’il valait environ 0,80 $, déclenchant une réaction en chaîne.Cela explique en grande partie pourquoi Binance rembourse les utilisateurs dont l’USDe a été liquidé (à ma connaissance, d’autres bourses ne le font pas) – ils ont fait des erreurs et se sont concentrés uniquement sur leur propre prix, plutôt que sur le véritable prix externe.

Il s’agissait donc d’un krach éclair spécifique à Binance qui aurait pu être évité avec une meilleure structure de marché.L’USDe est resté stable pratiquement toute la journée sur sa principale plateforme de trading, Curve.C’est complètement différent de ce que l’on appelle le découplage.

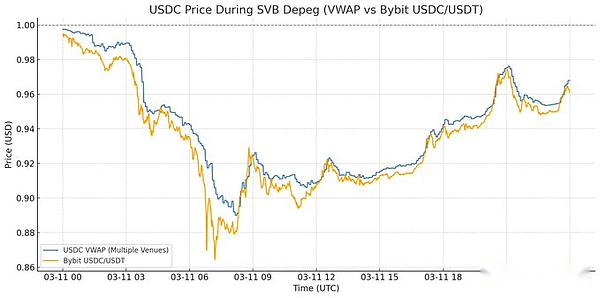

Si vous vous souvenez de l’USDC lors de la crise bancaire de 2023, le découplage réel ressemblait à ceci :

Pendant la crise bancaire, le prix de négociation de l’USDC a chuté sur toutes les plateformes.Il n’y a tout simplement aucun endroit où acheter de l’USDC pour 1 $.Les rachats sont effectivement suspendus, donc 0,87 $ est le vrai prix.C’est ce que signifie le « découplage ».

Et cette fois, il s’agit d’un découplage spécifique à Binance.C’est une grande leçon pour l’infrastructure du marché, mais comprendre les nuances est crucial si vous souhaitez extrapoler quoi que ce soit à partir des mécanismes de l’USDe du week-end dernier.

L’USDe a été entièrement garanti à 1 $ sur sa plate-forme principale tout au long de la crise et a en fait vu sa garantie de soutien augmenter au cours du week-end en raison de la volatilité des prix.Cela dit, cette instabilité du marché est finalement une bonne chose car elle est source d’enseignements pour l’ensemble de l’industrie.Le message de Guy explique comment tout échange, y compris Binance, peut éviter de tels problèmes à l’avenir.

En bref : l’USDe lui-même n’est pas découplé, l’USDe sur Binance est découplé.