まとめ

この記事では、Stablecoinsのアプリケーションシナリオの議論に焦点を当てています。Stablecoinsには支払いシナリオに特別な利点があり、市場は、Stablecoinsが従来の支払い分野、特に国境を越えた支払いに焦点を当てていることを特に懸念しています。さまざまな馬鹿げたスタブコインの間には「非均一性」特性があり、それがスタブコイン間の競争を特に激しくしています。現在、米国の在庫トークン化とAIエージェントは、アプリケーションプロモーションのための重要なトラックであり、グローバルな金融市場の流動性にサイフォン効果をもたらします。

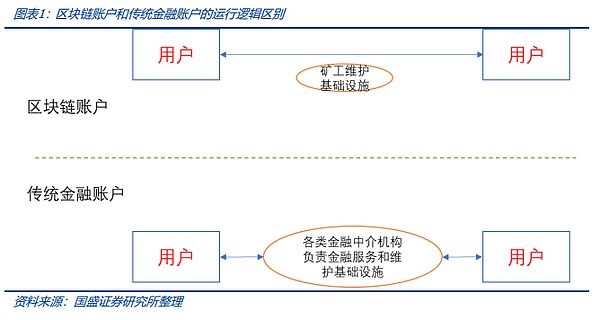

安定したコインには単純なアカウントシステムがあり、トークンは銀行口座システムから分離されており、ユーザー間の転送と送金を非常に便利にし、支払いの特性を持ちます。従来の金融口座は、金融サービスを提供するために、さまざまな金融機関によって集中ノードとして提供されています。金融機関は、ユーザーのアカウントと金融インフラストラクチャの維持を担当し、同時にユーザーに関連する料金を請求します。 Stablecoinユーザー間の転送は非常に便利です。従来の国境を越えた送金、国際的な支払い、さらには株式取引さえも支払うこともクリアもできず、最終的な決済と配達を完了するには一定の時間がかかります。一方、従来の金融機関アカウントの確立はブロックチェーンアカウントよりもはるかに複雑であり、ブロックチェーンの光アカウントの特性により、インターネットや携帯電話などの端子がある限り、アカウントの簡単な登録を可能にします。

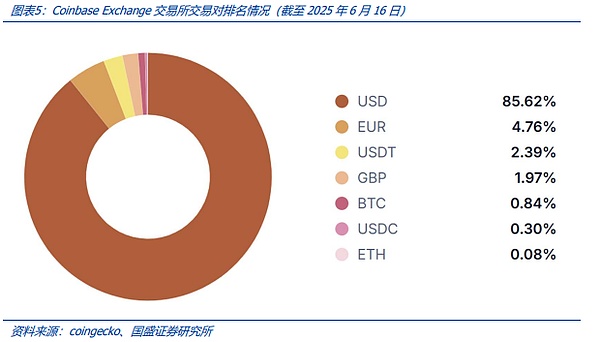

Stablecoinsの「不均一性」の特徴は、市場の競争を非常に激しくします。同じ通貨のstablecoinsの価値は価値が同等ですが、異なる発行者によって発行されたスタブコインには、まだ「非均一性」の特性があります。たとえば、Coinbaseの下のStablecoin製品として、USDCトレーディングペアトランザクションボリュームは、USDTのそれのほぼ1/8です。Stablecoinsの市場競争は非常に激しいものであり、Stablecoin品種のシナリオ普遍性と昇進能力をテストします。

米国株のトークン化は、将来の実装を加速することが期待される重要なトラックです。同時に、エージェントアカウントとStablecoinアカウントの統合の利点は、グローバルな財務流動性にサイフォン効果をもたらします。Stablecoinsは、オンチェーンの「Fiat Currency」として、インフラストラクチャツールを再生します。株式トークン化は、Stablecoinsの次の加速実装となると予想され、RWAで最も計画されているプロモーション製品です。さらに、StablecoinアカウントはAIと自然に統合されており、AIエージェントの支払いには非常に友好的な選択肢です。Stablecoinsはブロックチェーンライトアカウント上に構築されており、チェーン上のネイティブアセットであり、AIエージェントが支払いを達成するためにアカウントを制御するのに非常に適しています。これらの2つのアプリケーションシナリオは、グローバルな金融流動性にサイフォン効果をもたらします。同時に、個々のユーザーと企業はどのようにして暗号通貨資産を維持していますか?企業にとって、秘密のキー管理は複雑な問題です。要するに、これには、資産のセキュリティ、内部統制、コンプライアンス、複数の国の調整などの体系的な建設が含まれます。

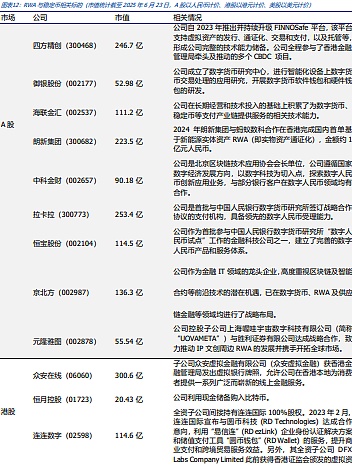

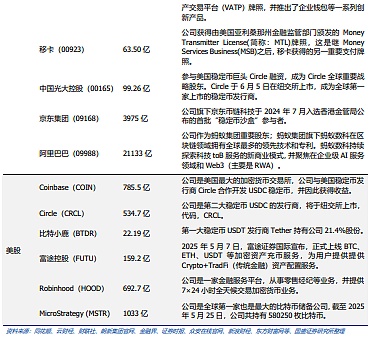

投資戦略:StablecoinsとRWAは、依然として市場のホットトピックであり、米国のアプリケーションの実施と中国の香港でStablecoinsの発行プロセスによって触媒されます。私たちが言及したストックベースのトークンとエージェントの相互作用は、新しい爆発的なポイントになると予想されます。米国の株に注意を払うことをお勧めします:Circle(CRCL)、Robinhood(Hood)、Coinbase(Coin)、MicroStrategy(MSTR)、Futu Holdings(Futu)など。香港の在庫:Zhongan Online(HK6060)、Lianlian Digital(HK2598)、Hengyue Holdings(HK1723); A-Shares:Sifang Jingchuang(300468)、Zhongke Jincai(002657)、Hengbao Holdings(002104)、Langxin Group(300682)など。

リスク警告:ブロックチェーンテクノロジーの研究開発は、予想よりも低いです。規制政策の不確実性。Web3.0ビジネスモデルの実装は、予想よりも低くなっています。

1。コアビュー

暗号通貨として、スタブコインは支払いシナリオに特別な利点があります。市場は、スタブコインが従来の支払い分野、特に国際貿易の国境を越えた支払いに焦点を当てていることを特に懸念しています。同時に、暗号通貨と同時に、異なる安定性(同じフィアット通貨に固定されている)は均一なトークンですが、自然にさまざまなプロモーションチャネルやシナリオのために「非同一性」の特性を持っているため、さまざまなスタブコイン間の競争が激しくなります。現在の観点からは、米国の在庫トークン化とAIエージェントは、Stablecoinアプリケーションの促進のための2つの重要なトラックとなり、グローバルな金融市場の流動性にサイフォン効果をもたらします。

この記事では、支払い分野に入るスタブルコインの見通しを分析し、Stablecoinsの促進における米国の在庫トークン化とAIエージェントの役割に関する見通しを提供し、規制およびコンプライアンスシステムの確立について説明します。

2。安定コインと従来の支払い:双方向旅行

2.1stablecoins従来の支払い分野に入る:コストと決済モデルのイノベーション

フィアット通貨資産に支えられた暗号通貨として、スタブコインは、ピアツーピアの分散型ブロックチェーンアカウントによって自然に特徴付けられます。ユーザーはアカウントを管理しており、ブロックチェーンインフラストラクチャは鉱夫によって維持されています。これは、従来のフィアット通貨(およびその他の金融)アカウントとは非常に異なります。従来の金融口座は、金融サービスを提供するために、さまざまな金融機関によって集中ノードとして提供されています。金融機関は、ユーザーのアカウントと金融インフラストラクチャの維持を担当し、同時にユーザーに関連する料金を請求します。ブロックチェーンのシンプルなアカウントシステムは、ユーザー間の転送と送金を非常に便利にし、支払いの特性をクリアリングとして持っています。これは、従来の金融システムとのもう1つの大幅な対照です。従来の国境を越えた送金、国際的な支払い、さらには株式取引でさえ、クリアリングとして支払うことはできず、最終的な和解と配達を完了するには一定の時間がかかります。規制上の理由に加えて、集中化された仲介者としての従来の金融機関の作業モデルは、清算速度を制限します。一方、従来の金融機関アカウントの設立は、ブロックチェーンアカウントよりもはるかに複雑です。たとえば、銀行サービスのない多くの未発達のエリアでは、人々が銀行口座を取得するのは容易ではありません。ブロックチェーンのライトアカウントの特性により、インターネットや携帯電話などの端末がある限り、アカウントを簡単に登録できます。

ブロックチェーンの上記の特徴は、従来の支払い分野におけるスタブコインの利点です。したがって、いくつかの未開発国のコミュニティでは、人々は携帯電話を通じてブロックチェーン口座を登録し、安定した担当者を使用して毎日の送金と小売支払いを行うことができます。特に、米ドルの定期コインの使用は、独自の通貨の減価償却にも対処できます。興味深いことに、これらの地域では、米ドルのアカウントサービスを提供する銀行さえ持っていないかもしれませんが、米ドルの安定性を介して米ドルの支払いを実現できます。

下の図に示すように、約2477 USDTの転送は、イーサリアムブロックチェーンに展開されたUSDTのStablecoinに基づいて生成されました。マイナーは、約0.23米ドル(ETHトークンで支払われる)のハンドリング料金を請求しました。この送金取引は、鉱夫によって確認され、転送イニシエーターが送金取引を開始し、和解が完了した後にブロックチェーンに入りました。

もちろん、ブロックチェーンの決済速度が不可能な三角形によって制限されていることは注目に値します(つまり、分散化、セキュリティ、効率は同時に最適な値に達することができません)。ネットワークの送金トランザクションが多すぎると、ブロックチェーンのネットワーク決済速度はある程度制限され、料金金利も状況に応じて上昇します。したがって、Stablecoinsが支払い分野で広く使用されたい場合、より多くの拡張措置が必要です。

2.2伝統的な巨人は積極的にスタブコインを受け入れています

最近、従来のインターネットおよび小売セクターの多くの巨人がStablecoinsに大きな関心を示しています。WalmartとAmazonの両方は、支払い摩擦を減らし、速度の決済を減らし、従来の金融チャネルに関連するコストを削減するために、独自のドルの馬小屋の発行を調査しています。香港中国のスタブコイン条例8月1日本は正式に施行されます。 Ant InternationalおよびAnt Digital Technologyは、香港Stablecoinライセンスを申請すると述べています。 JD.comのStablecoinは、サンドボックステストの第2フェーズに入りました。従来の大規模なメーカーは、スタブコインを積極的に受け入れています。

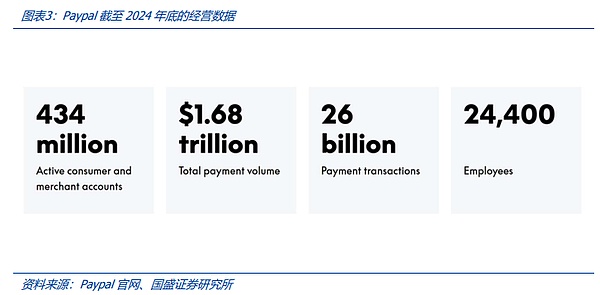

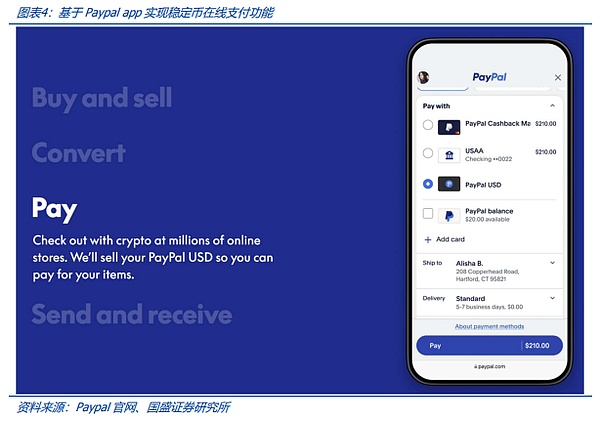

支払い大手のPayPalを例として、2024年末の終わり現在、その会社には4億3,000万人以上のアクティブな消費者および商人口座があり、支払いは1.68兆米ドルを超えていました。PayPalとPaxosのパートナーシップである米ドルStablecoin Pyusd(PayPal USD)は、数百万のオンラインストアでStablecoinの支払いを可能にします。このような支払い大手のアプリケーションシナリオに依存して、Stablecoinアプリケーションの現在のステータスは何ですか?

しかし、実際、2025年6月17日の時点で、Stablecoin PYUSDの供給規模は約9億5,000万米ドルであり、その開発は満足のいくものではありませんでした。これは予想外のように思えますが、Stablecoinsの競争上の利点に関連しています。米ドルのStablecoinを例にとると、さまざまな発行者がStablecoin製品1:1を米ドルに対して引き換えることを約束しましたが、価値に違いはありませんでした。フィアット通貨と比較できます。実際のアプリケーションでは、異なる銀行口座の米ドルも違いはありませんが、どちらも米ドルの安定であっても、異なる通貨は避けられない競争に直面しています。これは、Stablecoinsのプログラマ性のもう1つの現れです – コンピュータープログラムコードの観点から、Stablecoinsには違いがあります。次の記事では、同じFiat通貨によって固定されたStablecoinsの競争上の利点の分析について説明します。

要するに、新しい種として、Stablecoin製品は特別な市場競争ロジックに直面しています。Stablecoinsの新しい分野にある従来の大規模なメーカーでさえ、市場をつかむために製品を促進したいと考えています。彼らが直面する課題は、異なる市場ロジックに従わなければなりません。したがって、それが大企業であろうとスタートアップ企業であろうと、Stablecoinトラックには特定の可能性があります。

3.スタブコインのための市場競争は非常に激しいでしょう

3.1「非多分」は、シナリオチェーンの普遍性を決定し、競争の鍵です

同じ通貨のstablecoinsの価値は価値が同等ですが、さまざまな発行者によって発行されたstablecoinsには、ブロックチェーンプログラムの観点から、結局のところ「非同等性」の特性がまだあります。それ自体にはさまざまなコードがあります。米ドルのスタブコインを例にとって、さまざまな種類のスタブコインが、それぞれの発行者によって米ドルに固定されると約束されていますが、異なるUSBインターフェイスの適応が同じではないように、Stablecoin品種にも特定の「非卵形成」特性があります。主要なスタブコインとして、コインベース交換におけるスタブコイン取引ペアのトランザクション量は異なります。 Coinbaseの下のStablecoin品種としてのUSDC取引ペアのトランザクションボリュームが、トランザクションボリュームとUSDT取引ペアの間に大きなギャップを持っていることは非常に興味深いことです。下の図に示すように、2025年6月16日のデータを参照すると、コインベース交換の安定した取引ペアのトランザクションボリューム比較は、USDTの約8分の1です。

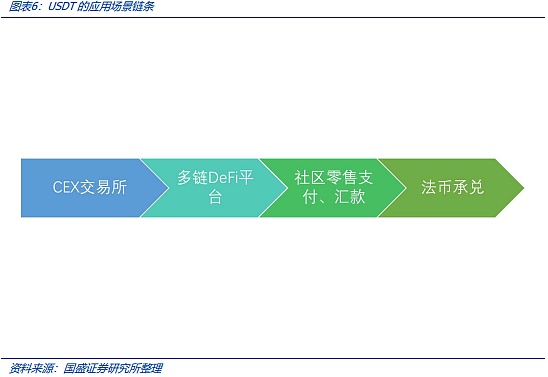

USDT最大のスタブコイン品種として、その汎用性は市場の競争力の鍵です。私たち全員が知っているように、スタブコインは集中交換にあります(CEX)そして複数の公共チェーンでdefiプラットフォーム(分散型交換を含む)デックス、貸し出しプラットフォーム、デリバティブプラットフォームなど)は、それだけでなく幅広いアプリケーションを持っています。USDT開発されていないコミュニティでさえ、USDTまた、最も幅広い認識とアプリケーションの習慣があります。USDT発展途上国以上のものがあります4主に送金に使用され、銀行のないユーザーにサービスを提供し、米ドルで派生した貯蓄ツールとして機能する1億ユーザー。アフリカ、中央、南アメリカの一部の住民は一般に依存していますUSDT、現地通貨の減価に抵抗するために見ることができますUSDTフィアット通貨による受け入れサービスは、地元でのサポートサービスとしても活動しています。

USDTを最も広く受け入れられているツールと最大の米ドルのStablecoin品種にするのは、まさにこのアプリケーションシナリオチェーンの普遍性です。2025年6月17日現在、USDTは1,560億ドルを超えており、2位のUSDCは約610億ドルに達しました。

したがって、我々は、stablecoin関連の請求書の導入の文脈では、stablecoins自体の発行にはあまりしきい値がないと考えています(そして、インフラストラクチャはしばしば既存のパブリックブロックチェーンの展開に基づいています)。大規模なスケールの鍵は、シナリオチェーンの普遍性に嘘をつきます。つまり、スタブコインの品種が普遍的で複数のアプリケーションシナリオであり、幅広いユーザーグループによって受け入れられるかどうかにかかわらず、これによりStablecoinの品種の堀が形成されます。これが、USDCの取引量がCoinbase Exchangeの下でStablecoin製品としてUSDTの8分の1に過ぎない重要な理由です。前述の記事は、支払い大手のPayPalによってサポートされているStablecoin PYUSDは10億米ドル未満であると述べ、その理由はそれがそうだと考えています。

3.2Stablecoinsの新しい支払いシステムを開く機会と課題

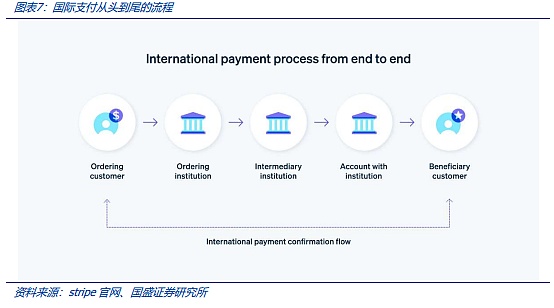

従来の支払いシステムでは、国際的な支払いのプロセスは最も複雑であり、支払い機関、中級金融機関、ユーザーアカウントが位置する金融機関などの複数の金融仲介業者が関与し、複数の通貨間の変換を伴います。ブロックチェーン支払いのライトアカウントシステム、つまりクリアされたものは、従来の支払いとは明らかに異なります。したがって、Stablecoinsが従来の支払いシステムに統合されている場合、対応するインフラストラクチャとサービスを構築する必要があります。

最も単純なシナリオは、たとえばユーザーですaユーザーへの米ドルの安定コイン送金b、そしてそれを香港ドルのstablecoinsに変換します。ここでは、Stablecoins間の交換サービスを設計することになります。同時に、Stablecoinアカウントシステムを従来のFIAT通貨の支払いとクリアリングシステムに接続することも必要です。これには、支払い規則、規制規制、金融サービスプロバイダー、およびそれインフラストラクチャおよびその他の関連構造。

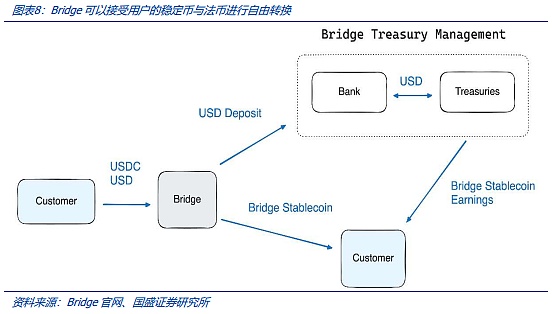

Stablecoinsと従来の支払いシステムの統合には、ハードウェアインフラストラクチャとサービスの構築が必要です。現在、Stablecoinsは主に小売支払いおよび送金シナリオで使用されています。将来的には、より潜在的な市場は、スタブコインを拡大することですB2B支払いおよび国境を越えた貿易支払いシステム。安定したコインB2B支払いおよび国境を越えた貿易支払い分野は、業界が引き続き注意を払っている潜在的な市場です。以前は、支払い大手でしたストライプによる111億米ドルがStablecoin Trading Companyを買収します橋最近、同社は採用すると発表しました橋テクノロジーのStablecoin Financialアカウントがカバーされています101国/エリア。これらの機関は、暗号通貨または銀行送金を通じて支払いを徴収し、スタブコインを使用して世界的な支払いを行うことができます。ストライプStablecoinの支払いと従来の銀行支払いシステムを接続しようとしています。下の図に示すように、橋ユーザーは使用できます橋発行および管理された安定したコインUSDB(ブリッジスタブコイン)、、橋発行されたstablecoinsは渡すことができますブリッジオーケストレーションAPI(転送、クリアの住所、仮想アカウント)ほとんどの安定通貨またはフィアット通貨と交換します。ユーザーの使用ブリッジAPIに向かって橋フィアット通貨またはstablecoinを送ると、あなたはそれを受け取ります橋Stablecoin(USDB)、、橋独立した銀行口座と財務省エスクローアカウントで管理されていますUSDB予備資産。

言い換えれば、ユーザーはBridgeが提供するサービスを使用する場合、Stablecoins(ブロックチェーン暗号通貨アカウントに基づく)またはFiat通貨(従来の金融口座に基づく)を意図的に区別しなくなります。 Bridgeは、支払い、送金、清算の観点から2つのアカウントシステムを統合します。

したがって、貿易支払いおよび国際支払いシステムに入るスタブコインの過程で、同様のフィアット通貨が予見される可能性があります/Stablecoinの収束と変換のための中間サービスは不可欠であり、この新しい需要は関連性を生み出すと予想されますそれインフラストラクチャプロバイダーや金融サービスプロバイダーなどの新しいビジネスモデル。

Stablecoinの支払いにおけるもう1つの課題は、支払い効率です。従来の支払いアーキテクチャは集中化されたコンピューティングアーキテクチャであり、集中アーキテクチャは効率に有益です。例としてアリパイを取りましょう。2017年、1秒あたり256,000の取引のピーク支払いは、1秒あたり256,000の取引でした。従来の支払いシステムは数億人のユーザーにサービスを提供しており、1秒あたり100,000トランザクションの支払い効率は大きな問題ではありません。対照的に、ブロックチェーンの暗号通貨は、ブロックチェーン分散化されたアーキテクチャの特性により、自然に効率を制限します。USDT、Ethereum、およびTronによって展開された2つのパブリックブロックチェーンを例にとると、Tronチェーンは1秒あたり2,000を超えるトランザクションを処理できますが、Ethereum Main Networkは1秒あたり2桁のトランザクションしか処理しません。ここでのデータは依然として理想的な(ネットワークアイドル)状態であり、ネットワークによって運ばれるタスクの数が増えると、ネットワークは間違いなく混雑します。ブロックチェーンネットワークには、数百万人のユーザーの支払い効率が伴います。

4。サイフォンの金融流動性:米国の在庫トークン化(RWA)およびエージェント

米国株のトークン化RWAトラックは、次の重要なトラックでの実装を加速すると予想されています。エージェントStablecoinsとの統合の利点は、世界的な金融流動性にサイフォン効果をもたらします。

4.1米国株のトークン化:年の後半に楽しみにする新しい触媒

Stablecoins自体は、資産として現金を備えたRWA(Real World Assets)です。彼らは投資価値を持っていませんが、重要なオンチェーンとしての「フィアット通貨」はインフラストラクチャツールの役割を持っています。上記のStablecoinアプリケーションシナリオに加えて、在庫トークン化(トークン化された株式)は、Stablecoinsの次の主要なアプリケーション市場になると予想されます。

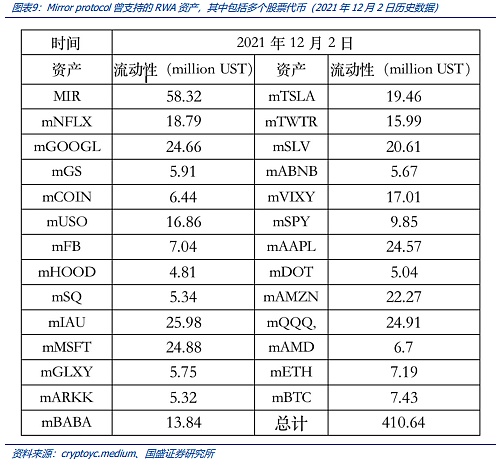

過去数年間で、暗号通貨市場の発展において、株式トークン化は「パンのフラッシュ」でした。最も代表的なものはミラープロトコルで、そのプラットフォームは、Tesla、Google、Apple、Microsoftなどの米国在庫トークン化資産を含む合成資産の形でさまざまなRWA製品をユーザーに提供します(以下の図を参照)。その後、規制と市場の変動により、在庫トークン化は徐々に沈黙しました。

今日、RWAが規制のフォローアップを急速に促進しているとき、市場はもはや財務債のトークンのリターンに満足していませんが、代わりにより柔軟な株式トークン化を追求しています。明らかに、株式トークン化はより魅力的で巨大な市場であり、異なる構成ニーズを持つ暗号通貨投資家により多くの構成オプションを提供します。この指示は、従来の金融機関と暗号通貨機関の間でコンセンサスを獲得しており、株式トークン化はより強力な規制ロビー活動を得ると予想されます。BlackRockが代表する従来の金融機関と暗号通貨機関は、株式トークン化の実施を促進するために規制当局に積極的に提案を行っています。最近、Cryptocurrency Exchange Coinbaseは、ユーザーに「トークン化された株」取引を提供するために、米国証券取引委員会(SEC)から承認を求めています。暗号通貨交換への株式トークン化の可能な利点は自明です。

その前に、ベテランの暗号通貨交換Kraken米国以外の顧客にトークン化された米国の株式取引オプションを提供する予定です。 5月22日、Crypto Exchange Krakenフルは、「Xstocks」と呼ばれるトークン化された株式およびETFトレーディングサービスを開始するために、Backed Financeと協力し、Apple、Tesla、Nvidiaなどを含む50を超える米国リストの株式とETFをカバーすると発表しました。

株式トークン化が加速されたペースで実装されることが予想される場合があります。これは、スタブコインの重要なアプリケーションシナリオになり、米国の株式市場の規模は、スタブコインの規模の急速な拡大を促進するのに十分です。

4.2AIエージェントの支払いは、もう1つの潜在的な市場です

Stablecoinsは、AIエージェントの支払いに非常にフレンドリーなオプションです。将来のAGIの世界では、AIエージェントは人々に代わって多くの作業を完了します。これには必然的に支払いが含まれます。銀行口座などの従来の金融口座の支払いプロセスには、多くの場合、ユーザー承認、金融機関のレビュー、その他のプロセスが必要です。この複雑なマルチノード認証ワークフローは、AIエージェントに友好的ではありません。多くのアプリケーションでは、AIエージェントはアカウントと支払いの直接制御を伴うものではありません – 支払い業務は依然としてスタッフによって運営されていますが、Stablecoinsはブロックチェーンライトアカウントに構築されています。

Ethereumによるスマートコントラクトの導入は、ブロックチェーンのスクリプト機能を開くだけでなく、AIのインテリジェントな意思決定とアカウントの支払いを完全に統合すると考えています。言い換えれば、AIエージェントは、分析とアドバイスを提供する単なるインテリジェントアシスタントではなく、ユーザーアカウントと直接組み合わせて、アカウントのエージェントの操作を実現できます。これは、多くのブロックチェーンアプリケーションに反映されています。

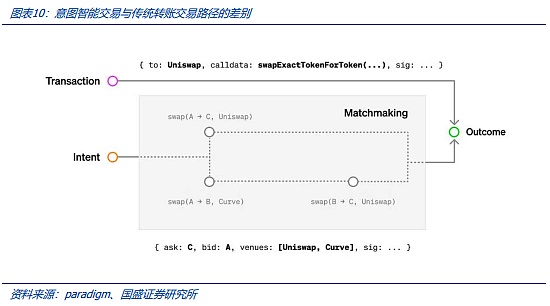

AIインテリジェンスが意思決定を支払いと統合する方法を確認するために、意図中心のアプリケーションを例として見てみましょう。たとえば、ユーザーは、特定の予想比に応じてトークンB(Bトークン)とトークンA(aトークン)を交換したいと考えています(現時点では、ユーザーが予想しているように、既製のA/B取引方法はない可能性があることに注意してください)。ユーザーは、この需要目標を提供するだけです。プロセスを通るパスおよびどの流動性プールが使用されるかについては、ユーザーはそれを考慮する必要はありません。Intent Applicationは、ユーザーがインテリジェントな分析を実施し、最高の取引パス(または取引機会)を見つけるのに役立つインテリジェントAIエージェントです。意図を通じて、AIエージェントは、ユーザーが「ワンクリック」署名を署名し、承認する限り、最終的に結果を達成できます。特定のプロセスでは、Intent ProtocolはAIアルゴリズムを使用して、可能な流動性「ルーティング」を最適化および解決して、ユーザーの目標を達成するための最適なパスを見つけます。

上記の分析から、ブロックチェーンアカウントの署名トランザクションがAIアルゴリズムソリューションと高度に統合されていることがわかります。これにより、AIエージェントがユーザーアカウントを直接操作する特定の根拠が提供されます。つまり、ユーザーは「ワンクリック」を承認してユーザーを承認し、AIアルゴリズムに対するユーザーの運用権を承認できます。そして、この種の融合は普遍的です。つまり、ブロックチェーンアカウントは自然にスマートコントラクトであり、この機能を反映した分散型Exchange DEX -AMM Protocol(Auto Market Maker、Auto Market Maker)などのコアプロトコル、Lightning Loanを含むAIの遺伝子を備えています。Stablecoinsが支払いフィールドに入った後、AIエージェントを使用して血液循環を促進することができます。これは、ユーザーの手を解放し、想像力のある特定のスペースを確保することが期待されます。

5。スタブコインの規制とコンプライアンス:準拠した支払いシステムを確立する必要があります

Stablecoin支払いシステムの確立は、体系的なプロジェクトです。個々のユーザーと企業はどのようにして暗号通貨資産を維持していますか?個々のユーザーは、プライベートキーを介してブロックチェーン資産を管理できますが、ブロックチェーンウォレットの使用と管理のしきい値を考慮すると、これは普遍的な解決策ではありません。結局のところ、個人が秘密鍵を失ったり忘れたりした場合、アカウント内の暗号通貨資産を完全に失います(ブロックチェーンは分散型のアカウントであるか、中央のアカウントを持っていません)。企業にとって、秘密のキー管理はさらに複雑です。プライベートキーを持っている人は、ブロックチェーンアカウント資産を絶対に制御しており、ここには道徳的リスクがあります。もちろん、企業は暗号通貨資産をIBIT、BlackRockが発行したBitcoin Spot ETF製品などの専門機関に委託することを選択できます。その基礎となるビットコインスポット資産は、Coinbaseなどの専門機関に委託されています。それが支払い申請の場合、Stablecoin Custodyは支払いプロセスに多くの不便さをもたらすようです。要するに、これには、資産のセキュリティ、内部統制、コンプライアンス、複数の国の調整などの体系的な建設が含まれます。

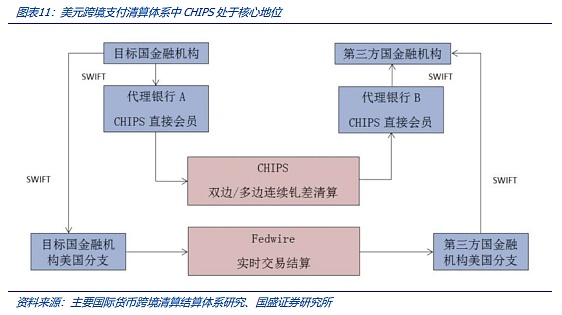

Stablecoinの支払い、特にFiat通貨のオフショア化によってもたらされる多くの規制上の課題。現在、支払いフロープロセスにおけるスタブコインの規制は空白の状態にあります。スタブコインの広範な使用の最も直接的な結果は、フィアット通貨のオフショア化です。世界的に、米ドルの国境を越えたクリアリングは、主に米ドルの国境を越えたクリアリング(チップスシステム)(ニューヨーククリアリングハウス間銀行の支払いシステム)の原因となり、米ドルの取引量は、グローバルな米ドルトランザクションボリューム(2020データ)の約95%を占めています。したがって、米国は、ほぼグローバルに米ドルの支払いと流通の流通を規制することができます。これは、米ドル事業の長期司法の基礎でもあります。ブロックチェーンで発行された米ドルのスタブコインには、「支払いが清算されている」と分散化の特徴があり、その支払いと清算はブロックチェーン分散型台帳によって完了します。米国には、ブロックチェーン暗号通貨のための効果的な規制および制御方法はありません。ほとんどの場合、暗号通貨の支払い譲渡は政府と他の個人によって管理されていません。

したがって、ブロックチェーンで発行された米ドルのスタブコインは規制上の制約の対象ではなく、米国はその清算を制御することはできません。以前の説明では、ブロックチェーン台帳の自然な防止と反対の特性を見ることができます。したがって、ドルのスタブコインは「オフショア」ドルに相当します。これは、stable岩の開発では避けられない隠された懸念です。UNODC)2024年1月に、米ドルのStablecoin USDTが、移籍の容易さと広範な受け入れのために、東南アジアの犯罪者がお金と詐欺を洗濯するための主要なツールになったという報告書を発表しました。これは、オフショアUSDTの縮図であり、USDがUSDをオフショアにしたものにしました。

要するに、Stablecoinsの現在のステータスは、最初に規制を適用して実行する段階にあります。いずれにせよ、Stablecoinsのアプリケーションのニーズとビジネスロジックは基本的に成熟しています。中国の米国と香港当局の規制政策は、stable岩の発展において規範的な役割のみを果たし、従来の金融機関により明確なビジネス開発ロジックを提供します。

6。投資アドバイス:RWAおよびStablecoin関連部門に注意を払ってください

米国と中国の香港における馬鹿げた法案の促進の下で、RWA市場とスタブコイン市場の急速な発展が導かれると考えています。スタブコインとRWAは、主にテーマ投資に基づいています。市場は、米国の株式の象徴化や香港、中国、およびその他の触媒におけるStablecoinライセンスの発行などのアプリケーションの実施に注意を払う必要があります。RWAとStablecoin Industryチェーンの関連する目標に注意を払うことをお勧めします。同時に、ブロックチェーン原産の革新的なアプリケーションの場合、その触媒と金融市場への変更に注意を払う必要があります。

7。リスク警告

ブロックチェーンテクノロジーの研究開発は予想通りではありません。ビットコインの基礎となるブロックチェーン関連のテクノロジーとプロジェクトは、開発の初期段階にあり、テクノロジーの研究開発が期待どおりではないというリスクがあります。

規制政策の不確実性:ブロックチェーンおよびWeb3.0プロジェクトの実際の運用には、多くの財務、ネットワーク、およびその他の規制政策が含まれます。現在、さまざまな国の規制政策はまだ研究と探査の段階にあり、成熟した規制モデルはないため、業界は規制政策の不確実性のリスクに直面しています。

Web3.0ビジネスモデルの実装は予想よりも少ないです。Web3.0関連のインフラストラクチャとプロジェクトは開発の初期段階にあり、ビジネスモデルの実装が予想よりも低いというリスクがあります。