<スパンリーフ=""><スパンテキスト="">S&P グローバル<スパンリーフ=""><スパンテキスト="">格付け(S&P グローバル・レーティング)は、<スパンリーフ=""><スパンテキスト="">戦略<スパンリーフ=""><スパンテキスト="">Inc. (旧MicroStrategy)<スパンリーフ=""><スパンテキスト="">最新の<スパンリーフ=""><スパンテキスト="">長期信用格付けは「B-」に設定され、見通しは「安定的」となっている。

<スパンリーフ="">

<スパンリーフ=""><スパンテキスト="">一見すると、これは「非投資適格」の格付けです。しかし、暗号化業界の発展という文脈に置き換えてみると、この結果はさらに深刻な問題を明らかにしているだけです。「ビットコイン財務会社」などの新たなパラダイムに直面した場合、従来の格付けモデルには依然として大きな理解と評価のバイアスが存在します。

<スパンリーフ=""><スパンテキスト="">ストラテジー社のビジネスモデルは非常に明確で、株式、転換社債、優先株、社債の発行やその他の資金調達手段を通じてビットコインの購入を続けており、これまでに合計約64万ビットコインを蓄積している。

<スパンリーフ=""><スパンテキスト="">これは、ソフトウェア事業に利益を依存するのではなく、ビットコイン資産を中核とし、資本市場での資金調達能力をサポートする新たな企業構造を構築することが同社の核心ロジックであることを意味する。「事業会社」を評価するために伝統的に使用されてきた一連の基準は、ここでは基本的に無効です。

<スパンリーフ=""><スパンテキスト="">しかし、S&Pは引き続き格付け報告書の固有の枠組みを利用し、以下のリスクに焦点を当てた:ビットコインへの過剰な資産集中、単一事業構造、リスク調整後の資本力の弱さ、不十分な米ドル流動性、そして負債がすべて米ドル建てであるのに資産がビットコインによって占められている「通貨ミスマッチ」問題である。

<スパンリーフ=""><スパンテキスト="">従来の評価システム: 必ずしも「正しい」とは限りません

<スパンリーフ=""><スパンテキスト="">歴史的に、S&P などの信用格付け会社は、主要な金融変動サイクルにおいて常に正確であるとは限りません。

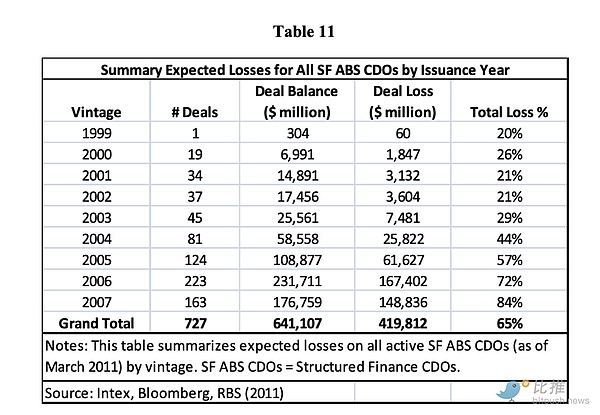

<スパンリーフ=""><スパンテキスト="">2000 年代半ばに遡ると、米国の金融商品(特にサブプライムローンを裏付けとする CDO)は多数の高格付けで発行され、その多くには AAA のラベルが付けられていました。同調査は、米国が2005年から2007年ごろにかけて総額約6,410億ドル規模の「資産担保CDO(SF ABS CDO)」を727件発行し、暴落後のこれら商品の評価損の累計は約4,200億ドルに達したと指摘した。

<スパンリーフ=""><スパンテキスト="">ウィキペディアやその他の情報は、「2005年から2007年に発行されたCDOの多くは、最高の格付けを受けた後、2010年までにジャンクステータスに格下げされるか元本損失を被った」と指摘している。これらの出来事の間、リーマン・ブラザーズなどの金融大手はCDOとMBSの資産に深く関与しました。これらの資産の価値が急落し、レバレッジが制御不能になると、最終的には破産または買収につながりました。

<スパンリーフ=""><スパンテキスト="">言い換えれば、格付け会社がA(またはそれ以上)グレードとして「理解」していた構造商品が、最終的に最も大きな打撃を受けた分野となったということだ。これは、市場が変化すると、古いモデルでは判断を誤る傾向があるという事実を示しています。

<スパンリーフ=""><スパンテキスト="">戦略の話に戻りますが、おそらく従来の格付け会社は、伝統的な多様な収入を持たないこと、ビットコインの変動によって流動性が抑制される可能性があること、負債は米ドル建てであり、資産はビットコイン建てであること、つまりビットコインが急落すると債務返済チェーンが損傷する可能性があることを認識しているのでしょう。しかし同時に、業界は、戦略モデルが確立されているのは、資本市場、ビットコインの世界的な流動性、機関投資家の資金がすべて戦略モデルを根底から支えているからであるという事実も認識しつつあります。従来のモデルには、このロジックが完全には組み込まれていません。

<スパンリーフ=""><スパンテキスト="">目覚めない「古いシステム」

<スパンリーフ=""><スパンテキスト="">S&Pだけでなく、多くの有名な伝統的な投資調査機関は、暗号資産企業を調査するために古いフレームワークを使用しています。

<スパンリーフ=""><スパンテキスト="">たとえば<スパンリーフ=""><スパンテキスト="">チャールズ・シュワブ<スパンリーフ=""><スパンテキスト="">Schwab の株式格付けシステム (A から F、F は最も低いパフォーマンス期待値) は、ほとんどの場合、<スパンリーフ=""><スパンテキスト="">コインベース<スパンリーフ=""><スパンテキスト="">(COIN) と MicroStrategy (MSTR) は F と評価されています。

<スパンリーフ=""><スパンテキスト="">そしてこの期間に何が起こったのでしょうか?

- <リ>

<スパンリーフ=""><スパンテキスト="">COINは2022年から2025年にかけて市場価格を複数回倍増させたが、シュワブは依然としてFを維持している

<リ>

<スパンリーフ=""><スパンテキスト="">MSTRは2020年以来1000%以上上昇、シュワブは依然としてF

<リ>

<スパンリーフ=""><スパンテキスト="">MSTRの一部の四半期の実際の業績がアナリストの予想をはるかに上回っていた場合でも、格付けは変わらなかった

<リ>

<スパンリーフ=""><スパンテキスト="">これは一度限りではなく、何年にもわたって一貫して低い評価が続いています。

<スパンリーフ=""><スパンテキスト="">言い換えれば:<スパンリーフ=""><スパンテキスト="">価格は変化し、市場は変化し、ビットコインの物語は変化しますが、モデルは変わりません。

<スパンリーフ=""><スパンテキスト="">シュワブ社は「間違っている」わけではなく、モデリングロジックに従って、これらの企業は「従来の収益ロジックに適合しない」と主張しているだけだ。

<スパンリーフ=""><スパンテキスト="">同様に、ムーディーズとスタンダード&プアーズによるコインベースの信用格付けは、長い間投機的な範囲に留まっており、その理由も次のとおりです。

- <リ>

<スパンリーフ=""><スパンテキスト="">ビジネスのボラティリティが高い

<リ>

<スパンリーフ=""><スパンテキスト="">収益は市場サイクルに依存します

<リ>

<スパンリーフ=""><スパンテキスト="">予測可能なキャッシュフローの欠如

<リ>

<スパンリーフ=""><スパンテキスト="">リスクエクスポージャーが集中しすぎている

<スパンリーフ=""><スパンテキスト="">おなじみですね?<スパンリーフ=""><スパンテキスト="">これは、戦略 B- に与えられたロジックと同じテンプレートです。

<スパンリーフ=""><スパンテキスト="">概要

<スパンリーフ=""><スパンテキスト="">実際、これは複雑ではありません。問題の根本は、次世代の資産形態を測定するために前世代の評価モデルを依然として使用していることです。

<スパンリーフ=""><スパンテキスト="">伝統的な金融機関は専門性が低いわけではなく、独自の成熟した思考言語に固執しているだけです。彼らの認識システムでは、高品質の資産は予測可能なキャッシュ フローを生成できなければならず、健全なビジネスは低ボラティリティ環境で安定して運営できなければならず、その評価は比較可能な企業分析または収益アプローチ モデルに厳密に従っている必要があります。

<スパンリーフ=""><スパンテキスト="">しかし、新興の暗号資産会社はまったく異なるストーリーを語ります。彼らの中核となるロジックは、「資産価値を支えるために従来の営業キャッシュフローに依存せず、革新的な資産構造を通じて強力な資金調達と市場の信頼を獲得する」というものだ。これは単純な善悪の議論ではなく、重大なパラダイムの変化です。

<スパンリーフ=""><スパンテキスト="">したがって、今回 S&P がストラテジーに与えた B 格付け自体は重要ではありません。本当に象徴的なシグナルは、ビットコイン財務省に代表される新しいモデルが、従来の格付けシステムではもはや無視できなくなり、それを「説明」しなければならないところまで発展したことです。

<スパンリーフ=""><スパンテキスト="">しかし、「説明」は「理解」を意味するものではなく、「理解」は「受け入れ」を意味するものではなく、「受け入れ」は主流の枠組みに組み込むことを意味するものではないことを冷静に認識しなければなりません。古いシステムの認知的変化は氷河の動きと同じくらい遅く、やがて目覚めますが、一夜にして起きるわけではありません。

<スパンリーフ=""><スパンテキスト="">そして、古いシステムが「半分夢を見ている、半分目覚めている」間に、新しい市場構造が静かに完成されることが多いことは、歴史が繰り返し証明してきた。

<スパンリーフ=""><スパンテキスト="">ビットコインを企業のバランスシートに載せることは、先駆的な実験から既成事実になった。伝統的な世界がそれを認識するか、受け入れるか、あるいは本当に理解するかどうかは時間の問題です。