著者:Donovan Choy and Thor、Onchain Times:0xjs@作作

導入

急速に変化する暗号化業界では、何千ものプロジェクトが出入りします。

居住時間に耐える時間は、いくつかのうらやましいプロジェクトであり、彼らは何らかの形の製品市場に適していることを発見しました。

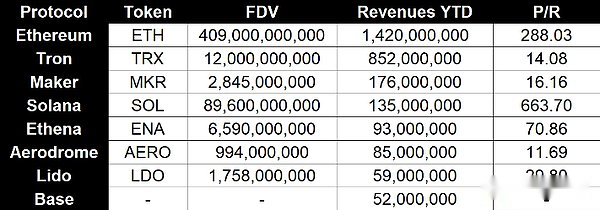

ユーザーは実際にどのような契約を支払いますか?この記事では、2024年以来、暗号業界で最も収益性の高いビジネスモデルを分析します。

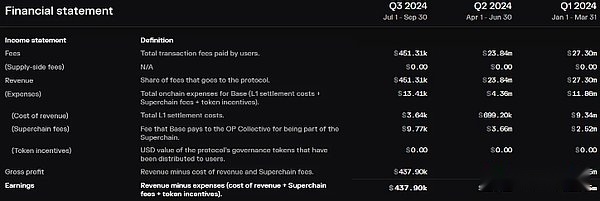

8位:ベース

ベースは、2023年の第3四半期にコインベースによって発売されました。これは、楽観的スタックに基づいたイーサリアムL2チェーンです。打ち上げから1年も経たないうちに、Baseは年初から5,200万ドルの印象的な収入を生み出し、収入の8番目の契約になりました。収入は、ロールアップのユーザー支払い料金からのものです。

出典:トークン端末

収入の面では、基地の利益は非常にかなり多く、現在までの1日の初めの利益は約3,500万ドルです。ここには2つの重要な要因があります。まず第一に、BLOB料金は3月13日に実装されたEIP-4844に導入されたため、データの可用性コストが大幅に削減されました。基地はすぐにBLOBコストを利用しました。データの可用性は、2024年の第1四半期の934万米ドルから2024年の第2四半期の699,000米ドルに減少しました。第二に、L2の競合他社と比較したベースの高い利回りは、独自のネイティブ通貨がないため、支払ったトークンのインセンティブのコストによるものでもあります。

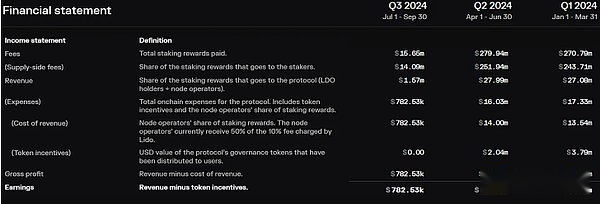

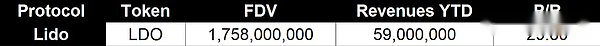

7位:リド

Lidoのビジネスモデルには、Ethereumとの基本的なつながりがあります。歴史的に、リドの責任は、ベンチマークチェーンに誓約ETHをロックすることです。そのステス誘導体により、Lidoは、ETH誓約が、ETHを誓約し、誓約された資本を解き放つことにより、オンライン報酬(ETH発行、優先料金、MEV報酬)を取得することを許可しています。2023年4月まで、Shapella Hard Forkのアップグレードにより、クレジットチェーンが撤回され、そのすべてが変更されました。

Lidoのビジネスモデルには、Ethereumとの基本的なつながりがあります。歴史的に、リドの責任は、ベンチマークチェーンに誓約ETHをロックすることです。そのステス誘導体により、Lidoは、ETH誓約が、ETHを誓約し、誓約された資本を解き放つことにより、オンライン報酬(ETH発行、優先料金、MEV報酬)を取得することを許可しています。2023年4月まで、Shapella Hard Forkのアップグレードにより、クレジットチェーンが撤回され、そのすべてが変更されました。

今日、LidoはETH所有者がネットワーク検証に参加し、一定の割合のネットワーク報酬を得ることができるため、まだ非常に人気があります。Lidoの誓約によって享受されるもう1つの利点は、自動複利の効率性ですが、単一の誓約は32 ETH誓約によって制限されています。

Lidoは、実際には、通常のETHホルダーとプロのノードオペレーターをつなぐ二国間市場として機能します。ETH誓約ETHは、Lido Daoによって承認された多様なノードオペレーターグループによって導かれています。今日の時点で、4月に単純なDVT(分散検証テクノロジー)モジュールを実装したときに、合計109のノード演算子が追加されました。

流動誓約の巨人は、収入で7位にランクされています。これまでのところ、Lidoは2つのチェーンに5,900万ドルの収入を生み出しました:Ethereum L1とPolygon Pos。Lidoの収入は、ユーザーの誓約報酬の10%に由来し、50:50の比率でノードオペレーターとLido Dao Vaultに分配されます。

Nodeオペレーターに支払うCEX/DEX流動性プールに支払われた5%の誓約報酬とLDO報酬をノードオペレーターに削減した後、Lido Daoの総利益は現在まで2,250万ドルに達しました。

出典:トークン端末

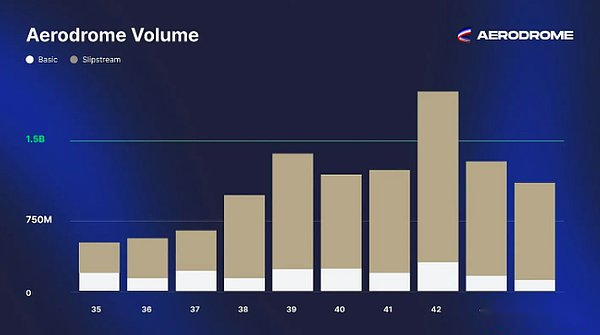

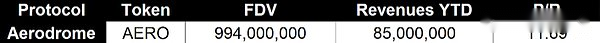

6位:Aerodrome

Aerodromeは、Velodrome Dexの創設者が楽観主義に基づいて設立されたベースL2のAMM Dexです。Aerodromeは2023年8月に発売され、すぐにベースで最大のDEXになり、合計ロック値は4億7000万ドルになりました。Tokenterminalのデータによると、Aerodromeは今年これまでに8,500万ドルの収益を生み出し、過去30日間でトークンに2970万ドルを支払いました。

Aerodromeの成功の秘密は何ですか?それはクレイジーで、デックスの分野で多くの成功したメカニズムを組み合わせています。

深い流動性を引き付けるために、AerodromeはエアロトークンVECRV(投票Custody CRV)に依存してトークンを賄briしています。Aero Token所有者は、Aeroを4年間ロックし、毎週受け取ったVeaero票の数に基づいて投票することができます。Aerodromeでは、100%のプールトランザクション料金がAero Lockersによって取得され、カーブ上のLPおよびCRVロックの割合は50:50です。別の興味深い変化は、曲線とは異なり、報酬はプールのトランザクションボリュームに直接比例し、それによってVeaeroの有権者が最も生産的な取引プールを立ち上げることを奨励することです。これらの2つのコアプロトコル設計メカニズムは、Aerodrome Deep流動性プールの背後にある重要なインセンティブです。

投票管理システムを簡素化するために、AerodromeはCurveのアプローチから借りて、このシステムで「リレー」と呼ばれる独自の「投票」バージョンを実装し、ロックされたエアロトークンはプールを自動的に投票し、複合利益収入は取引所と交換できます。 Veloに戻ります。

Aerodromeの成功のもう1つの要因は、「Slipstream」です。これは、流動性契約のUNISWAP V3エピソードのフォークです。これは間違いなく、AerodromeがWeth/USDCなどの特に大きなトランザクションボリュームでUniswapと競合するのに役立ちます。

出典:Twitter

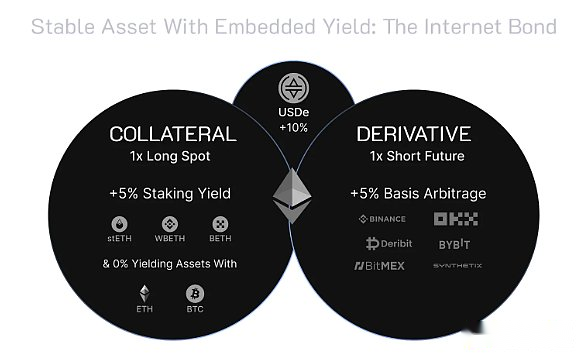

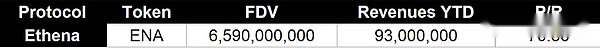

5位:エセナ

2024年に最も成功した合意は、間違いなくエセナです。主要な投資家のDragonflyとArthur Hayesのサポートにより、Ethenaは安定した通貨市場の新しいエントリとして飛び出しました。2024年1月の発売以来、USDEの成長は印象的な36億ドルの市場価値に達し、今日4番目に大きな安定した通貨資産になりました。ただし、そのUSDEトークンは、技術的には米ドルに関連する安定した通貨ではなく、より正確には、合成米ドルです。

エセナはどのように動作しますか?Maker’s Daiのように、EthenaのUSDEは、主にETHおよびSTETH堆積物によってサポートされている米ドルに関連する安定した資産です。ただし、違いはUSDE収入の方法です。USDE収入は、CEXとDEXの永続的な先物市場の資金調達率の差を使用するデルタヘッジ戦略から来ています。CEXの資金調達金利がプラスになると、エセナは交換の短い立場で資金調達手数料を獲得します。同時に、Ethenaの資金調達金利を備えたDEXのマルチインチ支払い融資料金。これらの位置は同時に、ETHの方向性の逆風の方向に関係なく、USDEをフックに保ちます。

エセナは合意を請求しません。現在、その主な収入は、オンライン配信とMEVキャプチャを獲得するために、誓約されたユーザーによって預けられたETHから来ています。Tokenterminalのデータによると、Ethenaは今日の5番目に大きな所得契約であり、年間収入は9300万ドルです。SUSDE収入で支払う費用の後、エセナの収入は4100万ドルであり、今年はこれまでで最も収益性の高いDAPPとなっています。

しかし、エセナのビジネスが強気市場で際立っていることを目指していることは注目に値し、強気市場は永遠に続くことはできません。エセナの成功したポイントアクティビティも持続不可能です。エナのロック解除のたびに、エセナに対する人々の関心と自信は常に弱体化しています。この状況に対処するために、エセナは2つの方法を通じてENAに実用性を導入しようとしました。第2四半期にENAをロックして最高のポイントを獲得し、最近共生のヴォールトを使用して再建の利点を得ることです。

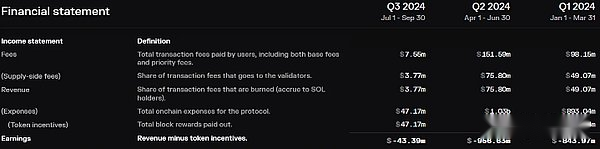

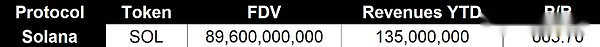

4位:ソラナ

1年も前に死んでいると宣言されたブロックチェーンの場合、ソラナは非常にうまく機能しました。Solanaの回復は、MemeCoin Transactions、その「状態圧縮」アップデート(Depinを引き付けるのに役立つ)およびNFTトランザクション、および2023年12月に高く評価されているJTO Airdropsの複数の要因によって促進され、ソラナに流れ込んだ大量の資本を引き起こしました。

ソラナは現在、収益で4位にランクされており、年初から年間収入は1億3500万米ドルです。これは、ネットワークを使用するためにユーザーが支払う取引料です。ただし、トークン(コスト)を検討すると、ソラナには利益がないようで、過去30日間に3億1100万ドルをトークンに支払いました。

出典:トークン端末

これにより、L1ビジネス評価のトリッキーな問題につながります。Solanaの支持者は、上記の「収入-COST =利益」に基づいてL1ブロックチェーンの収益性を評価することは無関係であると考えるかもしれません。この批判は、POSチェーンのL1トークンホルダーが、SolanaまたはEthereum on the EthereumのJitoやEthereumなど、人気のある液体を誓約することにより、これらのバリューストリームにアクセスできるため、コストではないと考えています。

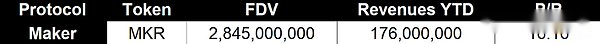

3位:メーカー

Makerは2019年末に開始され、そのビジネスモデルはシンプルで簡単に理解できます – 金利を徴収する暗号化された住宅ローンは、Dai Stablecoinsを発行する契約によって発行されます。ただし、舞台裏では、メーカーの内部操作は非常に複雑です。

設立以来、Makerは多くの変化を経験してきました。DAIの需要を刺激するために、メーカーは「DAI貯蓄率」(DSR)を通じてコストを生み出し、DSRはDAIの誓約利回りです。クマ市場で生き残るために、メーカーはコア部門を設立して、米国財務省の債券などの実質資産の購入に焦点を当てました。規模を拡大するために、メーカーは2022年以来、分散化を犠牲にしている2022年以来、USDCの安定した通貨預金に依存しています。

今日、DAIの総供給は52億であり、2021年の強気市場では約100億の歴史的な最高レベルから55%減少しています。この契約は、今年これまでに1億7,600万ドルの収益を生み出しました。Makerburnによると、契約の年間収入は2億8,900万米ドルでした。ここ数ヶ月で、収入の大部分(14.5%)は4月にDAOが行った物議を醸す決定に起因しています。つまり、Morpho VaultのEthenaのUSDE住宅ローンは、担保にDaiローンを発行することが許可されています。RWAの収入も非常にかなり多く、年間収入は7,400万ドルで、総収益の25.6%を占めています。

メーカーはどれくらいのお金を稼ぐことができますか?上記のように、メーカーがDAIのニーズを動機付ける方法の1つは、DSRを通じて誓約されたDAIのユーザーが支払う利点です。すべてのDAI保有者がDSRを使用できるわけではありません。これは、DEFIのさまざまな目的でも使用されているためです。DSRが8%で、誓約率が40%であると仮定すると、メーカーのコストは約1億6600万米ドルです。したがって、さらに5,000万ドルの固定営業費用を差し引いた後、Makerの年間収入は約7,300万ドルと推定されます。

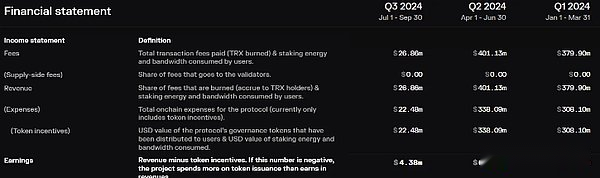

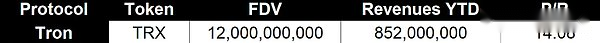

2位:トロン

L1 Public Chain Tron Networkは、Tokenterminalのデータによると、これまでの収益によると、約8億5,200万ドルです。

出典:トークン端末

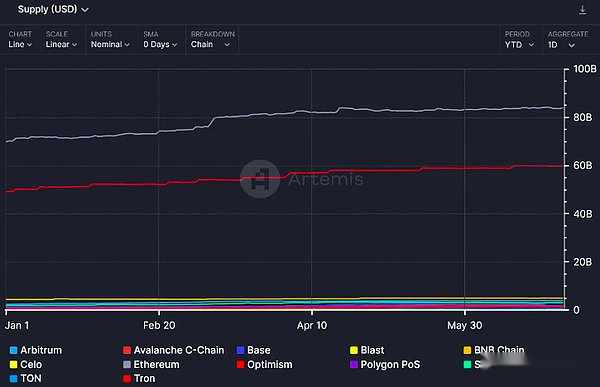

トロンの成功は、主にネットワーク上の多数の安定した通貨活動に由来しています。Tron Dao Ecosystem DevelopmentディレクターのArtemis David Uhryniakとのインタビューで、これらの安定した通貨交通のほとんどは、アルゼンチン、トルコ、アフリカなどの発展途上経済のユーザーからのものです。下の図によると、トロンは通常、イーサリアムとソラナと結びついて、最高の転送量を安定させることがわかります。

安定した通貨ネットワークとしてのトロンの主なユースケースは、イーサリアムに次ぐ5,000〜600億元の安定した通貨供給にも反映されています。

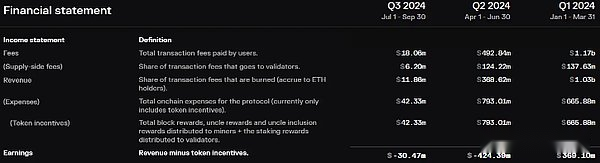

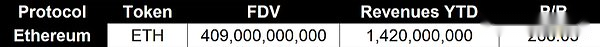

1位:イーサリアム

最後に、今日のWeb3で最も高い収入ビジネスであるEthereumを見てみましょう。年の初めから現在まで計算されたEthereumの収入は、約14億2,000万米ドルです。

では、イーサリアムの収益性は何ですか?Ethereum Main Networkが支払った取引手数料を減算して、POSの検証に支払われるインフレ報酬を減算すると、下の図から第1四半期にネットワークが利益を上げているが、第2四半期には失われていることがわかります。第2四半期には、損失は、イーサリアムロールアップに転送されたほとんどのトランザクション活動によるものであり、ガソリンコストを削減するためです。

出典:トークン端末

ただし、他のL1と同様に、ブロックチェーンの収益性を評価するために使用される「収入から利益」フレームワークは、インターネット分布の実際の価値を混乱させています。

これまでのところ8つの主要な現金牛

上記のすべてのコンテンツをまとめるために、次の表が取得されます。

名誉指名:Aave

Defi Lendingの分野では、Aaveは年の初めから3,100万ドルの収益の騒音でリストのトップになりました。過去3年間、Aaveは常に貸付分野で主要な位置を占めています。

Aaveの最後の主要なリリースは、2022年3月のV3であり、クロスチェーン交換や独立融資市場などの機能を導入しました。この契約は最近、2025年に発表される予定である5月に開始されることが発表されました。V4のキーアップグレードは、ChainLinkのCCIPによってサポートされています。その他の改善には、Aave Special Chain、自動金利曲線、スマートアカウント、更新された清算エンジンが含まれます。