當金融安全遇上創新速度,穩定幣的未來該由誰來定義?

香港vs美國

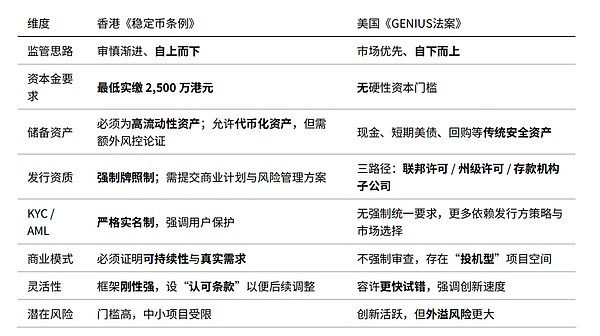

2025年8月1日,香港《穩定幣條例》正式生效,確立全球首個專門針對法幣錨定型穩定幣的監管框架,體現「審慎漸進」的監管風格:高資本金門檻、嚴格儲備要求、KYC 實名制,以及對商業模式可持續性的審查。而美國《GENIUS法案》則採取「市場優先」的思路,不設資本金硬性要求,發行路徑多元,更多依賴市場篩選與用戶選擇。

一圖看懂:核心條款對照

監管畫像:兩種範式的底層邏輯

香港:以「信任」為先的制度構建

目標:投資者保護、系統性穩定、跨境合規互認。

手段:高資本金門檻、儲備真實性與流動性、強KYC、商業模式可持續性審查。

結果預期:發行數量更少但質量更高,牌照成為「信任背書」。

美國:以「市場」為先的競爭實驗

目標:鼓勵競爭與多樣性,由市場優勝劣汰。

手段:多元發行路徑、較少硬性指標、以披露與市場紀律為主。

結果預期:項目更豐富、迭代更快,但風險治理更依賴發行方與市場。

誰更適合哪種模式?

合規資金 / 金融機構 / 大型網際網路:偏向香港——合規成本高但可獲得制度信任紅利。

早期創業團隊 / 新型機制探索(如RWA+程序化貨幣):偏向美國——試錯半徑大、上新速度快。

跨境支付與電商:香港路線利於銀行、支付牌照機構合作;美國路線利於開發者生態與C端擴散。

對產業鏈的具體影響

對發行方

香港:需提前資金與審計部署;考慮代幣化儲備的合規論證與鏈上披露機制。

美國:重視流動性管理與透明度披露,在不同州/聯邦路徑間優化合規成本。

對交易所/錢包/支付機構

香港:強KYC與名單篩查成為標配;與本地持牌機構的銀行合作更關鍵。

美國:多資產接入、鏈上風險引擎與用戶教育是護城河。

對儲備管理與審計

香港:日常對帳 + 定期審計 + 壓力測試。

美國:披露驅動,審計頻率與範圍更多由發行方與市場標準決定。

風險與機會並存

門檻 vs 活力:香港的高門檻抬升行業平均質量,也可能抑制長尾創新;美國的活力帶來更高外溢與合規不確定性。

跨境互認:誰能先建立與主要司法轄區的合規互認,誰就獲得全球結算網絡效應。

信任工程:穩定幣的「產品力」不僅是鑄造與贖回,更是透明度、可審計性與風控自動化。

結語:在「信任」與「開放」之間尋求最優解

香港與美國展現了兩條截然不同的監管路徑:香港以合規、安全與可持續為核心,強調牌照與儲備的穩固性;美國則以市場驅動和競爭實驗為導向,鼓勵多元化與快速迭代。兩種模式各有優勢與風險——前者保障體系穩定,但可能抑制創新;後者激發活力,但也伴隨外溢與監管不確定性。

最終,全球穩定幣格局取決於誰能率先找到平衡點:既能贏得用戶與機構的信任,又能保持市場的開放與活力。這不僅關乎金融創新的未來,也將決定跨境支付、數字資產與全球金融基礎設施的走向。