作者:Haseeb,Dragonfly管理合伙人;翻譯:0xjs@比特鏈視界

市場格局是否被打破? VC是否太貪婪了?這是針對散戶的一場被操縱的遊戲嗎?

我所見過的關於這個問題的幾乎所有理論似乎都是錯誤的。下面我用數據說話。

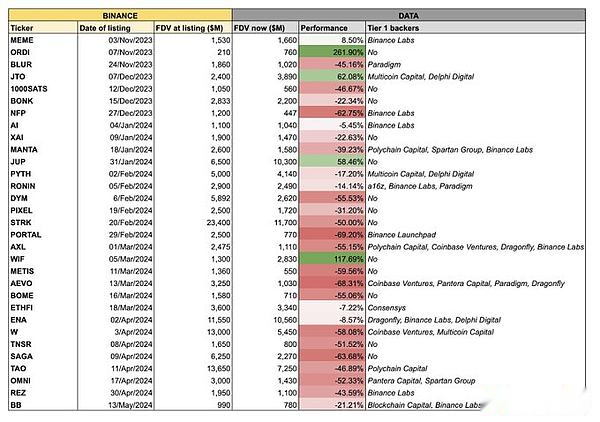

這是一張廣泛流傳的由X用戶tradetheflow製作的表格,顯示近期幣安上線的一批代幣大都在下跌。它們中的大多數都被嘲笑為「高FDV、低流通」代幣,這意味著它們擁有高額完全攤薄估值,但第一天的流通供應量很少。

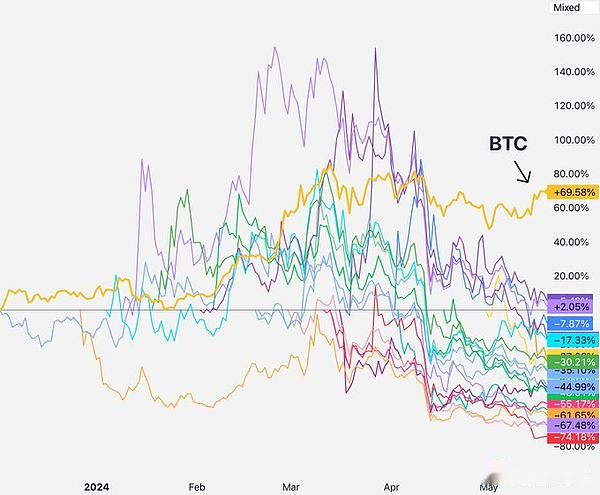

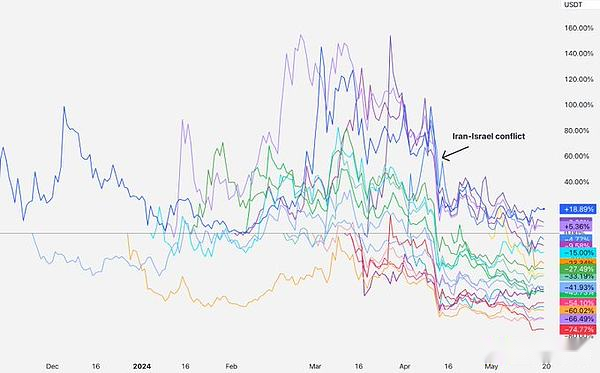

我將所有這些都繪製成圖表並刪除了標籤。我排除了任何明確的Meme幣,以及早在幣安上幣之前就TGE的代幣,例如 RON 和 AXL。

如下,其中 BTC(beta)為黃色:

這些「低流通、高FDV」的幣安上市代幣幾乎全部下跌。有什麼可以解釋這一點呢?對於市場結構的破壞,每個人都有一套自己喜歡的理論。

最流行的三種理論是:

1、風投/KOL正在向散戶傾銷

2、散戶憤怒地放棄VC幣,只購買Meme幣

3、供應量太少,無法進行有意義的價格發現

都是有道理的理論!讓我們看看它們是否屬實。但為了保持科學性,我們需要一個零假設(null hypothesis)來反駁。我們的零假設應該是:這些資產都重新定價,但不存在更深層次的市場結構問題。 (經典的「賣家多於買家,結束。」)

我們將一一討論每個理論。

1、風投/KOL正在向散戶傾銷

如果是這樣的話,它應該是什麼樣子?

我們應該看到鎖定期較短的代幣比其他代幣拋售得更快,而鎖定期較長或沒有 KOL 的項目應該表現良好。 (流動性永續合約也可能是這種傾銷的另一個載體。)

那麼我們在數據中看到了什麼?

因此,從上幣到4月初,代幣實際上表現良好——有些高於上幣那天價格,有些低於上幣那天價格,但大多數都集中在 0 左右。在此之前,似乎沒有VC 或 KOL拋售。

然後四月中旬,一切都下降了。 所有這些項目 ,儘管在許多不同的日期上市並擁有許多不同的VC投資家和 KOL, 是否都在4月中旬解鎖並開始向散戶拋售?

我在這裡披露一下自己。我是一名VC。 絕對有VC在向散戶傾銷,是的,有VC不進行鎖定,在場外對衝,或者甚至打破鎖定期。但這些都是低等級的VC ,與這些VC合作的大多數團隊都沒有在一級交易所上市。你想到的每一個頂級VC公司在獲得代幣之前都至少有一年的鎖定期和多年的釋放期。實際上,根據 144a 規則, 對於任何受SEC監管的人來說,1年的鎖定期都是強制性的 。另外,對於像我們這樣的大型VC來說,我們的頭寸太大,無法在交易所外進行對衝,而且根據合同,我們通常有義務不這樣做。

所以 這就是為什麼這個理論沒有意義的原因 : 這些代幣中的每一個都距離TGE 不到一年,這意味著具有 1 年鎖定期的 VC 仍然被鎖定!

也許這些低等級的 VC 項目中有一些很早就拋售了代幣,但所有項目都下跌了,即使是那些仍然被鎖定的頂級 VC 項目。

因此,對於某些代幣來說,投資者/KOL的傾銷可能是真的——總有一些項目有不良行為。但如果所有代幣同時下跌,這個理論就無法解釋這一點。

下一個理論。

2、散戶憤怒地放棄這些代幣,只購買Meme幣

如果這是真的,那麼我們應該看到的是:這些新代幣發行的價格下跌,而散戶則轉向Meme幣。

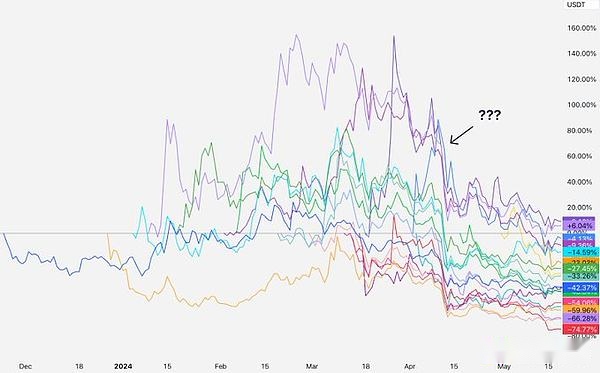

相反,我們看到的是這樣的:

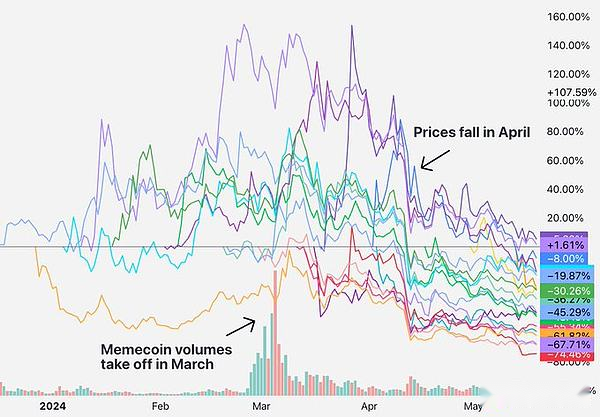

我根據繪製了所謂低流通高FDV的一籃子代幣相對Meme幣交易量的圖表。 時間不對啊,到了 3 月份,Memecoin 的狂熱已經達到了瘋狂的程度,但在一個半月後的 4 月份,整個籃子代幣就被拋售了。

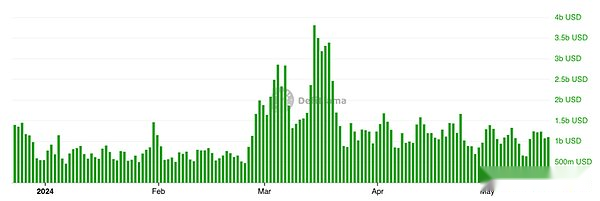

這是Solana上DEX的交易量,講了同樣的故事—— Meme幣在在四月中旬之前的三月初爆發。

所以這也與數據不符。 在上述所謂低流通高FDV的一籃子代幣下跌之後,Meme幣交易並沒有發生廣泛的輪動。 人們在交易Meme幣,但他們也在交易新幣 ,而且交易量也不支持這一理由散戶拋棄VC幣轉向Meme幣的敘事。

問題不在於交易量,而在於資產價格。

也就是說,許多人試圖推銷這樣的故事:散戶對真實項目的幻想破滅了,現在主要對Meme幣感興趣。我訪問幣安的Coingecko頁面,查看了前 50 交易量的代幣, 今天大約14.3%的幣安交易量來自Meme幣交易對。 Meme幣交易只是加密貨幣領域發生的一小部分。 是的,金融虛無主義是一種現象,而且在加密推特中非常突出,但世界上大多數人仍在購買代幣,因為他們相信某些技術故事,無論正確或錯誤。

所以,好吧,也許從字面上看散戶並沒有從VC幣轉向Meme幣,但這裡有一個子理論: VC公司擁有太多這些項目,這就是散戶憤怒退出的原因。他們(在四月中旬?)意識到這些VC 幣都是騙局 ,項目團隊 + VC 擁有約 30-50% 的代幣供應。這一定是壓垮駱駝的最後一根稻草 。

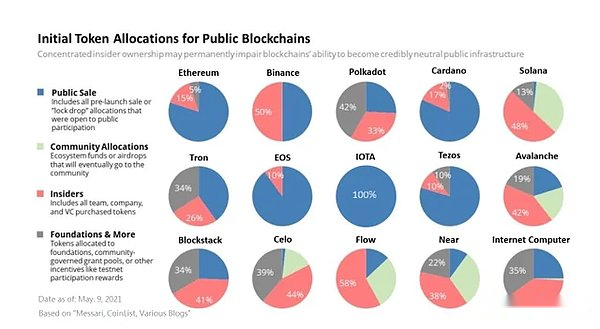

這是一個令人滿意的故事。但我作為加密VC已經有一段時間了。以下是2017-2020年代幣分配情況的快照:

看看紅色陰影部分——這是內部人士(團隊+投資者)的份額。 SOL 48%、AVAX 42%、BNB 50%、STX 41%、NEAR 38% 等等。今天的情況也很相似。因此,如果理由是「代幣過去不是VC 幣,但現在是」,那麼這也與數據不符。 無論周期如何,資本密集型項目在啟動時總是會有團隊和投資者。即使在代幣完全解鎖之後,這些「VC幣」仍然取得了成功。

一般來說,如果你所指的事情也發生在上一個周期,那麼它就無法解釋現在發生的獨特現象。

因此,這個「散戶就是憤怒退出,轉而交易Meme幣」的故事聽起來很真實,而且是一個很好的諷刺,但它並沒有解釋數據。

下一個理論。

3)代幣供給太少不足以價格發現

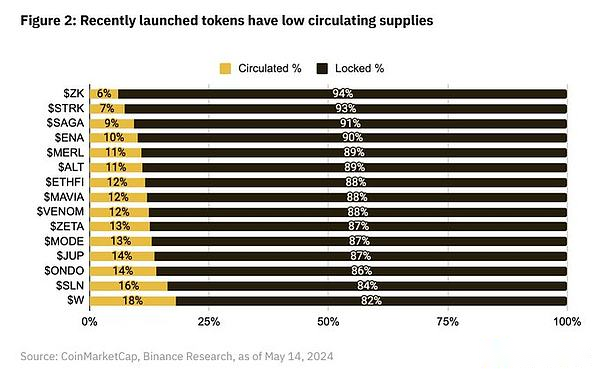

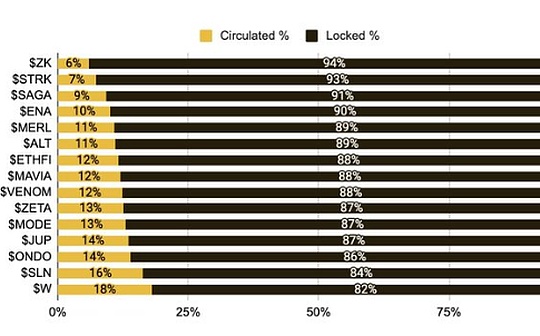

這是我見過的最常見的理由。聽起來不錯!它不那麼聳人聽聞,這是它的優點。幣安研究院甚至發布了一份很好的報告來說明這個問題:

看起來平均值約為13%。這超低,明顯比過去的代幣低很多吧?

正確嗎?

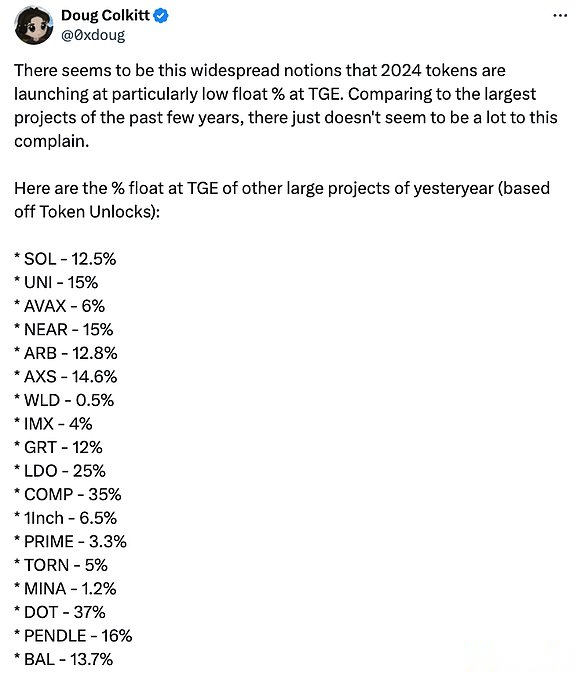

歸功於0xdoug提取的這些數據。你猜對了, 上一個周期這些代幣在 TGE 的平均流通量是 13%。

補充信息:幣安研究的同一篇文章中還有一張圖片也廣為流傳,聲稱2022年推出的代幣在推出時的平均流通量為41%。

對不起——什麼? 我的兄弟,我在2022年就在行業,項目啟動時流通供應量沒有41% 。

我提取了幣安2022年的上幣情況:OSMO、MAGIC、APT、GMX、STG、OP、LDO、MOB、NEXO、GAL、BSW、APE、KDA、GMT、ASTR、ALPINE、WOO、ANC、ACA、API3、LOKA、GLMR ,ACH,IMX。

抽查其中的一些,因為這些代幣在TokenUnlocks中並不都有數據:IMX、OP 和 APE 與我們正在比較的最新一批代幣類似,其中 IMX 在上幣第一天的流通率為 10%,APE 在上幣第一天的流通量為 27%(但其中 10% 是 APE 金庫,所以我將其四捨五入為 17% 流通量),OP 在上幣第一天的流通量為 5%。

另一方面,還有 LDO(55% 解鎖)和 OSMO(46% 解鎖),但它們在 Binance 上幣前一年多就已上線,因此將這些上幣與最新的第一天上幣進行比較是愚蠢的。如果我不得不猜測的話,這些非幣安首發上幣加上 NEXO 或 ALPINE 等隨機企業代幣是他們獲得如此瘋狂高數字的原因。我不認為他們是TGE的真正趨勢——他們代表的是幣安每年上市的代幣趨勢。

好吧,也許你會承認13%的循環供應量與過去的周期類似。但這仍然太少,無法進行價格發現,對吧?股票市場不存在這個問題。

畢竟,只要看看2023年 IPO 第一天的流通中位數就知道了。 檢查一下股票數據。12.8%。 (H T@0xdoug)

但嚴肅地說,流通供應量極低絕對是一個問題。 WLD就是一個特別令人震驚的例子,其流通量僅為 2%。 FIL 和 ICP 在推出時的流通量也極低,這導致價格圖表非常難看。 但幣安圖組中的大多數代幣第一天的流通量都處於歷史正常範圍內。

另外,如果這個理論是正確的,你應該會看到流通量最低的代幣受到懲罰,而流通量較高的代幣應該表現良好。但我們沒有看到很強的相關性。他們都下跌了。

因此,這種缺乏價格發現的故事聽起來很引人注目,但在查看數據後,我並不相信。

解決方案,解決方案

大家都在抱怨,但也有少數人提出了實際的解決方案!在討論零假設之前,讓我們先回顧一下它們。

很多人建議恢復 ICO。抱歉——我們不記得 ICO 在上幣後慘遭拋售及散戶被埋嗎?而且 ICO 幾乎在任何地方都是非法的,所以我並不認為這是一個嚴肅的建議。

Multicoin管理合伙人Kyle Samani認為VC和團隊應該立即解鎖100% ——根據 144a 規則,這對美國投資者來說是不可能的(也會為「VC傾銷」理論火上澆油)。另外,我認為我們在 2017 年就了解到為什麼團隊歸屬是一個好主意。

Arca認為代幣應該像傳統 IPO 一樣有帳簿管理人(註:當一公司委託銀行發行證券時,需要一個主承銷商,稱為帳簿管理人)。我的意思是,可能吧?代幣發行更類似於直接上市,即在交易所與一些做市商一起上市,僅此而已。我認為這很好,但我偏向於簡單的市場結構和較少的中介機構。

Lattice Fund的Reganbozman建議項目代幣應以較低的價格上幣,以便散戶更早買入並贏得一些上漲空間 。我得到了精神,但我認為這不起作用。人為地將價格降低到市場清算價以下,意味著無論誰在幣安交易的第一分鐘進行交易,都將捕獲錯誤定價。我們已經在 NFT鑄造和 IDO 上多次看到過這種情況。 人為地壓低上幣價格只會讓少數在前 10 分鐘內爆滿訂單的交易者受益。 如果市場認為你的價值是 X,那麼在自由市場中,到一天結束時你的價值將是 X。

一些人建議回到公平發射。 公平發射在理論上聽起來不錯,但在實踐中效果不佳,因為團隊會反彈。相信我,每個人在 DeFi Summer都嘗試過這個。這裡沒有很多成功的故事—— 除了Yearn之外,過去幾年裡還有哪些非Meme幣的公平發射取得了成功?

許多人建議團隊進行更大規模的空投。 我覺得這個說法很有道理!我們通常鼓勵團隊嘗試在第一天提供更多供應,以改善去中心化和價格發現。也就是說,我不認為僅僅為了流動而進行可笑的大規模空投是明智的——一個協議在第一天後要取得成功,需要做很多事情來處理它的代幣,而在上幣當天就讓你的負擔變得沉重只是為了獲得成功。當你將來要爭奪代幣資助時,巨大的流通並不是明智之舉。你不想成為那些幾年後必須重新增加其代幣供應的代幣之一,因為金庫已經空了。

那麼作為VC投資人,我們希望看到這裡發生什麼?不管你信不信,第一年的代幣價格反映了現實。我們不是通過利潤獲得報酬,而是通過 DPI(註:Distributed to Paid in Capital縮寫,即指LP在基金裡的投資,分紅了多少)獲得報酬,這意味著我們最終必須將代幣轉化為現金。我們不能吃紙質利潤,我們也不會將未歸屬的代幣標記為市場估值(在我看來,任何這樣做的人都是瘋子)。對於VC來說,估值達到天文數字,然後在我們解鎖後又陷入困境,這實際上是一個糟糕的表現。這讓LP認為這種資產類別是假的——紙面上看起來不錯,但實際上卻很糟糕。我們不希望這樣。 我們希望資產價格隨著時間的推移逐漸穩定地上漲,這也是大多數人所希望的。

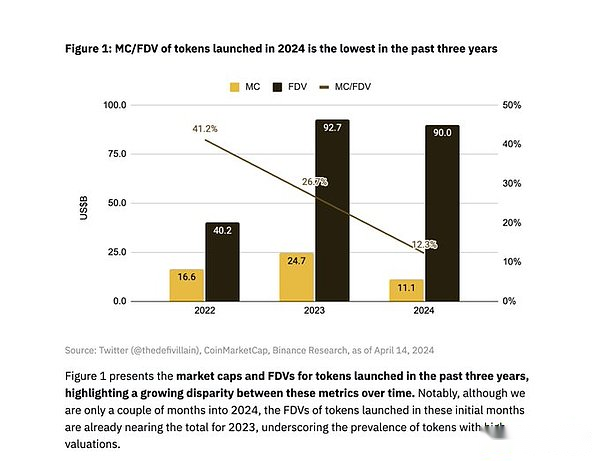

那麼, 這些高FDV是否可持續?我不知道。與 ETH、SOL、NEAR 和 AVAX 等項目最初啟動時的數字相比,這些數字顯然令人瞠目結舌。 但加密貨幣現在的規模確實更大,成功的加密協議的市場潛力也明顯比過去更大。

0xdoug發現的很重要的一點是,如果你將去年的山寨幣 FDV 與今天的 ETH 價格進行標準化,你會得到與我們當前看到的 FDV 非常接近的數字。Cobie他在最近的帖子中也呼應了這一點。我們不會再回到 4000 萬美元FDV的 L1公鏈代幣,因為每個人都看到現在的市場有多大。但當 SOL 和 AVAX 推出時,散戶支付的價格可以和ETH 調整後相當。

這種挫敗感很大程度上可以歸結為:加密貨幣在過去 5 年裡大幅上漲。 初創公司是根據可比公司定價的,因此FDV等數字都會更大。 就是這樣。

好吧,所以我很容易批評別人的解決方案。但我巧妙的解決方案是什麼?

誠實的回答?

沒有。

自由市場會自己解決這種問題。如果代幣下跌,那麼其他代幣將以更低價格重新定價,交易所將推動團隊以更低的 FDV 推出,被埋的交易員只會以更低的價格購買,VC將把這一信息傳遞給創始人。由於公開市場比較,B 輪的定價將會降低,這將懲罰 A 輪投資者,最終波及種子投資者。價格信號最終總是會傳播。

當真正的市場失靈時,你可能需要某種巧妙的市場幹預。但自由市場知道如何解決定價錯誤——只需改變價格即可。那些賠錢的人,無論是VC還是散戶,都不需要像我這樣的人發表思考或在 Twitter 上進行辯論。他們已經內化了這一教訓,並且願意為這些代幣支付更少的費用。這就是為什麼所有這些代幣都以較低的 FDV 進行交易,未來的代幣交易將相應定價。

這樣的事情之前已經發生過很多次了。只需一分鐘。

4)零假設

現在讓我們來揭開神秘面紗吧。 四月份究竟發生了什麼導致所有代幣下跌?

罪魁禍首:中東。

在最初的幾個月裡,這些代幣的交易自上市以來大多持平,直到 4 月中旬。伊朗和以色列突然開始威脅第三次世界大戰,市場暴跌。比特幣後來恢復了,但這些代幣卻沒有。

那麼, 這些代幣仍然下跌的最好解釋是什麼?我的解釋是:這些新項目在心理上都被歸類為「有風險的新幣」。對「高風險一籃子新代幣」的興趣在四月份下降,並且沒有恢復。市場玩家決定不想買回它們。

為什麼?我不知道。市場有時是善變的。但如果這一籃子「風險新代幣」在此期間上漲了 50%,而不是下跌 50%,你是否還會爭論代幣市場結構是如何被打破的?這也將是一種錯誤定價,只是方向相反。

錯誤定價就是錯誤定價,市場最終會修復它。 如果你想幫忙——以瘋狂的價格出售東西,並以更好的價格購買東西。 如果市場錯了,它就會自行修復。無需做任何其他事情。

做什麼?

當人們賠錢時,每個人都想知道該怪誰。是創始人嗎?VC?KOL?交易所?做市商?交易員?

我認為最好的答案是沒有人。 (我也接受答案是所有人。)但是從指責的角度來思考市場定價錯誤並不是一個富有成效的框架。因此,我將根據人們在這個新的市場結構中可以做得更好的方面來闡述這一點。

VC: 傾聽市場的聲音,放慢腳步。顯示價格紀律。鼓勵創始人對估值持現實態度。不要將你的鎖定代幣標記為市場價格(我所知道的幾乎所有頂級VC都以比市場價格大幅折扣的價格持有鎖定代幣)。如果你發現自己在想「我不可能在這筆交易中賠錢」,那麼你可能會後悔這筆交易。

交易所: 以較低的價格上市代幣。不過你已經知道了。考慮使用公開拍賣對第一天的代幣進行定價,而不是根據最後一輪VC的函數進行定價。除非所有投資者/團隊都有不進行對衝的合同義務,除非每個人(包括 KOL)都有市場標準的鎖定,否則不要上市代幣。更好地向散戶展示我們都知道和喜愛的FDV進度圖,並教育他們更多有關解鎖的知識。

團隊: 嘗試在第一天提供更多代幣!低於 10% 的代幣供應量太低了。

當然,要有健康的空投,不要太害怕第一天上市的低FDV。建立健康社區的最佳價格圖表是逐步向上磨。

如果你的團隊的代幣已下跌,請不要擔心。記住:

AVAX 上市 2 個月幣價下跌約 24%。

SOL上市 2 個月幣價下跌約 35%。

NEAR 上市 2 個月幣價下跌約 47%。

你會好起來的。專注於構建值得自豪的東西並繼續交付。市場最終會弄清楚這一點。

對你來說,請小心單一因果的解釋。市場很複雜,有時市場就是下跌。懷疑任何聲稱自信地知道原因的人。

DYOR,不要投資任何你不準備失去的東西。