作者:CryptoVizArt, UkuriaOC, Glassnode;編譯:鄧通,比特鏈視界

摘要

-

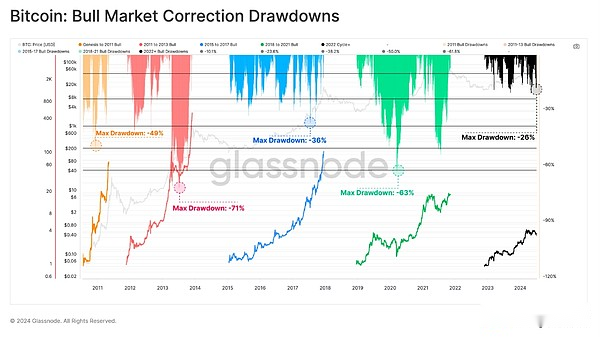

比特幣創下了當前周期的最大跌幅,交易價格比歷史最高價低 26% 以上。儘管如此,與過去的周期相比,跌幅仍然處於歷史低位。

-

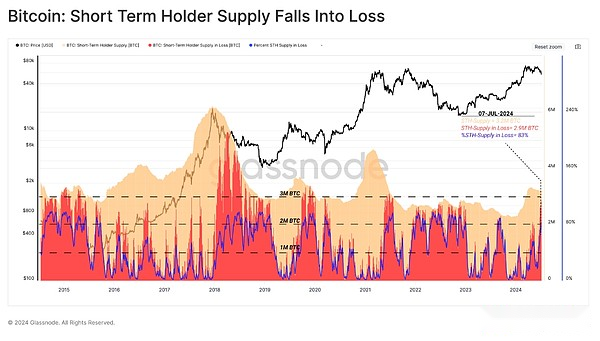

價格下跌導致大量短期持有者供應陷入未實現損失,根據其鏈上收購價格,目前有超過 280 萬 BTC 處於虧損狀態。

-

雖然短期持有者的財務壓力加大,但與市場規模相比,鎖定的損失幅度仍然相對較小。

價格表現

2023-2024年比特幣周期與之前的周期既相似又不同。在 FTX 崩盤後,市場經歷了約 18 個月的穩定價格上漲,隨後在 73,000 美元的 ETF 高點之後,價格出現了三個月的區間波動。 5 月至 7 月期間,市場經歷了最深的周期調整,從 ATH 下跌超過26% 。

雖然這很有意義,但這種下降趨勢明顯比之前的周期要淺,突顯出隨著比特幣作為一種資產類別的成熟,底層市場結構相對穩健,波動性有所壓縮。

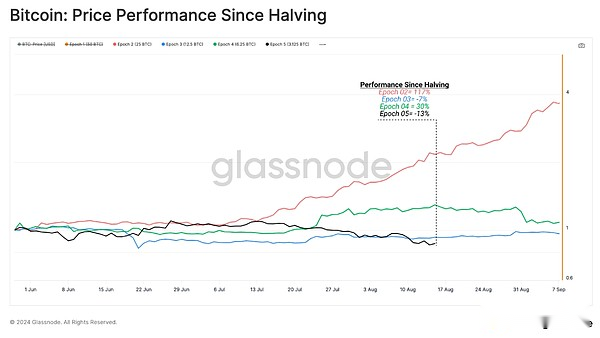

如果我們評估相對於每個周期低點的價格表現,2023-24 年的市場表現與前兩個周期(2018-21 年和 2015-17 年)驚人地相似。 比特幣遵循如此相似路徑的原因是一個經常爭論的話題,但它繼續為分析師思考周期結構和持續時間提供了一個有價值的框架。

然而,如果我們以比特幣減半日期為基準來衡量其表現,就會發現 當前周期是表現最差的周期之一。 儘管市場在 4 月份減半事件之前突破了新的周期性高點,這是首次出現這種情況。

-

Epoch 2: +117%(紅色)

-

Epoch 3: -7%(藍色)

-

Epoch 4: +30%(綠色)

-

Epoch 5: -13%(灰色)

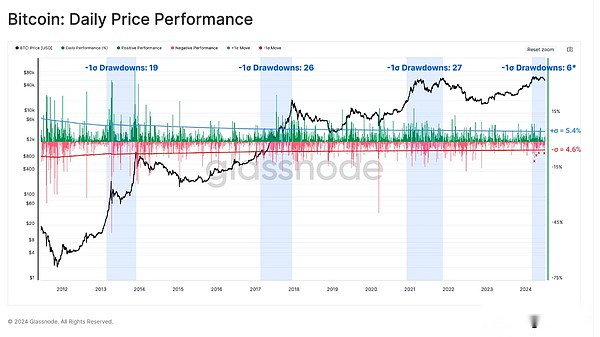

我們可以按日評估上升趨勢中每日跌幅超過 1 個標準差閾值的次數。這有助於我們評估投資者在整個牛市上升趨勢中經歷的重大拋售事件次數。

-

2011-13:19 個事件;

-

2015-18:27 個事件;

-

2018-21:26 個事件;

-

當前周期 2023-24:6 個事件(迄今為止)。

當前周期已記錄了 6 次日比長期平均值低 1 個標準差以上的跌幅。這表明當前周期要麼比之前的周期明顯更短且波動性更小,要麼投資者的燃料更多。

新投資者陷入困境

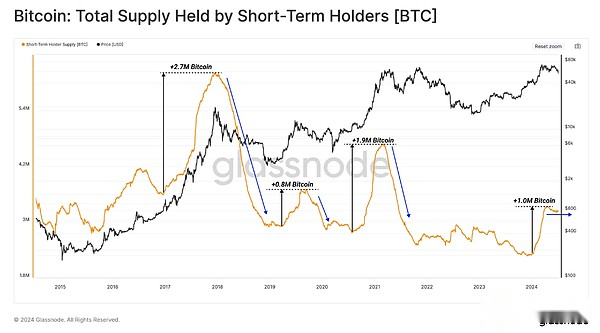

評估短期持有者持有的供應量,我們可以看到從 2024 年 1 月開始大幅增長。這伴隨著現貨 ETF 上線後價格的爆炸性上漲,並反映了新需求的強勁流入。

然而,這種需求狀況在最近幾個月已達到增長的平臺期,表明 2024 年第二季度供需之間已形成平衡。 此後,由於獲利的長期持有者減少,新買家入場增持的數量減少,供應過剩局面已讓位於供應過剩。

在持續的牛市中,當短期持有者持有的虧損供應量達到約 100 萬至 200 萬 BTC 時,通常會形成局部底部。在更嚴重的情況下,虧損供應量可能會達到 200 萬至 300 萬 BTC 之間的峰值。

我們可以在最近的拋售中看到一個例子,當時價格跌至 53000美元左右,導致超過280萬枚BTC的持有者低於其持幣成本。這是過去 12 個月內第二次發生這種情況,2023 年 8 月是另一個例子,新投資者持有超過 200 萬 BTC 處於未實現虧損狀態。

我們可以通過計算超過 200 萬短期持有者代幣在至少 90 天內處於水下的天數來評估這些時期的強度。按照這個指標,到目前為止,該指標已經活躍了 20 天。

如果我們與 2021 年第二季度至第三季度的市場狀況進行比較,短期持有者經歷了更長時間的嚴重財務壓力,連續 70 天。那段時間足以打破投資者的情緒,僅次於破壞性的 2022 年熊市。相比之下,這個周期目前相對來說還在形成中。

盈利停滯

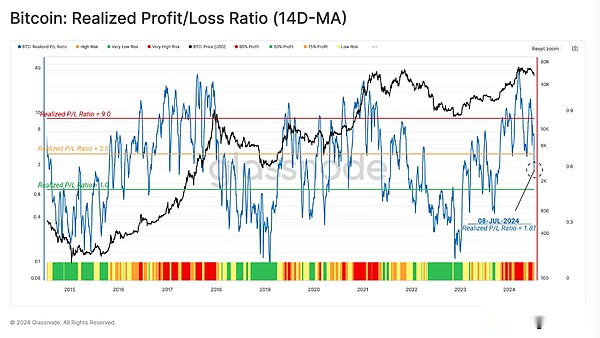

隨著現貨價格的持續下跌,投資者實際利潤與實際虧損之間的比率也隨之下降。該指標目前已降至 0.50 至 0.75 的區間,這是牛市調整期間較為中性的水平。

我們還可以看到,在 2019 年至 2022 年的整個周期中,該指標也呈現出類似的劇烈波動模式,這可以看作是內在不穩定性與投資者不確定性的反映。

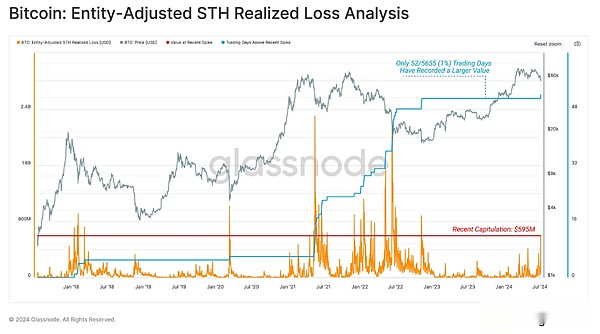

具體來看短期持有者的損失,我們可以看到本周這群人鎖定了約 5.95 億美元的實際損失。這是自 2022 年周期低點以來最大的虧損事件。

此外, 在 5655 個交易日中,只有 52 個交易日(< 1%)錄得更大的每日虧損額,凸顯了以美元計算的這次調整的嚴重性。

然而,當我們將這些短期持有者的損失作為總投資財富的百分比(除以 STH 已實現市值)時,我們可以看到截然不同的景象。相對而言,與之前的牛市調整相比,這群人鎖定的損失仍然相當典型。

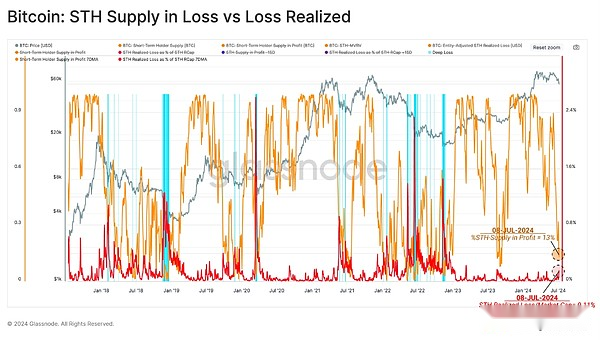

在下圖中,我們突出顯示了(藍色)時間段,其中短期供應持有的損失百分比和鎖定的損失幅度都偏離平均值超過 1 個標準差。

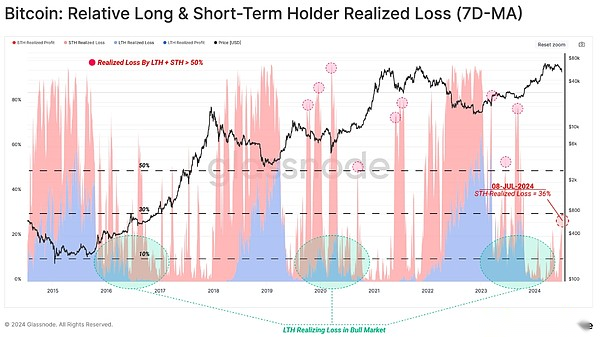

從長期和短期持有者鎖定的損失來看, 我們注意到本周的虧損事件佔比特幣網絡總資本流量的不到 36% 。

重大拋售事件,例如 2019 年 9 月、2020 年 3 月和 2021 年 5 月的拋售,在幾周的時間內,損失佔資本流量的 60% 以上,兩組都做出了重大貢獻。

因此,可以說, 當前的市場收縮與 2021 年第一季度的頂部形成之間的相似之處比嚴重的拋售事件更多。 儘管如此,需求方仍有責任遏制負面價格勢頭,否則投資者的盈利能力將繼續惡化。

總結

在 FTX 崩盤後,市場經歷了 18 個月的上漲行情和 3 個月的橫盤交易,經歷了本周期最深的調整。儘管如此, 與歷史周期相比,當前周期的下跌仍然有利,表明市場基礎結構相對穩健。

大幅收縮使大量短期持有者陷入嚴重未實現虧損的境地,給該群體帶來了很大壓力。然而,與市場規模相比,鎖定的損失規模仍然相對較小。除此之外,長期持有者很少參與虧損,這表明 儘管隨後出現市場恐慌,但成熟投資者仍然有利可圖。