Prefacio

1. Dependencia excesiva de las tarifas de intercambio

Los neobancos dependen principalmente de las tarifas de transacción, una pequeña tarifa que cobran los bancos cada vez que un usuario pasa una tarjeta de débito.

Este enfoque sólo funciona cuando la escala es alta, los márgenes de ganancia son altos y el consumo es alto. Sin embargo, en aplicaciones prácticas, la mayoría de las veces este modelo tiene escasos beneficios económicos y es muy frágil.

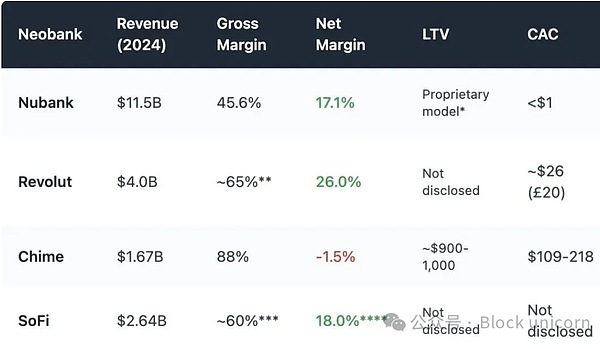

Chime es un banco digital con sede en EE. UU. que no tiene una licencia bancaria y solo puede depender de bancos asociados para mantener depósitos y emitir tarjetas bancarias, lo cual es muy similar al modelo operativo de los bancos digitales de criptomonedas.Su modelo de negocio está íntegramente centrado en las transacciones con tarjetas bancarias.Se espera que para 2024, aproximadamente el 80% de sus ingresos totales provengan de tarifas de transacción.

Sin embargo, los reguladores de muchas regiones han limitado las tasas de intercambio:

-

UE: 0,2% por transacción

-

Estados Unidos (Enmienda de Durbin): aproximadamente $0,21 por pasada + tarifa del 0,05%

-

Chime trabaja con bancos más pequeños y cobra hasta aproximadamente 0,44 dólares por pasada.

Pero esta oportunidad de arbitraje legal está bajo presión, y los márgenes de ganancia ya son estrechos para los nuevos bancos que dependen de las tarifas de transacción como modelo de negocio sostenible.

Además, los ingresos por comisiones de transacción también son muy sensibles a los ciclos de gasto de los consumidores. Durante una crisis económica, si la gente gasta menos con sus tarjetas, los ingresos de los nuevos bancos también caerán.

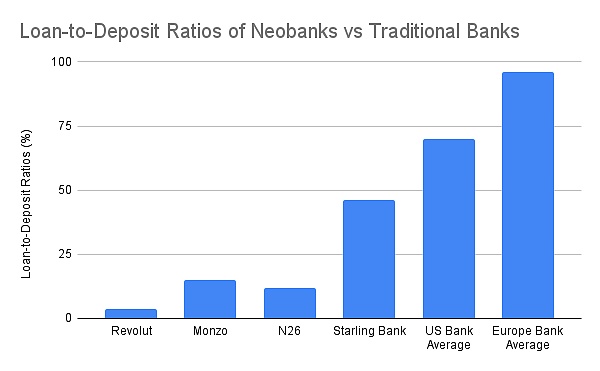

2. Capital inactivo: sin préstamos, sin ingresos por intereses

Los criptoneobancos que utilizan un modelo de autocustodia no pueden obtener ingresos por intereses de los depósitos. No pueden utilizar los fondos de los usuarios para generar ingresos.En el mejor de los casos, envían depósitos a protocolos DeFi como Aave o Lido y se llevan un pequeño porcentaje de las ganancias como comisión. Sin embargo, estas integraciones carecen de un mecanismo de suscripción, de un control real y tienen sus propios riesgos, como la piratería de protocolos, el desanclaje de monedas estables, etc.

En los modelos fintech y de criptomonedas se repite la misma paradoja: los depósitos se acumulan pero no pueden liquidarse.

En esencia, muchos neobancos, incluidos los neobancos de criptomonedas, no son más que costosas unidades de almacenamiento de depósitos.

3. Altos costos de adquisición de clientes y costos de mantenimiento.

A diferencia de los bancos tradicionales que dependen de la acumulación histórica o del crecimiento orgánico de las redes de sucursales, los nuevos bancos deben ganar a cada cliente a través del marketing y las referencias en un mercado digital altamente competitivo.Esto da como resultado altos costos de adquisición de clientes (CAC), lo que reduce gravemente sus márgenes de beneficio.

Debido al alto umbral de registro y la necesidad de educar a los usuarios, el costo de adquisición de clientes de los nuevos bancos de criptomonedas solo será mayor.Sin mencionar que la mayoría de los neobancos criptográficos emplean altos rendimientos anualizados e incentivos simbólicos para atraer a los usuarios a depositar dentro de la aplicación.Esto equivale a una deuda diferida que la empresa debe reembolsar y aumenta significativamente los costes de adquisición de clientes.

Los neobancos de criptomonedas también tienen una peor relación costo-ingreso que los neobancos tradicionales:

-

Los métodos de pago basados en monedas estables comprimen las tarifas de transacción y de cambio de divisas, lo que desencadena un círculo vicioso de competencia para bajar los precios en medio de una competencia cada vez más feroz.

-

Incluso con un modelo autohospedado, las obligaciones regulatorias incluyen conocer a su cliente (KYC), controles de canje y cumplimiento del programa de tarjetas.Si se descubre que las compras con tarjeta son fraudulentas, los reembolsos y las sanciones correrán a cargo del neobanco de criptomonedas.Incluso pueden correr el riesgo de que los emisores de tarjetas centralizadas les suspendan los servicios.

-

La mayoría de los usuarios son pequeños usuarios minoristas (depósitos inferiores a 1.000 dólares), mientras que los costos de posventa, fraude e infraestructura siguen siendo los mismos.

4. Reinventar el modelo: ganar con DeFi integrado

Los criptoneobancos no pueden tener éxito imitando a Chime o Monzo porque sus modelos de negocio tienen raíces muy diferentes dada su naturaleza de autocustodia.No creo que los neobancos de criptomonedas tengan ninguna ventaja sobre los neobancos tradicionales, pero las criptomonedas pueden ayudar a los neobancos a aumentar la rentabilidad a través de DeFi integrado.

1. Actividades comerciales como principal fuente de ingresos.

Los ingresos por transacciones se han convertido en una forma eficaz para que los nuevos bancos tradicionales y las billeteras criptográficas obtengan ingresos de alto margen.

-

División de patrimonio de Revolut (incluidas las criptomonedas, 2024): £506 millones (16,3% de los ingresos totales), un aumento interanual del 298%, impulsado principalmente por la especulación de los clientes con las criptomonedas en lugar de los servicios bancarios tradicionales.

-

Phantom Wallet (previsión para 2025): 79 millones de dólares en volumen de transacciones de billetera

Las capacidades comerciales integradas se consideran estándar de la industria.Las aplicaciones deben proporcionar tipos de activos enriquecidos, pares comerciales, protección MEV, ejecución rápida y otras funciones para destacar y garantizar que los usuarios obtengan la mejor experiencia comercial.

2. Ingresos estructurados y productos patrimoniales en cadena

En lugar de prestar directamente, los neobancos empaquetarán productos DeFi complejos en productos patrimoniales que sean fáciles de entender e invertir para los usuarios minoristas.

-

Las monedas estables autoemitidas obtienen ingresos de los bonos gubernamentales al guiar a los usuarios a cambiarlas por nuevas monedas estables bancarias.

-

Bóvedas de rendimiento seleccionadas y acuerdos de ahorro minorista

-

ETF en cadena/Activos del mundo real (RWA)

-

seguro

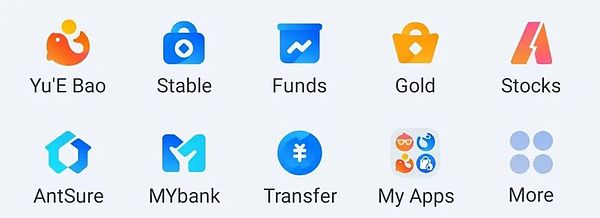

No he visto muchos bancos emergentes occidentales capaces de replicar el éxito de la cartera de productos patrimoniales de Alipay.

Captura de pantalla proporcionada por el producto patrimonial Alipay

Los criptoneobancos tienen la ventaja de ofrecer una amplia gama de productos de gestión patrimonial que simplifican DeFi y hacen que los productos financieros de alto rendimiento sean más accesibles para un público más amplio.

El DeFi integrado puede ayudar a enriquecer las carteras de productos de gestión patrimonial de los neobancos.

Conclusión: no construya bancos, cree vías de finanzas descentralizadas (DeFi)

Los márgenes de beneficio de los neobancos siempre han sido reducidos.Incluso si los nuevos bancos de criptomonedas tienen herramientas nativas de DeFi, enfrentan desafíos más severos: tarifas de pago de monedas estables más bajas, costos de cumplimiento más altos, procesos de admisión de clientes más estrictos y una competencia más intensa una vez que los nuevos bancos tradicionales ingresan al campo de las criptomonedas.

A medida que Revolut y Nubank comiencen a ofrecer monedas estables, comercio de criptomonedas y rendimientos en cadena además de la infraestructura existente, los nuevos bancos que priorizan las criptomonedas tendrán dificultades para competir por la participación de los usuarios.

La oportunidad ganadora no radica en construir otro banco incipiente, sino en proporcionar rieles: enrutadores de rendimiento, capas FX de monedas estables, envoltorios de DeFi o curadores que puedan conectarse a las redes de distribución bancaria existentes.Será difícil competir con los bancos Shinsei que ya han acumulado una gran base de usuarios, pero debemos esforzarnos por complementar y aumentar su rentabilidad con criptomonedas.

La forma de ganar no es construir un nuevo banco, sino proporcionar instalaciones de apoyo: enrutamiento de ingresos, capa de comercio de divisas estable, envoltorio DeFi o plataforma de curación que interactúe con los canales de distribución bancaria existentes.Será difícil competir con los neobancos que ya han acumulado grandes bases de usuarios, pero debemos esforzarnos por utilizar criptomonedas para complementar y mejorar su rentabilidad.