11月25日,全球市場迎來一劑「強心針」。原本還在擔心通脹反彈、政策再度收緊的投資者,突然發現風向變了——而且是完全偏向鴿派的那種。

兩位關鍵人物發聲:12月降息基本確定?

先是美聯儲理事沃勒公開表示,他支持在12月的議息會議上實施降息。他承認通脹近期略有回升,但強調自己「仍預計通脹將重新下行」。

更重要的是,他提到明年一月將是關鍵節點,大量經濟數據將決定美聯儲是否需要繼續降息。

緊接著,美國舊金山聯儲主席、2027年FOMC票委戴利也站出來表態:「我支持12月降息。」 她認為,就業市場突然惡化的風險遠大於通脹再度飆升,而就業惡化一旦出現,會比高通脹更難處理。

當美聯儲內部兩位關鍵人士在同一天同時釋放鴿派信號,市場立即選擇相信。

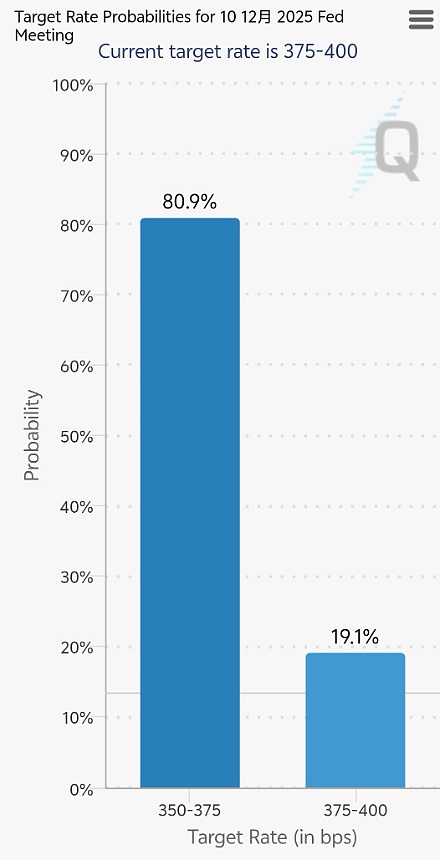

CME:12月降息概率飆到 80.9%

市場已經開始把12月降息當成「默認選項」。 這與今年三季度時那種「是否降息還得看」相比,已經是完全不同的市場預期結構。

美股直接起飛,科技股領漲

在降息預期點火後,美股周一收盤三大指數全部上漲: 道指 +0.44%,標普500 +1.5%,納指 +2.69%。

納指的強勢說明,市場重新把流動性交易搬了出來——科技股、成長股、長久期資產全面受益。

市場邏輯很簡單:

降息 → 資金成本下降

資金成本下降 → 科技估值承壓減少

科技估值承壓減少 → 納指喜迎「回血」

利好鏈路非常順暢。

比特幣也扛不住:再次逼近 9 萬美元

在流動性預期鬆綁的刺激下,比特幣也出現強勢上衝,短時突破89,000美元,截至發稿報88,337.13美元,24小時漲幅 1.64%。

比特幣對此類宏觀預期的反應一向比傳統資產更迅速,因為: BTC是最純粹的宏觀預期交易標的,對流動性變化極度敏感市場情緒的反饋速度比美股更快,當降息成為高概率事件,BTC往往提前走行情。

為什麼美聯儲突然「集體轉鴿」?

主因很清晰:

就業市場已經開始軟化招聘人數下降、部分行業裁員重新出現。

通脹雖有回彈,但整體趨勢仍向下 核心通脹、服務通脹都在可控區間。

過度緊縮的風險已超過通脹風險若等就業惡化後再降息,成本更高。

2025年經濟壓力開始浮現

企業融資需求下降、消費動能減弱,美聯儲需要提前鋪路。

簡單說,美聯儲現在更怕「硬著陸」。

如果美聯儲在12月正式降息:

美股有機會延續反彈,科技股將成為資金首選,美債收益率將進一步下探,比特幣及加密市場可能迎來一波主升浪,尤其在風險偏好回升的背景下,加密資產往往漲得比傳統資產更快。

不過,明年一月的數據密集期仍需警惕。如果數據不如預期,美聯儲的鴿派態度也可能再被修正。