著者:ジェイコブ・ザオ、ミラー

暗号市場は最近輝いており、保守的で安定したリターンが再び市場の需要になりました。したがって、近年の私の投資経験と、昨年末のスタブコイン分野の集中的な研究結果に基づいて、Stablecoinのリターンの古代でありながら常緑樹のトピックについて話しましょう。

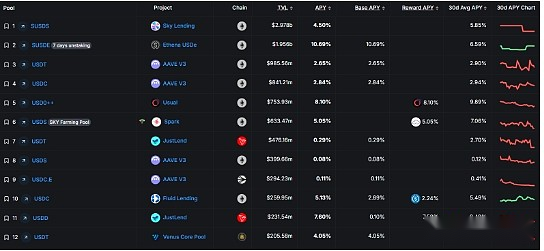

暗号市場の現在のStablecoinカテゴリは、主に次のカテゴリです。

-

条件付きで準拠しているが、市場シェアが最も高いUSDT:アプリケーションシナリオは十分に広い(交換通貨取引ペア、暗号業界の会社の給与の支払い、実際の国際取引、およびオフライン支払いシナリオ)、ユーザーは大きな希望に依存し、失敗し、テザーは保証を提供する能力を持っています。

-

フィアット通貨で固定された準拠した安定コイン1:1:1:USDCには、実際のオンチェーンUSD、およびPayPal USD、Backrock USDなどの他の準拠のスタブコインが特定の制限があります。

-

過剰な協力化されたスタブコイン:主に、Sky Protocolにアップグレードされた後、主にMakerdaoのDaiとそのUSDでできています。 LiquityのLUSDは、0副貸付金利と110%の低い誓約率を持つ競合他社の1つになりました。

-

Synthetic Asset Stablecoins:このサイクルは、驚異的なエセナUSDEを最も代表しています。資本金利で利益を得るモデルは、この記事の後半で分析されるStablecoin収入モデルの1つでもあります。

-

基礎となる資産は、米国財務省のstablecoinsです。通常のUSD0とOndoのUSDYは、このサイクルで最も代表的です。通常の** USD0 ++ **は、ETHステーキングに革新的なLidoと同様に、米国の債券に流動性を提供します。

-

アルゴリズムStablecoin:TerraのUST崩壊の後、トラックは基本的に偽造されました。ルナには本当の価値のサポートがありません。トークンの価格は激しく変動します。急落した売却と急落の死のスパイラルの後、最終的に崩壊しました。 Frax集団アルゴリズムのStablecoinsと過剰な副化モデルのアプリケーションシナリオはまだいくつかありますが、残りのアルゴリズムStablecoinsはもはや市場の影響を与えません。

-

非USDスタブコイン:ユーロスタブコイン(サークルのユーロ、テザーのEurtなど)およびその他のフィアットスタブコイン(BRZ、ZCHF、ラウンドコインHKDRなど)は現在、米ドルに支配されている安定した市場にほとんど影響を与えていません。 USD以外のスタブコインの唯一の方法は、ネイティブの暗号コミュニティに適用されるのではなく、コンプライアンス規制の枠組みに基づいてサービスを支払うことです。

<図>

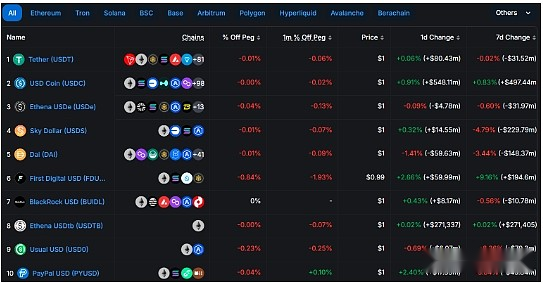

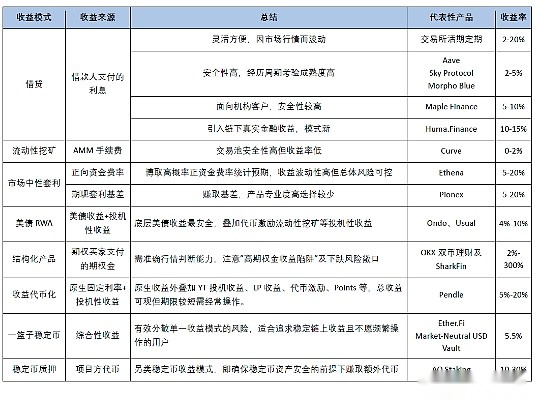

現在、Stablecoinsを通じて利益を得るモデルのタイプは、主に次のカテゴリです。この記事では、利益の各カテゴリを詳細に分析します。

<図>

1. Stablecoin Lending(Lending&Amp; Lonowing):

最も伝統的な財政収入モデルとして、貸付は本質的に借り手が支払った利息から来ています。プラットフォームまたは契約のセキュリティ、借り手のデフォルトの確率、および収入の安定性を考慮する必要があります。現在市場に出回っているStablecoin貸出製品:

-

CEFIプラットフォームは、主に主要な交換(Binance、Coinbase、OKX、Bybit)からの現在の金融商品に焦点を当てています

-

上位のDefiプロトコルは、主にAave、Sky Protocol(Makerdaoアップグレードブランド)、Morpho Blueなどです。

サイクルのテストを経験したトップ交換のプラットフォームセキュリティと最大のDefiプロトコルは比較的高いです。市場の上昇期間中、Uの現在のリターンは、貸付に対する強い需要のために20%以上に簡単に急増する可能性がありますが、市場期間中の一般的なリターンは低く、2%〜4%に維持されます。したがって、現在の貸付率(柔軟な利息)も非常に直感的な市場活動指標です。固定利息貸付は、流動性の犠牲のために現在のリターンを超えて獲得していますが、市場の活動期間中の現在のリターンの急増を捉えることはできません。

さらに、以下を含む、全体的なStablecoin貸付市場にはいくつかのマイクロインノベーションがあります。

-

固定利益率貸付defi契約:代表的なサイクルであるペンドル契約は、固定利益レート貸付から始まり、収入トークン化で形成されました。この記事は後で詳細に紹介されます。想定金融や要素の財政などの初期の固定金利債務プロジェクトは正常に登場していませんが、それらの設計概念は言及する価値があります。

-

貸付にレートトランシングと従属メカニズムを導入します。

-

貸し出しを活用しているdefiプロトコルを提供します。

-

メープルファイナンスのシロップ収益など、機関のクライアントに対する貸付契約は、施設の貸付から得られます。

-

RWAは、Huma Financeのオンチェーンサプライチェーン金融商品など、現実世界の貸付事業のメリットをチェーンに置いています。

要するに、貸付事業は最も伝統的な財政収入モデルであり、最大の資金は引き続き最も重要なStablecoin収入モデルです。

2。農業収入の利回り:

カーブで表される、その収入は、AMMトランザクションによってLPに分配された処理料とトークンの報酬から得られます。 Stablecoin Dexプラットフォームの聖杯として、曲線は曲線プールでサポートされているStablecoinになり、業界での新しいStablecoinの採用を測定するための重要な指標となっています。カーブマイニングの利点は、セキュリティが非常に高いが、リターンが不十分であることが低すぎて魅力がないことです(0〜2%)。非大規模および長期資金がCurveの流動性採掘に参加している場合、返品は取引ガス料金をカバーしない場合があります。

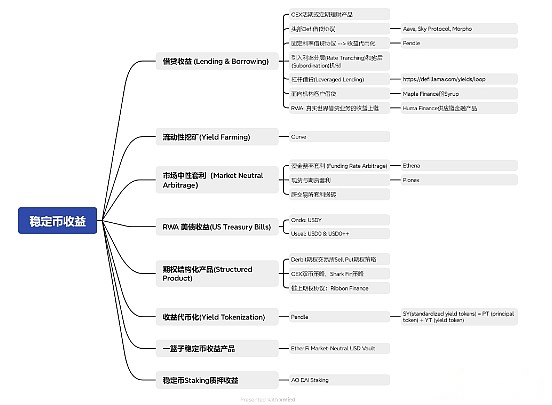

UniswapのStablecoinプール取引ペアは同じ問題に直面しています。 Uniswapの非安定コイン取引ペアには流動性採掘の損失の可能性がありますが、小規模なDexsを持つ他のStablecoinプール取引ペアは、収益が高くても、ラグプルの懸念を持っています。 Defi Stablecoinプールは依然として主に貸付モデルに基づいており、Curveの最もクラシックな3プール(Dai USDT USDC)は上位20 TVLにのみ存在することがわかります。

<図>

3。市場中立アービトラージリターン:

市場中立の裁定戦略は、長い間、専門の貿易機関で広く使用されてきました。長いポジションとショートポジションを同時に保持することにより、投資ポートフォリオのネットマーケットエクスポージャーはゼロに近くなります。暗号の主なものは次のとおりです。

-

資金調達料金:永久先物には有効期限がなく、その価格は資金調達率メカニズムを通じてスポット価格と一致しています。スポット契約と永続的な契約の間の短期的な価格差を短縮するために、資金調達率を定期的に支払う必要があります。

-

永続的な契約の価格がスポット価格(プレミアム)よりも高い場合、長い賃金ショートパンツと資本料金率はプラスです。

-

永続的な契約の価格がスポット価格(割引)よりも低い場合、ショートは長い支払いを行い、資本料金はマイナスです。

-

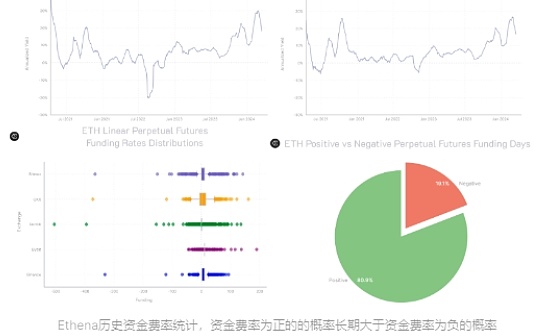

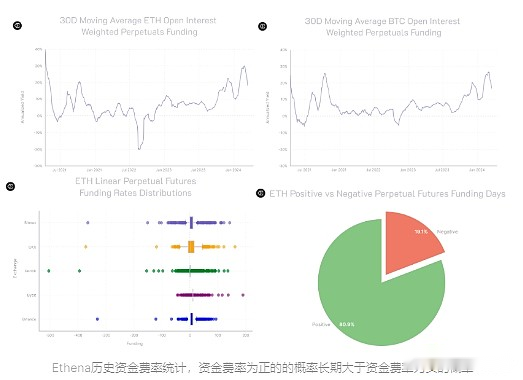

過去のリトレースメントデータによると、正の資本金利が負の資本金利が長期的になる確率よりも大きい確率があります。したがって、収入源は、主に肯定的な資本金利シナリオでのスポット購入、永続的な契約の短期販売、および長年の料金です。

<図>

-

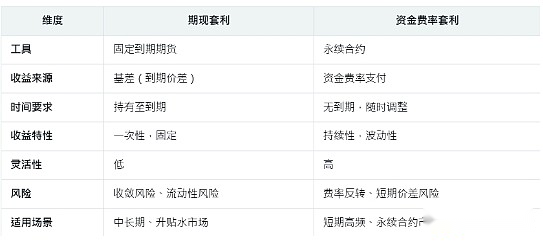

スポットと先物の裁定:スポットと先物のアービトラージは、スポット市場(スポット)と先物市場(先物)の価格差を利用して、ヘッジポジションによって利益を締めます。コアコンセプトは**「ベース」**、つまり先物価格とスポット価格の違いです。通常、プレミアム(コンタンゴ、先物価格がスポットよりも高い)または割引(後退、先物価格はスポットよりも低い)市場で運営されます。先物とスポット裁定は、大量の資金を持つ投資家に適しており、ロックイン期間を受け入れることができ、基礎の収束について楽観的であり、伝統的な財政的思考を持つトレーダーによく見られます。

<図>

-

交差するレンガ造りの動きの仲裁:異なる交換間の価格の違いを使用して中立位置を構築することは、暗号業界の初期の主流の裁定法です。ただし、主流の取引ペア間の現在の価格差はすでに非常に低く、自動化されたレンガ移動スクリプトに依存する必要があり、高揮発性市場や小型硬貨により適しています。小売投資家が参加するためのしきい値は高いため、HummingBotプラットフォームを参照できます。

-

さらに、市場には、三角形のarbitrage、クロスチェーンアービトラージ、クロスプール裁定などのアービトラージモデルがあります。この記事では、追加の拡張機能は提供されません。

市場中立の裁定戦略は非常に専門的であり、ほとんどの聴衆は専門的な投資家に限定されています。エセナのこのサイクルの出現は、「資金調達料金」の成熟したモデルをチェーンに移動し、通常の小売ユーザーが参加できるようになります。

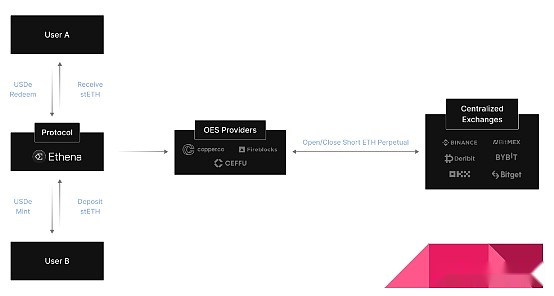

ユーザーはEthenaプロトコルにStethを預け、同等の価値のUSDEトークンを受け取ります。同時に、彼らは集中交換で短い注文をヘッジすることにより、プラスの資本金利を獲得します。歴史的統計によると、80%以上の時間はプラスの資本料金であり、マイナスの資本金利であるため、エセナは準備金による損失を補います。 Ethena Protocol **は、補足収入として、いくつかのEthereum staking、On-Chain、またはExchange Lending Income(35%)に加えて、資本金利をヘッジする収益の65%以上で資本金利を保持しました。さらに、ユーザー資産は、サードパーティのカストディアンOES(交換決済オフ)に委託され、定期的に監査レポートを発行し、交換プラットフォームのリスクを効果的に分離します。

<図>

Ethenaのリスク思考に関して、交換プラットフォームと監護機関間の事故、スマート契約のセキュリティ問題、または固定された資産分離などのプロジェクトパーティーの制御不能な要因は別として、より重要なコアポイントは「長期的なネガティブ資本レートシナリオの損失と契約の予約基金をカバーすることはできません」。履歴データのドローダウンによると、確率が低いことを理解できます。たとえそれが発生したとしても、それは業界で一般的に適用される「ファンドレートの裁定」取引戦略が失敗したことを意味します。したがって、チームは悪を行わないという前提の下で、エテナのプロトコルはテラアルゴリズムの死のスパイラルパターンを持たないでしょうが、トークン補助金の高収量が徐々に減少し、通常のアービトラージの収量範囲に戻る可能性があります。

同時に、エセナが最大のデータ透明性を高め、歴史的リターン、資本料金、さまざまな交換のポジション、および公式ウェブサイトでの毎月の管理監査レポートを明確に照会できることを認めなければなりません。

Pionex Exchangeには、Ethenaの「ファンドレートのアービトラージ」モデルに加えて、「用語」モデルを備えたStablecoin Financial Productsもあります。残念ながら、エテナとは別に、現在、小売顧客が低いしきい値で参加できる市場中立のアービトラージ製品はあまりありません。

4。米国財務省の請求書

2022年から2023年までのFRBの金利引き上げサイクルにより、米ドルの金利は5%以上になります。金利の徐々に引き下げられていますが、4%を超える米ドルの金利は、高いセキュリティと高いリターンを考慮した従来の金融業界では依然としてまれな資産目標です。 RWAビジネスには、コンプライアンス要件が高いと重い運用モデルがあります。米国債は、高いトランザクションボリュームの標準化されたターゲットとして、ビジネスロジックを備えた数少ないRWA製品の1つです。

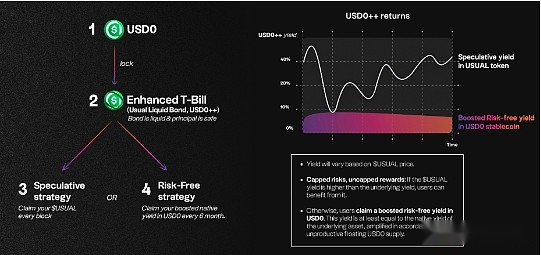

<図>

基礎となる資産として米国の債券を持っているOndoは、米国以外の一般的な小売顧客のためにUSDYを持ち、米国の機関にはUSDYの機関が4.25%の米国機関に存在しています。これは、マルチチェーンサポートと生態学的アプリケーションのRWAトラックのナンバーワンですが、規制のコンプライアンスの観点からは、Franklin Templetonが発売したFOBXXおよびBlackRock Buidlと比較してわずかに不十分です。このサイクルのラウンドで発生した通常の合意は、米国債のバスケットに流動性トークンUSD0 ++を根本的な資産として追加しました。これは、Lidoのイーサリアムに対する誓約と同様に、4年間のロックされた米国の債券の流動性を提供し、安定した流動性採掘または貸付プールに追加のリターンに参加することができます。

<図>

ほとんどの米国財務省RWAプロジェクトのリターンは約4%で安定しているが、通常のスタブコインプールのより高いリターンは、主に通常のトークン補助金、丸薬(ポイント)インセンティブ、流動性採掘などのような投機的な追加収益が原因であることに注意してください。 Defi Ecosystemを使用して最も完全な米国財務省のRWAプロジェクトとして、彼らは依然としてリターンのゆっくりとした減少のリスクに直面しますが、将来の嵐ではありません。

2025年初頭にUSD0 ++の償還メカニズムの調整によって引き起こされる価格の分離と販売事件は、その債券属性の根本原因であり、市場の期待とガバナンスの間違いの誤りの原因ですが、その流動性設計メカニズムは、業界の革新としての他の米国の債券RWAプロジェクトの参照に値します。

<図>

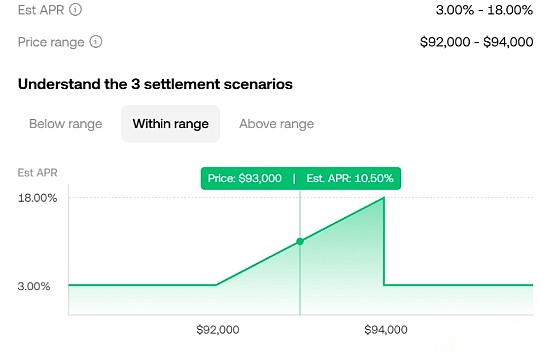

5。オプション構造製品(構造化された製品)

現在、ほとんどの集中取引所で人気のある構造化された製品と二重通貨戦略は、オプション取引で「プレミアムを獲得するための販売オプション」の販売プットまたは販売コール戦略に由来しています。 Uスタンダードのスタブコインは主に販売されたプット戦略であり、リターンはオプション購入者が支払ったオプションボーナス、つまり安定したUSDTオプションボーナスを獲得するか、より低い目標価格でBTCまたはETHを購入します。

実践では、オプション販売戦略は、範囲の変動により適しています。 Sell Putの目標価格は変動の下限であり、Sell Callの目標価格は変動の上限です。一方的な上昇市場の場合、オプションと資金のリターンは限られており、購入コールを選択する方が適切です。一方的な転倒市場の場合、セルプットは、山の途中で購入した後、簡単に継続的な損失の状態になります。オプションを販売する初心者にとって、彼らは短期的な「高オプションボーナスリターン」を追求し、通貨価格の急激な低下によって引き起こされるリスクエクスポージャーを無視するというtrapに陥る傾向があります。ただし、目標価格の設定が低くなりすぎて、オプションボーナスは十分な魅力に欠けています。著者の年のオプション取引と組み合わせることで、Sell Put Strategyは、主に市場が衰退しており、パニックが広がって高いオプションボーナスを獲得しているときに、より低い購入目標価格操作を設定します。

<図>

最近OKXなどの取引所で人気のあるサメフィンの主要な保護戦略に関しては、ベアコールスプレッド戦略(販売コールチャージオプションファンド +より高い行使価格の買いコール制限の増加) +ブルプットスプレッド(販売プット料金オプションファンド +低い行使価格購入プット制限)これは、元本の安全性に焦点を当てているが、オプションファンドまたは通貨標準リターンの最大化を追求していないユーザーに適したUスタンダード財務管理ソリューションです。

<図>

オンチェーンオプションの成熟度はまだ開発されていません。リボンファイナンスは、かつてサイクルの最後のラウンドでトップオプションのボールト契約になりました。 OpynやLyra Financeなどのトップオンチェーンオプショントレーディングプラットフォームも、オプションファンドの戦略を手動で取引することもできますが、今ではその栄光にはなりません。

6。トークン化を積みます

非常に代表的なサイクルであるペンドル協定は、2020年に固定金利貸付から始まり、2024年の所得トークン化で形成されました。所得資産をさまざまなコンポーネントに分割することにより、ユーザーは債券をロックし、将来のリターンまたはヘッジ収入のリスクを推測できます。

-

標準化された降伏トークンSY(標準化された降伏トークン)はメイントークンPTに分割し、降伏トークンYT

-

PT(プリンシパルトークン):基礎となる資産の主要部分を表します。基礎となる資産は、有効期限が切れると1:1で引き換えることができます。

-

yt(evelow token):将来の収入部分を表し、時間の経過とともに減少し、その価値は満期後にゼロに戻ります。

ペンドルの取引戦略は主に次のとおりです。

-

債券:PTSを保持すると、リスク回避に適した成熟時に債券を獲得できます。

-

収益の推測:リスクを愛する人々に適した将来の収益のためにYT賭けを購入します。

-

ヘッジリスク:YTを販売して、現在のリターンをロックし、市場の低下リスクを回避します。

-

流動性のオファー:ユーザーはPTとYTを流動性プールに預け入れて、取引手数料とペンドル報酬を獲得できます。

基礎となる資産のネイティブリターンに加えて、現在促進しているStablecoinプールには、YT投機的リターン、LPリターン、ペンドルトークンのインセンティブ、およびポイントなどのインセンティブ対策もあります。欠点の1つは、ペンドルの高収量プールが比較的中期的および短期的な成熟度を持ち、ステーキングや流動性採掘や貸出プールなどのように動作することができないことです。収益プールを置き換えるには、頻繁にチェーン上の操作が必要です。

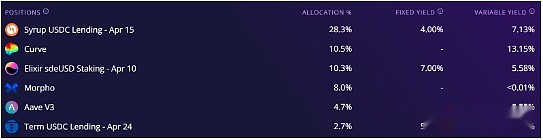

7. Stablecoin Income製品のバスケット:

液体の再開発の主要なプロトコルとして、Ether.fiは、飽和したトラックが飽和下向きのトレンドに入り、BTC、ETH、Stablecoinsで多くの収益製品を発射し、Defi業界全体で主要な地位を維持し続けた後、製品の変換を積極的に採用しています。

Stablecoin Market-Neutral USDプールでは、ユーザーに**貸付利息(Syrup、Morpho、Aave)、流動性採掘(曲線)、資本料金(Ethena)、Income Tokenization(Pendle)**アクティブな管理基金などのStablecoin収入製品のバスケットを提供します。安定したチェーンリターンを追求し、資本量が不十分で、頻繁に運用したくないユーザーにとって、それは高いリターンを考慮し、リスクを多様化する方法です。

<図>

<図>

8。stablecoinステーキング誓約収入:

Stablecoinアセットは、ステーキング属性を持つETHなどの公開チェーンではありません。しかし、Arweaveチームによって開始されたAOネットワークは、トークンフェアローンチ発行モデルでStethとDaiからの鎖のステーキングを受け入れ、Dai StakingはAO所得基金の効率が最も高くなっています。このStablecoin Pledgeモデルを代替のStablecoin収入モデルとして分類することができます。つまり、DAI資産のセキュリティを確保するという前提についてAOトークンの報酬を追加します。

<図>

要約すると、上記の表に示すように、現在の暗号市場の主流のStablecoin収入モデルを要約します。 Stablecoin資産は、暗号市場の実践者にとって最も馴染みのあるが最も簡単な市場です。スタブコインの収入源を理解し、それらを合理的に割り当てることによってのみ、安定した金融の礎石に基づいて、暗号市場の不確実なリスクにもっと冷静に対処できます。