作者:Charles 來源:HFAResearch 翻譯:善歐巴,比特鏈視界

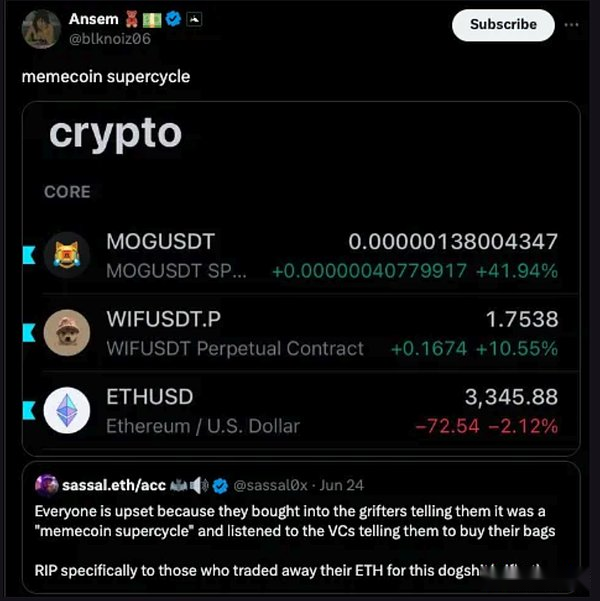

我們正處於一個被許多人稱為「模因幣周期」的時代,甚至有人大膽地將其稱為「模因幣超級周期」。 我們見證了像 WIF 這樣的新興模因幣在短短幾個月內市值從零飆升至數十億美元。伴隨著模因幣現象的火熱,諸如 pump.fun 等產品也應運而生。無論你喜歡與否,模因幣都是一股不容忽視的力量。

對於大多數活躍的加密貨幣參與者來說,到目前為止,模因幣的整體表現令人震驚,其作為一個板塊的漲幅遠遠超過了其他任何板塊。 當我們看到交易者通過某個模因幣獲得巨額回報的新聞時,一個問題總是縈繞心頭:「他們是如何識別出這個特定的模因幣的呢?」 當然,存在一定的倖存者偏差,但除此之外,是否還有其他因素在發揮作用呢?

在 HFAResearch,我們通常專注於基於基本面的投資、交易和挖礦理念。 這使得我們很難覆蓋模因幣領域 – 與 NFT 類似,模因幣的投資邏輯往往更模糊一些,更多地依賴於「氛圍」和模因本身,這使得基本面分析變得更加困難。至少在發現我們所說的「模因幣 TVL 飆升理論」之前,我們一直是這樣認為的。

模因幣 TVL 飆升理論認為,頂級的模因幣或一籃子頂級的模因幣將充當對區塊鏈 TVL 的槓桿押注。 在我們列舉過去看到的各種例子之前,讓我們先來理解為什麼會這樣。

我們知道,隨著區塊鏈 TVL 的增長,一部分資金會流向該鏈上的某些應用程式或「目的地」……X% 會進入貨幣市場,Y% 會去頭部 DEX 上提供流動性等。 因此,合乎邏輯地可以假設,一小部分資金(儘管比例很小)會去尋找一種風險敞口最高的的方式來押注所討論的區塊鏈。他們怎麼做呢? 嗯,可以通過購買領先的模因幣或一籃子領先的模因幣來實現。也許對於你們中的一些人來說,這似乎是顯而易見的,不需要特別指出,但我們相信它提供了一種參與模因幣的有價值且可能降低風險的方式,因為它提供了一種評估未來模因幣表現(上漲或下跌)的基本面方法。

讓我們來看看歷史上發生過幾次這樣的例子:

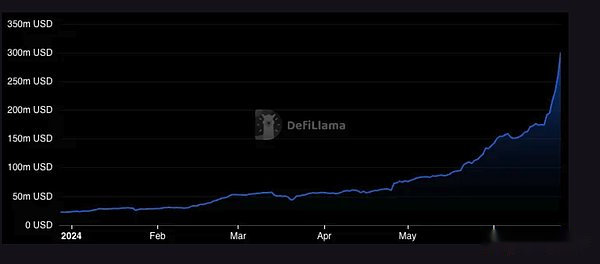

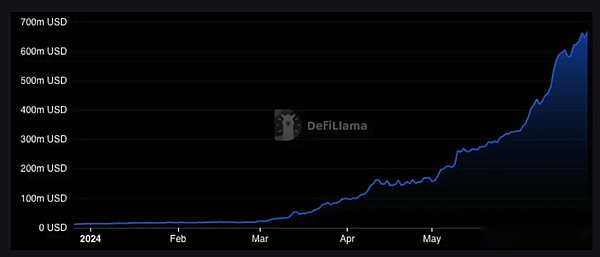

Base

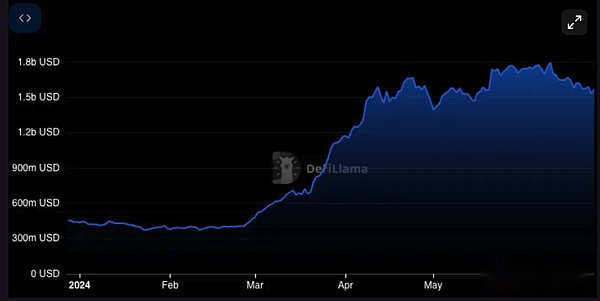

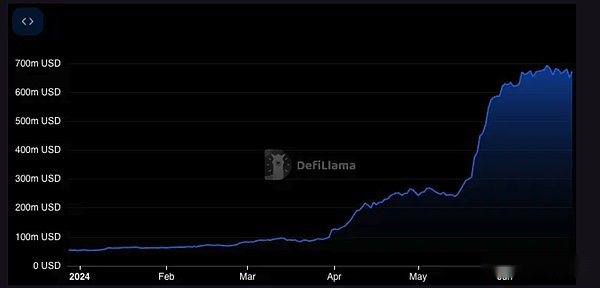

TON

以上例子描繪了一幅不容置疑的圖景:TVL 流入 = 頂級模因幣表現。 如果能夠預測 TVL 的增長,那麼就可以通過持有該鏈上的領先模因幣來對其 TVL 預測進行凸性押注。

這項策略的批評者會說,由於該策略需要知道哪個是領先的模因幣才能識別 TVL 流向何處,因此設計上回報率會較低。這是一個合理的批評,這種策略肯定無法讓你在 10 萬美元市值的時候就買入一個模因幣,然後一路飆升 1000 倍至 1 億美金。但對於發現一些市值稍大、已經比較成熟的項目,然後從那裡開始積累收益來說,這種策略可以非常有效。例如,在 Base 在 2 月底到 4 月初經歷的拋物線 TVL 增長期間,Toshi 從 4000 萬美元的市值飆升至 3 億多美元,不到 2 個月的時間就取得了如此亮眼的回報。

預測 TVL 的增長可以分為長期和短期兩種方式。長期預測實際上是在預測未來幾個月 TVL 將流向何處。例如,我們可能會指出 Base 擁有 Coinbase 作為引導零售用戶加入的渠道,以此作為 TVL 增長將保持強勁的理由。我們可能會研究 TON 和 Telegram 之間緊密的關係,以了解所有 9 億 Telegram 月活躍用戶加入區塊鏈可能帶來的 TVL 影響。我們還可能會指出 Solana 擁有出色的鏈上用戶體驗和移動錢包,以此作為 TVL 將流向那裡的理由。您理解了吧?長期預測會關注區塊鏈更深層次的分布基本面,以期在更長的時間範圍內預測 TVL 增長。然後,您將研究該鏈上的主要模因幣並相應地進行押注。

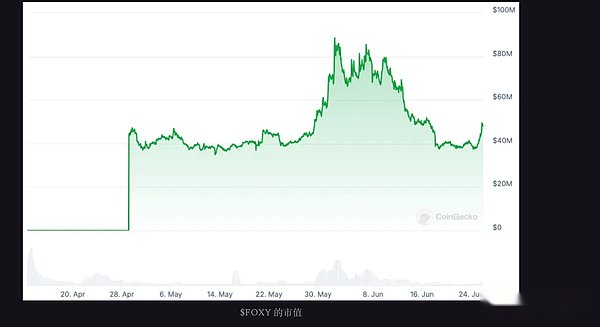

短期策略則關注近期催化劑,例如積分計劃或空投,作為 TVL 增長的原因。例如,在宣布其 Surge Points 計劃後,作為 Linea 上的領先模因幣的 $FOXY 在隨之而來的 TVL 流入期間表現非常好。

短期策略需要更積極地關注市場以及資本可能根據激勵計劃流向何處。這與我們中的一些人在上一輪周期中玩的遊戲相對相似;進入新鏈上主要 DEX 的流動性池 2,作為通過激勵計劃增加 TVL 的一種押注方式。

一個更具可操作性的例子可能是 Scroll,自從他們最近推出「marks」(可理解為積分)計劃後,我們已經看到 TVL 呈拋物線增長。Scroll 會成為短期策略的下一個主要狩獵場嗎?