Auteur : TVBee.edge ; Source : X, @blockTVBee

Divergence MVRV

Dans le passé, la valeur maximale du MVRV était proche de la valeur maximale du prix du BTC et fluctuait généralement dans la même direction. Cependant, après que ce cycle de MVRV ait atteint son apogée en mars 2024, il a généralement montré une tendance à la baisse, s’écartant de la hausse des prix du BTC.

Peut être lié à l’ETF

Il n’est pas nécessaire d’en dire plus sur l’époque de mars 2024. Exactement avant l’adoption de l’ETF BTC.

Il se peut que les anciens détenteurs de BTC réduisent leurs avoirs

MV : capitalisation boursière circulante.

RV : valeur marchande réalisée, en comptant la somme des incréments de valeur (ou incréments négatifs) de chaque mouvement BTC sur la chaîne.

MVRV=MV/RV

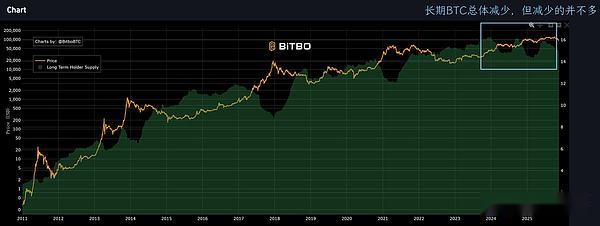

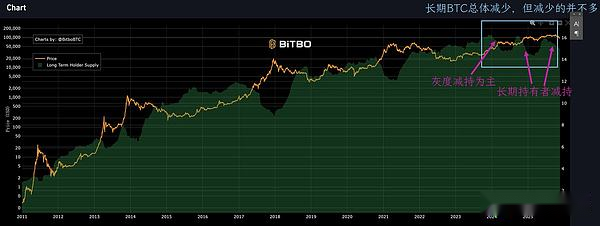

MV augmente, mais MVRV diminue, ce qui indique que RV augmente davantage. Cela montre que le BTC sur la chaîne bouge.En observant le « BTC à long terme » sur la chaîne, il est effectivement globalement en baisse.

Cependant, dans l’ensemble, le « BTC à long terme » n’a pas beaucoup diminué.Par conséquent, il se peut que les BTC achetés plus tôt réduisent leurs avoirs, car le coût des BTC antérieurs est faible et son mouvement peut faire augmenter davantage le RV.

Les niveaux de gris sont l’une des pressions de vente du « BTC à long terme »

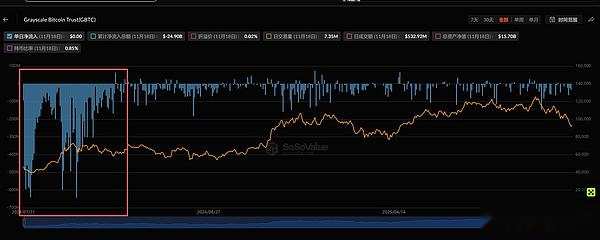

On suppose que Grayscale pourrait réduire ses avoirs. Étant donné que presque toutes les entrées nettes cumulées des ETF BTC sont positives, seul Grayscale est négatif et la sortie nette cumulée est de près de 25 milliards de dollars.

Les fonds GBTF de Grayscale ont connu une sortie nette importante, qui s’est produite de janvier à mai 2024, ce qui correspond à la première vague de diminution du « BTC à long terme ».

D’octobre 2024 à mars 2025, et après juillet 2025, lorsque ces deux vagues de « BTC à long terme » ont diminué, Grayscale GBTC a également connu une sortie nette de fonds, mais l’impact a été moindre.Cette vague devrait signifier que les détenteurs de la chaîne réduisent leurs avoirs en BTC.

L’influence du « BTC à long terme » s’affaiblit

L’indicateur « BTC à long terme » fait référence aux BTC détenus sur la chaîne pendant plus de 155 jours. Par conséquent, lorsque le « BTC à long terme » chute, les détenteurs à long terme vendent.Cependant, la croissance du « BTC à long terme » a commencé il y a 155 jours.

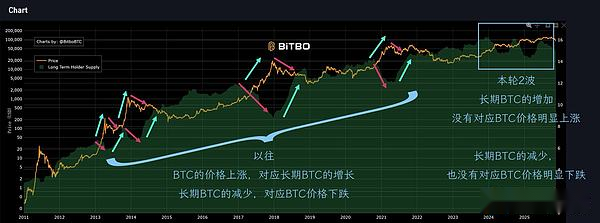

Ainsi, dans le passé, les augmentations des prix du BTC correspondaient souvent à des augmentations du « BTC à long terme ».La baisse du « BTC long terme » correspond souvent à une baisse du prix du BTC.Le marché haussier à deux têtes de 2013, le marché haussier de 2017 et le marché haussier de 2021 sont tous comme ça.

Cependant, les deux vagues de ce cycle sont évidemment différentes : lorsque le « BTC à long terme » augmente, il n’y a pas d’augmentation évidente correspondante du prix.Lorsque le « BTC à long terme » chute, il n’y a pas de baisse significative correspondante du prix.De toute évidence, l’impact du « BTC à long terme » s’affaiblit.

Cela pourrait être dû à des différences de comportement parmi les traders d’ETF

Pourquoi cela arrive-t-il ? D’un point de vue temporel, c’est essentiellement après l’adoption de l’ETF.

Après vérification des données, de janvier 2024 à aujourd’hui, le nombre de BTC en bourse a diminué d’environ 790 000. Après l’adoption de l’ETF américain, l’ETF américain détenait au total environ 700 000 BTC.

En d’autres termes, le marché commercial ne s’est pas élargi.Alors pourquoi la situation a-t-elle changé après l’adoption de l’ETF ?Cela montre que le comportement des traders d’ETF est différent de celui des traders en bourse.

Tout d’abord, « Long-term BTC » compte le nombre de BTC détenus sur la chaîne pendant plus de 155 jours.Par conséquent, le « BTC à long terme » commence à diminuer, ce qui signifie que les détenteurs à long terme vendent principalement.Cependant, le « BTC à long terme » a commencé à augmenter, ce qui correspond en fait au comportement d’achat d’il y a 155 jours.

Comportement de vente en chaîne

La première vague s’étend de janvier à avril 2024. Dans cette vague, Grayscale se vend principalement, comme analysé précédemment.

La deuxième vague s’étend de septembre 2024 à mars 2025. Cette vague devrait être une vente à but lucratif. Comme lors des précédentes séries de marchés haussiers, les détenteurs à long terme distribuent.Et les baisses de taux d’intérêt débuteront en septembre 2024.

La troisième vague s’étend de juillet 2025 à aujourd’hui, et cette vague correspond également à la distribution qui devrait commencer avec la baisse des taux d’intérêt en septembre.

Comportement d’achat en chaîne

Ainsi, l’augmentation du « BTC à long terme » en septembre 2024 correspond au comportement d’achat d’avril 2024. À cette époque, c’était le quatrième mois après l’adoption de l’ETF.

Étant donné que les fonds d’amorçage ont été créés avant l’approbation de l’ETF BTC, lorsque l’ETF a été acheté au début du marché, l’émetteur/AP disposait de réserves BTC suffisantes, de sorte que le prix du BTC a augmenté au début, mais il n’y avait pas de comportement d’achat en chaîne.À partir du quatrième mois, les teneurs de marché des ETF (AP) ont commencé à acheter davantage de BTC sur la chaîne pour répondre à la demande du marché des ETF.Ce n’est qu’en septembre 2024 que l’on pourra constater l’augmentation du « BTC à long terme » dans les données en chaîne.

La deuxième vague d’augmentation du « BTC à long terme » se produira approximativement entre la mi-mars et la mi-juin 2025. Elle correspond au comportement d’achat en chaîne de la mi-octobre 2024 à la mi-janvier 2025. Cette période correspond au moment où Trump devrait être élu avant son entrée en fonction.

Résumé

Après l’adoption des ETF, le comportement d’achat et de vente en chaîne présente plusieurs caractéristiques :

-

La situation macroéconomique est le principal facteur d’influence, notamment l’adoption des ETF, Trump et les baisses de taux d’intérêt.

-

Le teneur de marché ETF (AP) rachète le BTC puis le vend sur la chaîne, mais il existe différents traders sur le marché des ETF, certains achètent et d’autres vendent, de sorte que le marché ne s’effondrera pas instantanément.

-

Au contraire, le teneur de marché ETF (AP) achète du BTC sur la chaîne et le place ensuite sur le marché des ETF. Il existe différents traders sur le marché des ETF, certains achètent et d’autres vendent, il n’y aura donc pas de remontée rapide.

-

De nombreux traders d’ETF utilisent des algorithmes et des scripts pour exécuter des transactions, ils sont donc plus rationnels et moins susceptibles de courir après les hauts et les bas.C’est pourquoi nous constatons des bulles de prix BTC plus petites qu’auparavant.

écris à la fin

Nous pensons que le cycle haussier-ours de quatre ans est dû à la réduction de moitié du BTC. Outre l’impact émotionnel, la logique sous-jacente est celle des mineurs et de l’économie en chaîne.

Cependant, les tendances des prix du MVRV et du BTC ont divergé et l’impact du « BTC à long terme » sur les prix du BTC s’est considérablement affaibli.Ces indicateurs de données en chaîne montrent que nous ne pouvons plus simplement retracer l’histoire passée.

Premièrement, sous l’influence des tampons de liquidité des ETF et de la négociation rationnelle des ETF, les hauts et les bas émotionnels se sont atténués.Cela pourrait expliquer pourquoi ce sommet BTC de ce tour était si insatisfaisant.

Deuxièmement, s’il y a ensuite un marché baissier, le fond du BTC pourrait ne pas être très bas.À moins qu’il n’y ait un événement cygne noir comme Sanjian et FTX.Même si un cygne noir se produit, la confiance du marché dans le BTC est bien plus élevée qu’en 2022.

Troisièmement, les traders d’ETF croient-ils davantage au marché haussier et baissier sur quatre ans ?Ou croyez-vous davantage à la macro-influence ?

S’il n’y avait pas eu de tarifs douaniers et de guerres commerciales de Trump entre février et avril, le BTC aurait pu continuer à augmenter modérément.

Ensuite, la guerre tarifaire est pratiquement suspendue. Le gouvernement américain se redresse progressivement et les données économiques seront publiées les unes après les autres (même si les données d’octobre pourraient ne pas être exactes).Les taux d’intérêt commenceront toujours à baisser, soit en décembre, soit au début de l’année prochaine…