作者:Matt Hougan,Bitwise首席投資官;編譯:比特鏈視界

比特幣的橫盤整理表明其IPO時刻已然來臨——這也是BTC配置比例有望提高的原因所在 。

霍爾迪·維瑟(Jordi Visser)是我最欣賞的宏觀思想家之一,他的每一篇文章我都會拜讀。

他最新的文章(參閱比特鏈視界此前報導「 比特幣的無聲IPO 」)探討了一個核心問題:儘管利好消息不斷——ETF資金流入強勁、監管取得突破性進展、機構需求持續增長等—— 比特幣為何仍令人沮喪地陷入橫盤乃至震蕩下跌交易 。

這是過去六個月裡,我讀到的關於比特幣市場現狀最出色的分析,強烈建議你去讀一讀。

Visser認為, 比特幣正在經歷一場「無聲IPO」 ,正從一個瘋狂的想法蛻變為主流成功案例。他指出,通常當股票完成IPO時,往往會橫盤整理6至18個月,之後才會啟動上漲行情。

以Facebook為例,它於2012年5月12日以每股38美元的價格上市,此後一年多時間裡股價持續橫盤甚至下跌,直到15個月後才重新站上38美元的IPO發行價。Google和其他備受矚目的科技初創公司也呈現出類似的走勢。

Visser表示, 橫盤震蕩並不一定意味著標的本身存在問題 。 這種情況的出現,往往是因為創始人及早期員工兌現離場——那些在初創公司風險極高時下注的人,如今收穫了百倍回報,自然想要套現獲利。而內部人士拋售、機構接手的過程需要時間,只有當這種所有權轉移達到一定平衡後,股價才能重新踏上上漲之路。

Visser指出,這與如今的比特幣極為相似。 那些在比特幣價格為1美元、10美元、100美元甚至1000美元時買入的早期信仰者,如今已坐擁跨時代的財富。隨著比特幣躋身主流——ETF在紐交所掛牌交易、大型企業建立比特幣儲備、主權財富基金紛紛入場——這些投資者現在終於可以兌現回報了。

向他們致敬!他們的耐心得到了豐厚回報。五年前,若有人拋售價值10億美元的比特幣,很可能會讓市場陷入混亂;但如今,多元化的買方群體和充足的交易量,已能更平穩地消化這類大額交易。

需要說明的是,鏈上數據顯示賣家構成較為複雜,因此Visser的分析只是當前市場驅動因素的一部分,但這是至關重要的一部分,值得我們思考其對未來市場的意義。

以下是我從這篇文章中提煉的兩大核心觀點:

觀點一:極具看漲潛力

許多加密貨幣投資者讀完Visser的文章後感到沮喪:「早期OG們在向機構拋售比特幣!他們是不是知道些我們不知道的內幕?」

這種解讀大錯特錯。

早期投資者拋售並不意味著一項資產的旅程走向終結,而只是開啟了一個新階段。

再看Facebook的例子:誠然,其股價在IPO後一年內始終在38美元以下橫盤,但如今已漲到637美元,漲幅高達1576%。回溯到2012年,若能以38美元的價格買下所有Facebook股票,我一定會毫不猶豫。

當然,若在Facebook A輪融資時投資,回報率可能更高,但同時也要承擔大得多的風險。

如今的比特幣亦是如此。未來,我們或許很難再看到比特幣一年內實現百倍回報,但一旦完成這次「籌碼轉移階段」,其上漲空間依然巨大。正如Bitwise在《比特幣長期資本市場假設》報告中所指出的,我們認為比特幣到2035年將達到130萬美元/枚,而我個人認為這一預測仍偏保守。

我還想補充一點:早期OG們拋售完畢後的比特幣,與IPO後的公司存在一個關鍵區別——公司完成IPO後仍需持續成長。Facebook之所以無法從38美元一夜漲到637美元,是因為當時其營收和利潤不足以支撐這樣的估值,它需要擴大營收、拓展新業務線、發力移動業務等,過程中仍伴隨著風險。

但比特幣並非如此。 一旦早期OG完成拋售,比特幣無需再做任何事。 它要從2.5萬億美元市值增長到黃金級別的25萬億美元市值,唯一需要的就是廣泛的接受度。

我並非說這會一蹴而就,但它完全有可能比Facebook的成長速度更快。

從長期視角來看, 比特幣的橫盤整理是一份「禮物」——這是在它重新啟動上漲行情前,買入更多籌碼的絕佳機會。

觀點二:比特幣1%配置時代已成過去

正如Visser在文章中所言,完成IPO的公司,其風險遠低於初創階段。它們的股權分布更廣泛、受到的監管更嚴格、業務多元化的機會也更多。投資IPO後的臉書,遠比資助一個在Palo Alto派對屋辦公的大學輟學生風險低得多。

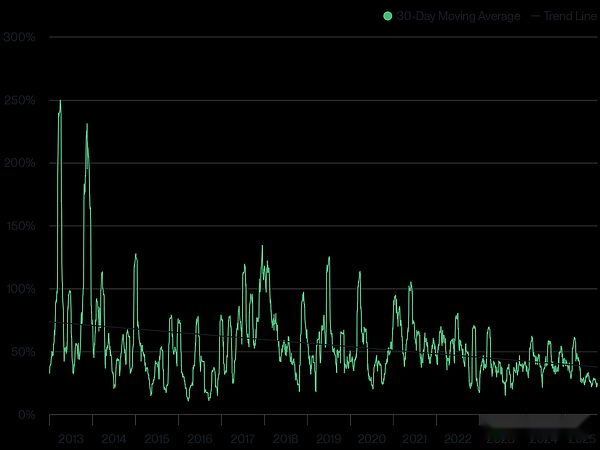

比特幣的情況同樣如此。 隨著比特幣從早期適用者轉向機構投資者,且作為一項技術逐漸成熟,它已不再像十年前那樣面臨生存層面的風險,作為資產類別的成熟度顯著提升。 這一點從比特幣的波動率中可清晰看出——自2024年1月比特幣ETF開始交易以來,其波動率已大幅下降。

比特幣歷史波動率

數據來源:Bitwise資產管理公司,數據區間為2013年1月1日至2025年9月30日

這給投資者帶來了一個重要啟示: 未來,比特幣的回報率可能會略低於以往,但波動率將顯著下降。 作為資產配置者,面對這種變化,我的應對並非拋售——畢竟我們預測,未來十年比特幣仍將是全球表現最佳的大類資產之一——而是增持。

換句話說,較低的波動率意味著,持有更多這類資產會更安全。

Visser的文章讓我更加確信了一個趨勢——過去幾個月,Bitwise與顧問、機構及其他專業投資者進行了數百場會面,我們發現: 比特幣1%的配置比例時代已徹底過去。越來越多的投資者需要將5%作為BTC配置的起點。

比特幣正在經歷它的IPO時刻。 如果歷史有跡可循,我們理應通過增持來迎接這個新階段。