著者:アレックスXu、ローレンスリー

導入

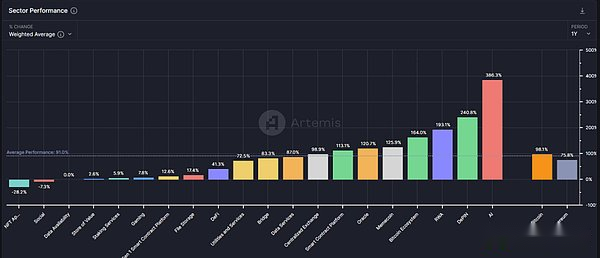

暗号化フィールドで最も古いトラックの1つとして、このラウンドのブルマーケットの全体的な増加(41.3%)は、平均レベル(91%)だけではありません(91%)。 )、Ethereum(75.8%)の背後でも。

>

データソース:artemis

また、2024年のデータのみを見ると、Defiセクターのパフォーマンスも言うのが難しく、全体的な減少は11.2%です。

>

データソース:artemis

しかし、私の意見では、BTCのかつて新しいハイコテージコインのかつてのセットを背景に、defiセクター、特にヘッドプロジェクトは、生まれてから最高のレイアウト時間を迎える可能性があります。

この記事を通して、著者は、次の問題の議論を通じて、現在の債務の見解を明確にすることを望んでいます。

-

このコテージのラウンドで大規模なスケールを失うBTCとイーサリアムの理由

-

なぜDefiに注意を払うのに最適な時期なのですか?

-

注意に値するdefiプロジェクトのいくつかと、その価値源とリスク

この記事には、この記事に記載されているDefiプロジェクトの投資価値を持つDefiは含まれていません。

この記事は、出版物が将来変化する可能性がある著者の段階的な考え方ですインターバンクと読者の議論。

以下はテキストの一部です。

コテージの価格の謎は急激に滑り落ちています

著者の意見では、このラウンドのコテージの価格パフォーマンスは、暗号化業界には3つの主な理由があります。

-

需要の不十分な成長:魅力的な新しいビジネスモデルの欠如、PMFのトラックのトラックのほとんど(製品市場適合)

-

過度の成長の供給側:業界インフラストラクチャのさらなる改善、起業家の閾値のさらなる削減、新しいプロジェクトの過剰な発行

-

禁止を持ち上げる潮は続きます:低循環と高FDVプロジェクトのトークンは引き続きロックを解除し、重い投げ圧力をかけます

これら3つの理由の背景を見てみましょう。

需要の不十分な成長:強気市場の第1ラウンドには革新的な物語がありません

記事で言及されている記事「ブルマーケットのシェンランの準備をしている、私はブルマーケットの段階について考えています」では、このラウンドの商業的革新と物語の欠如と物語の欠如が述べたと述べました。ブルマーケットは21歳の債務と17歳のICOであるため、戦略を備えているため、戦略は、コテージの構成比を制御するためにBTCとETH(ETFによってもたらされる増分基金に利益をもたらす)を過剰に装備する必要があります。

今のところ、この見解は非常に正しいです。

新しいビジネスストーリーがなければ、起業家、産業投資、ユーザー、ファンドの流入は大幅に削減されており、投資家の全体的な期待を業界の発展に抑えることがより重要です。「Defiは伝統的な金融をむさぼり食う」など、市場が長期にわたって見られていない場合、「ICOは新しいイノベーションと資金調達のパラダイム」と「NFT Subversionコンテンツ業界のエコロジー」です。 AIなどの地元の足で。

もちろん、著者はあまりにも悲観的な議論を支持していません。このラウンドはまだ魅力的な革新を見ていませんが、インフラストラクチャは常に改善されています。

-

ブロックスペースのコストは急激に低下し、L1からL2は同じです

-

クロスチェーン通信ソリューションは徐々に完成しており、豊富なオプションリストを持っています

-

CoinbaseのSmart Walletなどのユーザーフレンドリーなウォレットエクスペリエンスアップグレードは、無私のキーをサポートして迅速に作成および復元し、CEXバランスを直接呼び出す、ガスを充電する必要はありません。

-

Solanaによって開始されたアクションと点滅関数は、ソラナとの相互作用を一般的なインターネット環境に公開し、ユーザーの使用パスをさらに短くすることができます

上記のインフラストラクチャは、現実の世界の水力発電の石炭と高速道路のようなものですが、イノベーションの土壌です。

供給 – サイド成長:プロジェクトの数は +高い市場価値トークンを継続的にロック解除します

実際、別の観点からは、多くのコテージコインの価格が新年に達しましたが、Congzhanerの総市場価値はBTCに比べて悲惨なものではありません。

>

データ:トレーディングビュー、2024.6.25

これまでのところ、BTCの価格は高から約18.4%下落しており、Congzhanerの合計市場価値(取引ビューシステムは合計3で表示されており、暗号化された市場価値がBTCとETHの後にのみ価値を差し引くことを示しています) 25.5%のエッセンス

>

データ:トレーディングビュー、2024.6.25

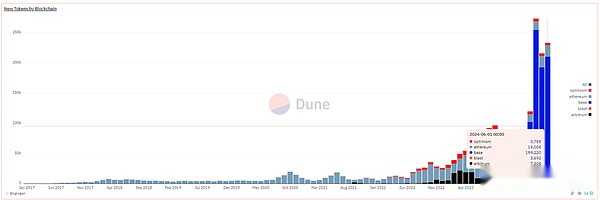

コテージの総市場価値の限られた低下は、下の図からの総額と市場価値の大幅な増加に基づいています。ブルマーケットは歴史上最速の年です

>

ブロックチェーンによる新しいトークン、データソース:https://dune.com/queries/3729319/6272382

上記のデータは、EVMチェーンの発行データのみをカウントし、そのうち90%がベースチェーンで発行されていることに注意してください。

その中で、このラウンドの強気市場における新しい市場価値の高い市場価値は次のとおりです。

-

Dogwifhat:20億4000万

-

ブレット:166億

-

notcoin:16億億

-

犬•GO•THE•MOON:630百万

-

モグコイン:5億6,000万

-

Popcat:4億7000万

-

MAGA:4億1000万

ミームに加えて、次のような多数のインフラストラクチャトークンも今年発行されます。

ネットワークの2番目のレイヤーは次のとおりです。

-

Starknet:9億3,000万回の流通、fdv7170億

-

ZKSYNC:流通の市場価値は6億1,000万fdv3.51億FDです

-

Manta Network:3億3,000万の市場価値、fdv100億

-

Taiko:;

-

BLAST:流通の市場価値は4億8,000万、280万億FDです

クロスチェーン通信サービスは次のとおりです。

-

ワームホール:流通の市場価値は6億3,000万、33.48億fdです

-

layer0:流通の市場価値は6億8,000万、fdv2.730億です

-

ゼタチャイン:流通の市場価値は2億3,000万、178億fdです

-

OMNIネットワーク:1億4,700万fdv14億億の市場価値

チェーンサービスは次のとおりです。

-

Altlayer:流通の市場価値は2億9,000万、187億fdv

-

失敗:市場価値は3億、150億fd

-

SAGA:流通の市場価値は1億4,000万、15億fdです

*上記の市場価値データソースは、2024.6.28のCoingeckoです

さらに、多くのトークンがすでにロック解除されています。 。

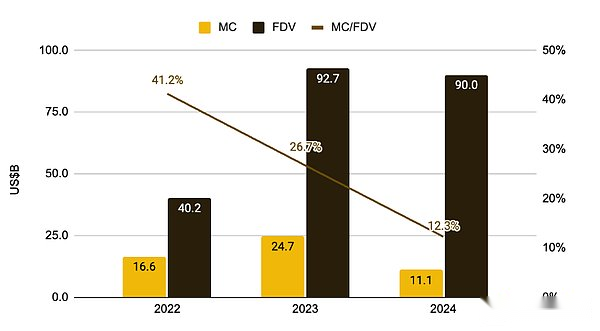

そして、この需要と物語のラウンドの弱点、重ね合わせの資産供給側の過剰発行は暗号化サイクルで初めてですが、プロジェクトパーティーはリスト中にトークンをさらに減らしようとします(2022年の41.2%から12.3%に)評価を維持し、徐々にそれらを第2レベルの投資家に販売しますが、2024年にこれらの暗号化されたプロジェクトの評価ハブの全体的な下向きの動きにつながりました。

>

シンガポールコインMCとFDVの比の比率、画像ソース:「低フロート&高FDV:どうやってここに到達しましたか?」、Binance Research

ただし、著者の意見では、この高マーケットVC通貨評価センターの崩壊は、市場におけるさまざまな暗号化された奇妙な現象に対する通常の対応です。

-

バッチでゴーストシティロールアップを作成します。TVLとロボットのみですが、ユーザーはいません

-

名詞の資金調達を改修することにより、実際には、多数のクロスチェーン通信サービスなど、同様のソリューションを提供します

-

多くのAI+Web3プロジェクトなど、実際のユーザーがビジネスを開始するのではなく、ホットスポットに直面する

-

見つけられない、または単に利益モデルが見つからない、トークンには価値キャプチャがありません

これらのコテージ評価センターの衰退は、市場の自己修復、バブルを破る良性プロセス、および資金による投票の自己救済的行動の結果です。

実際の状況は、ほとんどのVCコインが価値がないことです。

その時点でdefiに従ってください:PMF製品、バブル期間から抜け出す

2020年以来、Defiは公式にコテージクラスターのカテゴリになりました。2021年の前半では、最も暗号化された市場価値のトップ100リストのDefiプロジェクトでした。 。

その年、Defiは公共チェーンのインフラストラクチャであり、借入、安定化、およびデリバティブは4セットの手のセットでした。

しかし、均一なプロジェクトのスーパーヘア、多数のハッキング攻撃(アドベンチャーセルフ盗難)により、左足に依存するポンジーモデルのTVLのTVLは急速に崩壊し、スパイラルアセンションのスパイラルトークン価格は急速に崩壊しました。ゼロです。

ブルマーケットサイクルに入ると、これまで存続してきたほとんどのDefiプロジェクトの価格パフォーマンスは満足のいくものではなく、Defi分野への投資がますますますます増えています。ブルマーケットのラウンドの初めに、投資家のお気に入りはこのサイクルの新しいストーリーであり、Defiはこのカテゴリに属していません。

しかし、これもそうです。

ビジネス面:成熟したビジネスモデルと利益モデルがあり、ヘッドプロジェクトに堀があります

DexとDerivativesは、取引料金、ローン充電の差額収入、安定した料金(利息)を請求する馬鹿げた項目、および誓約費用を請求するためのステーキングサービスを獲得しています。各トラックのヘッドプロジェクトのユーザーのニーズは、基本的にユーザー補助金段階を介してオーガニックであり、一部のプロジェクトはトークンを控除した後もポジティブなキャッシュフローを達成しています。

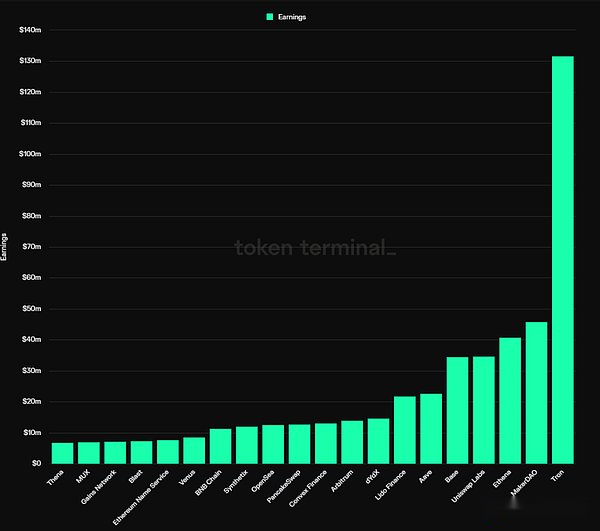

>

暗号化プロジェクトの利益ランキング、出典:Tokenterminal

Tokentermialの統計によると、2024年に最高の利益を得た上位20のプロトコルの中で、12は分類です。

-

Stablecoin:Makerdao、Ethena

-

借入:Aave、Venus

-

誓約サービス:Lido

-

Dex:Uniswap Labs、Pancakeswap、Thana(最前線の取り扱い手数料からの収入)

-

誘導体:dydx、synthetix、mux

-

収入の集約:凸の財務

これらのプロジェクトの堀は多様であり、その一部はサービスの多国間または二国間ネットワーク効果に由来し、一部はユーザーの習慣やブランドに由来し、一部は特別な生態学的リソースに由来しています。しかし、結果から、Defiのヘッドプロジェクトはそれぞれのトラックでいくつかの共通性を示しました。市場シェアは安定化する傾向があり、その後の競合他社は減少し、特定のサービス価格設定力を持っていました。

特定のDefiプロジェクトの堀については、3番目のセクションのプロジェクト部分について詳しく説明します。

供給:低排出量、高循環比、バントークンに解決される小規模

前のセクションでは、このラウンドでコテージの評価が継続的に崩壊した主な理由の1つは、高い評価に基づいた高排出量に基づいた多数のプロジェクトと、収入によってもたらされる現在の否定的な期待であると述べました。市場に参入するためのトークンの。

早期に発売されたため、ヘッド上のほとんどのDefiプロジェクトは、トークンの排出量のピーク期間を通過しました。たとえば、Aaveの現在のトークン循環比は91%、Lidoトークン循環比は89%、Uniswapトークン循環比は75.3%、Makerdao循環比は95%、Convexの循環比は81.9%です。

この側面は、将来のわずかなプレッシャーが、誰がこれらのプロジェクトの管理を取得したいとしても、基本的に市場からトークンのみを購入できることを意味することを示しています。

評価:市場の注意とビジネスデータは逸脱しており、評価レベルは歴史的な低範囲に分類されます

Meme、AI、Depin、Rollup Serviceなどの新しい概念と比較して、DEFIはこのラウンドのブルマーケットで常に非常に薄く、価格のパフォーマンスは平凡ですが、一方で利益レベルは成長し続けています、価格とビジネスの出発を形成します。これは、いくつかの頭の障害の評価レベルに特に反映されています。

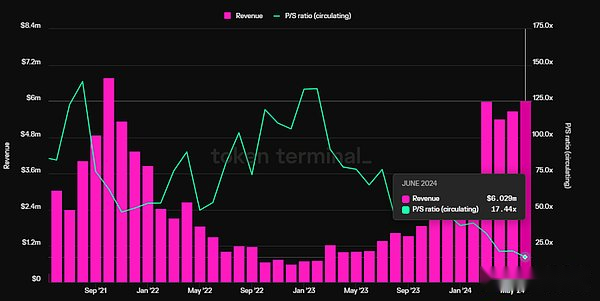

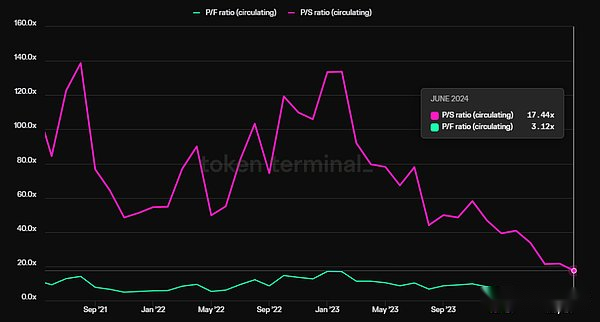

貸付契約を獲得する四半期ごとの収入(純利益、非承認契約請求を参照)で、前のサイクルのハイポイントを上回り、PS(流通市場価値/年間収入)を記録的に設定しました。作成した記録が低く、現在は17.4回しかありません。

>

データソース:Tokenterminal

ポリシー:FIT21法はDefi業界のコンプライアンスを助長し、潜在的な合併と買収を引き起こす可能性があります

FIT21、つまり、「21th Center Actの金融革新と技術」(21世紀の金融革新と技術」。デジタル資産市場の主要地位。この法案は、5月23日に今年5月22日に衆議院で承認されたことが提案されました。法案は、規制の枠組みと市場参加者の規則を明確にしているため、法案が正式に可決された後、Defiプロジェクトに投資するための起業家であろうと伝統的な資金であろうと、より便利になります。Bellaideが代表する伝統的な金融機関が近年暗号化された資産を受け入れていることを考慮して(ETFのリストを促進し、イーサリアムで国家債務資産を発行)、Defiは今後数年間で地域の焦点になる可能性が高いです。最終的に、合併と買収は最も便利なオプションの1つである可能性があり、関連する兆候は、たとえ合併と買収のみであっても、DEFIをリードするプロジェクトの価値を引き起こします。

次に、著者は、そのビジネス状況、堀、評価を分析するための例として、いくつかのDefiプロジェクトを採用します。

多くのDefiプロジェクトがあることを考慮すると、著者は、優れたビジネス開発、より広い堀、より魅力的な評価でプロジェクトを分析します。

defious defiプロジェクト

1。借り入れ:aave

Aaveは、2017年に資金調達を完了した後、ポイントからポイントの借入を完了しました(当時、同じトラックのヘッドプロジェクトと呼ばれました)。市場シェアであろうと市場価値であろうと、ローントラックの1位です。

Aaveの主なビジネスモデルは、借入の金利差を獲得することです。さらに、Aaveは昨年独自の安定した通貨GHOを立ち上げ、GHOはAaveの利息収入を生み出します。もちろん、GHOの操作とは、プロモーションコスト、流動性インセンティブなど、新しいコスト項目も意味します。

1.1ビジネス状況

貸付契約の場合、最も重要な指標は、積極的なローンの規模であり、これが借入プロジェクトの収益の主な源です。

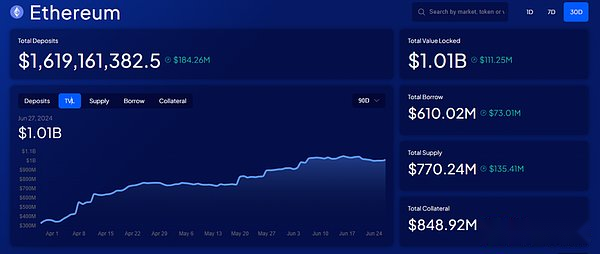

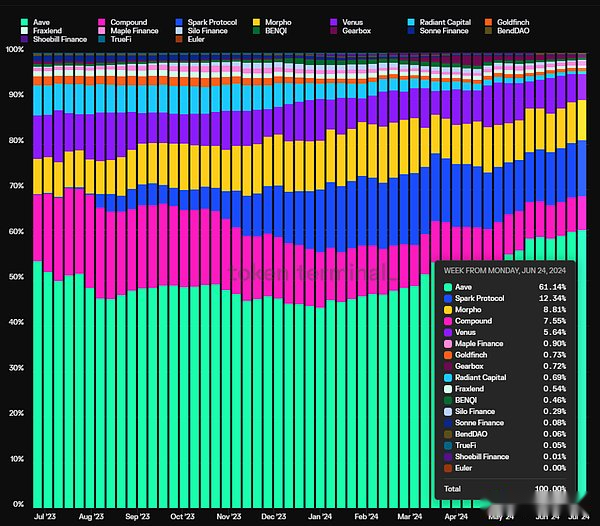

以下の図は、過去6か月間のAaveのアクティブローンスケールの市場シェアを示しています。 Aaveと複合。

>

データソース:Tokenterminal

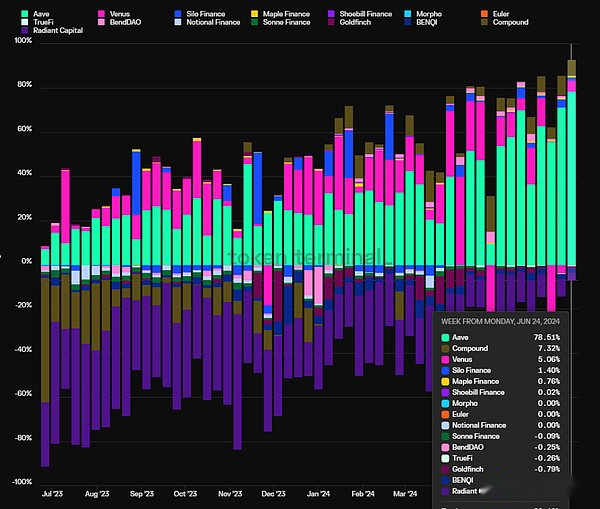

もう1つの重要な指標は、契約の収益性、利益レベルです。この記事の利益=契約収益 – インセンティブを引き起こします。下の図からわかるように、Aave契約の利益利益は他の借入契約から多く開かれており、トークンを通してビジネスを刺激するPonziモデルを早期に取り除いています(下の図の輝き、紫色の部分で表されます)。

>

データソース:Tokenterminal

1.2堀

Aave’s Moatには主に次の4つのポイントがあります。

1.セキュリティクレジットの継続的な蓄積:ほとんどの新しい貸付契約は、AAVEの運営以来、セキュリティ事故が発生しています。また、プラットフォームのセキュリティクレジットの安定した操作は、多くの場合、借入プラットフォーム、特に大量の資金を持つ巨大なクジラユーザーを選択する際に最も優先的な要素です。 aave。

2。二国間のネットワーク効果:多くのインターネットプラットフォームと同様に、Defi Lonowingは典型的な堆積物であり、供給と需要の両方の増加が向上します。競合他社は追いつくのがより困難です。さらに、プラットフォームのより豊富な流動性があれば、両当事者の預金とローンの流動性がよりスムーズになり、そのような資金調達ユーザーがプラットフォームビジネスの成長を促進する可能性が高くなります。

3.優れたDAO管理レベル:AAVEプロトコルは、チームの集中管理モデルと比較して、DAOベースの管理を完全に実装しています。さらに、Aave DAOのコミュニティは、ヘッドVC、カレッジブロックチェーンクラブ、都市商人、リスク管理サービスプロバイダー、サードパーティ開発チーム、金融コンサルティングチームなど、高度にガバナンスの専門機関のグループで活動しています。 、そしてガバナンスの参加は比較的前向きです。プロジェクトの運用結果の観点から、Aaveは、池の借入サービスの後のパートナーとして、製品開発と資産の拡大において成長とセキュリティをよりよく考慮し、兄の化合物の超越を実現しました。 DAOのDAOガバナンスが重要な役割を果たしています。

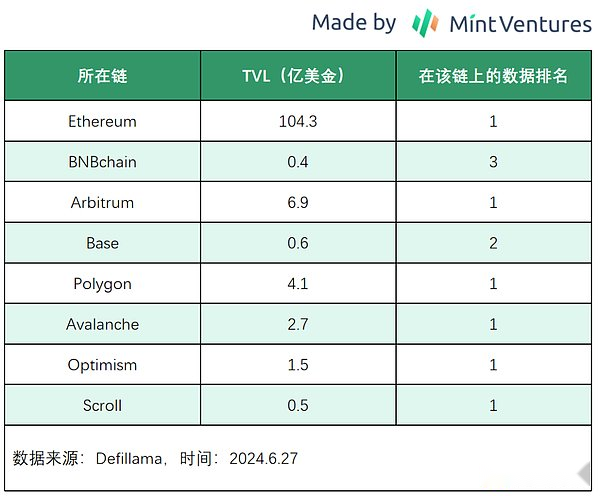

4.マルチチェーンエコシステム占有:Aaveは展開されており、TVLは基本的に各チェーンのヘッドにあります。 – 鎖の流動性がより明白になります。以下の詳細を参照してください。

>

EVMパブリックチェーンに加えて、AaveはSolanaとAptosも評価しています。

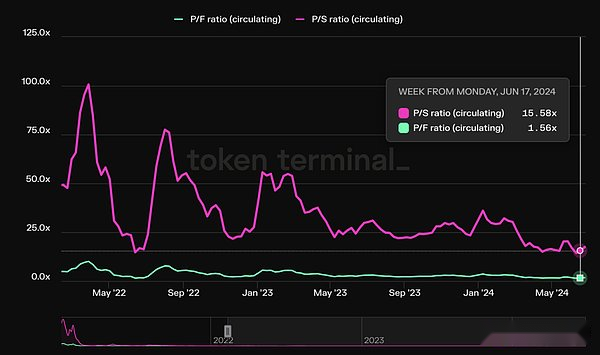

1.3評価レベル

トークンスミナルデータによると、Aaveは契約費用と収入の継続的な回復のために増加し続けており、通貨価格は依然として低いレベルで、PSビットは3.1倍です。

>

データソース:Tokenterminal

1.4リスクと課題

借入市場でのAaveのシェアは増え続けていますが、新しい競合他社はMorpho Blueのモジュール式借り入れプラットフォームであることに注意してください。Morpho Blueは、ローン市場を構築する予定の第三者にモジュール式契約を提供します。

このモジュラー方法により、より多くの市場参加者が融資の分野に参入し、たとえば、AaveのかつてのリスクサービスプロバイダーGaunletを提供し、Aaveとのサービス関係を中断し、Morpho Blue Essenceで独自のローン市場を立ち上げることができます。

>

画像ソース:https://app.morpho.org/?>

データソース:https://morpho.blockanalitica.com/Morpho Blueは半年以上にわたって急速に成長しており、Aave、Spark(Makerdao)、および化合物に次いでTVLの4番目に大きな借入プラットフォームになりました。

基地の成長率は、発売の2か月以内にさらに速く、TVLは2700万米ドルに達し、AaveのTVLは約5900万です。

>

データソース:https://morpho.blockanalitica.com/2.Dexs:Uniswap&

UniswapとRaydiumは、Ethereum CampのEVMエコロジーとSolana Ecosystemに分かれています。Uniswapは、2018年にはEthereum Main Networkに展開されたV1バージョンを発売しましたが、UnisWap火災を実際に発表したのは、2020年5月に発売されたV2バージョンでした。レイディウムは2021年にソラナで発売されました。

DEXSトラックで2つの異なるターゲットを推奨する必要がある理由は、それらが最大数のWeb3ユーザー、つまりSolana Ecologyを持つ2つのエコシステムに分割されており、2つのプロジェクトには独自の利点と問題があるためです。次に、これら2つのプロジェクトを解釈します。

2.1 UNISWAP

2.1.1ビジネスステータス

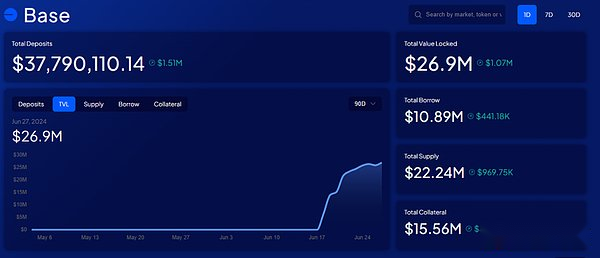

V2バージョンが起動されて以来、UNISWAPはEthereum Main NetworkおよびほとんどのEVMチェーントランザクションボリュームでほぼ最大のDEXとなっています。ビジネスに関しては、主に2つの指標、つまりトランザクションボリュームと処理手数料に注意を払います。

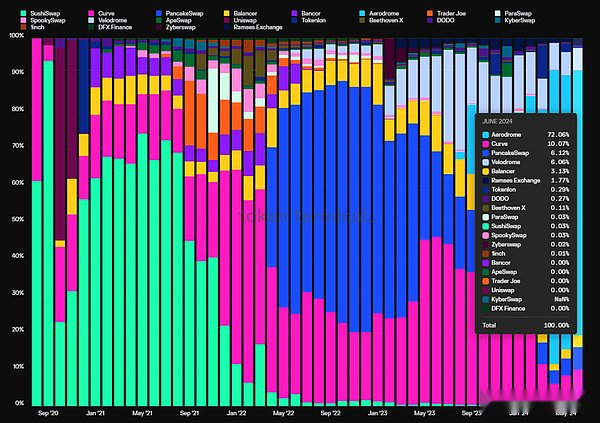

以下の図は、UNISWAP V2バージョンの毎月の毎月のトランザクションボリュームシェアです。

>

データソース:Tokenterminal2020年5月のV2バージョン以来、UNISWAPの市場シェアは、2020年8月の78.4%から2021年11月のDEXS戦争のピーク時に底を打っており、今では56.7%に上昇しています残酷な競争テストでは、彼は足場を確立しました。

>

データソース:Tokenterminal取引手数料のUNISWAPの市場シェアも、この傾向を示しました。

さらに価値があるのは、2020年の数ヶ月(Ethereum Main Network)と2022年の終わり(OP Main Network)を除いて、ほとんどのDexsの補助金を停止していないことですこれまでのところ。

以下の図は、主要なデックスの終わりにあるインセンティブの量の割合を示しています。同じ期間に最大の補助金額ですが、Uniswapよりも高い市場シェアはありません。

>

データソース:Tokenterminalただし、Uniswapの最も批判されているポイントは、トークンインスピレーションの支出はありませんが、トークンもキャプチャする価値があり、契約はこれまでコスト切り替えを開始していないということです。

しかし、2024年2月末に、UNISWAPの開発者であり財団ガバナンスの責任者であるErin Koenは、UNISWAPプロトコルをアップグレードするためのコミュニティで提案を発行し、充電メカニズムが承認されたUNIトークンホルダーに報酬を与えることができます。そして、トークンはトークンを監護しています。それにもかかわらず、UNISWAPプロトコルは、アップグレードされる契約の開会とエンパワーメントの作業において最初の一歩を踏み出しました。

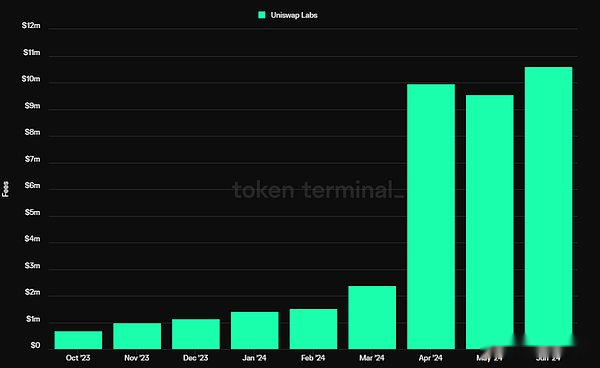

さらに、UNISWAP Labsは、2023年10月にUNISWAPの公式WebページとUNISWAPウォレットを使用したユーザーに実際に料金を開きました。比率は、Transaction額の0.15%でした、XSGDですが、安定した通貨取引とweth \ ethスワップは充電されていません。

そして、UnisWapのフロントエンドの充電だけで、UnisWap LabsはWeb3フィールド全体で最も高い収入チームの1つになりました。

UNISWAPプロトコル層のコストが開かれた場合、2024年上半期のUNISWAPの年間コストは約11億3000万ドルであると想像できます。

今年の後半に開始されたUnisWapのその後のUnisWap XとV4の後、取引量と取引コストの市場シェアをさらに拡大することが期待されています。

2.1.2堀

Uniswapの堀は、主に次の3つの側面から来ています。

1。ユーザーの習慣:昨年のUNISWAPのフロントエンドの充電で、多くの人々は、これはすぐにUNISWAPのフロントエンドからトランザクションポリマーコストに切り替えると考えました。ただし、フロントエンドのオープニング充電以来、フロントエンドからの収益は常に上昇しており、その成長率はUNISWAP契約全体のコスト成長率を超えています。

>

データソース:Tokenterminalこのデータは、UNISWAPのユーザー習慣の力を強く示しています。

2。二国間ネットワーク効果:UNISWAPは、取引プラットフォームとしての典型的な二国間市場であり、そのビジネスモデルの「両側」の理解のために、1つの角度は市場の2つの側面がバイヤー(トレーダー)とマーケティング担当者(LP)です。それはどこにありますか?二国間側のもう一方の角度は次のとおりです。市場の片側がトレーダーであり、一方、トークンの初期流動性を展開するプロジェクトパーティーがあります。トークンをより簡単に発見し、一般に取引するために、プロジェクトパーティは、比較的人気のないセカンドおよびサードラインを選択する代わりに、より多くのユーザーのDEX展開の初期流動性であり、よりよく知られている傾向があります。プロジェクトパーティーのこの動作は、トランザクションにおけるユーザーの習慣的な動作をさらに強化しました。新しいトークンは、「プロジェクトパーティー」と「トレーディングユーザー」の二国間市場の相互強化を形成するUNISWAPトランザクションに優先されます。

3.マルチチェーン展開:Aaveと同様に、Uniswapはマルチチェーンの拡張に非常に活発です。チェーンのランキング。

>

フォローアップ、Uniswap Xが続いた後のマルチチェーントランザクションのサポートにより、Uniswapのマルチチェーン流動性における包括的な利点はさらに拡大されます。

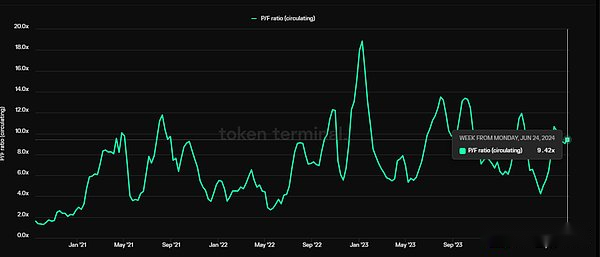

2.1.3評価

UNISWAPの流通の市場価値とその年間コスト、つまりPFは主要な評価基準として取得しますコストスイッチのアップグレードは、今後の予定です。

>

データソース:Tokenterminal市場価値に関しては、UNISWAPの現在の市場価値は60億近くあり、完全に希薄化された市場価値は93億にもなりましたが、これも低くありません。

2.1.4リスクと課題

政策リスク:今年4月、UNISWAPはSECからウェルズ通知を受け取りました。つまり、その後のSECはUNISWAPで法執行業務を遂行することを意味します。もちろん、FIT21法の段階的進歩により、その後のUNISWAPなどのDefiプロジェクトは、法案の投票と着陸がビジネスを強調し、ビジネスを強調することを考慮して、より透明で予想される規制の枠組みを取得することが期待されています。プロジェクトのトークン価格。

生態学的な場所:以前は、1インチ、CowSwapなどのトレーディングポリマーでしたある程度まで、上流のDEXは、ユーザーのトランザクション動作を充電および価格設定する機能を備えています。業界の発展により、構築された取引機能の財布は、将来、より高い上流のインフラストラクチャになりました。 UNISWAPを使用してユーザーの習慣をさらに解消することはできません。また、Uniswapのウォレットを激しく促進し、UniSwap Xの集約層をトランザクションに放出して生態学的位置を改善するなど、Uniswapが生態学的上流に向かって行進しようとしていることも認識しています。

2.2レイディウム

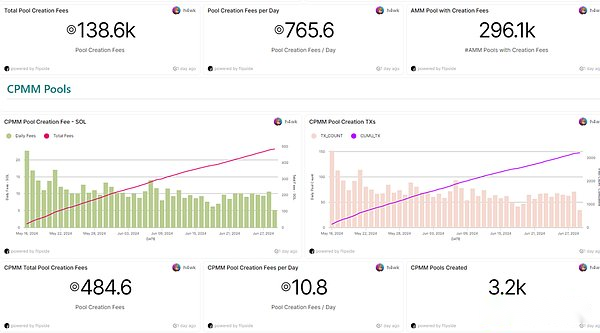

2.2.1ビジネスステータス

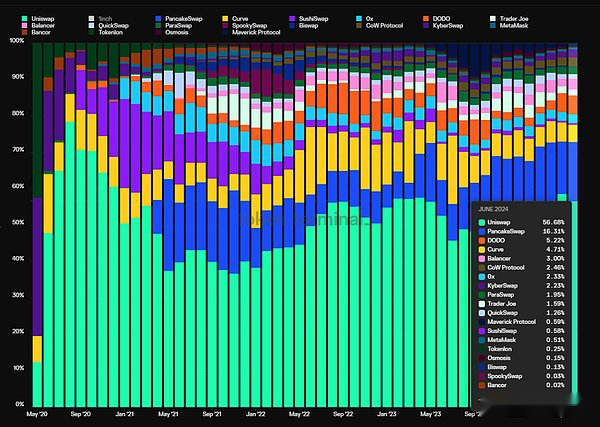

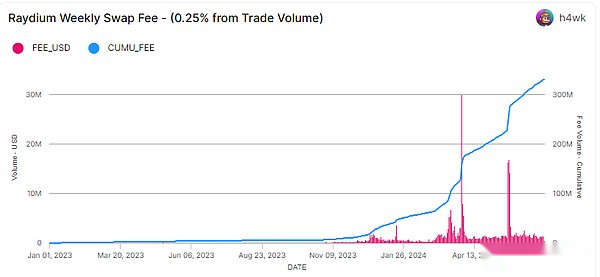

また、Raydiumの取引量と料金に焦点を当て、UniswapよりもRaydiumのより良いポイントは、非常に早期に契約料を開始し、項目を持っていることです。

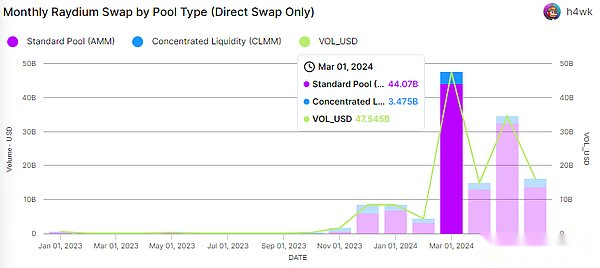

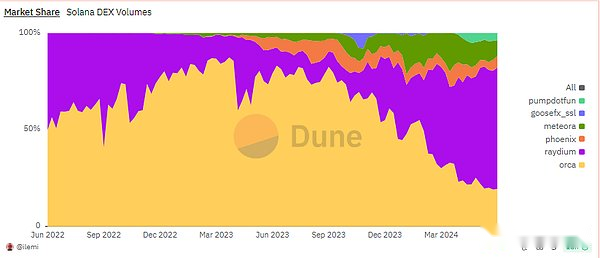

このラウンドでのソラナの繁栄のおかげで、レイディウムのトランザクションのボリュームを見てみましょう。今月の取引価値。

>

データソース:Flipside市場シェアの観点から、RaydiumのSolanaチェーンの取引量は昨年9月から増加しており、現在Solanaの生態学的トランザクションボリュームの62.8%を占めています。

>

データソース:duneRaydiumの市場シェアが低潮の期間から現在の60%以上まで10%未満である理由は、主にこのラウンドのブルマーケットサイクルに続いているミームの傾向によるものです。Raydiumは、標準のAMMとCPMMに分かれています。柔軟ですが、より複雑です。

また、Raydiumの競合他社Orcaは、UNI V3タイプを完全に採用する濃縮液体プールモデルを選択します。多数の生産を生産し、流動性を大量に構成する必要があるミームプロジェクトパーティーの場合、Raydiumの標準AMMモデルがより適切であるため、RaydiumはMeme Tokensの好ましい液体場所になりました。

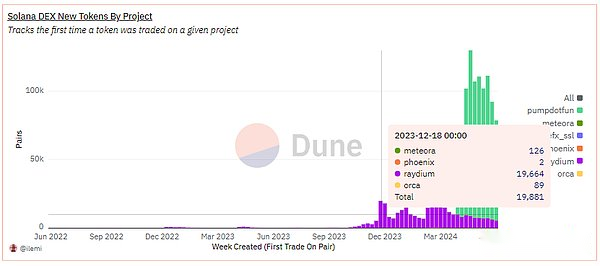

ブルマーケットのこのラウンドで最大のミームインキュベーションベースとして、ソラナは今年11月以来、数百または数万の新しいミームを生まれています。レイディウムのテイクオフの燃焼剤。

>

データソース:dune上の図から見ることができます。12月23日、レイディウムの新しいトークンは19664年でした。理論的には、ORCAの集中化された流動性メカニズムは、従来のAMMと同様の効果を得るために流動性を「完全に構成」することも選択できますが、これはまだRaydium標準プールほど単純で直接的ではありません。

実際、Raydiumのトランザクションデータもこれを証明しています。

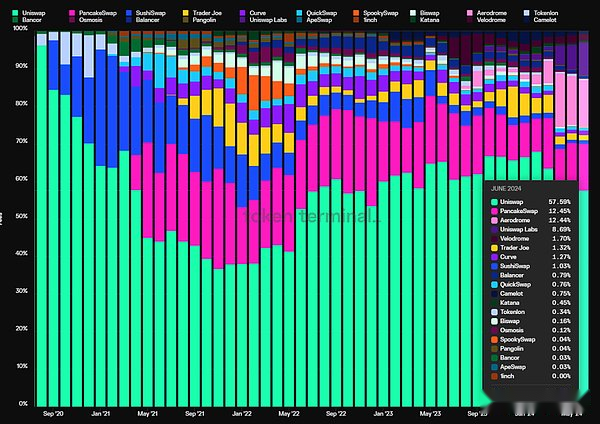

さらに、レイディウムは二国間市場であり、UNISWAPと同じであり、プロジェクトパーティーとユーザーの両側市場にサービスを提供しています。サービスユーザー(さまざまな種類の犬TGボットなど)はレイディウムを選択して取引します。この自己強化サイクルは、レイディウムとオルカの間のギャップをさらに開きました。

取引手数料の観点から、2024年上半期にRaydiumによって作成された取引料は、2023年のRaydium取引料の9.3倍でした。

>

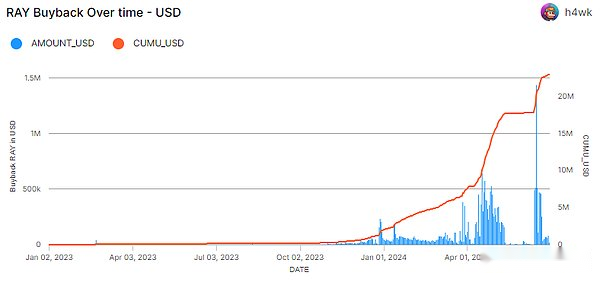

データソース:FlipsideRaydium標準AMMプールフィードレートはトランザクションボリュームの0.25%であり、そのうち0.22%はLPに起因し、0.03%はトークンレイの買戻しに使用されます。CPMMのコストは、1%、0.25%、0.05%、および0.01%に設定できます。州財務省に。

>

データソース:Flipside2024年上半期にレイを買い戻すために使用されたレイディウムの契約収益は、2023年のレイ協定の買い戻しの10.5倍でした。

Raydiumは、現在作成されたプールも請求します。しかし、この費用は財務省に返されず、代わりに契約の開発と維持に使用されます。

>

データソース:FlipsideほとんどのDexと同様に、RaydiumにはDexの流動性に対するインセンティブがありますが、著者はそのインセンティブ額を追跡し続けていますが、公式の流動性インターフェイスから現在のインセンティブ流動性プールのインセンティブまで、通常、統計です。

>

現在のレイディウムの流動性に対するインセンティブによると、モチベーション支出には週に約48,000米ドルがあります。これは主にレイトークンに基づいています。

2.2.2堀

Raydiumは、Solanaの最大の市場取引量です。その主な利点は、Project Partyと同様の現在の二国間ネットワーク効果からです。このネットワーク効果は、Meme Assetカテゴリで特に顕著です。

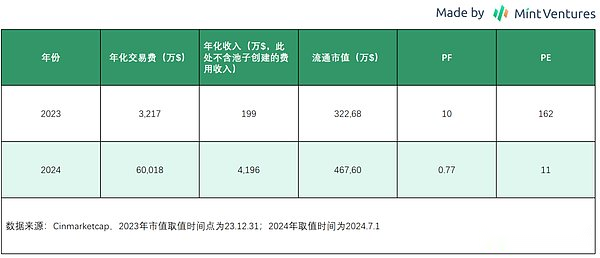

2.2.3評価

23年前の履歴データが不足しているため、著者は今年上半期のRaydiumの評価データと2023年の評価データのみを比較しました。

>

今年の取引の増加に伴い、レイの通貨価格は上昇していますが、昨年と比較して評価の評価と比較して、そのPFとUniSwap DEXも低いレベルにあります。

2.2.4リスクと課題

Raydiumの取引量と収益は、年の過去半分で強く実行されましたが、その将来の開発には依然として多くの不確実性があります。

生態学的位置:レイディウムはUniswapのような生態学的位置の問題にも直面しており、Solana Ecologyでは、木星で表されるポリマーはより大きな影響を及ぼし、そのトランザクション量はレイディウムをはるかに超えています(6月の木星の総トランザクション量は282億、レイディウムです。 168億)。さらに、Pump.Funが代表するMemeプラットフォームは、Raydiumの代わりにPump.Funを開始するプロジェクトのシーンを徐々に置き換えました。Pump.Funプラットフォームは、プロジェクト側のRadyiumの影響を徐々に交換し、Jupiterはユーザー側のトレーダーに対するRaydiumの影響も上回りました。この状況が長い間改善されていない場合、生態学的上流のポンプ。フンまたは木星がDexを構築するか、競合他社にターンする場合、レイディウムに大きな影響を与えます。

市場の風向の変化:SolanaのこのラウンドがMeme Whirlwindのスクラッチの前に、Orcaトランザクションの市場シェアはRaydiumのレイディウムのラウンドの7倍でした。しかし、Meme Style of Solanaは、将来のチェーンがまだ地球の犬の世界であるかどうかを予測することができます。

トークンの排出量:Raydiumのトークンは現在、ほとんどのDefiプロジェクトと比較して循環しています。ただし、プロジェクトにはすでに良いキャッシュフローがあることを考えると、コインを販売する唯一の選択肢ではなく、チームは投資家の懸念を払拭するために壊れていないトークンを破壊することもあります。

より高い集中化:現在、RaydiumはRayベースのガバナンス手順を開設していません。プロジェクトの開発は、コインキーパーの利益を引き起こす可能性があります。契約により、トークンを配布する方法はこれまで停止されています。

3。ステーキング:リド

Lidoは、Ethereum Networkの主要な流動誓約契約です。2020年の終わりに、打ち上げチェーンが発売され、イーサリアムのPOWからPOSへの転換プロセスが正式に開始されました。誓約された資産の回復機能はまだ開始されていないため、誓約されたETHのETHは流動性を失います。実際、手紙の資産の資産を許可するShapellaのアップグレードは、2023年4月に行われました。つまり、ETH誓約を入力した最も早いユーザーは2年半で流動性を得ることができませんでした。

リドはこの流動性のトラックを開拓しました。LidoのユーザーのETHは、Lidoによって発行されたStethバウチャーを取得します。いつでも時間。

ビジネスモデルの観点から、Lidoは誓約収入の10%を獲得し、そのうち5%が誓約されたサービスプロバイダーに割り当てられ、5%がDAOによって管理されています。

3.1ビジネス状況

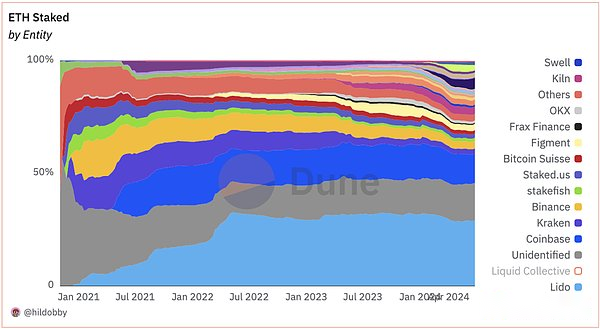

Lidoの現在の主要なビジネスは、Eth Ryofidity Serviceです。以前、LidoはTerra Networkの最大の流動性誓約サービスプロバイダーであり、Solana Networksの2番目に大きい流動性誓約サービスプロバイダーでもありましたが、CosmosやPolygonなどの他のチェーンも積極的に拡大しました。 ETHネットワークの誓約サービスに。現在、LidoはETH誓約市場のリーダーであり、TVLで最も高いDefiプロトコルです。

>

出典:Defillama2021年4月にパラダイムやドラゴンフライなどの機関からの$ LDOのインセンティブの深い風の流動性と、2021年の終わりに主要な競合他社(KrakenとCoinbase)を上回ったため、Ethereumのリーダーになりました。

>

lidoは、2021年から2022年にかけて約2億8,000万米ドルを費やして、Steth-Ethの流動性ソース:Duneしかし、「Lidoファミリーがイーサリアムの分散化に影響するかどうか」の議論は、2022年5月に32.6%に触れる必要があるかどうかについても議論しています。 28%〜32%の間で変動し始めました。

>

ETH誓約市場シェアの歴史的状況(下部の水色のブロックはlido)ソース砂丘3.2堀

Lidoビジネスの堀は主に2ポイントです。

-

長期的な市場をリードする地位によってもたらされた安定した期待により、リドは巨大なクジラや機関がETH誓約を入力するための最初の選択肢となっています。Sun Yuchen、LSTのリリース前のマントル、および多くの巨大なクジラはLidoユーザーです。

-

Stethが広く使用されているケースによってもたらされるネットワーク効果。Stethは2022年にはHead Defiプロトコルによって完全にサポートされています。新しく開発されたDefiプロトコルは、Steth(2023年に人気のあるLSTFIプロジェクト、Pendle、およびさまざまなLRTプロジェクトなど、Stethを引き付けることができます。Stethは、Ethereum Networkのベーシックインカムアセットとして比較的安定しています。

3.3評価レベル

Lidoの市場シェアはわずかに減少しましたが、Lidoの誓約規模はETHの誓約率の増加とともに増加しています。評価指標に関しては、LidoのPSとPFは最近記録的な低に達しました。

>

出典:トークン端末

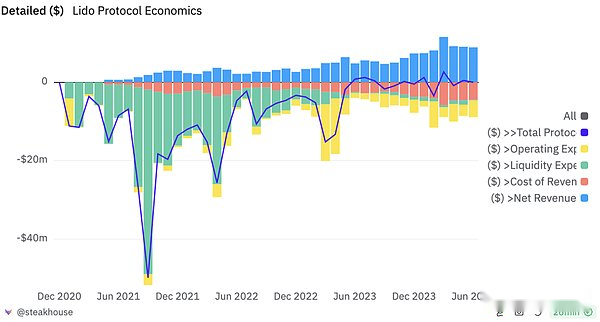

Shapellaのアップグレードが成功したため、Lidoの市場位置は安定しており、「Income -Tokens Incentives」インジケーターを反映する利益指数も順調になりました。

>

出典:トークン端末

これはまた、$ LDO経済モデルの調整に対するコミュニティの期待を引き起こしました。しかし、Lidoの実際のHasuは、Lidoの現在の支出と比較して、かつてはLido Daoの総支出を維持することができず、収入の分配が早すぎます。

3.4リスクと課題

リドは次のリスクと課題に直面しています。

新人の競争。Eigenlayerのリリース以来、Lidoの市場シェアは減少しています。十分なトークンマーケティング予算を備えた新しいプロジェクトは、Lidoなどの主要な利点を持つ競合他社になりますが、トークンは完全な流通プロジェクトに近いものです。

Ethereum Foundationを含むEthereumコミュニティの一部のメンバーは、以前にLido市場シェアの長期的な問題を抱えていますスキーム(この問題について、Mint Venturesは昨年11月に分析され、興味のある読者は閲覧することができます)。

SECは、2024年6月28日のコンセンシーの申し立ての証券としてLSTを明確に定義しています。STETHをキャストして購入することは、「Lidoへのサービスは「発行と販売」の疑いがあります。 Secに登録されていない証券の。」

4。持続可能な契約交換:GMX

GMXは、2021年9月にArbitrumで正式に発売され、雪崩を開始しました。そのビジネスは二国間市場です。一方のエンドは、最大100倍のレバレッジされた取引を行うことができます。

ビジネスモデルの観点から、トレーダーの0.05%から0.1%の範囲の取引手数料、および資本料金と借入料はGMX収入を構成します。GMXは、総収入の70%を流動性プロバイダーに割り当て、他の30%はGMX誓約に割り当てられます。

4.1ビジネス状況

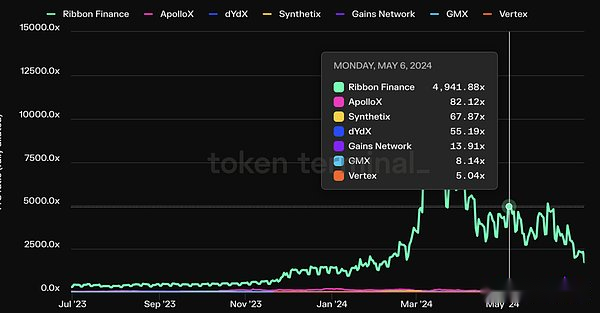

恒久的な契約取引プラットフォームの分野では、追跡可能なエアドロップを示す新しいプロジェクトが頻繁に発生し(AEVO、Hyperliquid、Synfutures、Driftなど)、古いプロジェクトも一般的に同様のトランザクションマイニングインセンティブ(dydxなど)に似ています。 、頂点、rabbitx)、トランザクションボリュームのデータを作成しても、あまり代表性はありません。TVL、PS、および利益インジケーターを選択して、GMXと競合他社のデータを水平方向に比較します。

TVLに関しては、GMXは現在最初の場所ですが、Solanaの大量のトラフィックを備えたJupiter Perpであり、まだリリースされていない高脂質TVLも同じレベルです。

>

データソース:Defillama

PSインジケーターの観点から、Coinが発行したプロジェクトで、永続的な契約取引を使用して発行されたプロジェクト、および3000万ドルを超える1日の平均取引量を使用して、GMX PSインジケーターは低く、現在の高よりも高いだけです。取引採掘インセンティブの頂点。

>

利益指標の観点から見ると、過去1年間のGMXの利益は650万ドルであり、データはDYDX、GNS、およびSNXよりも低くなっています。ただし、これは主に今年の3月の今年の3月のArbitrumのSTIPイベントによるものであることを指摘する価値があります。GMXは1200万のARBを取得します(期間中はARBの価格で、約1,800万ドル) 、すべて)。利益蓄積の勾配から、GMXの強力な利益製造能力があることがわかります。

>

4.2サッカーリバー

上記の他のDefiプロジェクトと比較して、GMXの堀は比較的弱いです。

Arbitrumの強力なサポート。Arbitrum Networkのネイティブプロジェクトとして、GMXピーク期間は、当時のArbitrumネットワークのほぼ半分に貢献しましたArbitrumの露出は、前のARBでもありました。多くのARBトークン(800万の初期エアドロップ、1200万枚)が取得され、GMXの財務省が豊富になり、貴重なマーケティング予算が増加しました。

長期産業の主要な地位によってもたらされるポジティブなイメージ。GMXは、2022年の後半に「実際にイベントしたDefi」の物語を23の前半に導きました。そして、多くの忠実なユーザーを蓄積します。

ある程度のスケール効果。LPスケールのみが十分に大きいため、GMXなどのトレーディングプラットフォームにはスケール効果があります。 。 増加。チェーン上の主要なデリバティブ取引プラットフォームとして、GMXはこのスケール効果の受益者になりました。たとえば、よく知られているトレーダーのアンドリュー・カンは、GMXで最大数千万ドルの長い位置を開いていました。

4.3評価レベル

GMXは現在流通しています。上記の同じ業界の水平比較を実施しています。

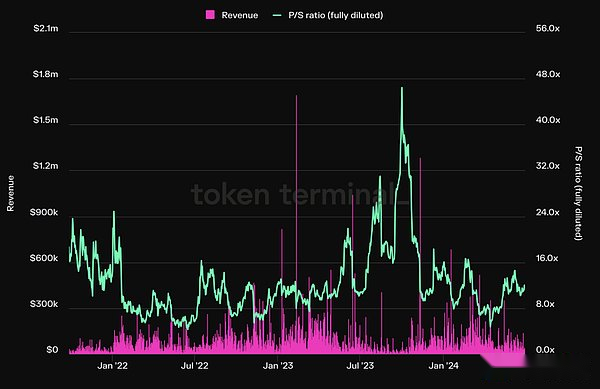

履歴データとの比較、GMXの収益は比較的安定しており、PSインジケーターは歴史的な観点からは低い位置にあります。

>

4.4リスクと課題

強力な競合他社。GMXの競合他社には、古い形式であるが、頻繁にdefiプロトコルSynthetixとDydxだけでなく、コインを発行していないAEVOと高液体も含まれますSolanaへの大量の交通量は、GMXにほぼ完全に類似したメカニズムのみを使用し、GMXに近いTVLとGMXを超えるトランザクションボリュームを取得しました。GMXはV2バージョンをSolanaに拡張する準備もしていますが、トラックは競争の点で一般的に激しいものであり、一般に他のDefiトラックのような比較的確実なパターンはありません。業界での一般的な取引採掘インセンティブは、ユーザーの切り替えコストを削減し、ユーザーの忠誠心は一般的に低くなります。

GMXの価格は、取引と清算の価格基盤として預言の価格を採用しており、預言者によって攻撃される可能性があります。2022年9月、GMXはAvaxのAvaxに対する預言者攻撃に対する攻撃により、560,000ドルを失いました。もちろん、取引を許可するほとんどのGMXの資産では、攻撃コスト(CEXに対応するトークン価格の操作)は収入よりもはるかに大きくなります。GMXのV2バージョンは、このリスクに対応するために、分離プールと取引スリップポイントをターゲットにしています。

5.注目に値するその他のdefiプロジェクト

上記のDefiプロジェクトに加えて、古い安定化通貨プロジェクトMakerdao、Ethena、Leader Chainlinkなど、他の注意Defiプロジェクトも調査しました。しかし、一方では、これは限られており、この記事ではこれらのプロジェクトには次のような問題に直面しています。

Makerdaoはまだ分散型の安定したコインリーダーであり、多数の「自然通貨」を持っていますが、これらの通貨所有者はUSDCやUSDTのようなデイを保持していますが、安定した通貨の規模は常に停滞していますが、市場価値は以前の約半分しか停滞していません。ラウンド。その住宅ローンは、チェーン外の多数の米ドル資産を使用しており、トークンの分散型クレジットを徐々に損傷しています。

MakerdaoのDaiとは対照的に、Ethenaの安定した通貨USDEは、約半年から0から36億ドルから36億ドルから大きい規模の進歩を遂げました。ただし、Ethenaのビジネスモデル(永久契約の裁定に焦点を当てた公共基金)は、Stablecoinsの大規模な拡張の背後にあることです。高所得補助金の。このわずかにポンジのデザインは、市場が貧弱なときに、ビジネスと通貨のネガティブなスパイラルを簡単に案内します。エテナのビジネスターニングポイントの重要な点は、USDEが1日に多数の「自然通貨」を備えた分散型の安定した通貨になることができるということです。安定した通貨オペレーターですが、USDEの基礎となる資産は主に集中交換に保存されていることを考慮して、USDEは「分散型反レビュー」と「強力な信用機関の支持者」の両端に依存していません

Defi時代の後、ChainLinkは、近年、ベルレードによって表され、Web3の金融の巨人であるRWAの物語を徐々に受け入れている隠された波レベルの物語の波を導く準備をしています。BTCとETH ETFのリストを促進することに加えて、今年のベレーデの最も注目すべき行動は、ビルドのためにイーサリアムに関するコードを発行した米ドル財務基金です。チェーン上のその後の伝統的な金融の巨人の金融製品実験は継続され、チェーンの下での通信と相互運用性だけでなく、チェーンの下で資産を通過する問題に必然的に直面します。たとえば、この分野でのチェーンリンクの探査は、今年5月に、ChainLinkと米国の開始クリアランス会社(DTCC)と「Smart Nav」パイロットプロジェクトを完了しました。このプロジェクトの目的は、標準化されたプロセスを確立し、ChainLinkの相互運用可能なプロトコルCCIPを使用して、プライベートまたはパブリックブロックチェーンの正味資産価値(NAV)データを収集および普及させることを目的としています。さらに、今年2月、Asset Management Company Ark Investと21Sharesは、ChainLinkの予備を統合することでポジショニングデータを確認したと発表しました。ただし、ChainLinkは依然としてビジネス価値とリンクトークンの問題に直面しています。

要約します

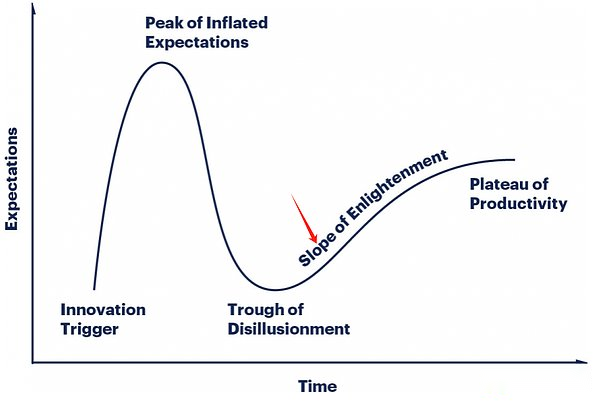

多くの革新的な製品が発展しているように、Defiは、出現後の最初の2020年、21年間の資産価格の急速な発泡、および現在22年間の崩壊後の物語の発酵を経験しましたPMFの完全な検証は、実際のビジネスデータを使用して固有の価値を構築し、物語解雇の低い谷から出てきています。

>

著者は、暗号化分野で珍しい成熟したビジネスモデルと市場スペースがまだ増えているため、Defiはまだ長期的な注意と投資価値を持っていると考えています。