作者:Les Barclays,編譯:Shaw 比特鏈視界

在這篇文章中,我將剖析我認為當下正在發生的最重要的金融發展之一……新的穩定幣立法及其在幫助美國管理國家債務、維持美元主導地位以及在全球市場施加壓力方面可能發揮的作用。在我看來,這不僅僅關乎加密貨幣監管,還與債券市場、收益率曲線、宏觀經濟策略以及幕後進行的更廣泛的地緣政治博弈息息相關。

如果穩定幣被納入美國的財政和貨幣政策體系,其影響不僅對加密貨幣領域意義重大,對全球貿易、製造業、債務發行以及貨幣政策都將產生巨大影響。這可能使美國以更低的成本在國內重建,同時增加對競爭對手的金融壓力,並將資金重新吸引回美國體系。

《GENIUS法案》是什麼(為何此時出臺)

穩定幣可以視作始終價值恰好為 1 美元的數字美元。目前,對於誰可以發行穩定幣以及它們應如何運作尚無明確規則,這令人們對其安全性感到擔憂。

《GENIUS法案》(參議院版本):該法案為支付穩定幣(發行方必須以固定貨幣價值贖回的數字資產)建立了監管框架。根據該法案,只有獲得許可的發行方才能發行支付穩定幣。可以將其想像成需要特殊許可證才能印製數字貨幣。

關鍵差異

誰來負責:參議院的版本將監管權集中於財政部,而眾議院則將權力分配給美聯儲、貨幣監理署及其他機構。

規則制定:根據參議院的《GENIUS 法案》,只有貨幣監理署(OCC)有權發布這些規則。而眾議院的《STABLE 法案》則會施加更多要求,由多個機構共同協作。

兩者的目標都是:

-

安全第一 :只有獲得批准的公司才能發行穩定幣,這與只有持牌銀行才能保管你的資金類似。

-

消費者保護 :該立法將把美國境內支付穩定幣的發行限制在「獲準的支付穩定幣發行方」範圍內。

-

市場清晰度 :旨在規範約 2380 億美元的穩定幣市場,為銀行、公司和其他實體發行數字貨幣創建更清晰的框架。

目前狀態:《GENIUS法案》以308票贊成、122票反對的結果獲得通過。美國眾議院於2025年7月17日通過了《指導和建立美國穩定幣國家創新法案》(簡稱「GENIUS法案」),並將這項具有裡程碑意義的法案提交給川普總統籤署。因此,參議院版本(GENIUS法案)最終勝出,正式成為法律,成為首個獲得國會兩院批准的加密貨幣法案。

本質上,這兩項法案都希望為數字美元制定「交通規則」,但在由哪些政府機構來充當「交警」這一問題上存在分歧。

眾議院的《STABLE 法案》和參議院的《GENIUS法案》是兩份針鋒相對的法案,但有著共同的目標:將穩定幣發行商納入監管範圍,明確究竟需要多少資本、流動性以及風險管理才算足夠。它們還旨在釐清究竟由哪些聯邦或州級機構來充當裁判。但還有一個不那麼引人注目的潛在情節:全球傳統機構對穩定幣的廣泛接受將如何影響規模達 28 萬億美元的美國國債市場?

穩定幣如何成為國債的隱性需求

事情是這樣的:國債是穩定幣儲備的支柱,因為就安全性和流動性而言,幾乎沒有其他資產能與之媲美。如果你提供一種數字美元,就需要用儘可能接近無風險的資產來支撐它。這聽起來很像數百個貨幣市場共同基金,這些基金由貝萊德、富達和先鋒等巨頭髮行,持有超過 6 萬億美元的資產,其中大部分是美國國債2。但與富達等發行的貨幣市場基金可能提供 4%的年收益率不同,大多數穩定幣發行商迄今都拒絕向其持有者提供任何收益或收入。這也是為什麼最大的穩定幣發行商Tether擁有極高的利潤率,並在 2025 年第一季度報告了超過 10 億美元的運營利潤。它確實為儲備金、審計、披露以及反洗錢(AML)程序的合規性設定了很多標準,因為它想要解決很多關於非法活動的擔憂。它還涉及穩定幣不得作為法定貨幣進行營銷的限制,同時禁止向持有穩定幣的個人支付收益或利息,因為這會極大地削弱銀行業。

有一件事我已經留意了一段時間(但遺憾的是還沒跟任何人說過),那就是穩定幣、美國國債和財政部之間的關係。以及我認為政府為何會首先推動穩定幣而非其他事物。

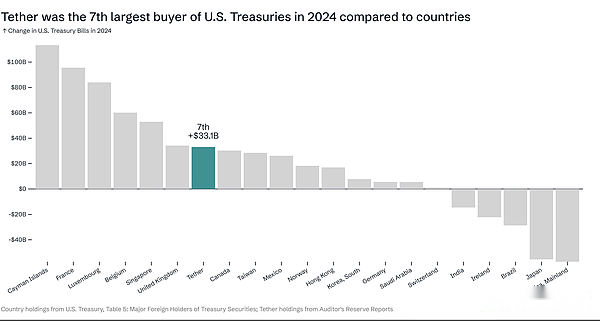

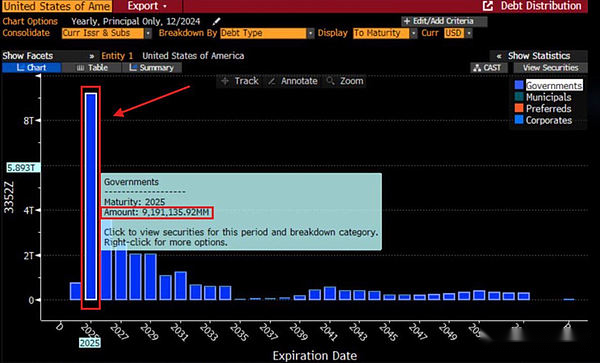

在下面的圖表中,有一件事我想著重指出:

我現在之所以強調這一點,是因為穩定幣可能是美國國債的最大買家之一,這會降低債券的收益率。簡而言之,通過穩定幣,你可以讓收益率曲線恢復正常,而這在我看來正是川普政府想要執行的,因為川普和貝森特(我稍後會講到他)都對國家債務以及年底前需要再融資的數額感到擔憂。

國債角度

我認為這是減少上述債務利息支付的一個有趣方式,而它極其引人入勝的原因在於,這將使美國能夠以更低的收益率為國債再融資,最終會使國債的融資變得容易得多。

現在來談談穩定幣相對於其他國家的情況。2024 年,Tether是美國國債的第七大買家,與其他購買美國國債的國家相比也是如此。想像一下,在這種框架下,Tether(或者 Circle 或者其他機構)能夠購買多少美國國債。圍繞穩定幣和央行數字貨幣存在一些擔憂,還有其他法案或議案正在起草和通過,涉及美國不支持央行數字貨幣。你可以推測Tether或 Circle 可能被偽裝成央行數字貨幣,不過這完全是另一個話題,我就不深入探討了。我重點想說的是穩定幣對國家債務的影響。

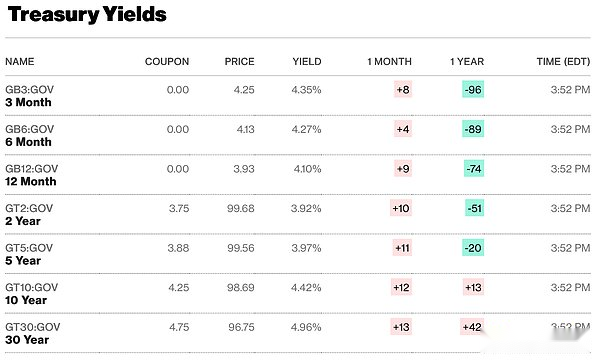

美聯儲目前持有約 40% 的國債,這些國債需要在新的利率水平下進行展期。這些國債的到期日為 2025 年和 2026 年。下面我會附上一張不同期限的美國短期國債利率圖以供參考。

目前,具體取決於所考察的期限,我們的債務率大概在 4% 到 5% 之間。如果這是短期到中期債務,並且按照上述利率進行展期,那麼這將變得非常不可持續,從而陷入債務螺旋。如果穩定幣成為美國國債的最大買家之一,它們能夠降低收益率,而且會這麼做,尤其是在短期方面。這就是為什麼我認為短期需求,特別是短期國債的需求,非常引人關注,因為這意味著它們基本上會成為短期國債的最大買家之一,並且會顯著緩解美國的大量國債壓力。

美國財政部長斯科特·貝森特在接受採訪時談到了美國希望成為數字資產領域的領導者,並以此作為在全球市場施加壓力的一種手段。

很顯然,貝森特是穩定幣的支持者。幾個月前還無法討論的是,你不想把自己的行動計劃展示給對手。我很高興他是少數幾個弄清楚穩定幣在美國的採用可能意味著什麼的人之一——考慮到他的背景,對於了解他和在金融領域工作的人來說,這並不令人驚訝。我認為,相對於穩定幣可能是什麼或對美國國債市場意味著什麼,他有著非常超前的認識。

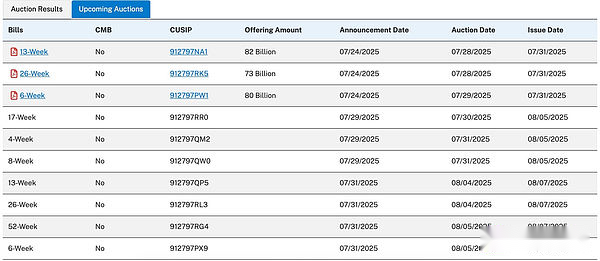

美國財政部正在發行不同類型的債券,7 月 21 日,他們拍賣了 820 億美元的 3 個月期國債,拍賣情況非常理想。這些是所有從事金融工作或投資的人都應該關注的事情。

這些拍賣非常重要,因為它們能反映出投資者(包括國內和國外投資者)對購買美國國債的興趣。我也認為鮑威爾目前的做法是正確的,即不那麼快降息,這不僅是因為經濟數據表明如此,還因為當利率保持高位時——尤其是美國是全球經濟的驅動力——這會破壞很多其他經濟體的穩定,主要是亞洲、歐洲和南美洲的經濟體。我這麼說是因為當利率處於高位時,它實際上會將流動性吸引回美元,因為投資者會尋求避險。我認為目前的情況是,他們想迫使各國貨幣與美元重新保持一致。所以他們可以通過保持利率高位來在債券市場採取行動。這可能會從融資的角度嚴重削弱這些國家的經濟和/或貨幣,因為非美元計價貨幣的資本成本會變得更高,從而更難舉債。因此,那些其他國家將不得不變賣大量資產來為自身提供資金,並穩定本國經濟。

當一個國家陷入財政困境——不管它是怎麼陷入這種境地的——它都會被迫出售資產以穩定本國經濟,我敢肯定川普政府清楚這一點,並正在利用這一事實。

斯科特和整個美國政府似乎對歐洲感到不滿。他們本可以通過關稅和債券市場等手段迫使很多國家與美國政策以及所提議的一切保持一致,但債券市場極其重要。

金融穩定還是數字脆弱性?

現在,如果美國推動穩定幣立法,同時進行關稅談判和貿易協議,我認為有很多因素會疊加,歐洲和亞洲的國內壓力會很大,甚至可能引發某種信貸事件,這基本上會導致股市下跌,所有人都會重新湧向美國國債。這取決於穩定幣能多快多大規模地發展,因為如果發展得太快太多,我們可能會遭遇某種流動性事件(比如 2008 至 2009 年的貨幣市場基金擠兌,甚至 2022 年泰達幣短暫與美元脫鉤的情況),甚至可能出現流動性螺旋式下降/擠兌動態,比如穩定幣贖回迫使出售短期國債。

在我看來,確實需要發生某種類型的事件。這就好比一個被壓縮的彈簧,甚至像水下的球。你把球按得越深,它就越想浮出水面。這就是我們看到的日本國債的情況以及英國的債務市場等等。

我的一位朋友在巴克萊銀行撰寫的一篇文章探討了穩定幣的幾個關鍵採用風險。穩定幣是一種旨在維持相對於參考資產保持穩定價值的數字資產。文章強調的主要採用風險包括:

-

監管不確定性 :穩定幣面臨著巨大的監管審查,因為監管機構試圖解決圍繞其使用、投資者保護以及對金融穩定構成的風險等問題。在缺乏明確的監管框架的情況下,發行方、用戶以及尋求將穩定幣納入其業務運營的金融機構都面臨著持續的不確定性。

-

運營韌性 :穩定幣的基礎技術架構,包括智能合約和支撐區塊鏈,必須證明其具備強大的穩定性、可擴展性和安全性。中斷、技術故障和網絡攻擊所帶來的運營風險可能會削弱信任度和使用率。

-

消費者保護與信任 :用戶必須相信代幣完全有儲備支持,並且能夠按照承諾的價值贖回。透明度不足或儲備管理不善可能會削弱信心,從而導致持有者遭受價值損失或出現其他問題。

-

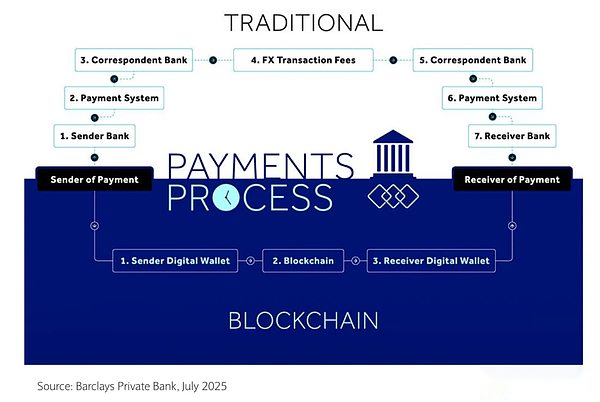

與現有系統的整合 :穩定幣的採用可能會因將新的數字資產與傳統的支付、銀行和金融市場基礎設施進行整合所面臨的挑戰而受阻。要大規模實現穩定幣的優勢,就需要實現無縫的互操作性。

-

系統性風險 :如果設計欠佳或監管不足的穩定幣被廣泛應用,可能會給更廣泛的金融體系帶來新的系統性風險,尤其是在它們在支付或存款中佔據相當大份額的情況下。

這些風險表明,儘管穩定幣前景廣闊,但其廣泛應用取決於明確的監管標準、穩健的技術、透明的儲備管理以及與現有金融生態系統的成功融合。

悄然貨幣化的政治

Shashank Rai描述了一種可以稱為「悄然貨幣化」的現象——穩定幣如何在不擴大傳統政府債務的情況下,為美國國債創造需求大幅增長的隱秘途徑。以下是其機制:

穩定幣發行商必須用流動資產(絕大多數是短期美國國債)完全支持其代幣。截至2025年初,穩定幣發行商已持有超過1200億美元的美國國債,預計到2028年這一數字可能會增至1萬億美元甚至更多。這創造了其所說的「即使市場對美國財政政策和長期債務日益謹慎,短期美國國債仍將成為一個結構性、持續性的需求來源」。

英國在圍繞穩定幣建立必要的監管確定性方面行動遲緩。穩定幣是一種成本高昂的貨幣形式。它們成本高昂,是因為它們限制了貨幣傳導機制(從而降低經濟增長)。成本高昂,是因為它們增加了國債(以及美元)的波動性,並加大了期限溢價。成本高昂,是因為它們分散了流動性。成本高昂,是因為其中大多數的收益率低於貨幣市場基金。成本高昂,還因為區塊鏈交易成本比國內支付系統高出一個數量級。

穩定幣是一種風險更高的貨幣形式。風險在於它們採用的是原子互換模型而非貨銀對付模式。風險在於其KYC流程受到的監管要少得多。風險還在於區塊鏈存在圍繞礦工的集中風險。

作為一種競爭性的貨幣形式,它們應當獲得監管上的確定性,並納入監管範圍(這與歐盟的做法不同,歐盟過度監管,重蹈了其在零售外匯市場上的覆轍,將該市場驅逐到了海外)。然而,穩定幣的結構不應(像美國那樣)破壞銀行體系的穩定或破壞人們對貨幣的信心。受到適當監管並在監管範圍內運作的穩定幣,將能夠與現金完全互操作。在資本市場環境下,這最終將淘汰大多數穩定幣。高效的市場、高效的流動性、可編程的貨幣,這些都不需要基於區塊鏈的穩定幣。

良好的穩定幣監管結構需要:

-

贖回/流動性的實時報告 – 每日資產淨值報告

-

基於 RWA 模型的監管資本(如貨幣市場基金或銀行)

-

最低短期流動資金比率(24小時)。

-

定期要求透明的內部審計(系統和流程) – 高層人員制度(關鍵決策者必須具備資格)。

-

CRO 對監管機構的注意義務。

穩定幣發行方應能像銀行一樣,在市場壓力時期完全接入中央銀行的實時全額支付系統、回購市場以及獲取央行資金。不過,對於穩定幣的資產組合(除滿足短期流動性需求外)不應有規定。應保持透明,由市場來決定。

「離岸量化寬鬆」效應

「離岸量化寬鬆」這一概念指的是穩定幣實際上在全球範圍內創造了對美元的需求,而美聯儲無需印製更多貨幣:

由於穩定幣由市場驅動,用戶傾向於選擇最穩定、最被廣泛接受的穩定幣,因此他們天然就青睞強勢貨幣(主要是美元),而可能將弱勢國家貨幣排除在外。隨著穩定幣的普及,尤其是在新興市場,美元化進程可能會進一步加劇。

筆者認為,這將創造「一場新的美元化遊戲」,其中「穩定幣快速且低成本的流動可能會使較弱的貨幣邊緣化,進一步鞏固美元的主導地位,並通過讓美元在跨境交易中更易獲取和更具流動性來重塑國際金融格局」。

與傳統量化寬鬆(QE)中央行公開擴大貨幣供應量不同,這種操作是通過私人市場力量實現的——穩定幣公司自動購買國債以支撐其代幣,從而在沒有政府干預的情況下創造了對國債的需求。