Symbiotic作為再質押板塊的後起之秀,TVL在一個月內飆升超過10億美元,迅速獲得了市場關注。由Lido支持並由Paradigm和Cyber Fund領投,Symbiotic絕對是EigenLayer不可小覷的競爭對手。以下內容將從二者 支持質押的資產類型、設計理念和設計方法 三個角度,探討Symbiotic和EigenLayer的異同。

引言

Symbiotic和EigenLayer是兩個通過再質押提供共享安全性的平臺。兩者都旨在通過允許背靠用戶質押資金的「Operator」在多個「Network」中承擔分布式信任網絡的節點工作,來降低分布式信任網絡的始發成本,提高其安全性。儘管兩者都通過再質押實現其功能,這兩個項目有明顯的區別:

-

Restaking資產的類型: Symbiotic在官方文檔中表明他們支持幾乎所有的ERC-20 Token,將自己定位為DeFi服務。相比之下,EigenLayer只專注於與ETH相關的質押,更強調自己是區塊鏈生態系統的基礎設施。

-

設計理念: Symbiotic使用了更廣義的Restaking,旨在創建一個靈活的開放DeFi市場。相比之下,EigenLayer更專注於利用以太坊PoS系統中現有的信任來維持穩定和可信的基礎,是更狹義的。

-

設計方法: Symbiotic的設計更加模塊化和去中心化,支持更廣泛的資產,允許更深度的定製。EigenLayer則顯得相對中心化一些,整體設計上也更優先考慮以太坊PoS系統的安全性。

它們的異同反映了Symbiotic和EigenLayer的設計理念和設計方法,將在以下各節中進一步探討。

圖1: Symbiotic和EigenLayer異同對比; 來源: BlockSec

功能相似性

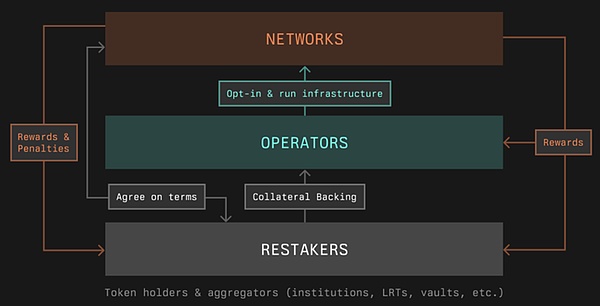

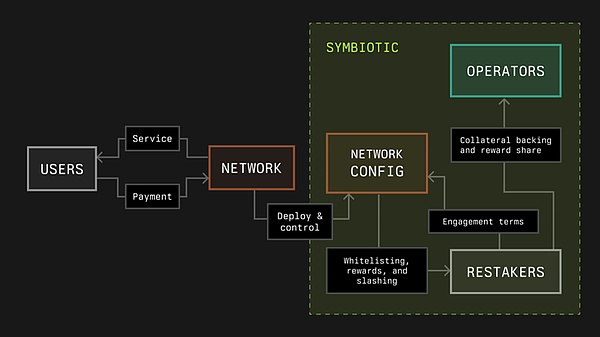

Symbiotic和EigenLayer都通過Restaking再質押實現了共享池安全,這有助於降低分布式信任網絡的始發成本,並解放了區塊鏈上的創新。他們的再質押機制允許Operators背靠來自Restakers的資產,在多個Networks中使用這些資產,執行多項任務,並在承擔多種風險的同時獲得多種回報。Symbiotic的再質押涉及以下過程:

圖2: Symbiotic的再質押程序; 來源: Symbiotic Docs

-

Restakers: 用戶 (Restakers) 再質押他們的資產。

-

Operators: Restaker的資產被委託給承擔計算的Operators。

-

Networks: Operators選擇加入所選的Networks,接受合作條款以為分布式信任網絡提供節點服務。

與之對比,EigenLayer提供的再質押功能其實非常相似,它將分布式 「網絡」 稱為「主動驗證服務」 (AVS)。除此之外,在EigenLayer的核心敘事中,它沒有將Operators和Restakers的概念清楚地分開。稍後將更詳細地討論這兩者的區別。

理念差異

在抽象層面上,EigenLayer和Symbiotic對以太坊PoS領域的「信任分裂」問題有不同的態度。基於這一差異,它們展示了在再質押方面的不同方法:

-

EigenLayer: 旨在利用Restaking吸引用戶,並以以太坊為基礎建立更好的區塊鏈生態系統。它強調以太坊PoS信任的再質押,並只允許與ETH相關的質押,並保護以太坊PoS免受信任分裂問題的困擾。EigenLayer將自己定位為增強以太坊生態系統的基礎服務。

-

Symbiotic: 尋求利用Restaking的槓桿作用來吸引儘可能多的用戶,目標是創建一個靈活開放的DeFi市場,每個人都可以賺錢。它支持各種ERC-20代幣的重新投資,並將自己視為DeFi服務,最大限度地提高收入和資本效率的機會。Symbiotic並未優先考慮信任分裂的問題,甚至站在解決此問題的對立面。他們不斷增長的TVL (總價值鎖定) 可能會對以太坊PoS構成威脅。

此外,Symbiotic將Staker的角色與Operator分開,可能是因為他們有Lido作為他們強大的支撐,Lido擁有Operators的最佳資源。因此,用戶只需要專注於質押而不是委託。這種分離也鼓勵用戶儘可能多地投入資金。

設計和服務差異

Symbiotic的設計特點是強調開放,模塊化和靈活的DeFi市場,具有明確的角色區別。主要功能包括:

-

開放: 支持多資產Restaking,通過允許各種ERC-20 Token進行抵押來提高資產利用率。

-

模塊化: 系統具有明確的角色劃分,通過分離不同參與者之間的職責,使其對開發人員更加友好。

-

靈活: 允許廣泛的定製,使頂級網絡能夠完全控制其底層服務。

-

無需許可: Symbiotic本身核心實現合約相當輕量化,且所涉及的角色都是無需許可的,可以由開發人員自行部署。

相比之下,EigenLayer保留了一些中心化(centralized)的元素。一個典型的例子是關於獎懲監管。Symbiotic使用Resolver的角色進行定製化的仲裁決策,具備潛在的去中心化條件。與EigenLayer的中心化的獎懲監管委員會相比,提供了更靈活和去中心化的解決方案。下面讓我們深入研究一下Symbiotic的靈活和模塊化設計。

Symbiotic的關鍵組成部分

圖3: Symbiotic的關鍵組成部分; 來源: Symbiotic Docs

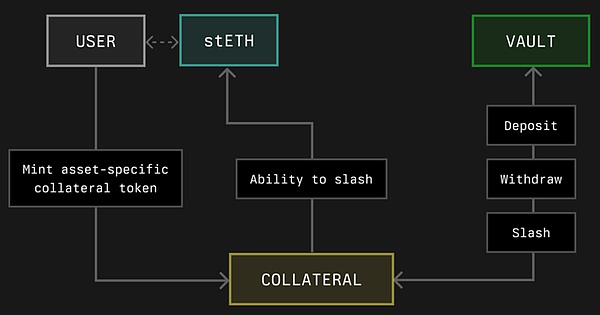

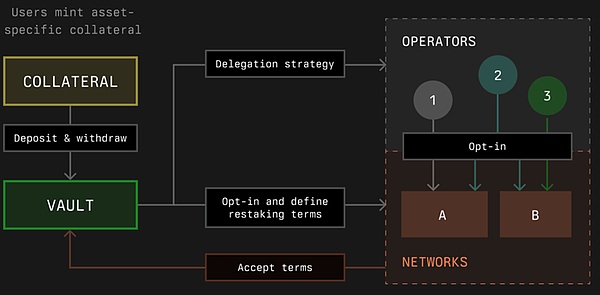

Symbiotic的模塊化設計涉及5個主要角色: 抵押品(Collateral),保險庫(Vaults),操作員(Operators),解析器(Resolvers)和網絡(Networks)。我們將簡要介紹這些角色。

-

Collateral: 代表要抵押的資產,是抵押資產的抽象,支持各種類型的資產並創建相應的擴展了獎懲機制的抵押品ERC-20代幣以用於抵押目的。該抵押品代幣將資產本身與訪問、應用獎勵或處罰的能力分開。這種分離將資產抽象為抵押品代幣,甚至可以在以太坊主網之外進一步支持各種資產。

圖4: Collateral; 來源: Symbiotic Docs

-

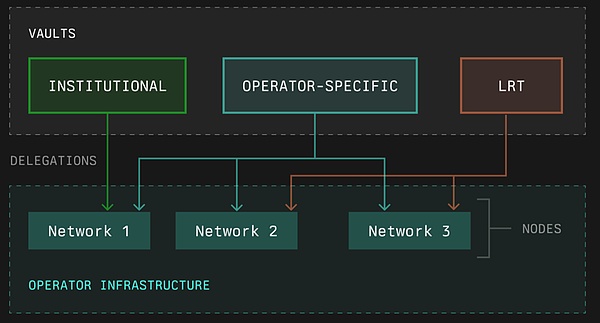

Vaults: 管理存放的抵押品代幣。他們負責將代幣委託給操作員,並根據預定義的協議實施獎勵和懲罰機制。Vault通常由操作員根據他們從網絡接受的條款創建。

圖5: Vaults; 來源: Symbiotic Docs

-

Operators: 提供計算服務的節點。他們以各種保險庫中的資產為後盾,接受網絡規定的條款並選擇加入。操作員在去中心化網絡的生態系統中至關重要。

圖6: Operators; 來源: Symbiotic Docs

-

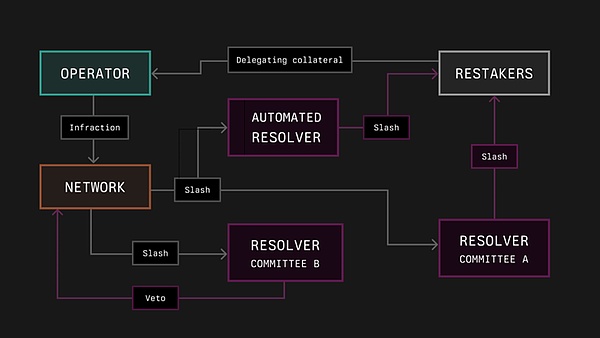

Resolvers: 可定製的削減決策仲裁者。它們可以是中心化地址、削減委員會或去中心化實體,提供仲裁的靈活性。

圖7: Resolvers; 來源: Symbiotic Docs

-

Networks: 需要分布式信任網絡作為基礎的服務。與EigenLayer中的AVS相似。

圖8: Networks; 來源: Symbiotic Docs

當前項目狀態

截至目前,Symbiotic僅開放了其Restaking功能,將託管資產委託給需要共享安全性的分布式服務尚不可用。同樣,EigenLayer也沒有完全實現其預期,其關鍵功能如削減(Slashing)和獎勵仍在等待發布。在TVL方面,截至2024年7月8日,EigenLayer依然佔據市場主導地位,TVL高達139.81億美元,而Symbiotic在一個月內也達到了10.37億美元的TVL。

安全風險

-

基於ERC-20代幣的再質押

Symbiotic最直接的安全風險是將幾乎所有ERC-20代幣納入再質押領域帶來的。再質押池通常更傾向於使用更穩定的資產,例如原生ETH,將風險最小化的同時帶來穩定的收益。與EigenLayer主要支持原生ETH不同,Symbiotic允許更廣泛的ERC-20代幣參與質押。然而,ERC-20代幣的穩定性參差不齊且差異較大,這可能會削弱質押池的安全性,並可能導致金融不穩定。允許幾乎所有ERC-20代幣作為抵押物增加了平臺的波動性,從而削弱生態系統的整體穩定性。

為了緩解這種安全風險,應當認真考慮建立一個系統化的代幣相互依賴監控系統(Token Interdependency Monitoring System)監控框架,以評估一個代幣價格崩塌是否會觸發連鎖反應,影響生態系統內的其他代幣或整個池子。這有助於讓Symbiotic中相關的Collateral管理者及時發現問題並及時進行必要的調整。當然,網絡(Networks)在選擇支持的再質押資產時也應三思而後行,儘量避免選擇不穩定的質押資產。

-

信任分裂問題

信任分裂問題是由EigenLayer的創始人所提出的,在前一篇Blog中我們詳細闡述了這一問題。EigenLayer認為,區塊鏈生態系統在啟動分布式信任網絡方面投入了大量努力。目前,許多這些網絡作為以太坊主網上Dapp的基礎設施,並吸引了大量資產。然而,以太坊主網上所有事物的安全性都由以太坊的PoS質押池中的質押資產保證。這些Dapp的基礎設施將許多質押資產「分流」到它們自己的質押池中,卻在同時仍為以太坊主網服務,這似乎形成了一個悖論。

為了解決這個問題,EigenLayer提出了Restaking質押集,旨在將PoS質押資產重定向到分布式信任網絡基礎設施。這種重複使用以太坊PoS質押資產的做法可以引導第三方質押池中的資產回流到以太坊PoS質押池,有效地緩解信任破裂問題。

相比之下,Symbiotic則站在了這個問題的對立面。通過允許非ETH的重新質押在它們自己的「Collateral」中,這些資產的快速增長可能對以太坊PoS共識的安全性構成信任分裂的威脅。

-

擁抱槓桿

EigenLayer僅允許ETH相關資產進行再質押,再質押使單一資產能夠在多個AVS服務中進行質押。這已經為生態系統引入了一些槓桿風險。Symbiotic則更進一步,完全擁抱槓桿,允許任何ERC-20代幣進行再質押。如前所述,ERC-20代幣天然具有更高的風險和更大的波動性。在不同網絡中多次重新質押ERC-20代幣將進一步放大這種風險。

-

Resolver指派風險

Symbiotic的無許可和模塊化設計為DeFi市場帶來了更開放和自由,但也隱藏了更大的風險。框架內的每個角色都可以在無需許可的情況下部署,這增加了潛在的安全問題的暴露風險。例如,Resolver的角色,作為與EigenLayer的一個顯著區分,Symbiotic允許網絡指定特定的Resolver來監督其下屬操作員的獎勵和懲罰。這種設計增強了系統的去中心化和可定製性,但也為潛在的惡意Resolver打開了大門。

為了防止此類惡意Resolver,可以進行安全審計以確保指定Resolver的基本可靠性。

-

與EigenLayer類似的風險

EigenLayer承擔以下風險,在之前的推文中我們有詳細闡述:

-

雙向自由選擇市場下的惡意AVS相關的安全風險;

-

再質押導致的惡意資金利用率過高的安全風險;

-

平臺本身實現的核心合約的安全風險;

-

允許平臺利用和獎懲以太坊PoS質押池資產的潛在安全風險;

由於Symbiotic具有類似的重新質押功能,這些風險也存在於其內部。

結論

Symbiotic和EigenLayer雖然在功能上相似,但在資產支持和系統設計方面存在顯著差異。 Symbiotic支持更廣泛的資產,並採用模塊化、分散的設計,以迎合更加靈活和開放的DeFi市場。相比之下,EigenLayer專注於利用以太坊PoS系統中現有的信任,維護一個更集中但安全的平臺。這些差異凸顯了每個平臺的獨特價值主張,滿足了去中心化生態系統中不同部分的需求。