2025年第三季度, 去中心化交易所(DEX)現貨交易量達到1.43萬億美元,創下歷史最強季度表現 , 標誌著加密貨幣市場定價方式發生結構性轉變。

該數據較第二季度的1萬億美元增長43.6%,並超越2025年1-3月創下的近1.2萬億美元歷史紀錄。

8月和9月分別以5105億美元和4991億美元的交易量位列歷史第二、第三高位,僅次於2025年1月的5603億美元。

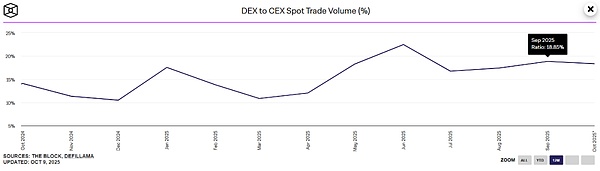

根據The Block數據, DEX交易量佔中心化交易所現貨總量的17.7% , 較第二季度及歷史前高提升0.1個百分點。

這一裡程碑表明,去中心化平臺在交易活躍期已能與中心化交易所並駕齊驅,反映出基礎設施成熟度與流動性深度的提升。

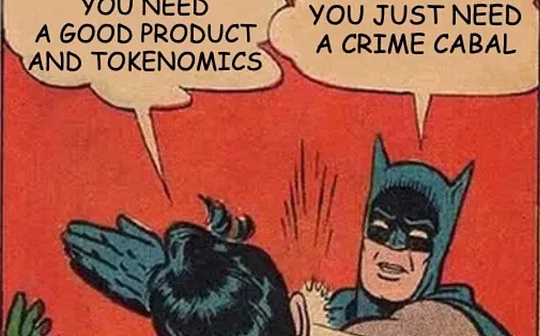

交易量激增伴隨著市場機制的根本變革 。 分析師Ignas指出,近期Binance上線的加密貨幣表現普遍弱於大盤,表明價格發現環節已轉移至去中心化交易所,而中心化平臺逐漸淪為退出流動性渠道。

Simon’s Cat(CAT)和Magic Eden的ME上線後跌幅均達70%,Velodrome(VELO)在幣安上線後暴跌近70%至0.1154美元,印證了中心化交易所日益成為退出流動性工具而非定價場所的趨勢。

Ignas總結道: ” 此前價格發現發生於VC私募市場,CEX充當退出渠道;如今DEX承擔價格發現功能,CEX則專注退出流動性 。”

這一轉變由去中心化平臺上被稱為”聰明錢”的專業交易者主導。

Uniswap等平臺連續實現月交易量突破千億美元,意味著更多價格形成於AMM曲線和RFQ拍賣機制,而非託管式訂單簿。

儘管Ignas年初提出觀察結論,去中心化交易場所仍持續吸引投資者使用。這種增長重塑了市場運作機制, 改變了定價權、風險承擔和流動性導向的歸屬 。

當DEX持續實現月交易量超千億美元時,指數構建、做市模型和預言機設計都將向DEX流動性源傾斜,最終形成託管與執行合一錢包的透明可編程市場。

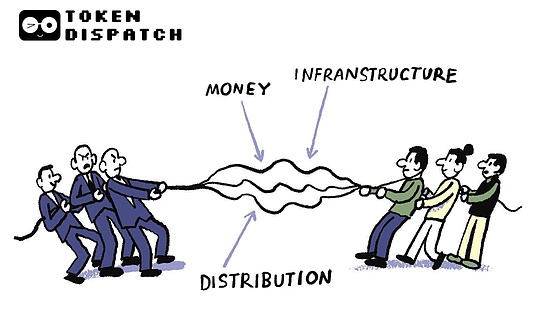

流動性、定價和風險管理正向智能合約與求解器網絡遷移,監管機構、指數編制方和做市商 正將鏈上場所視作核心信息源而非補充渠道 。

通過中心化交易所維持退出流動性通道對市場健康發展仍至關重要,它為頭寸清算和資金輪動提供出口。

這種雙層結構使價格形成於去中心化軌道,同時為大規模即時流動性需求者保留深度退出渠道。