作者:Daniel Kim、Ryan Yoon、Jay Jo;來源:Tiger Research;編譯:Shaw 比特鏈視界

本報告介紹了Tiger Research對 2025 年第四季度比特幣的展望,目標是 200,000 美元,理由是理由是機構投資者在市場波動中持續買入、美聯儲降息以及10月的暴跌證實機構在市場中的主導地位。

關鍵要點

-

機構投資者在波動中持續增持 ——第三季度 ETF 淨流入保持穩定,MSTR 單月增持 388 枚比特幣,堅定長期投資信念;

-

過熱但尚未極端 ——MVRV-Z 指數為 2.31,表明估值偏高但尚未達到極端水平,槓桿資金的出清清除了短期交易者,為下一波上漲創造了空間;

-

全球流動性環境持續向好 ——廣義貨幣供應量(M2)突破 96 萬億美元,創歷史新高,美聯儲降息預期升溫,預計年內還將降息1-2次。

機構投資者在中美貿易不確定性中買入

2025年第三季度,比特幣市場從第二季度強勁的漲勢(環比增長28%)放緩,進入波動的橫盤階段(環比增長1%)。

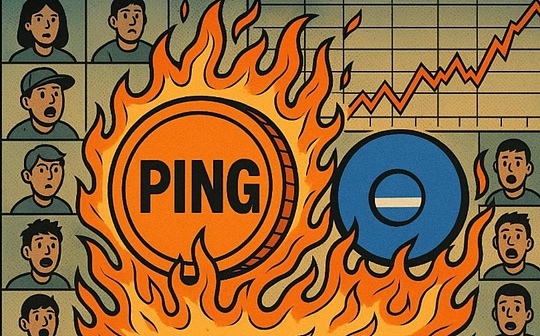

10月6日,比特幣創下126,210美元的歷史新高,但川普政府再次對中國施加貿易壓力,導致比特幣價格回調 18%至104,000 美元,波動性顯著增強。根據Volmex Finance的比特幣波動率指數(BVIV),隨著機構投資者穩步增持,比特幣波動率從3月到9月有所收窄,但在9月之後飆升41%,加劇了市場的不確定性(圖表1)。

受中美貿易摩擦重現和川普強硬言論的推動,此次回調看似暫時。以Strategy Inc. (MSTR)為首的機構戰略性增持實際上正在加速。宏觀環境也起到了推波助瀾的作用。全球廣義貨幣供應量(M2)突破96萬億美元,創歷史新高,而美聯儲於9月17日將利率下調25個基點至4.00%-4.25%。美聯儲暗示今年將再降息1-2次,穩定的勞動力市場加上經濟復甦為風險資產創造了有利條件。

機構資金流入保持強勁。第三季度比特幣現貨ETF淨流入達到78億美元。儘管低於第二季度的124億美元,但整個第三季度保持淨流入證實了機構投資者的穩定買入。這一勢頭延續到了第四季度——僅10月第一周就錄得32億美元,創下2025年單周流入量新高。這表明機構投資者將價格回調視為戰略入場機會。Strategy在市場回調期間仍持續買入,10月13日購入220枚比特幣,10月20日購入168枚比特幣,一周內累計購入388枚比特幣。這表明,無論短期波動如何,機構投資者都堅定地相信比特幣的長期價值。

鏈上數據信號過熱,基本面不變

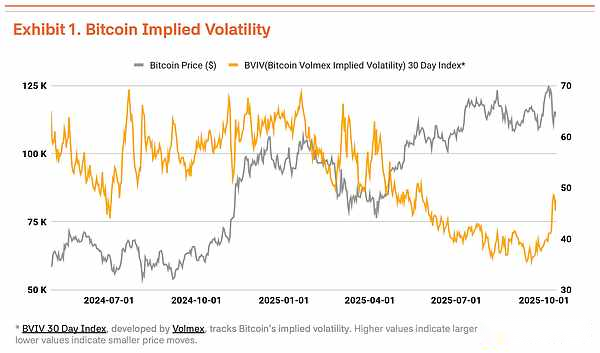

鏈上分析揭示了一些過熱跡象,不過估值尚不令人擔憂。MVRV-Z 指標(市值與已實現價值之比)目前處於過熱區域,為 2.31,但相對於 7-8 月接近的極端估值區間,已趨於穩定(圖表2)。

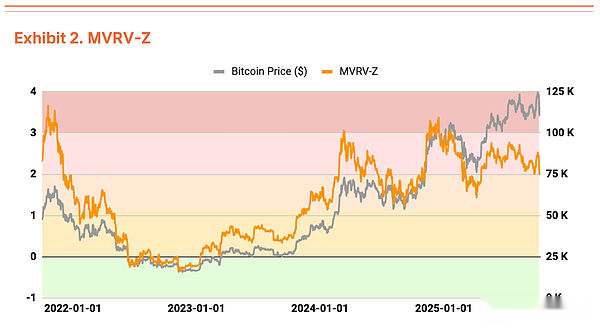

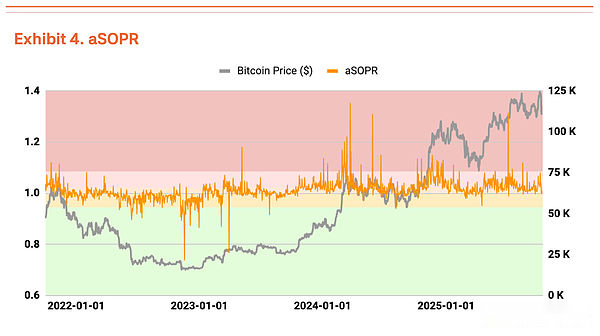

淨未實現盈虧比 (NUPL) 也顯示出過熱區域,但較第二季度的高未實現利潤狀況已有所緩和(圖表3)。調整後的支出產出利潤率 (aSOPR) 反映了投資者的已實現盈虧,該比率非常接近均衡值1.03,表明無需擔憂(圖表4)。

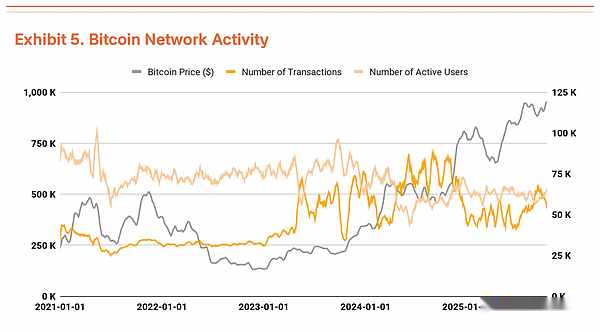

比特幣的交易筆數和活躍用戶數與上一季度保持相似水平,表明網絡增長勢頭暫時放緩(圖表5)。與此同時,總交易量呈上升趨勢。交易筆數減少但交易量增加意味著在更少的交易中轉移了更大的資金,這表明大規模資金流動有所增加。

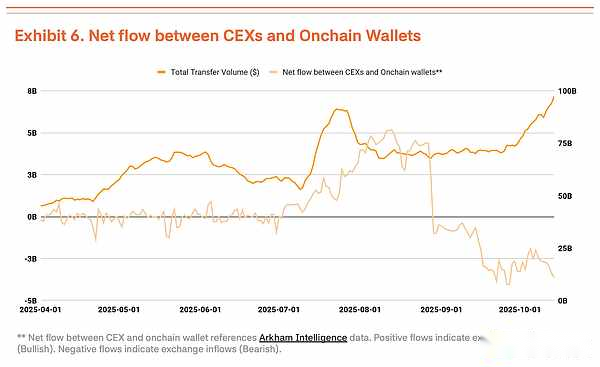

然而,我們不能單純地將交易量的擴大視為積極的信號。近期流入中心化交易所的資金有所增加,這通常表明持有者準備拋售(圖表6)。在交易筆數和活躍用戶等基本面指標沒有改善的情況下,交易量的上升更多地表明在高波動性環境下短期資金的流動和拋售壓力,而非真實需求的擴大。

10月11日崩盤證明市場已轉向機構主導

10月11日中心化交易所的崩盤(下跌14%)證明比特幣市場已從散戶主導轉變為機構主導。

關鍵點在於:市場反應與以往截然不同。在2021年末類似的環境下,以散戶為主的市場恐慌情緒蔓延,隨後崩盤。這一次,回調幅度有限。在大規模平倉之後,機構投資者持續買入,這表明機構投資者堅決捍衛市場下行空間。此外,機構似乎將此視為健康的盤整,有助於消除過度投機需求。

短期內,連環拋售會降低散戶投資者的平均買入價,並加大心理壓力,可能因市場情緒受挫而加劇波動。但如果機構投資者在橫盤整理期間持續入場,此次回調可能為下一輪上漲奠定基礎。

目標價上調至20萬美元

使用我們的TVM方法進行第三季度分析,得出中性基準價格為15.4萬美元,較第二季度的13.5萬美元上漲14%。在此基礎上,我們應用了 -2%的基本面調整和+35%的宏觀調整,得出 20 萬美元的目標價格。

-2%的基本面調整反映了網絡活動暫時放緩,以及中心化交易所存款增加,表明短期疲軟。宏觀調整維持在35%。全球流動性擴張和機構資金流入持續,美聯儲的降息立場為第四季度的上漲提供了強大的催化劑。

短期回調可能源於過熱跡象,但這屬於健康的盤整,而非趨勢或市場認知轉變。基準價格持續上漲,表明比特幣的內在價值穩步提升。儘管暫時疲軟,但中長期上漲前景依然穩固。