ソース:ヴァンエック;編集者: Bitchain Vision

ほとんどの新興資産クラスと同様に、ビットコインの割り当ては芸術であると同時に科学でもあります。

しかし、BTC の長期にわたる価格変動の大部分は、グローバル流動性、レバレッジ、オンチェーン活動という 3 つの測定可能な要因によって一貫して説明されています。これらの要素を組み合わせることで、投資家にデジタル資産のサイジングとタイミングを決定するための実用的なフレームワークが提供されます。

1. 世界的な流動性

BTC価格はグローバルM2と高い相関性がある

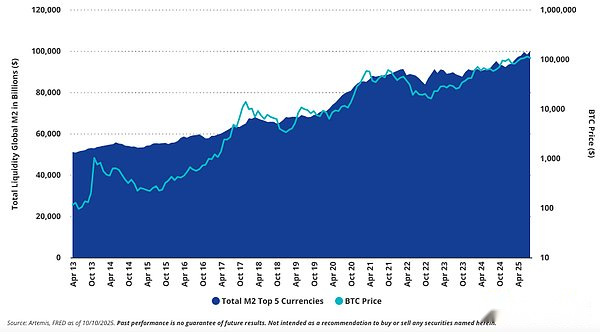

BTC の価格は長い間、世界のマネーサプライの増減と密接に関係しています。2014 年以来、世界の M2 合計成長率とビットコインの相関関係は約 0.5 (r² = 0.25) であり、これは法定通貨の流動性の変化がビットコインの長期的な収益の大部分を説明していることを意味します。

この関係は短期的なショック(2020年の新型コロナウイルス感染症パンデミック、2024年の選挙、または2025年の「関税恐怖」など)の際には弱まる傾向があるものの、金融拡大のより広範な傾向が依然としてビットコインのサイクルを支配している。5 つの主要な法定通貨の供給とビットコインの価格の多変量回帰分析では、M2 の変化が過去 10 年間のビットコインの変動の半分以上を説明していることが示されています (r² = 0.54)。

世界5大通貨の流動性は2013年以来、50兆ドルから100兆ドル近くまで約2倍に増加しており、その間にビットコインの価格は700倍以上に上昇した。通貨全体にわたって、ユーロ M2 マネーサプライが依然として最強の説明変数 (r = 0.69、t = 10) であり、同期的な通貨安の状況において中立準備資産としてのビットコインの役割が増大していることが浮き彫りになっています。

VanEck の歴史的マクロビューはこれらのデータと一致しています。2023年3月、VanEck CEOのJan Van Eck氏はCNBCで、連邦準備制度が引き締め政策の終了に近づく中、金とビットコインの両方が数年にわたる強気相場サイクルに入る準備ができているようだと語った。この枠組みの中で、ヴァンエック氏の理論は、ビットコインが「デジタルゴールド」として機能し、銀行が弱体化して金利が引き下げられ、流動性が再び拡大するときに恩恵を受けるだろう、というものだ。

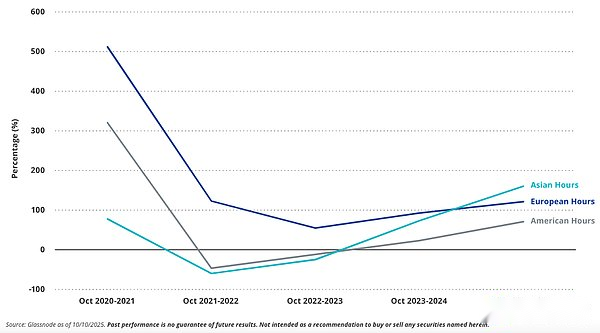

ビットコインの価格発見に関して言えば、地域の市場力学は過去 2 年間で大きく変化しました。以下のチャートに示されているように、このサイクルの初期および2020年から2022年のサイクルでは、アジアの取引時間中のビットコインのリターンは欧米の取引時間に遅れをとっていたが、現在ではアジアの取引時間の方が世界のビットコインのリターンをリードしている。今年、私たちはアジアが最近の夏の終わりの上昇を主導し、現在では最近の下落を主導していることを観察しました。このローテーションはアジア市場の流動性の逼迫を反映している可能性があるというのは、インドと中国の中央銀行は自国通貨を守るために自国通貨の成長を犠牲にすることを厭わないからだ。このパターンは、世界的な流動性サイクルにおける「反紙幣印刷」資産としてのビットコインの役割と一致しています。

BTC取引セッションの年間平均時間当たりリターン

2. レバレッジ

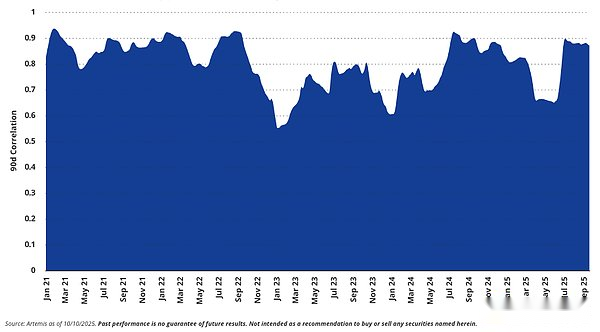

BTC価格はBTC先物の建玉(OI)と密接な相関関係があります。

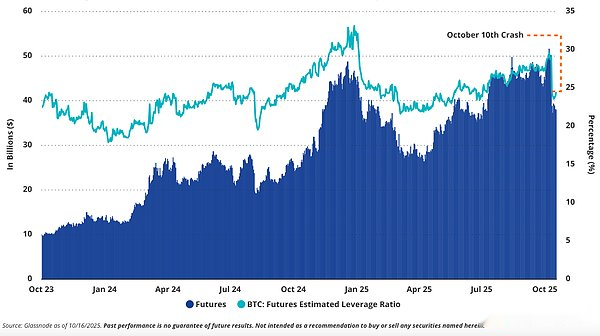

レバレッジは、ビットコインの収益化プロセスの推進力であると同時に結果でもあります。2020 年 10 月以降のビットコイン価格変動のほぼ 73% は、先物建玉の変化で説明できる (t = 71)、投機的ポジションとスポット価格の間の反射的な関係を強調しています。歴史的に見て、レバレッジが高い期間は市場の調整に先立つ傾向があり、レバレッジ解消の秩序ある段階が魅力的な参入機会を示しています。

10月11日の急落前、BTC先物建玉(OI)は前年同期比2.5倍に増加していた。

2025年10月初旬の時点で、先物レバレッジ比率は95%近くに達しており、ビットコイン先物の現金担保は過去最高額(約1450億ドル)に達している。建玉は10月6日に520億ドルでピークに達したが、BTCが8時間で20%下落した後、10月10日には390億ドルに戻ったが、これはマージンコールがシステムを通じてどのように階層化されているかを思い出させるものだ。特に、レバレッジが 75 日以上 30% を超えて維持されたことはなく、リスク選好が引き続き限定的であることを示唆しています。10月中旬の時点で、ビットコイン先物のレバレッジは過去5.25年間の歴史的レンジの61パーセンタイルに達していた。。

同時に、レバレッジの構成も成熟しています。金融機関、鉱山業者、ETFマーケットメーカーの参加が増加したことにより、取引活動はシカゴ・マーカンタイル取引所(CME)などの規制された場所に移行しました。これらの取引所では、長期のヘッジ指向の契約が主流です。。レバレッジは依然として諸刃の剣であり、ドローダウンを増大させるだけでなく、金融資産としてのビットコインに対する信頼の高まりを反映しています。

10月11日のレバレッジ解消イベントとビットコイン価格が金と比べて2024年10月以来の最低水準に達していることを背景に、当社は現在の市場が買いの機会であると見ている。

3. オンチェーンアクティビティ

ブロックチェーン収益とトークン価格の1年間の相関関係

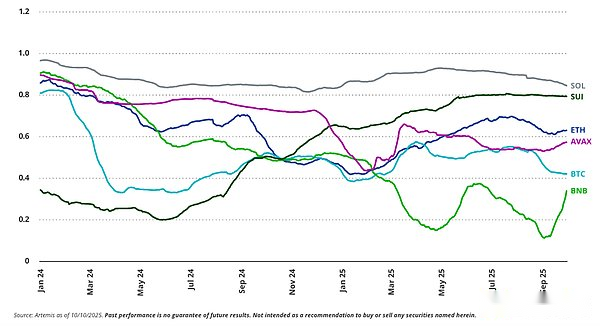

マクロ流動性と市場構造はビットコインの短期サイクルの指標であり、これらの指標は一般に仮想通貨市場全体のリスク選好に影響を与えます。オンチェーンの基礎は、仮想通貨の実際の応用への最も明確な窓です。主要なネットワーク全体で、トークンの価格はブロックチェーンによって生成される収益と統計的に有意な相関関係を示しており、使用量と価値が絡み合っていることが証明されています。

大規模なブロックチェーンの中で、Solana はネットワーク収益とトークンのパフォーマンスの間に最も強い相関関係 (r² = 0.71、t² = 30) を持ち、一方、Binance Chain の BNB の相関関係は最も弱い (r² = 0.13) です。この 2 つの因果関係は複雑です。トークン価格の上昇により、より多くの収益を生み出すユーザー活動が促進され、継続的な手数料収入により長期的な評価が強化されます。主要なブロックチェーン アプリケーション エコシステムが成熟するにつれて、価格とオンチェーン収益の関係を改善できる新しい活動チャネルが提供されます。上のチャートにある6つのブロックチェーンの最新メンバーであるSuiの過去2年間におけるDeFiおよび消費者向けゲーム/NFTアプリケーションにおけるネットワークの成長は、この関係の最も明白な証拠です。

ビットコインの場合、取引量やネットワーク手数料などのオンチェーン指標は、流動性やレバレッジに比べて依然として日々の価格変動を予測するのに役立ちません。ただし、これらは依然としてネットワークの健全性を示す強力な証拠です。私たちはこう思います、ビットコイン (および程度は低いがイーサリアム) は、オフチェーンの保管庫や取引所取引商品 (ETP) による価値の保存通貨資産としての使用が増えているため、他のブロックチェーン ネットワークに比べてこれらのファンダメンタルズとの乖離が比較的少ないです。これらの要因はBTCとETHにとって有利ではありますが、オンチェーン収益とユーザー活動の継続的な成長は、ブロックチェーンネットワークの価値提案が憶測を超えていることを示す最も強力な証拠です。

オンチェーンの指標は別として、ヤン・ヴァン・エック氏が2023年に述べたように、ビットコインはその普及曲線においてまだ「8年目」のような状態にあるが、世界の流動性とレバレッジとの相関関係の増大は、次のことを示唆している。BTC は投機資産から法定通貨の下落に対するマクロヘッジへと進化しています。

今日、BTC はティーンエイジャーのようなものです。 BTC は成長していますが、今後数年間は市場センチメントが変動し続けると予想されます。