著者: Kevin、Movemaker 研究者。出典: X、@MovemakerCN

Hyperliquid プラットフォーム上の Vaults エコシステムは、専門のマネージャーが実行するオンチェーンのデリバティブ戦略を観察し、参加するための独自の窓口を投資家に提供します。この記事では、このエコシステムで最も優れたパフォーマンスを発揮するトップ財務省の体系的な定量分析と戦略的解体を実施します。

評価フレームワークとデータ手法

客観的かつ多面的に比較するため、Hyperliquid上で経営規模や実績が上位にある代表的なVaultを5社選定しました。それは、AceVault、Growi HF、Systemic Strategies、Amber Ridge、MC Recovery Fund です。

–

当社の評価フレームワークは、各ボールト戦略の全体像を構築するために、次の中心的な指標を中心に展開します。

- <リ>

パフォーマンス指標: 期間中の総収益 (PNL)、利益の数、総取引数、勝率 (Win Rate)、損益係数 (Profit Factor)。

<リ>

取引効率指標: 平均単一損益、平均単一利益、平均単一損失。

<リ>

リスク管理指標: 最大ドローダウン (最大ドローダウン)、単一損益の標準偏差、損益変動率 (平均損益/標準偏差)。

<リ>

戦略帰属指標: 各通貨の損益寄与度、特定通貨のロングポジションとショートポジションの優先度。

データ取得に関しては、Hyperliquid に保存されている各ボールトの最長の利用可能な履歴トランザクション データを抽出しました。プラットフォームのデータ ストレージの制限により、高頻度取引ボールト (HFT) の履歴データの期間は比較的短く、取得できる分析ウィンドウは 3 日から 2 か月の範囲であることを指摘しなければなりません。一方、取引頻度が低い戦略では、より長い期間にわたる過去のパフォーマンスを観察できます。

AceVault Hyper01

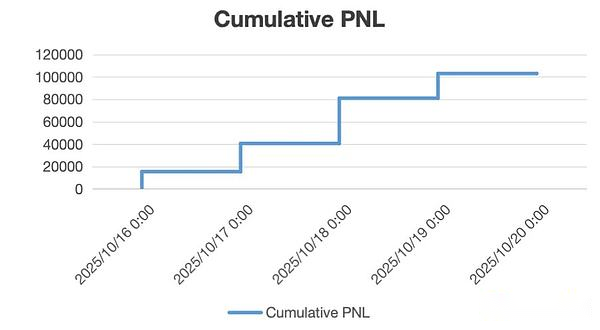

分析データ期間:2025年10月16日~2025年10月20日

1.1 戦略の概要と市場での地位

AceVault Hyper01 は、Hyperliquid エコシステムの管理対象資産 (TVL) の点で最大の戦略ボールトの 1 つであるだけでなく、そのパフォーマンスも同様に印象的です。2025 年 10 月 20 日の時点で、金庫の TVL はなんと 1,433 万ドルに達しています。2025 年 8 月の運用以来、この戦略は累計 129 万米ドルの利益を達成し、過去 1 か月の年率リターン (APR) は 127% にも達し、強力で持続可能なアルファ生成能力を示しています。

1.2 取引行動とパフォーマンスの定量化

私たちが選択した 4 日間の分析期間中に、ボールトは合計 19,338 件のポジション決済レコードを記録し、その戦略を分析するための非常に正確なサンプルを提供しました。

- <リ>

コアパフォーマンス指標:

– 純利益 (損益合計): +$103,110.82

– 勝率: 28%

– プロフィットファクター: 3.71

- <リ>

損益構造分析:

– 取引あたりの平均損益 (平均損益): +$5.33

– 取引あたりの平均利益 (平均勝利): +$26.00

-平均損失: 2.70 ドル

- <リ>

リスク指標:

-最大ドローダウン: $791.20

-損益の標準偏差: 26.84

– 損益変動率 (平均損益計算書 / 標準偏差): 0.199

1.3 戦略の概要とリスクの帰属

戦略のポートレート: 高頻度、非対称、体系的な空売り

AceVault は、どのボールトよりも高い頻度で取引を行う、超高頻度取引 (HFT) 戦略です。勝率はわずか 28%、損益係数は 3.71 で、これは古典的なトレンドフォロー戦略またはモメンタム戦略の特徴を示しています。この戦略は、高い勝率に依存するのではなく、少数の非常に収益性の高い取引 (平均利益 26.00 ドル) で、大きくても厳密に管理された損失 (平均損失 2.70 ドル) を完全にカバーすることに重点を置いています。

この高度に非対称な損益構造が同社の収益モデルの中核となっている。

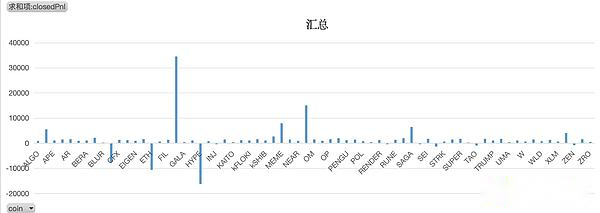

利益帰属: アルトコイン弱気派の完全勝利

この戦略は広範囲の資産 (77 の資産をカバー) を取引しますが、その長期および短期オペレーションは驚くべき一貫性と規律を示しています。

- <リ>

ロングオペレーション: BTC、ETH、HYPEの3つの主流資産に対してのみ実行されます。

<リ>

ショートオペレーション: 他の 74 アルトコインすべてのショートポジションのみ。

この分析期間中、この戦略の収益源は非常に明確です。

- <リ>

ショートポジション: 累積利益 +$137,804

<リ>

ロングポジション: 累積損失 $33,726

これは、AceVault の純利益全体が 74 枚のアルトコインの組織的な空売りから来ていることを示唆しています。最も利益に貢献したポジションは $FXS (+$34,579) のショート ポジションであり、損失は $HYPE (-$16,100) のロング ポジションに集中していました。

リスク管理: 究極の損失管理

この戦略は教科書的なリスク管理能力を実証しています。TVL は 1,433 万ドル、取引頻度は約 20,000 件で、4 日以内の最大ドローダウンは 791.20 ドルと厳しく管理されており、これは非常に目を引く数字です。これは、平均 1 回の損失 -$2.70 と非常に一致しており、この戦略には体系的かつ非常に厳密なストップロス メカニズムが組み込まれていることを証明しています。

1.4 概要

AceVault Hyper01 は、明確なロジック、厳密な実行、および高度に体系的なアプローチを備えた高頻度戦略です。中核となるモデルは、主流資産のバスケットでロングポジションを保持しながら(おそらくベータヘッジまたは長期ポジションとして)、より広範なアルトコイン市場で高頻度のショート戦略を体系的に実行することです。

分析された市場サイクル中、この戦略の超過収益はすべて、アルトコインの下落市場を正確に捉えたことから得られました。その一流のリスク管理システムにより、勝率の低い戦略を実行する際の損失が制御可能なごくわずかな範囲に厳密に制限され、それによって健全で強力な全体利益が達成されます。

グロウィ HF

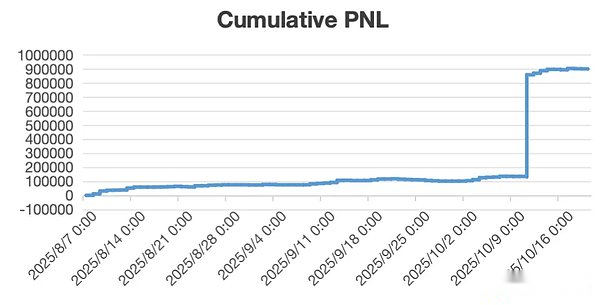

分析データ期間:2025年8月7日~2025年10月20日

2.1 戦略の概要と市場での地位

Growi HF は、強力な成長の勢いを示している Hyperliquid エコシステムの戦略ボールトです。2025 年 10 月 20 日の時点で、ロックされた総額は 510 万ドルに達しました。この金庫は 2024 年 7 月から運用されており、1 年以上の公的実績があり、累計利益は 105 万ドルです。過去 1 か月の年率リターンは 217% に達しており、その戦略が優れたアルファ生成能力と強力な利益爆発を備えていることを示しています。

2.2 取引行動とパフォーマンスの定量化

私たちの分析は、過去 2 か月半にわたるボールトの詳細な取引データに基づいており、その間に合計 16,425 件のポジション決済が記録され、その取引頻度は同様のボールトの中でも非常に活発です。

- <リ>

コアパフォーマンス指標:

– 純利益: +901,094ドル

– 勝率: 38%

– 損益係数: 10.76

- <リ>

損益構造分析:

– 単一取引の平均損益: +$54.86

– 取引あたりの平均利益: +$159.00

– 1 回のトレードの平均損失: $9.00

<リ>

リスク指標:

– 最大ドローダウン: $16,919

– 単一損益の標準偏差:1841.0

– 損益変動率:0.030

2.3 戦略の概要とリスクの帰属

戦略のポートレート: 極めて非対称な「ブル ハンター」 AceVault と同様に、Growi HF の収益モデルも非対称な収益構造に基づいていますが、その表現はより極端です。勝率 38% と損益係数 10.76 は、彼の戦略の核心を明らかにしています。それは、少数の (ただし非常に収益性の高い) トランザクションを使用して、トランザクションの大部分 (ただし、非常に小さい損失) を完全にカバーするというものです。

その損益構造 (平均利益 159 ドル、平均損失 -9 ドル) は、同社の戦略を完全に反映しています。これは典型的な「損失を短くし、勝者を逃がす」トレンドフォロー戦略です。

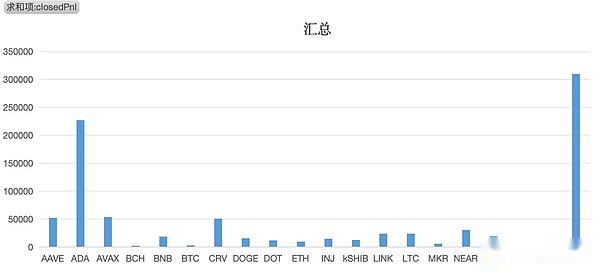

利益の帰属: 系統的なロング優先と優れた資産の選択 この戦略の取引行動は、強い強気バイアスを示しています。分析された 20 の取引資産のうち、$LTC では双方向操作のみが実行され、残りの 19 資産ではロング操作のみが実行されました。

- <リ>

方向性損益: この戦略の利益の大部分はロング ポジション (累積利益 +886,000 ドル) から得られましたが、唯一のショート エクスポージャー ($LTC) も少量の利益 (+23,554 ドル) に貢献しました。

<リ>

通貨損益: この戦略の資産選択機能は非常に優れています。分析期間中に取引された20の資産すべてに純損失はありませんでした。最大の利益貢献をもたらすポジションは、このサイクルの中核となる利益エンジンである $XRP (+$310,000) のロング ポジションからのものです。

リスク管理: ボラティリティ耐性と厳格なストップロスの組み合わせ Growi HF のリスク管理モデルは、AceVault のリスク管理モデルとは大きく異なります。1841 という高い単一取引標準偏差は、この戦略が単一取引の損益変動を平滑化しようとするのではなく、巨額の利益を獲得する機会 (「ホームラン」) と引き換えに、大きな利益の変動を容認する姿勢であることを示しています。

しかし、この上向きのボラティリティに対する高い許容度は、下向きのリスクに対する極端な不寛容とは対照的です。平均 1 回の損失が -9.00 ドル、最大ドローダウンがわずか 16,919 ドル (TVL 510 万、利益 90 万と比較すると非常に低い) ということは、そのリスク管理メカニズムが非常に効果的であり、損失が拡大する前に体系的に損失を処理できることを強く証明しています。

2.4 概要

Growi HF は、非常に非対称で長期主導型の取引戦略です。高い勝率を追求するのではなく、非常に厳格な損失管理システム(平均損失はわずか9ドル)を採用し、高い爆発力で強気トレンドを「狩る」(平均利益は159ドル)。

分析された市場サイクル中、この戦略は長期方向での高い収益性とほぼ完璧な資産選択 (損失資産ゼロ) を実証しました。そのリスクモデルの洗練さは、「単一損益ベースでの高いボラティリティ」と「体系的な下値リスク保護」をうまく組み合わせて、極めて優れたリスク調整後のリターンを達成していることです。

システム戦略

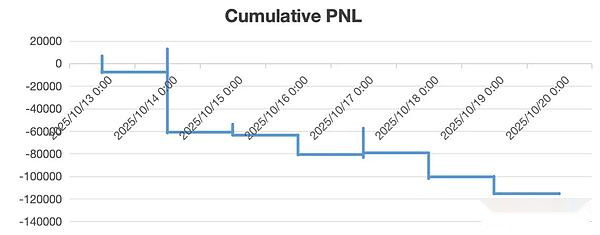

分析データ期間:2025年10月13日~2025年10月20日

3.1 戦略の概要と市場での地位

Systemic Strategies は、Hyperliquid エコシステムの戦略保管庫であり、大きな管理規模と長期にわたる運用履歴を備えています。2025 年 10 月 20 日の時点で、ロックされている総額は 430 万ドルです。この金庫は 2025 年 1 月から稼働しており、9 か月以上の実績があり、累積利益は 132 万ドルに達しており、長期にわたってそのモデルの歴史的有効性が実証されています。

しかし、先月の年率リターン(APR)はわずか13%で、この数字は同戦略の収益性が短期的に大幅に鈍化していることを示唆している。

3.2 最近(過去 1 週間)の取引パフォーマンスの分析

以下は、過去 1 週間における保管庫の 11,311 件の成約取引に基づく詳細な分析です。データは、この戦略が最近の市場環境において深刻な逆風に直面し、その結果、大幅な業績低下をもたらしていることを明確に示しています。

- <リ>

コアパフォーマンス指標:

– 純利益: -115,000ドル

– 勝率: 22%

– 損益係数: 0.56

- <リ>

損益構造分析:

– 単一取引の平均損益: -10.22 ドル

– 取引あたりの平均利益: +$61.00

– 単一トレードの平均損失: $30.00

3.3 戦略の概要とリスクの帰属

戦略のポートレート: 失敗した非対称モデル ボールトの損益分岐点係数は、サイクルの純損失を直接定量的に反映する損益分岐点の 1.0 を大きく下回っています。

ただし、損益構造には重要な詳細が隠されています。つまり、この戦略の取引あたりの平均利益 (+61 ドル) は、依然として取引あたりの平均損失 (-30 ドル) の 2 倍です。これは、設計レベルでの戦略の「非対称リターン」ロジック(つまり、利益を上げた場合はより多くの利益を上げ、損失を出した場合は損失を制御する)自体が破壊されていないことを示しています。

したがって、このサイクルでの巨額の損失は、リスク管理(ストップロスなど)の失敗によるものではなく、シグナル生成(Signal Generation)または市場タイミングの致命的な不正確さによるものであり、その結果、勝率はわずか 22% という非常に低いものになります。言い換えれば、この戦略の取引システムは、その週に多数の誤った取引シグナルを生成しました。各エラーのストップロスコストは制御可能でしたが、その累積的な影響が最終的に利益を圧倒しました。

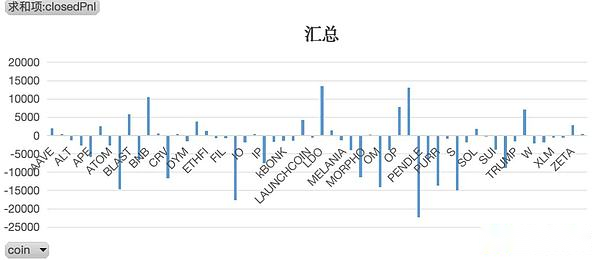

リスクエクスポージャーとパフォーマンスの帰属 この戦略は最近大きなプレッシャーにさらされており、そのリスク指標はこれを裏付けています。

- <リ>

エクスポージャ: 分析期間中の最大ドローダウンは 128,398 ドルとなります。この値は、その週の損失総額とほぼ等しいか、それを上回っていました。これは、この戦略で急激な資本減少が発生し、分析期間中に回復しなかったことを示しています。

<リ>

方向性の帰属: 損失はロングポジションとショートポジションの両方に広く分布しています。このうち、ショート注文の累積損失は94,800ドル、ロング注文の累積損失は23,953ドルでした。これは、この分析期間中に、戦略が強気シグナルと弱気シグナルの両方で市場に逆行したことを強く示唆しています。

<リ>

通貨の帰属: 取引された 56 通貨のうち、ほとんどが損失を記録しました。単一通貨での最大の損失は$PENDLEのロングポジション(-22,000ドル)から生じ、一方、最大の単一通貨利益は$LDOのロングポジション(+13,000ドル)からのものでしたが、個々の利益の規模は広範な損失を相殺するには程遠いものでした。

3.4 概要

Systemic Strategies の長期的な収益実績は、そのモデルの歴史的な有効性を証明しています。しかし、先週のパフォーマンスデータは、特定の市場環境に適応する際に戦略モデルが失敗する典型的なケースを示しています。

この戦略は、現在の市場サイクルにおいてロングシグナルとショートシグナルの両方で課題に直面しており、(損益率構造面ではなく)勝率面での深刻な崩壊につながり、最終的には大規模な資本リトレースメントを引き起こしました。このパフォーマンスは、戦略モデルの重要なストレス テストとみなすことができ、特定の市場状況に対する脆弱性を明らかにしています。

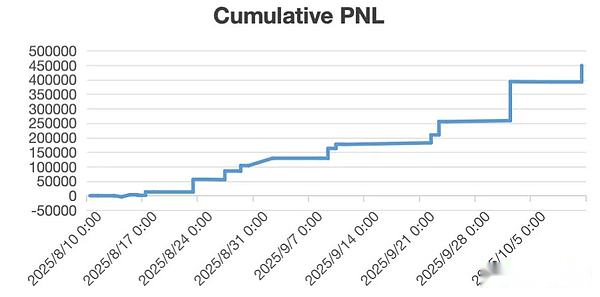

アンバーリッジ

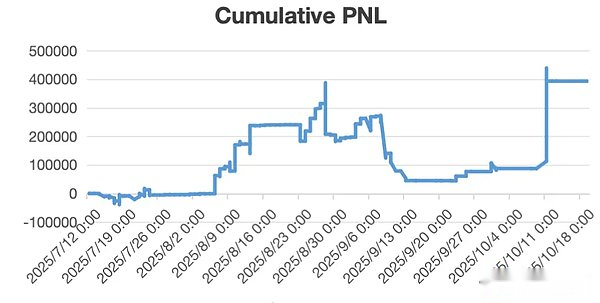

分析データサイクル: 2025 年 7 月 12 日から 2025 年 10 月 20 日 (戦略の全ライフサイクル)

4.1 戦略の概要と市場での地位

Amber Ridge は、非常に明確な戦略イメージと独特のスタイルを備えた Hyperliquid エコシステムの戦略ボールトです。2025 年 10 月 20 日の時点で、ロックされている総額は 250 万ドルです。この金庫は、2025 年 7 月に運用を開始して以来、累計 39 万米ドルの利益を上げています。先月の年率リターンは 88% に達し、大きな利益の可能性を示しています。

4.2 取引行動と戦略の概要

以下の分析は、ボールトの開始以来の 4,365 件の履歴トランザクションすべてに基づいており、その戦略を完全に解体することができます。

- <リ>

戦略の全体像: 明確な「長い主流、短い模倣」構造 この戦略の全体像は非常に明確であり、典型的な **「長い主流、短い模倣」のヘッジまたは相対価値構造**を示しています。取引される 28 の資産全体にわたって、この戦略は非常に規律が保たれています。

– ロングオペレーション:ビットコイン、イーサリアム、SOLの3つの主流資産に対してのみ実行されます。

– ショートオペレーション: 残りの 25 アルトコインに対してはショートポジションのみが実行されます。

4.3 損益構造の分析

- <リ>

コアパフォーマンス指標:

– 純利益: +390,000ドル

– 勝率: 41%

– 損益係数: 1.39

- <リ>

損益構造分析:

– 取引あたりの平均損益: +$90.00

– 取引あたりの平均利益: +$779.00

– 1 回のトレードの平均損失: $389.00

この戦略の損益係数 1.39 は、健全な収益性を示しています。その損益構造 (平均利益 +779 ドル、平均損失 -389 ドル) は、「損失をカットして利益を逃がす」という規律を典型的に示しています。高頻度戦略と異なり、この戦略の平均単一損失の絶対値は大きくなりますが、利益面での爆発力はこれらの損失をカバーするのに十分です。

4.4 リスク分析: 高いボラティリティと大きな欠点

この戦略は目覚ましい利益をもたらしますが、非常に高いリスクも伴います。

- <リ>

リスクエクスポージャー: 過去の最大ドローダウンは 340,000 ドルにも達します。

<リ>

重要な洞察: このドローダウン値は、戦略の合計累積利益 (390,000 ドル) にほぼ等しいです。これは、投資家が利益のほぼすべてを返還するという極度のリスクに歴史的に直面しており、この戦略の非常に高いボラティリティと脆弱性を明らかにしています。

<リ>

パフォーマンスの変動性: 単一の損益の標準偏差は 3639 と高く、一方、損益の変動率はわずか 0.024 です。この非常に低い値は、この戦略の利益が少額の安定した蓄積から得られるものではなく、勝利を確立するための少数の巨大な収益性の高い取引に大きく依存していることをデータから裏付けています。

4.5 利益帰属分析

- <リ>

方向性損益: 戦略の純利益全体は、ロングポジションから得られます。データは、ロング ポジションが累積利益 500,000 ドルを生み出し、ショート ポジションが累積損失 110,000 ドルを生み出したことを示しています。このデータは、分析した市場サイクル中に、主流のロングコインからの利益が、ショートアルトコインからの損失をはるかに上回っていたことを明確に示しています。

<リ>

通貨の損益: 利益と損失の集中度 この戦略のパフォーマンスは、極端な集中度を示しています。

– 最大利益: $ETH のロングポジションから +320,000 ドルの利益をもたらしました。この 1 つの取引が総利益のほぼ 82% に貢献しました。

– 最大損失: $PYTH のショート ポジションからの損失 $180,000。

4.6 概要

アンバーリッジは、明確なロジックを備えた「長く主流、短い模倣」戦略ですが、非常に高いリスクを伴います。その歴史的なパフォーマンスは、主流資産がアルトコインよりも速く上昇する特定の市場サイクルの下で、このモデルの莫大な収益性を示しています。

ただし、投資家はそのリスクとリターンの特性を明確に理解する必要があります。

- <リ>

高い利益の集中: この戦略の成功は、ほぼ完全に少数の「ホームラン」取引 (特に $ETH のロング) にかかっています。

<リ>

巨大なドローダウンの可能性: この戦略には、総利益にほぼ等しい巨大な潜在的なドローダウンのリスクが伴います。

これは典型的な「ハイリスク・ハイリターン」戦略です。そのパフォーマンスは市場のベータとマネージャーのタイミング能力に大きく依存します。強いリスク許容度を持つ投資家のみに適しています。

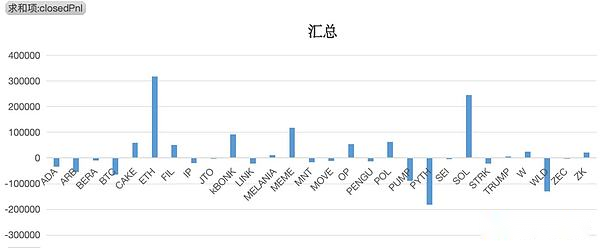

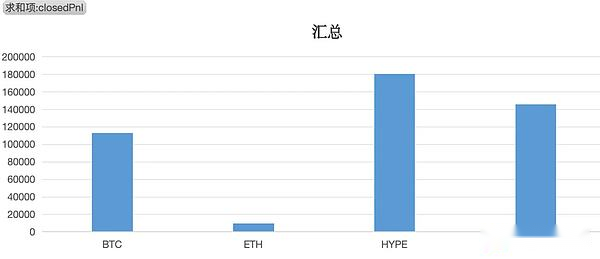

MC復興基金

分析レポートの分析データ期間: 2025 年 8 月 10 日から 2025 年 10 月 20 日 (戦略の完全なライフサイクル)

5.1 戦略の概要と市場での地位

MC Recovery Fund は、Hyperliquid エコシステムにおける高度に重点を置いた戦略資金庫です。2025 年 10 月 20 日の時点で、ロックされている総額は 242 万ドルです。同金庫は2025年8月に運用を開始して以来、累計45万ドルの利益を上げており、先月の年率リターンは56%と堅調な収益力を示している。

5.2 取引行動と戦略の概要

以下の分析は、ボールトの開始以来の 1,111 件の履歴トランザクションすべてに基づいています。その取引頻度は、今回の分析で分析された 5 つの保管庫の中で最も低く、非高頻度でより選択的な取引スタイルを明らかに反映しています。この戦略は非常に焦点を絞っており、ビットコイン、イーサリアム、SOL、HYPEの4つの資産のみを運用しています。

- <リ>

戦略スタイル: ロング、ショート双方向の優れた収益性 ボールトは、優れたロング、ショート双方向のアルファ キャプチャ機能を実証します。具体的には:

– $BTC でロングおよびショートの双方向取引を実行し、利益を達成します。

– $ETH と $HYPE のロングポジションのみを実行し、両方とも利益を上げました。

– $SOL のショートポジションのみを実行し、利益を達成します。

これは、この戦略が単に市場のベータに従うのではなく、独立した投資調査フレームワークに基づいて、特定の資産について明確かつ事前に設定された方向性の判断を保持していることを示しています。

5.3 損益構造の分析

- <リ>

コアパフォーマンス指標:

– 純利益: +450,000ドル

– 勝率: 48%

– 損益係数: 43.1

- <リ>

損益構造分析:- 取引あたりの平均損益: +$404.00- 取引あたりの平均利益: +$862.00- 平均 1 回の取引損失: $18.00

この戦略の勝率 (48%) は損益分岐点に近いですが、損益分岐点係数は 43.1 という驚異的な数字です。これは、戦略の成功の中核となる極めて稀で傑出した価値であり、累積利益が累積損失の 43 倍を超えることを意味します。その損益構造は完璧で、平均 1 回の損失は驚異的な -18 ドルに厳密に管理されていますが、平均 1 回の利益は +862 ドルにもなります。

5.4 リスク分析: 究極のリスク管理

この戦略のリスク管理機能は、その最も顕著なハイライトです。

- <リ>

リスクエクスポージャー: 過去の最大ドローダウンはわずか 3,922 ドルです。累計利益 45 万ドル、TVL 242 万ドルと比較すると、このリトレースメントは最小限で、ほとんど無視できるほどです。

<リ>

パフォーマンスの変動性: 1 回の勝敗の標準偏差は高い (2470) が、これは制御不能なリスクによるものではなく、完全に少数の巨大な利益取引によって引き起こされています。非常に低い平均ドローダウン (-18 ドル) とわずかな最大ドローダウンを組み合わせることで、この戦略がリスク面 (つまり、トレードの損失) に関して非常に安定しており、一貫していることが証明されています。

5.5 利益帰属分析

- <リ>

方向性利益と損失: この戦略は長期方向と短期方向の両方でバランスのとれた実質的な利益を達成しました。ロング注文の累積利益は 240,000 ドル、ショート注文の累積利益は 210,000 ドルです。これは、これがさまざまな市場の方向性に適応できる成熟した「全天候型」戦略であることを証明しています。**

<リ>

通貨損益: 取引された 4 つの通貨すべてで利益が達成されました。その中で、$HYPE のロングポジションが最大の単一通貨利益 (+180,000 ドル) に貢献し、戦略の中核的な収益源の 1 つとなっています。

5.6 概要

MC Recovery Fund はリスク管理の教科書的な例です。高頻度取引や高い勝率を追求するのではなく、ほぼ完璧で非対称性の高い損益構造を通じてアルファを獲得し、長期安定成長を実現します。

その成功の中心となるのは、収益性の高いポジションが完全に発展することを可能にしながら、損失取引の大部分を非常に狭い固定範囲(平均 -18 ドル)内に厳密に収める高度に規律あるシステムです。これは成熟度が高くリスクが低い高品質の戦略であり、安定した収益を求める投資家に適しています。

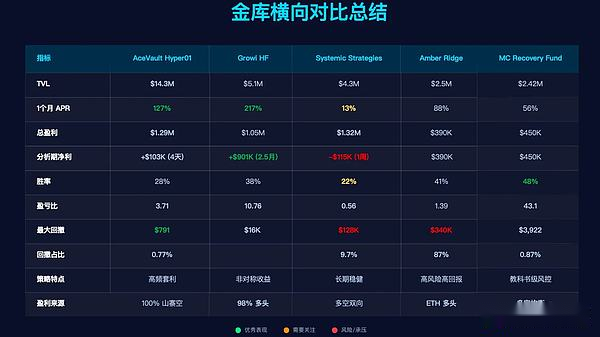

要約する

Hyperliquid の上位 5 つの保管庫 (AceVault、Growi HF、Systemic Strategies、Amber Ridge、MC Recovery Fund) の綿密な定量分析を通じて、高い APR と総利益の表面を突き抜け、その戦略の核心への洞察を得ることができました。すべての高い利益が「平等に生み出される」わけではありません。

私たちの分析により、いくつかの重要な発見が明らかになりました。

- <リ>

勝率ではなく、リスク管理がトップ戦略の基礎です。常識に反して、この分析で最も成功したボールトは高い勝率に依存していません (AceVault 28%、Growi HF 38%、MC Recovery 48%)。むしろ、彼らの勝利は、非対称的な損益構造という、厳密に強制された共通のロジックに由来しています。

<リ>

「非対称勝利」の典型: MC Recovery Fund は、このモデルの究極の表現です。その損益係数 43.1 は驚異的であり、その背後にはほぼ完璧なリスク管理があります。平均 1 回の損失はわずか 18 ドルですが、平均利益は +862 ドルにも上ります。Growi HF (損益係数 10.76) についても同様です。これは、彼らの収益モデルが「より多く勝つ」ことではなく、「負けたときに少し傷つくだけで、利益が出たときに大きな利益を得ることができる」ことに基づいていることを示しています。

<リ>

最大リトレースメントは戦略の「ストレス テスト」です。チャートの「最大リトレースメント」列と「リトレースメント比率」列を比較すると、戦略の堅牢性が明確に分かれます。- MC Recovery Fund (ドローダウン $3,922) と AceVault (ドローダウン $791) は教科書的なリスク管理を示しており、過去の最大ドローダウンはほとんど無視できます。- それに比べ、アンバーリッジのドローダウンは34万ドルにも達し、総利益の87%を占めました。これは、投資家がほぼ「利益をゼロに戻す」ほどの極度のボラティリティを経験したことを意味します。Systemic Strategies の最近の 128,000 ドルのリトレースメントでも、そのモデルの脆弱性が明らかになりました。

<リ>

アルファのソースはさまざまです。成功への戦略的な道筋もさまざまです。AceVault は利益を上げるために、高頻度取引を通じて組織的にアルトコインを空売りします。 Growi HF は積極的なロングハンターであり、厳格なリスク管理の下でトレンドを捉えます。一方、MC Recovery Fund は成熟したロングショートバランス能力を実証し、「全天候型」戦略です。これは、さまざまな種類のアルファ戦略の共存を可能にする、Hyperliquid エコシステムの深さの証拠です。

投資家にとって、Vault を評価する際には、額面どおりの APR だけでは不十分である必要があります。戦略の真の価値は、損益係数と最大ドローダウンによって明らかになるリスク管理能力に隠されています。ハイパーリキッドの高ボラティリティ、ハイレバレッジの分野では、非対称的な損益構造が長期的な収益性を達成するための中核であり、徹底したリスク管理がこの勝利への唯一の道です。