最近、Hyperliquidによって開始されたUSDH発行権入札戦争は、かつてCircle、Paxos、Frax Financeなどのプレーヤーを魅了し、公然と戦いました。一部の巨人は、交渉チップとして2,000万ドルの生態学的インセンティブを除外しました。この嵐は、Defi ProtocolネイティブのStablecoinsの巨大な誘惑を実証しただけでなく、Defiの世界のStablecoin論理を垣間見せました。

この機会を利用して、再検討することも望んでいます。Defi Protocol Stablecoinとは何ですか?なぜそれがそんなに価値があるのですか?そして今日、発行メカニズムがますます成熟するようになったとき、その成功または失敗を決定する本当の支点はどこですか?

出典:Paxos

Defi Stablecoinsが人気があるのはなぜですか?

この問題を調査する前に、Stablecoin市場は、集中機関(USDTやUSDCなど)によって発行されたStablecoinsによって依然として支配されているという事実に直面しなければなりません。彼らの強力なコンプライアンス、流動性、およびファーストモーバーの利点により、彼らは暗号の世界と現実の世界の間の最も重要な橋となりました。

しかし同時に、より純粋な地方分権、検閲の抵抗、透明性を追求する力は、常にdefiネイティブのスタブコインの開発を促進してきました。また、毎日の取引量を数十億ドルの分散型プロトコルのために、ネイティブの安定性の価値は自明です。

それだけではありませんこれは、プラットフォーム内のコア価格設定および決済ユニットであり、外部のスタブコインへの依存を大幅に減らすことができ、独自のエコシステムでのトランザクション、貸出、クリアリング、その他のリンクの価値をロックすることもできます。USDHを高脂質に導く例として、その位置は単にUSDTをコピーすることではなく、マージン、評価単位、および流動性センターとして動作するプロトコルの「心」になることです。

これは、USDHの発行権を保持できる人が、高液体の将来の景観における重要な戦略的高地を占めることを意味します。これは、オリーブの枝が出された後に高脂質が迅速に反応した基本的な理由です。 PaxosとPaypalでさえ、交渉チップとして2,000万ドルの生態学的インセンティブを奪うことをheしませんでした。

言い換えれば、流動性に大きく依存するDefiプロトコルの場合、Stablecoinsは単なる「ツール」ではなく、取引と価値サイクルをカバーするオンチェーン経済活動の「支点」です。 DEX、貸出、デリバティブプロトコル、またはオンチェーン支払いアプリケーションのいずれであっても、StablecoinsはDollar Settlement Layerの中心的な役割を果たします。

出典:Imtoken web(web.token.im)defi protocol stablecoin

Imtokenの観点から見ると、Stablecoinsは単一の物語によって要約できるツールではありませんが、多次元の「アセット集計」 – 異なるユーザーとさまざまなニーズが異なるスタブコインの選択に対応します( “Stablecoin World View:Stablecoin分類フレームワークをユーザーの観点から構築する方法)。

このカテゴリでは、「Defi Protocol Stablecoins」(Dai、Gho、Crvusd、Fraxなど)は、独立したカテゴリの1つです。集中化されたスタブコインと比較して、彼らは、単一の機関への依存を取り除くために、プロトコル自体のメカニズムの設計と担保資産に基づいて、より分散型の属性とプロトコルの自律性を強調しています。これが、市場が繰り返し変動しているにもかかわらず、まだ試み続けている多くの合意がある理由でもあります。

「パラグラフバトル」はDaiから始まりました

Defi ProtocolネイティブのStablecoinの進化は、本質的にシナリオ、メカニズム、効率をめぐるパラダイムの戦いです。

1.makerdao(Sky)Dai(USDS)

分散化されたスタブコインの創始者として、Makerdaoによって発売されたDaiは、過剰な協力化された造幣局のパラダイムを開拓し、ユーザーがETHなどの担保をVaultに預け入れてDaiを造っており、多くの市場の極端なテストに耐えました。

しかし、あまり知られていないのは、DAIがRWA(実際の資産)を採用した最初のDefiプロトコルStablecoinでもあるということです。早くも2022年に、Makerdaoは資産プロモーターがLOANファイナンスのために現実世界の資産をトークンに変換できるようにし、DAIのより大きな資産サポートと需要シナリオを見つけようとしました。

MakerdaoからSkyへの最新の改名と最終ゲーム計画の一環としてUSDSを立ち上げた後、Makerdaoの計画は、新しいStablecoinに基づいてDaiからさまざまなユーザーグループを引き付けることであり、DefiからOff-Chainまでのシナリオの採用をさらに拡大することです。

2。Aave’sGho

興味深いことに、貸付をベースとして使用するAaveは、Makerdaoに近づき、分散型の担保付きのDefiネイティブのStablecoin Ghoを立ち上げています。

Daiと同様の論理があります – それは、担保としてAtokensを使用して造られた過剰な攻撃化されたStablecoinです。ユーザーは、Aave V3の資産を担保として使用して、過剰な副化されたミントを実行できます。唯一の違いは、すべての担保が生産的な資本であるため、一定量の関心(ATOKEN)が生成され、融資のニーズに依存することです。

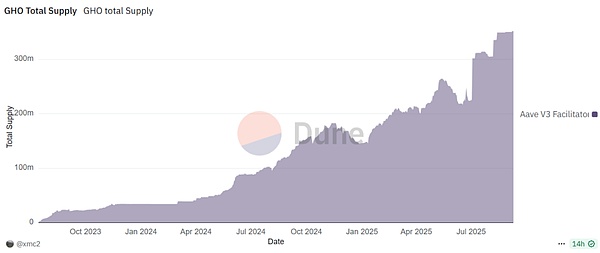

出典:Dune

実験的制御の観点から、Makerdaoはコインの権利に依存して生態系を拡大しますが、Aaveは成熟した貸出シナリオでStablecoinsを導き出しました。これら2つは、異なるパスの下でのDefiプロトコルスタブコインの開発のためのテンプレートを提供します。

出版時の時点で、GHO鋳造量は3億5,000万個を超えており、これは基本的に過去2年間で安定した成長傾向にあり、市場認識とユーザーの受け入れは着実に増加しています。

3.Curve’s Crvusd

2023年の発売以来、CRVUSDはSFRXeth、WSTETH、WBTC、WETH、ETHなどのさまざまな主流資産を担保として連続してサポートし、主要なLSD(現在の担保資産)カテゴリをカバーしています。また、そのユニークなLLAMMAクリアリングメカニズムにより、ユーザーは理解して使用しやすくなります。

出版時の時点で、CRVUSDミントの数は2億3,000万を超えていました。 WSTETHだけがCRVUSDミント全体の約半分を占めており、LSDFI分野での深い拘束力と市場の利点を強調していることに言及する価値があります。

4.FRAX FinanceのFRXUSD

Frax Financeの物語は最も劇的です。 2022年の安定した危機では、Fraxはその戦略を迅速に調整し、その完全な埋蔵量を増やして完全に担保の馬鹿げたスタブコインに完全に変換することにより、その立場を安定させました。

より重要なステップは、過去2年間にLSDトラックに正確に入力されたことです。その生態学的製品FRXETHとガバナンスリソースを使用して、曲線などのプラットフォームに魅力的な収量を作成し、2番目の成長曲線を達成しました。

最新のUSDH入札競争では、Fraxは「コミュニティの優先順位」提案を提案し、USDHをFRXUSD 1:1にリンクする計画を提案しました。 FRXUSDは、BlackRockの収益Buidlオンチェーン財務債ファンドによってサポートされています。「基礎となる財務省の債券収入の100%は、オンチェーンプログラマティックメソッドを介して高脂質ユーザーに直接分配され、FRAXは料金を請求しません。」

「発行」から「トランザクション」まで、支点とは何ですか?

上記のケースから、ある程度、定義プロトコルが「ツール」から「システム」に移行する唯一の方法であることがわかります。

実際、2020年から2021年までの真夏後の忘れられた物語として、Defi Protocol Stablecoinsは常に進化的な道にありました。 Makerdao、Aave、Curve、今日の高脂質まで、この戦争の焦点は静かに変化したことがわかります。

重要なのは、発行能力ではなく、トランザクションとアプリケーションのシナリオです。それを率直に言うと、それが過剰な略奪であろうと完全な埋蔵量であろうと、米ドルに固定された安定したものを発行することはもはや問題ではありません。本当の鍵は、「それは何に使うことができますか?誰がそれを使用しますか?どこで流通できますか?」です。

USDHの発行権の入札時に強調したように、高脂質生態系にサービスを提供することの優先順位とコンプライアンスを備えた、これは定義の真の支点です。

-

まず第一に、それは当然、この馬鹿げたものを広く実装できる内生のシナリオです。これはまた、stablecoinsの「ベース」でもあります。Aaveにとって、それは借用です。曲線の場合、それはトランザクションです。高脂質の場合、それはデリバティブトランザクション(マージンアセット)になります。強力な内生シナリオは、スタブコインに最も原始的で忠実なニーズを提供できると言えます。

-

2つ目は、流動性の深さです。結局のところ、Stablecoinのライフラインは、他の主流の資産(ETH、WBTCなど)や他のStablecoins(USDC、USDTなど)との取引ペアにあり、所有しています。1つ以上の深い流動性プールは、価格を安定させ、大規模なトランザクションのニーズを満たすための基礎です。そのため、Curveは今日のすべてのStablecoinsの必見の場所です。

-

次に、担保、貸付資産、または所得アグリゲーターの根底にある資産がその価値ネットワークの上限を決定するため、他のdefiプロトコルによって簡単に統合できるかどうかにかかわらず、構成可能性とスケーラビリティがあります。

-

最後に、それは「ケーキの上のアイシング」利益駆動型です – ストックゲームがプレイされるDefi市場では、利回りは流動性を引き付ける最も効果的な手段であり、「ユーザーのためにお金を稼ぐ」がより魅力的です。

一言で言えば、集中化されたスタブコインは、依然としてdefiの根本的な流動性です。すべてのDefiプロトコルの場合、ネイティブのStablecoinsの発行はもはや単純な技術的選択ではなく、生態学的価値の閉ループに関連する戦略的レイアウトです。その真の支点は、「発行方法」から「高頻度で取引および使用する方法」に長い間移行してきました。

これも未来になる運命にあります勝つことができるDefi Stablecoinsは、「通貨」だけでなく、最も強固なアプリケーションシナリオ、最も深い流動性、最も持続可能なリターンを保有者に提供できる「スーパー資産」でなければなりません。