著者: マイケル・ロバーツ

<スパンスタイル=""><スパンスタイル=""><スパンリーフ=""><スパンテキスト="">フィナンシャル・タイムズ紙は次のように結論づけた。<スパンスタイル=""><スパンスタイル=""><スパンリーフ=""><スパンテキスト="">「人工知能ブームと貿易停戦の影響で米国株は6カ月連続上昇し、S&P500とナスダックはここ数年で最長の月間連勝記録を更新した。」<スパンスタイル=""><スパンスタイル=""><スパンリーフ=""><スパンテキスト="">フィナンシャル・タイムズ紙は、人工知能ブームや金利低下、貿易戦争緩和に向けたトランプ大統領の動きなどの要因により、米国株式市場が月間上昇率としては4年ぶりの長さを記録したと指摘した。S&P500指数は10月に6カ月連続の上昇を記録し、先週火曜日には今年36回目の最高値を記録した。これは同指数の2021年8月以来最高のパフォーマンスとなった。

<スパンスタイル=""><スパンスタイル=""><スパンリーフ=""><スパンテキスト="">人工知能バブルと米国の労働市場弱体化の兆候に関するこれまでの懸念は、シリコンバレーのテクノロジー企業による好決算と一連の前向きな支出発表によって影を潜めている。さらに、中国と米国がレアアースとチップの輸出規制に関して1年間の延長合意に達したことも市場心理をさらに押し上げた。米連邦準備制度理事会(FRB)も水曜日に今年2回目の利下げを発表した。FRBが利下げする前、米国では企業の合併・買収が急増し、先週月曜日だけで800億ドル以上の取引が成立した。

<スパンスタイル=""><スパンスタイル=""><スパンリーフ=""><スパンテキスト="">ハイテク大手は四半期決算報告を発表した。同社が約3年ぶりの四半期成長率を記録したことを受け、アマゾン株は金曜日に12%上昇し、市場価値を3000億ドル近く押し上げた。メタは人工知能プロジェクトに資金を提供するために300億ドルの債券を発行した。この社債発行には約 1,250 億ドルの申し込みが集まり、これは米国史上最大の社債申し込みとなりました。NVIDIA は時価総額が初めて 5 兆米ドルを超えた企業となり、Apple の時価総額も初めて 4 兆米ドルを超えました。<スパンスタイル=""><スパンスタイル=""><スパンリーフ=""><スパンテキスト="">「はい、これは長期にわたる強気市場です…しかし、テクノロジー企業は今でも好調です。」<スパンスタイル=""><スパンスタイル=""><スパンリーフ=""><スパンテキスト="">JPモルガン・アセット・マネジメントのマルチアセット戦略グローバル責任者、ジョン・ビルトン氏はこう語る。<スパンスタイル=""><スパンスタイル=""><スパンリーフ=""><スパンテキスト="">「ハイテク株はバブルだと誰もが言うが、私はそれがさらに成長する余地があると思う。」

<スパンスタイル=""><スパンスタイル=""><スパンリーフ=""><スパンテキスト="">投資アドバイザーたちは大喜びです。<スパンスタイル=""><スパンスタイル=""><スパンリーフ=""><スパンテキスト="">「AIの影響が現実的かつ変革的なものになるというコンセンサスが高まっており、決算シーズンは順調に進んでおり、FRBの利下げサイクルの始まりにあり、米国と中国は妥当な通商合意に達することができるかもしれないという楽観的な見方がある。」<スパンスタイル=""><スパンスタイル=""><スパンリーフ=""><スパンテキスト="">バークレイズの米国株式戦略責任者、ヴェヌ・クリシュナ氏はこう語る。否定論者は皆恥をかかされている。米国経済は景気後退に陥っておらず、インフレも制御不能になっておらず、トランプ大統領は中国との貿易停戦に合意した。したがって、最良のシナリオでは、すべてがうまくいきます。

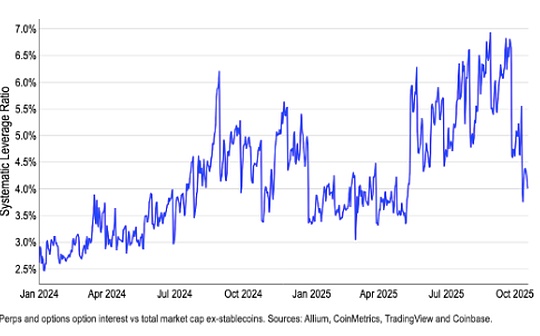

<スパンスタイル=""><スパンスタイル=""><スパンリーフ=""><スパンテキスト="">しかし、本当にすべてがそんなに素晴らしいのでしょうか?株式市場の活況により、企業収益に対する株価の比率は過去最高を記録した。現在、株価収益率(PER)は過去の平均よりも約 40% 高く、2000 年のいわゆる「インターネット バブル」時の水準をも上回っています。バブルが崩壊すると、PER は 40% 低下しました。

<図>

<スパンリーフ="">

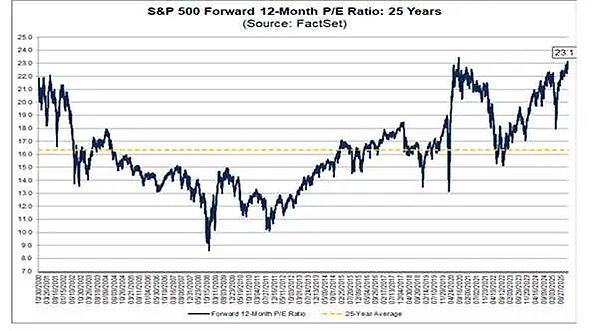

<スパンスタイル=""><スパンスタイル=""><スパンリーフ=""><スパンテキスト="">前回の記事で<スパンスタイル=""><スパンスタイル=""><スパンリーフ=""><スパンテキスト="">米国の成功はほぼ完全にテクノロジー巨人による人工知能への継続的な投資によるものであり、これらの巨人も結果として巨額の利益を得ていると指摘した。しかし、米国のその他の企業経済は低迷している。エンタープライズ分野では、収益は依然として成長していますが、そのペースは遅くなり、前年比成長率は2024年末までに18%を超え、2025年第3四半期までにわずか10.7%になると予想されており、依然として良好ですが、下降傾向にあります。

<図>

<スパンリーフ="">

出典: ファクトセット

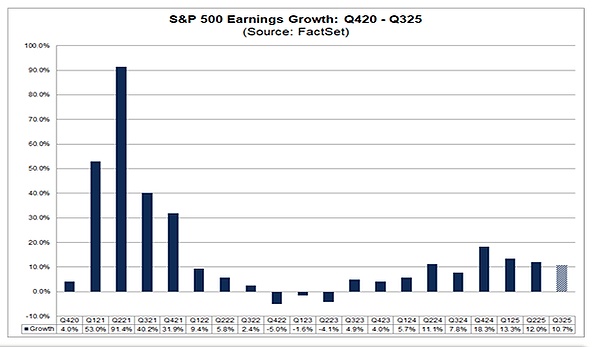

<スパンスタイル=""><スパンスタイル=""><スパンリーフ=""><スパンテキスト="">利益率はともかく<スパンスタイル=""><スパンリーフ=""><スパンテキスト="">パンデミック不況の安値から回復したが、依然として歴史的な低水準にある。<スパンスタイル=""><スパンスタイル=""><スパンリーフ=""><スパンテキスト="">金融<スパンスタイル=""><スパンスタイル=""><スパンリーフ=""><スパンテキスト="">産業<スパンスタイル=""><スパンスタイル=""><スパンリーフ=""><スパンテキスト="">利益の伸びは鈍化している。

<図>

<スパンリーフ="">

出典: 米国経済分析局

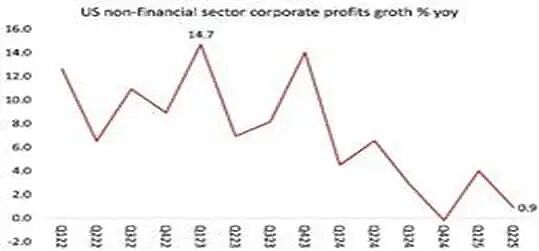

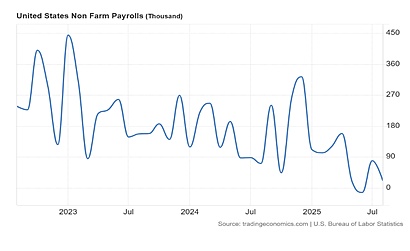

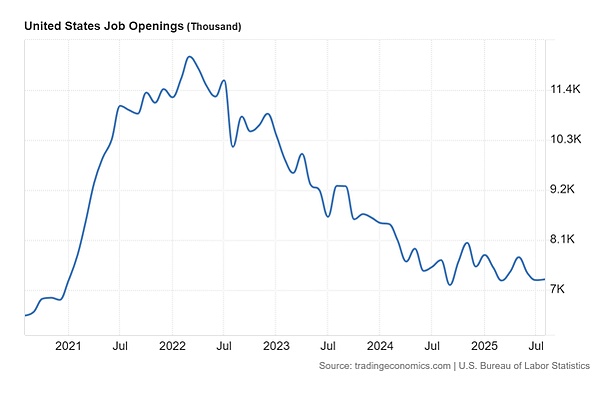

<スパンスタイル=""><スパンスタイル=""><スパンリーフ=""><スパンテキスト="">「ビッグセブン」ですら、主に人工知能への巨額投資により利益の伸びが鈍化すると予測している。メタとアマゾンの利益はほぼゼロにまで急落すると予想されている。労働者に関しては、労働市場は依然として低迷しており、新たな雇用が創出されている。

<図>

<スパンリーフ="">

<スパンスタイル=""><スパンスタイル=""><スパンリーフ=""><スパンテキスト="">人々が一度職を失うと、次の仕事を見つけるのはますます困難になります。

<図>

<スパンリーフ="">

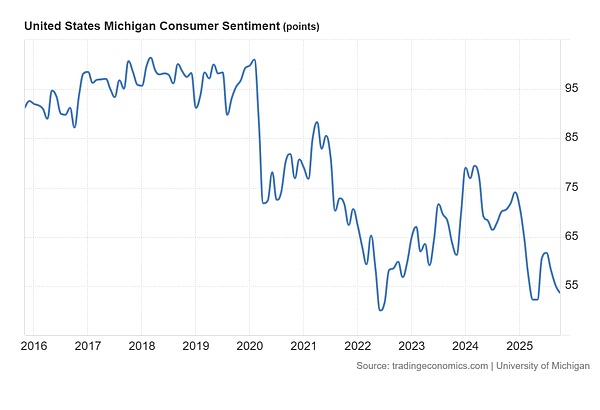

<スパンスタイル=""><スパンスタイル=""><スパンリーフ=""><スパンテキスト="">株式市場の熱狂が労働市場に反映されないのも不思議ではない。アメリカの消費者は、これほど現状に不満を感じていることはありません。

<図>

<スパンリーフ="">

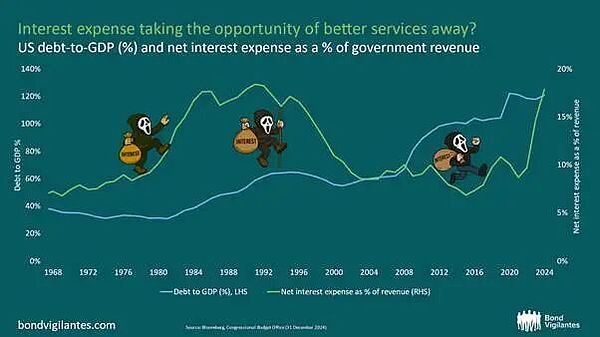

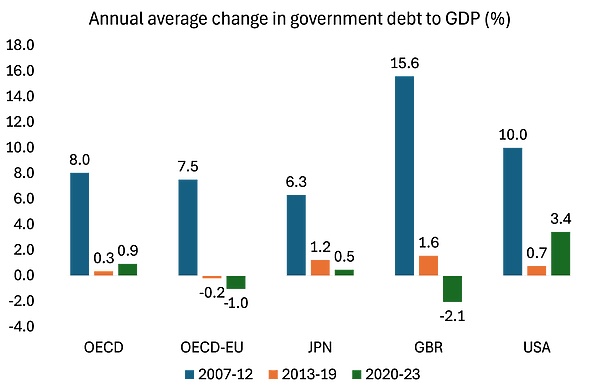

<スパンスタイル=""><スパンスタイル=""><スパンリーフ=""><スパンテキスト="">しかし、投資家や企業ストラテジストは、経済情勢における唯一のワイルドカードは公共部門であると考えている。米国政府は依然として多額の年間財政赤字に直面しており、政府債務水準が上昇し、したがって債務返済コストが上昇している。

<図>

<スパンリーフ="">

<スパンスタイル=""><スパンスタイル=""><スパンリーフ=""><スパンテキスト="">明らかに、これが生産性資産への投資不足の理由です。国債発行が急速に増加しすぎて、生産性資産への民間部門の投資への信用が締め出されています。この議論は意味がありません。現在、企業にとって利息コストが主要な懸念事項ではないことを示す多くの研究が行われています。企業が最も懸念しているのは、「新しい投資によってどの程度の利益がもたらされるのか」ということです。

<スパンスタイル="">21<スパンスタイル="">今世紀に入って公的部門の債務が急増したのは、2008年から2009年の世界金融危機の際の金融および民間部門の救済、2012年以前のユーロ圏債務危機、そして2020年の感染症流行の影響から人々が生き延びるために提供された財政支援によるものである。これらの期間、政府債務比率は急上昇した。この間の期間では、緊縮財政(特に福祉削減とインフラ投資)と経済成長のある程度の回復により、債務比率は概ね安定的に保たれている。同時に、個人所得税(特に高所得者向け)と法人税の減税により、GDPに占める政府税収の割合は約35%に抑えられている一方、GDPに占める政府支出の割合は増加している(IMFデータ)。

<図>

<スパンリーフ="">

出典: OECD

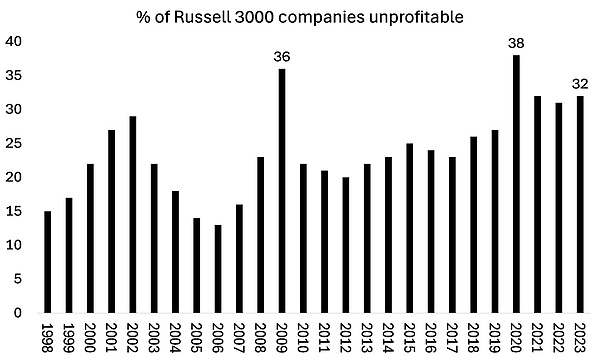

<スパンスタイル=""><スパンスタイル=""><スパンリーフ=""><スパンテキスト="">借金は重要ですが、資本主義経済において重要なのは公的債務ではなく、企業債務です。最新の推計によると、主要国の企業の30%以上が多額の負債を抱えており、負債を返済するのに十分な利益を得ることができないという。

<図>

<スパンリーフ="">

出典: ブルームバーグ

<スパンスタイル=""><スパンスタイル=""><スパンリーフ=""><スパンテキスト="">ほとんどの中央銀行は短期金利を引き下げたが、企業の借入金利は大幅には低下していない。資金が潤沢な大企業は借りる必要がなく、借りたとしても最高の金利が得られます。AI企業は依然として既存の手元資金と本業の収益を利用して巨額の設備投資に資金を供給することができているが、これらの資金は急速に枯渇しつつある。しかし、他の企業は銀行業界からの継続的な救済に依存している。

<スパンスタイル=""><スパンスタイル=""><スパンリーフ=""><スパンテキスト="">ここにリスクがあります。<スパンスタイル=""><スパンスタイル=""><スパンリーフ=""><スパンテキスト="">2023年3月、米国のいくつかの小規模な地方銀行が経営危機に陥った。<スパンスタイル=""><スパンスタイル=""><スパンリーフ=""><スパンテキスト="">新興テクノロジー企業が事業を存続させるために預金を引き出し始め、銀行が債務を返済できなくなったのはその時だった。先月、JPモルガン・チェースのジェイミー・ダイモン最高経営責任者(CEO)は金融システムに対して重大な警告を発した。自動車部品サプライヤー<スパンスタイル=""><スパンスタイル=""><スパンリーフ=""><スパンテキスト="">最初のブランド<スパンスタイル=""><スパンスタイル=""><スパンリーフ=""><スパンテキスト="">例えば、サブプライム自動車金融会社トリコロール・ホールディングスの破産。<スパンスタイル=""><スパンスタイル=""><スパンリーフ=""><スパンテキスト="">:「ゴキブリを一匹見たら、もっとゴキブリがいる可能性があります。皆さんも注意しましょう。」<スパンスタイル=""><スパンスタイル=""><スパンリーフ=""><スパンテキスト="">JPモルガン・チェースはトリコロールの破産訴訟で1億7000万ドルを失った。フィフス・サード・バンコープとバークレイズも、それぞれ1億7,800万ドルと1億4,700万ドルを失った。米国の一部の地方銀行も再び苦境に陥っている。ファースト・シチズン・バンクシェアズとサウス・ステートは、それぞれ8200万ドルと3200万ドルを失った。

<スパンスタイル=""><スパンスタイル=""><スパンリーフ=""><スパンテキスト="">2023年3月と同様に、欧州の銀行は再びこの危機に巻き込まれています。<スパンスタイル=""><スパンスタイル=""><スパンリーフ=""><スパンテキスト="">当時、破綻したのは有力なクレディ・スイス銀行だった。<スパンスタイル=""><スパンスタイル=""><スパンリーフ=""><スパンテキスト="">。今度はフランス<スパンスタイル=""><スパンスタイル=""><スパンリーフ=""><スパンテキスト="">パリ<スパンスタイル=""><スパンスタイル=""><スパンリーフ=""><スパンテキスト="">銀行と<スパンスタイル=""><スパンスタイル=""><スパンリーフ=""><スパンテキスト="">HSBC<スパンスタイル=""><スパンスタイル=""><スパンリーフ=""><スパンテキスト="">1億ドル以上のローンエクスポージャーの評価損は別途発表された。そして、2023年3月と同様に、詐欺も関与しているようです。First Brandsの口座に23億米ドルのいわゆる「ファクタリング取引」資金があったと報告されている<スパンスタイル=""><スパンスタイル=""><スパンリーフ=""><スパンテキスト="">「空中に消えた」<スパンスタイル=""><スパンスタイル=""><スパンリーフ=""><スパンテキスト="">。

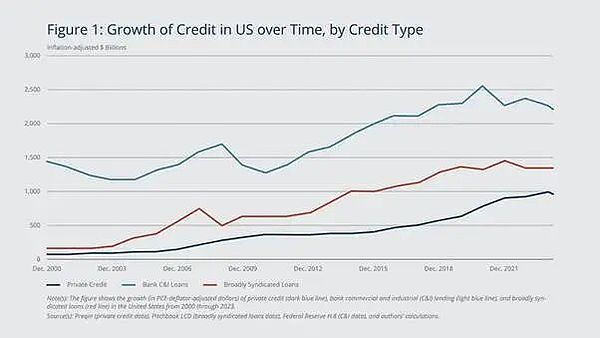

<スパンスタイル=""><スパンスタイル=""><スパンリーフ=""><スパンテキスト="">これが商業銀行が直面するリスクです。しかし、大銀行は企業、特に小規模企業に直接融資する代わりに、銀行以外の貸し手、いわゆる「民間信用」会社に「流動性」を提供することが増えている。現在、米国の銀行融資総額の 10% 以上をノンバンク金融機関が占めています。銀行による直接的なオンバランスシート融資は2012年以降急激に減少しているが、非銀行機関への融資枠の利用は大幅に増加しており、現在ではGDPの約3%を占めている。民間信用の規模は 2020 年の 5,000 億米ドルから現在では 1 兆 3,000 億米ドル近くまで拡大しており、企業にとってますます重要な資金源となっています。

<図>

<スパンリーフ="">

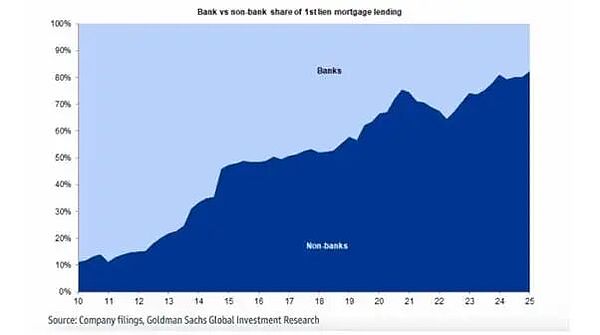

<スパンスタイル=""><スパンスタイル=""><スパンリーフ=""><スパンテキスト="">現在、民間信用のほとんどは住宅ローンに向けられており、2007 年を思い出させる状況です。

<図>

<スパンリーフ="">

<スパンスタイル=""><スパンスタイル=""><スパンリーフ=""><スパンテキスト="">この種の民間信用は銀行の貸借対照表に載っていないため、規制されていません。これは、融資先が破産した場合、これらのクレジット会社には損失をカバーするのに十分な資本がなくなる可能性があることを意味します。それまでに、これらの民間信用会社も破産するか、商業銀行からの大規模な救済を必要とする可能性があり、これは金融システムにおける典型的な連鎖反応を形成し、さらには「実体経済」にまで波及する可能性がある。

<スパンスタイル=""><スパンスタイル=""><スパンリーフ=""><スパンテキスト="">このいわゆる「システミックリスク」は、ほとんどの金融ストラテジストによって無視されています。ゴールドマン・サックスは最近、銀行以外の民間信販会社には破綻のリスクがないことをわざわざ強調した。一方、イングランド銀行のアンドリュー・ベイリー総裁は、ファースト・ブランズとトリコロールの破綻を受け、民間信用市場におけるリスクの高い融資に警鐘を鳴らした。同氏はまた、この状況を2008年の金融危機以前の慣行と直接比較した。

<スパンスタイル=""><スパンスタイル=""><スパンリーフ=""><スパンテキスト="">ベイリー氏は、過去に「再パッケージ化された」金融商品は原資産のリスクを隠すことが多かった、と指摘し、次のように述べた。<スパンスタイル=""><スパンスタイル=""><スパンリーフ=""><スパンテキスト="">たとえば、かつてはローン構造の分割と階層化と呼ばれていたものが復活し始めています。もしあなたが金融危機の前に関与していれば、それは警鐘を鳴らしたでしょう。トリコロールとファースト・ブランドはいずれも資産担保債務を利用しており、サブプライム金融業者は自動車ローンを債券にパッケージ化し、自動車部品メーカーは債権の信用供与に特殊ファンドを活用している。 」<スパンスタイル=""><スパンスタイル=""><スパンリーフ=""><スパンテキスト="">ベイリー氏のコメントは先月の国際通貨基金からの警告を受けたもの。この警告では、米国と欧州の銀行ヘッジファンド、民間信用グループ、その他のノンバンク金融機関へのエクスポージャーが4.5兆ドルに達する可能性があると述べた。<スパンスタイル=""><スパンスタイル=""><スパンリーフ=""><スパンテキスト="">「いかなる景気低迷も悪化させ、より広範な金融システムにストレスを与えます。」

<スパンスタイル=""><スパンスタイル=""><スパンリーフ=""><スパンテキスト="">したがって、株式市場が活況を呈し、人工知能の熱狂が高まり続けている一方で、経済のその他の部分はそれほど活発ではありません。そして、ゴキブリが債務世界の正常な機能を蝕んでいるようです。待ってみましょう。