著者:Prathik Desai、出典:Token Dispatch

この記事では、Galaxy Digitalの第2四半期の2025財務報告書について説明します。これは、大きな変革の準備をしています。そのコアビジネスから(収益の95%を寄付しますが、利益率は1%未満です)非常に高い収益と経費率を約束する新しいビジネスモデルに目を向けます。

まとめ

まとめ

-

GalaxyのCrypto Trading Businessは87億ドルの収益を生み出しましたが、利益は1,300万ドルしかありませんでした(利益率はわずか0.15%です)、四半期報酬費用はそうです1880万ドル– コアビジネスのキャッシュフローはマイナスです。

-

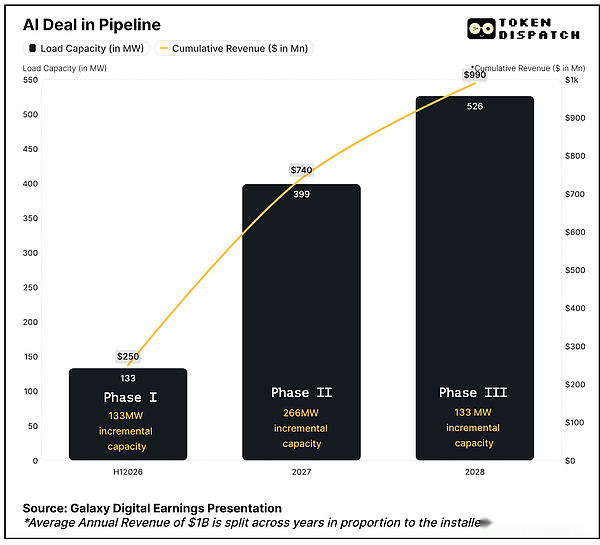

AIの変革:CoreWeaveとの15年間の契約は、526MWの容量契約に署名しており、2026年前半から3つのフェーズで平均年間収益を達成することを約束し、利益率は最大90%です。

-

供給が限られている市場では、Galaxyはテキサスの電力容量の3.5GWを制御し、データセンターの需要は2030年までに4倍になると予想されます。

-

14億ドルのプロジェクトファイナンスが取得され、商業的実行可能性が検証され、実行リスクが排除されました。

-

現在のモデルは、資本集約的な取引がほとんど支払われていないため、暗号財務省の収益(第2四半期の1億8,800万ドル)に依存して運営に資金を提供しています。

-

投資家は2026年前半まで漸進的な収益を見るために待たなければならないため、株式は最初に17%上昇しました。

Galaxy Digitalの第2四半期の収益を見ると、見落とすのが簡単なことです。それが次に起こることです。綿密な検査では、マイケル・ノヴォグラッツが率いる会社は、周期的な暗号取引からより安定したAIインフラストラクチャの収益への移行の転換点にあることがわかります。

AIインフラストラクチャの金鉱山

AIインフラストラクチャの金鉱山

Galaxy Digitalは、低マージンの取引ビジネスからマージンAIデータセンターまで、暗号化スペースで最大のビジネス変革の1つを経験しています。

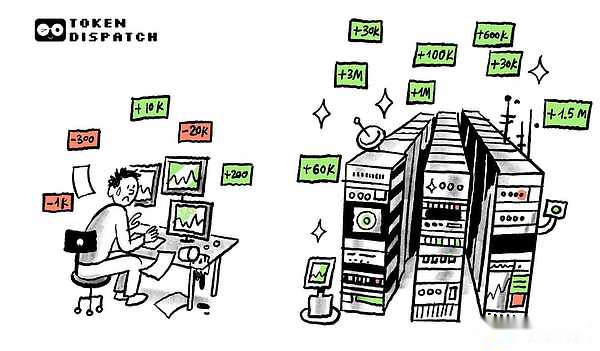

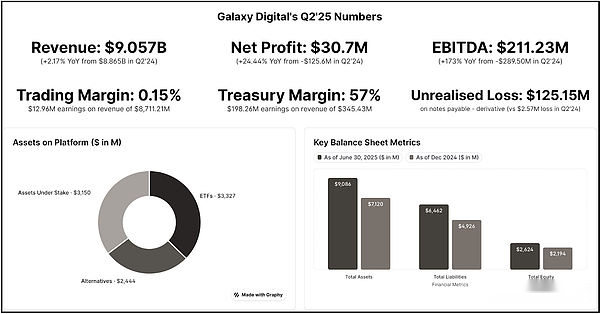

Galaxyは四半期の純利益3100万ドルを記録し、EBITDA(利息、税金、減価償却、および償却前の利益)は、非現金および未実現費用を調整した後の2億1100万ドルでした。

総収益のうち、その取引事業は87億ドルの売上からわずか1300万ドルを獲得し、わずか0.15%でSlimのマージンを獲得しました。これは、収益の95%が利益をほとんどもたらさないことを意味します。

総収益のうち、その取引事業は87億ドルの売上からわずか1300万ドルを獲得し、わずか0.15%でSlimのマージンを獲得しました。これは、収益の95%が利益をほとんどもたらさないことを意味します。

それに比べて、彼らの新しいAIデータセンター契約は、年間平均10億ドルを超える収益を約束し、90%の利益率になります。

私はAIと高性能コンピューティング機能の構築について非常に楽観的ですが、約束された利益率はあまりにも誇張されていると思います。これは私の仮定ではありません。四半期のトップAIデータセンターオペレーターと組み合わせることができますequinixそしてデジタル不動産報告された利益率46〜47%の比較。

しかし、私はまだこの方向が正しいと思います。それは純粋に収入を生み出すという観点からです。現在、Galaxyの収益の大部分は、高価で利益率が低い取引事業から来ています。その収益のほとんど(収益から支出を差し引いて)は、財務省および企業部門から来ています。

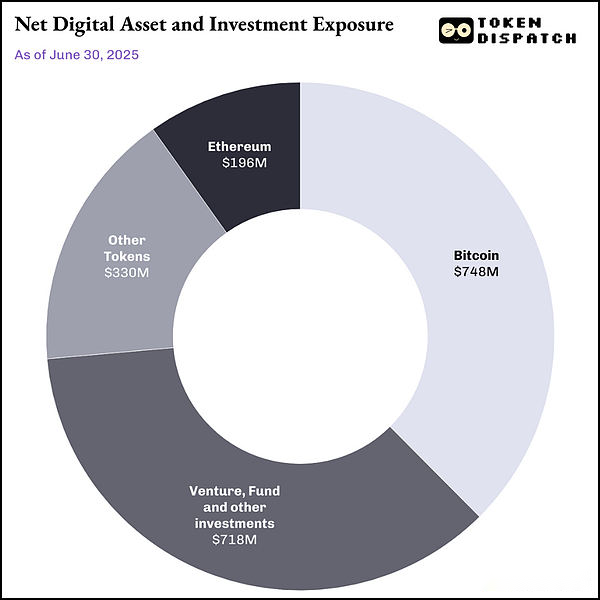

財務セクターには、デジタル資産と鉱業活動への投資、株式投資、これらのデジタル資産と株式投資の実現および未実現の利益と損失が含まれます。

その20億ドルの財務省は、投資手段であり、有利な市場条件の下での戦略的な資金調達源でもあります。

この部門は、1億8,800万ドルの収益を生み出しました(非現実的な未実現の収益を除く)。純粋に暗号企業とは異なり、Galaxyの財務ビジネスは、戦略的タイミングで財務資産を販売することにより、資金を獲得することができます。

この部門は、1億8,800万ドルの収益を生み出しました(非現実的な未実現の収益を除く)。純粋に暗号企業とは異なり、Galaxyの財務ビジネスは、戦略的タイミングで財務資産を販売することにより、資金を獲得することができます。

これが、Galaxyの暗号化財務省を発見した方法ですマイケル・セイラービットコイン財務省は完全に異なります。戦略の「購入、保持、販売されない」アプローチは、四半期に140億ドルの未実現の利益を達成しました。しかし、これらはすべて本の利益です。戦略株主は、140億ドルの未実現の収益を獲得することはできません。

銀河の状況は異なります。財務省で暗号資産を購入して保持するだけでなく、戦略的に販売するため、利益が実現します。これは株主が共有できる本当のお金です。

それでも、ギャラクシーの財務セクターは信頼できない収入源だと思います。Crypto市場が最高の状態である限り、セクターは引き続き収益を上げます。しかし、伝統的な市場も暗号市場もこのように機能していません。市場はせいぜい周期的であるため、これらのリターンは暗号市場の状態に大きく依存しています。

そのため、Galaxyは現在のモデルが持続不可能であるため、AI変換を成功させる必要があります。

市場機会

Galaxyは、AIコンピューティングに対する爆発的な需要と米国における長年の電力インフラストラクチャの不足という2つの大きな傾向の交差点に位置しています。マッキンゼーのレポートによると、グローバルデータセンターの需要は、2023年の55GWから2030年の219GWに四倍になると予想されています。

大規模なクラウドサービスプロバイダー(ハイパースカラー)は、2028年までにデータセンターに8,000億ドルの資本支出(CAPEX)を投資する予定であり、2025年から70%増加しますが、電力供給によって制約されています。

Galaxyの利点は、テキサス州のHeliosキャンパスで3.5GWの潜在能力が十分であることが、州内の70万世帯を超える世帯を積むのに十分であることです。ヘリオスは800MWの承認を受けており、さらに2.7GWがテキサス電力信頼性委員会(ERCOT)によって研究されています。

Galaxyの変革パスは、業界最大のAIインフラストラクチャ取引の1つであるCoreWeaveとの15年間の契約に基づいています。CoreWeaveは、3つのフェーズで526MWのキーIT容量を使用することを約束しています。

Galaxyの変革パスは、業界最大のAIインフラストラクチャ取引の1つであるCoreWeaveとの15年間の契約に基づいています。CoreWeaveは、3つのフェーズで526MWのキーIT容量を使用することを約束しています。

期待される利益率の90%は、一度構築されたデータセンターインフラストラクチャに起因しています光資産運用性。

CoreWeaveトランザクション:実行には大きなリスクがあります。Galaxyがどのように資金を集め、計画し、実行する必要があるかを考えていたように、会社は最初のハードルをクリアしました。

CoreWeaveトランザクション:実行には大きなリスクがあります。Galaxyがどのように資金を集め、計画し、実行する必要があるかを考えていたように、会社は最初のハードルをクリアしました。

8月16日、GalaxyはHelios Data Centerに成功しました完了しました14億ドルのプロジェクトファイナンスは、建設の第1段階を完了するために必要な資金を受け取りました。これにより、重要な資金調達のリスクを排除し、Heliosプロジェクトの商業的実行可能性を検証するのに役立つ方法に対するより多くの自信が得られます。

キャッシュフローの方程式

Galaxyの現在のキャッシュフローは、AIインフラストラクチャが真の財務安定性を提供する理由を強調しながら、取引事業の信頼性を明らかにしています。

同社は第2四半期の終わりには11億8000万ドルの現金とスタブコインを持っていましたが、これは多くのように聞こえますが、その背後には詳細があります。Galaxyの取引事業は資本集約型モデルを採用しており、マージン貸出には大量の現金準備が必要です。この11億8000万ドルのほとんどは裁量権ではありません。

Galaxyによって実際に生成されたフリーキャッシュフローは最小限です。利息費用と継続的な運用ニーズで1420万ドルを支払った後、コアビジネスは現金ベースでもほとんど破壊されました。

これにより、Galaxyは暗号市場、つまり財務省と鉱業業務の評価に依存し、固有の周期的で予測不可能な性質からの収益を生み出して運営に資金を提供する必要があります。そして、CoreWeaveの3段階の契約構造とそのビジネスの高い利益の性質は、すぐにプラスのキャッシュフローを生み出す可能性があります。

利益率が90%ほど高くない場合でも、より合理的な40〜50%の利益率は、周期的財務セクターよりも信頼性が高く安定しています。

運転資本および技術インフラストラクチャへの継続的な資本投資を必要とする取引とは異なり、データセンターの運用は、拡張に再投資したり、株主に返還できる現金を生成します。

Galaxyの最近のHeliosプロジェクトファイナンスは、キャッシュフローの問題を解決するのに役立ちます。専用の建設資金を取得することにより、Galaxyはインフラストラクチャの開発を営業キャッシュフローのニーズから分離します。これは、他のビジネスニーズと直接競合するバランスシート資本が必要であるため、取引事業の拡大では不可能です。

料金の詳細

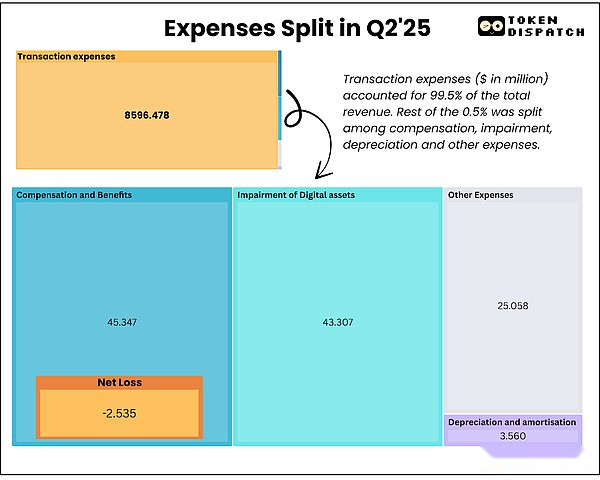

デジタル資産セクターの総費用は87億1,140億ドルで、取引手数料は大多数(8596億ドル)を占めています。これらは、価格上昇の可能性がほとんどなく、純粋に手のコストです。それらはコモディティ化された取引事業で避けられないため、広がりは圧縮され続けているため、Galaxyはこれらのコストを最適化することはほとんどできません。

さらに心配なことに、四半期ごとの補償費用には、現金で支払わなければならない1880万ドルの株式インセンティブが含まれています。これは、Galaxyがコアビジネス(1300万ドル)によって生み出された収益よりも、才能の保持に多くを費やしていることを意味します。

さらに心配なことに、四半期ごとの補償費用には、現金で支払わなければならない1880万ドルの株式インセンティブが含まれています。これは、Galaxyがコアビジネス(1300万ドル)によって生み出された収益よりも、才能の保持に多くを費やしていることを意味します。

AIインフラストラクチャの変換は、それを変えるのに役立ちます。施設が稼働すると、データセンターの操作に必要な変更コストは最小限に抑えられます。

たとえば、Galaxyのデジタル資産事業全体では、第2四半期に総利益が7140万ドルを調整しました。そして、完全に活用することで、Heliosのみ(約400MW)の第1フェーズと2番目のフェーズは、四半期ごとの収益で1億8,000万ドルを生み出すことができ、運用上の複雑さとそのコストのほんの一部がその運用上の複雑さとコストのみです。

市場の反応

Galaxyの株式は、第2四半期の収益を発表してから24時間で5%をわずかに上昇させ、翌週に投資家が資金を引き出す前に約17%上昇しました。

これは、投資家が、2億1100万ドルの収益のうち1億8,000万ドルが、運用上の改善ではなく、非現金調整と財務省の利益から得られることを認識しているためです。

投資家は、2026年上半期まで意味のあるデータセンターの収益が予想されないため、Galaxyの複雑なAIインフラストラクチャの変革を考慮していない可能性があります。

何が来るのかを考えると、私はまだ長期的な感情について楽観的です。

ERCOT研究の追加能力は、Galaxyが単一テナントの施設オペレーターだけでなく、長期インフラストラクチャプロバイダーとしての地位を統合することを目指していることを示唆しています。

完全な開発後、Galaxyのテキサスビジネススケールは、Amazon、Microsoft、Googleが運営する最大のハイパースケールデータセンターキャンパスのいくつかに匹敵します。この規模は、利益率を改善するための運用効率を生み出しながら、より多くのAI企業との交渉のための交渉チップを提供する可能性があります。

同社の暗号出身の専門知識は、新興AIおよびブロックチェーンテクノロジーの断面におけるユニークな立場を提供します。

未来への道

Galaxyは、どちらかであるかどうかにかかわらず、巨大な賭けをしています。

AIインフラストラクチャの変革が成功した場合、それらは利益を取得した取引会社から現金作成マシンに変身します。それが失敗した場合、彼らはテキサスに高価な不動産を建設する数十億ドルを費やし、彼らのコアビジネスはゆっくりと使い果たされます。

14億ドルのプロジェクトファイナンスは外部の信頼を確認しますが、私は2つの重要なメトリックに焦点を当てています。実際には2026年上半期までに133MWのAI施設を提供できますか?

現在の事業は、運用を維持するのに十分なキャッシュフローを提供していますが、暗号市場は、意味のある成長投資を行うために引き続き強化する必要があります。AIインフラストラクチャの機会は、安定した信頼性の高い収益創出の可能性を提供することを約束し、その成功は今後18〜24か月の実行に完全に依存しています。

最近のプロジェクトファイナンスは重要な実行リスクを排除しますが、Galaxyは、投資家に長期的な賭けに賭けるために、暗号マイニングインフラストラクチャをエンタープライズレベルのAIコンピューティング施設に変換することができることを証明する必要があります。