作者:ian.btc | 0xWorkhorse,编译:Shaw 比特链视界

随着每日餐桌讨论中的价格走势,加密货币悲观主义者对时间线的悲观预测,以及像@notthreadguy 、Peter Schiff和CZ等人之间进行的合理讨论,代币化黄金正成为 2026 年到来之际越来越重要的一个考虑因素——即使是加密论坛的发起者也需要考虑。

由于人们对此越来越感兴趣,我每天都会收到关于如何最好地获取链上黄金、如何使用它以及在哪里可以获取的问题。

目前最受关注的两种选择是$PAXG(Pax Gold)和$XAUT(Tether Gold)——两者都是通过区块链技术发行和管理的实物金条的数字表示形式。每个代币代表一盎司纯金,让投资者能够接触到黄金的价值,而无需面对存储、运输或保管方面的复杂问题。

目前在经济持续不确定性的情况下,金价持续走高(一度达到4000美元以上/盎司),这些资产作为加密货币投资组合中可靠的价值储存手段而势头强劲。事实上,仅在10月份,代币化黄金市场总市值就突破了30亿美元,其中PAXG和XAUT占据了约89%的份额。

反过来,黄金不仅在我的投资组合中,而且在整个行业中,所占比例都在不断增加。因此,我整理了一份详尽的指南,探讨了PAXG和XAUT是什么,它们如何运作,它们的监管地位和安全状况,以及投资者如何使用它们——既可以作为长期对冲工具,也可以作为去中心化金融(DeFi)领域的主动工具。

PAXG和XAUT是什么?

PAXG由Paxos Trust Company发行,于 2019 年推出,是首批完全受监管的数字商品之一。每个PAXG代币都对应一个特定的、带有序列号的伦敦合格交割金条,存放在与 Brink’s 合作的金库中。黄金按月进行全额分配和审计,以确保一对一的对应支持。绝对可靠。

由于PAXG是ERC-20代币,因此可以轻松集成到更广泛的以太坊生态系统中,并可以像其他代币一样在 DeFi 应用中进行交易或使用。其市值约为12.2亿美元至12.8亿美元,流通供应量约为30.7万至31万枚,并在包括币安、Coinbase和Kraken在内的主要交易所拥有充足的流动性。

另一方面,XAUT由TG Commodities, SA de CV发行,该公司是 Tether 旗下的一家总部位于萨尔瓦多的实体。XAUT 于 2020 年进入市场,同样代表在瑞士金库中存储的一盎司伦敦金银市场协会(LBMA)标准黄金的所有权。

每个代币都由实物黄金作为可验证的支持,Tether 每日提供储备快照以确保透明度。XAUT 的总供应量约为 24.65 万枚,但会随需求波动——其市值在 2025 年飙升至约 15 亿美元,一度超越 PAXG。

虽然 PAXG 是为便于使用和符合监管要求而设计的,但 XAUT 则侧重于机构流动性,并与Tether更广泛的稳定币基础设施相融合。

它们是如何运作的

虽然这两种代币都以实物黄金为支撑,但它们的发行流程在规模和可获取性方面有所不同。

对于 PAXG 而言,流程始于用户在 Paxos 平台上将美元或加密货币兑换成 PAXG。随后,Paxos 从其黄金储备中分配等量的黄金,并在以太坊上发行代币。

通过 Paxos 的验证工具,每个代币都可以追溯到特定的金条。该工具将区块链地址与序列号关联起来,你可以在他们的网站上实时追踪金条和代币的动向。最低购买量仅为 0.01 盎司——按当前价格计算约为 40 美元——几乎所有投资者都能轻松参与。

XAUT 采取了一种更为独特的方式。

其黄金由 Tether 的瑞士合作伙伴提供和保管,发行需要完整的 KYC 验证,并且至少购买 50 个 XAUT,相当于超过 20 万美元。

每个代币均在购得黄金并存入金库后铸造,买家在购买和赎回时需支付 0.25% 的手续费。虽然较高的门槛限制了散户的参与,但这与 XAUT 专注于为机构和高净值客户提供隐私保护和流动性的目标相契合

赎回流程也有所不同。

PAXG 持有者可以按市场价将代币兑换成实物黄金、未分配黄金(面向机构客户)或美元。赎回流程灵活便捷,门槛低,并可安排实物交割,但需支付一定费用。

相比之下,XAUT 的赎回仅适用于完整金条——需要至少约 430 XAUT 的最低存款以覆盖波动——且必须在瑞士境内交付。赎回后代币将被销毁,合规审查可能会导致结算前出现等待期。

它们安全吗?

安全问题很大程度上取决于监管、托管和审计的完整性。

PAXG 的突出之处在于其强大的美国监管框架。Paxos Trust Company 受纽约州金融服务部 (NYDFS) 监管,该部门要求其每月进行严格的储备报告和独立的第三方审计。

这种结构将 PAXG 置于数字资产行业最强大的合规环境之一,并在很大程度上降低了交易对手风险。

XAUT 的监管情况较为分散。它受萨尔瓦多国家数字资产委员会(CNAD) 的监管,Tether 在萨尔瓦多设立了部分合规运营机构,而其金库则位于瑞士。该代币的审计按季度进行,Tether 已完成SOC 2 Type 1 审计,并计划进行 Type 2 审计以进一步加强监管保障。此外,该公司还聘请 Chainalysis 进行交易监控。

尽管这些措施是积极的,但一些分析师指出,与 Paxos 的信托模式相比,Tether 的治理结构提供的直接监管审查较少,这导致交易对手风险略有增加,但可以察觉。

这两种代币的最终安全性都取决于托管黄金的金库和托管机构。投资者应了解的风险包括黄金市场价格波动、潜在的托管问题、区块链漏洞(例如智能合约漏洞)以及代币化商品监管政策的变化。

在大多数独立评估中,PAXG 在透明度和监管方面得分更高,而 XAUT 则因其隐私性和与更广泛的 Tether 流动性网络的联系而受到重视。

两者都已证明在市场承压时期,包括流动性紧缩和金价波动期间都具有稳定性和韧性。归根结底,两者本质上同样安全。

使用 PAXG 和 XAUT

一旦了解了其中的机制,购买、持有和将代币化黄金整合到投资组合中就变得非常简单了。

持有这两种代币后,即可将其集成到 DeFi 协议中。在Aave或Morpho等平台上,持有者可以借出 PAXG 或 XAUT 来赚取年化收益率,通常在 3% 到 20% 之间;或者将它们用作抵押品来借入稳定币,而无需出售其黄金敞口。

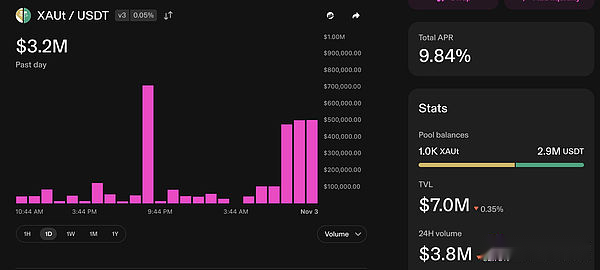

他们还可以为PAXG/USDC或XAUT/USDT等交易对提供流动性,例如在Avalanche上的LFJ.gg和以太坊上的Uniswap等平台上,或者使用Pendle等收益聚合器来实现固定收益策略。与以往一样,收益取决于需求和激励机制——高回报通常伴随着更高的智能合约风险。XAUT还受益于与TON区块链集成,可实现低手续费质押。

哪个更好?

虽然这两种资产具有相同的底层概念,但它们的设计理念却有所不同。

PAXG的优势在于其监管的清晰性、透明度和易于获取。它专为希望通过值得信赖、经过审计的框架投资黄金的普通投资者而设计。

相比之下,XAUT 更注重流动性、隐私性和机构影响力,与 Tether 的稳定币模式更为接近。

实际上,PAXG 更容易购买、转移成本更低,小额赎回也更便捷。XAUT则需要更大的资金投入,赎回灵活性也稍逊一筹,但它受益于与Tether生态系统的深度整合以及由此带来的流动性。两者都密切追踪现货黄金价格,都经过审计,也都可用于DeFi——但它们的目标用户群体略有不同。

虽然这些差异很重要,但对于进行链上交易的散户投资者而言,这些差异几乎可以忽略不计。两者都具有良好的流动性,在去中心化交易所 (DEX) 上均可轻松交易,无论金额大小都可轻松完成。

总结

PAXG 和 XAUT 代表了黄金发展的新阶段:一种数字化、便携化和可编程的形式。它们让投资者能够像持有稳定币一样轻松持有黄金,同时还能与可验证的实际实物黄金储备保持直接联系。

PAXG 提供美国监管保障、低门槛投资和透明度,适合主流用户。XAUT 则为那些优先考虑隐私、较大资产规模以及与 Tether 网络内具备互操作性的用户提供了一种替代选择。

这两种代币都已在市场中确立了自身作为可靠、有资产支持的实物黄金代表的地位,而市场对稳定性和流动性的需求日益迫切。随着代币化商品的不断发展,像 PAXG 和 XAUT 这样的资产有可能(也应当)成为多元化链上投资组合中的重要组成部分——它们确实是数千年来一直锚定价值的贵金属在区块链原生领域的继承者。

至于我目前在做什么,我正在疯狂地挖金币。我的资金大量部署在Avalanche和以太坊矿池上,而且预计短期内不会有太大变化。

虽然黄金不是(也不应该)我链上投资组合的核心,但它现在已成为我更广泛的长期策略中自动包含的一部分。