來源:Binance

要點

-

本報告探討了關於加密貨幣市場的幾大觀察結果,重點關注估值、中心化相關風險、提高資金使用透明度的必要性以及項目品牌重塑的原因。

-

包括風險投資 (VC) 基金、中心化交易平臺和個人用戶在內的市場參與者對估值愈加關注。這種認識的提高讓投資和運營決策變得更加明智。

-

代幣所有權的集中會帶來潛在漏洞和治理問題等風險。確保去中心化控制和廣泛參與至關重要,有助於維持加密貨幣項目的完整性和韌性,促進長期信任和穩定性。

-

要求提高項目資金使用透明度的呼聲日益高漲。詳細的信息披露可以促進負責任的財務管理,並在利益相關者之間建立信任。

-

品牌重塑可作為一項戰略舉措,旨在標明新焦點、吸引新投資者並更新項目目標。但品牌重塑必須由合法的業務需求驅動,不得用於掩蓋或隱藏某些不法行為。投資者應進行全方位的審慎核查,以充分了解項目品牌重塑背後的理由。

概述

最近幾周,我們參加了幾場加密貨幣活動,有機會與行業領導者、投資者、項目團隊和個人用戶等市場參與者進行了交流。這些對話讓我們對社區的想法產生了寶貴的見解。

本報告旨在分享我們從這些對話中收集到的幾點見解,以及我們對當前行業格局的看法。具體而言,我們的對話涉及四大主題,提出了四大觀察結果:

-

估值仍然較高(在某些細分市場):一些風險投資基金要麼放慢了部署速度,要么正在尋找估值更合理的其他行業。

-

中心化風險常被忽視:與代幣所有權集中相關的風險不容忽視。

-

資金使用透明度有待提高:鑑於近期發生的事件對代幣持有者和社區均產生了直接影響,人們開始呼籲披露金庫資金的使用情況。

-

品牌重塑應有的放矢:品牌重塑可作為一項戰略舉措,旨在明確新的側重點、吸引新投資者並更新項目目標。但品牌重塑應當由真實的業務需求驅動,不得用於掩蓋或隱藏某些不法行為。

1. 估值仍然較高

摘要:雖然代幣估值有所下降,但某些細分市場仍存在估值溢價。

在與 Token2049 的幾位風險投資家進行討論期間,他們反覆提及,一級市場上某些板塊的估值仍然較高。

這一觀察結果與我們之前的研究是一致的。在我們 5 月份發布的報告中,我們重點探討了估值過高的問題,尤其是在代幣流通供應量較低的情況下。總而言之,一個可以觀察到的趨勢是,代幣發行的估值較高,但流通供應量有限。與近幾年推出的代幣相比,這種趨勢尤為明顯。在巔峰時期,部分新發行代幣的估值已接近市場上推出多年的大型代幣的估值。

此外,隨著新代幣的不斷推出,初始流通供應量低的問題進一步加劇。隨著越來越多的低流通供應量代幣的推出,未來將有大量代幣被解鎖,二級市場上的流通代幣供應量將呈指數級增長。例如,如果大多數代幣的發行量不到初始流通供應量的 10%,則該行業將在未來 1-2 年內面臨大量代幣解鎖。要吸納這些供應量的增加,資本和投資者必須相應增加,否則許多代幣的表現會受到影響。應對這一挑戰可以為行業提供增長機會,有助於其適應不斷變化的市場條件。

採取的應對舉措

自我們發布《高估值、低流通代幣現狀觀察及思考》報告以來,關於這一話題的討論層出不窮,而且重要的是,市場參與者的認識有所提高,已經採取的部分應對措施包括:

-

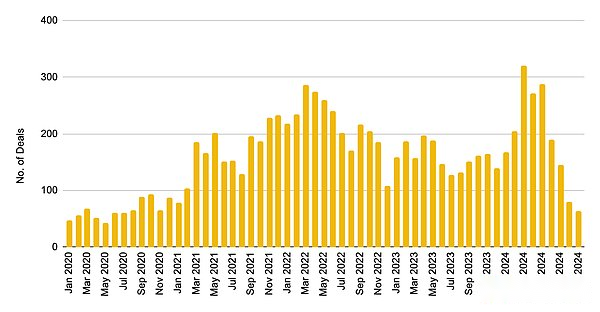

風險投資基金:Token2049 上開展的對話表明,風險投資基金正在估值更合理的其他板塊中尋找投資機會。部分基金今年還放慢了部署速度,通過關注基本面來維持自律。

PitchBook 加密貨幣風險投資基金報告中的數據也顯示,融資輪次之間的時間間隔逐漸延長,兩輪融資之間的間隔中位數增長了一倍多,從 1.1 年延長至 2.4 年。該報告強調,這種間隔的延長表明,基金經理需要更長的時間才能重返市場,這可能是因為他們在加密貨幣熊市期間投入了更多時間來管理投資組合,且部署資本的速度較慢。

圖 1:風險投資交易活動(以月度交易筆數衡量)跌至四年來的最低水平

-

中心化交易平臺:幣安等交易平臺呼籲推出中低估值的優質項目,且代幣在代幣生成活動 (TGE) 期間以適中的流通量申請上架。此外,項目最好應展示出產品與市場的契合度,以及用戶的可持續增長。

-

散戶:雖然我們手頭沒有數據顯示散戶採取了哪些行動,但我們在社交媒體上觀察到了大量關於這一現象的討論,這表明人們的認識有所提高,有望鼓勵更多的個人用戶在投資前自行審慎核查。

2. 中心化風險常被忽略

摘要:中心化風險也不容小覷。在最糟糕的情況下,其他利益相關者可能會因中心化風險而遭受直接或間接損失。

加密貨幣項目經常被忽視的一個方面是中心化風險,我們認為其影響不容小覷。在本節中,我們將分享一些觀察結果以及檢測中心化的方法。

中心化風險嚴重影響決策過程、金庫管理和整體治理。當權力集中在少數個人或實體手中時,可能會導致一些不良後果。在最糟糕的情況下,這種權力的集中可能會引發漏洞、跑路騙局以及其他危害社區的惡意活動。

此類事件不僅會削弱信任,還會危及項目的長期可持續性和可信度。因此,確保去中心化控制和廣泛參與至關重要,有助於維持加密貨幣項目的完整性和韌性。

相比之下,去中心化可確保沒有任何單一實體能夠控制整個網絡,從而提高網絡的透明度和安全性,增強用戶之間的信任。去中心化體現在以下方面:

-

基礎架構:硬體分布在多個節點、數據中心和地理位置,減少了單點故障,讓不法分子難以破壞網絡。去中心化基礎架構在網絡安全性、可用性和抗審查性方面也存在優勢。

-

治理:去中心化決策和治理是加密貨幣行業不可或缺的一部分,它能夠為社區賦權,並確保任何單一實體都無法單方面控制區塊鏈項目的方向和發展。

-

代幣分配:多元化的代幣分配促進了包容性和公平性,可在龐大的用戶和支持者社區中培養歸屬感和參與感。就治理代幣而言,它還有助於民主決策。

在本節中,我們將主要關注與代幣分配相關的中心化風險。

案例研究:模因幣「Z」代幣持有者的高度集中

為便於說明,我們以一個模因幣項目為例進行分析,為保持匿名,我們將其稱之為「項目 Z」。就項目 Z 而言,多項指標表明其代幣所有權高度集中,且鏈上活動可能會對代幣持有者造成不利影響。

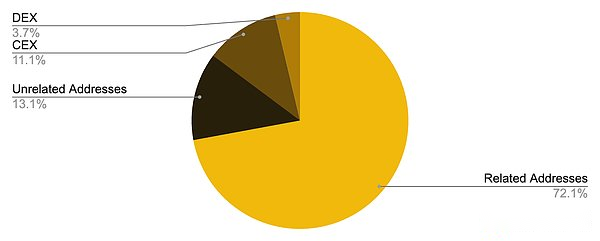

乍一看,代幣 Z 似乎分布廣泛,持有該代幣的地址數接近 200,000 個。然而,仔細檢查鏈上交易就會發現,這些地址中有許多是相互關聯的,可能表明所有權歸屬單一實體。這種分配策略似乎旨在人為地增加代幣持有者的數量。

圖 2:大部分代幣供應量由相互關聯的地址持有

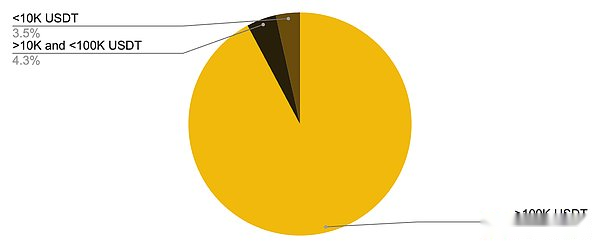

此外,即使在不相關的地址中,大部分代幣也由少數大型持有者持有,這些持有者通常被稱為「巨鯨」。散戶僅佔該群體的 3.5%,所持代幣僅佔代幣總供應量的 0.5%。

圖 3:在不相關的地址中,大部分代幣供應量由巨鯨持有

可能的影響

在該案例中,我們發現了搶先交易的潛在跡象,在代幣剛開始發售的1小時內,就有相當大的以部分代幣供應量被相互關聯的地址獲取。此外,鑑於這些相互關聯的地址持有的代幣高度集中,如果該群體決定強平其所持代幣,會帶來相當大的拋售壓力風險。

下一步:分析代幣所有權

需要說明的是,一小部分內部錢包持有大部分代幣的情況並不少見,尤其是在項目推出的初始階段。我們並不是建議投資者應該將這一特徵視為危險信號並完全避開此類項目。然而,與多元化程度更高的代幣持有者群體相比,代幣所有權的集中確實會帶來更高的風險,例如可能會導致跑路騙局以及決策缺乏去中心化等。對於模因幣等具有投機性質且效用較低的代幣而言,此類風險尤為明顯。通過分析代幣所有權,投資者可以更全面地了解與特定代幣相關的風險。您可以藉助 Bubblemaps 和 Arkham 等鏈上數據可視化和智能工具實現此類目的。

3. 資金使用透明度有待提高

摘要:提高金庫資金使用透明度有利於實現負責任的財務管理,還可鼓勵治理代幣持有者積極參與。我們應致力於讓披露詳細的資金使用情況成為常態。

為了滿足運營成本並實施擴張計劃,項目團隊通常需要通過一級市場(如風險投資基金、首次代幣發行和 Launchpad)或二級市場(如在中心化和去中心化交易平臺出售金庫代幣)籌集資金。

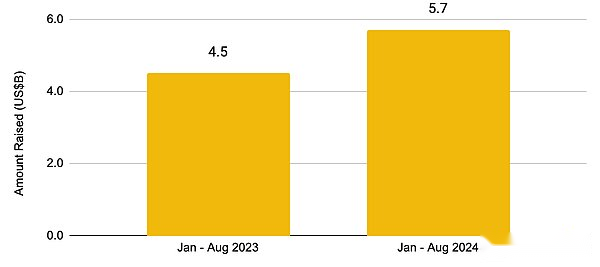

圖 4:今年迄今,加密貨幣行業的風險投資基金融資額已達 57 億美元,同比增長了 26.6%

然而,這些資金的使用往往不夠透明。雖然有些 DAO 或基金會詳細披露了其金庫資金的使用情況,但並非所有項目都遵循這種做法。儘管沒有正式的披露義務,但利益相關者無疑希望提高透明度。這一點在實體通過出售原生代幣來支付費用的情況下尤為重要,因為此類行為會直接影響代幣價格。

我們認為,管理一個運作良好的項目類似於經營一家公司。項目團隊負有受託責任,其行為必須符合利益相關者(包括用戶、代幣持有者和投資者)的最佳利益。適當披露(尤其是關於財務事項的披露)可進一步激勵項目團隊做出明智的決策,實現利益相關者價值的最大化。

案例研究:Polkadot 和以太坊基金會

Polkadot

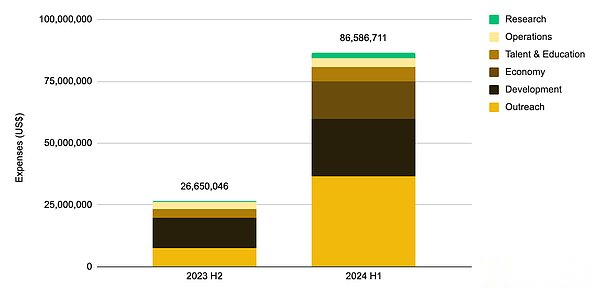

繼 7 月發布金庫報告以來,Polkadot 受到了廣泛監督。人們擔心,由於支出速度急劇增加(僅 2024 年上半年就增長了兩倍),其財務壽命可能只有兩年。

圖 5:2024 年上半年,外聯支出佔 Polkadot 支出的大部分

透明披露發揮著十分關鍵的作用,有助於培養利益相關者的信任,鼓勵圍繞支出和項目可持續性展開深入討論,從而降低類似問題再次出現的風險。在這點上,Polkadot 持續發布金庫報告是一項廣受歡迎的舉措。

以太坊基金會

以太坊基金會出售大量 ETH(今年迄今已售出價值約 967 萬美元的 ETH)的行為引發了人們關於其潛在動機的猜測,尤其是在市場情緒已經十分脆弱的情況下。

儘管據透露,這一售出行為與提供贈款和工資的金庫管理活動有關,但許多人仍要求在支出和資金使用方式方面提高透明度。對此,以太坊基金會的 Josh Stark 表示,基金會將發布一份涵蓋其 2022 年和 2023 年支出情況的報告。

這一事件清楚地體現了人們對詳細披露和透明度的要求,尤其是那些持有大量金庫資產的實體,因為這些實體的交易可能會直接影響代幣價格。我們相信,向提高透明度跨出的每一步都是朝著正確方向邁進的一步。

下一步:讓披露成為常態

雖然要求所有 DAO 或基金會披露資金使用情況可能不可行也不合理,但鼓勵自願公開透明可以顯著增強社區內部的信任。

對於整個社區而言,利用鏈上監控工具識別代幣的大規模流動至關重要。對於不太熟悉加密貨幣或時間有限的用戶而言,設置提醒以獲取關於此類動向的通知可為其提供及時洞察。

4. 品牌重塑應有的放矢

摘要:項目有時會選擇品牌重塑,將其作為一項戰略舉措,旨在明確新的側重點、吸引新投資者並更新項目目標。但品牌重塑應由合法的業務需求驅動,不得用於掩蓋或隱藏某些不法行為。

項目偶爾會選擇對其代幣進行重命名或品牌重塑。這可能是出於一種戰略舉措,由各種業務、運營或商業目的所驅動。例如,一個項目可能會宣布轉變戰略方向或改進產品組合,從而能夠輕鬆以新的品牌形象重新開始。這種品牌重塑策略可以標明新焦點,吸引新投資者,讓項目發展與其新目標和新願景保持緊密一致。

最近的一個示例是,MakerDAO 根據其「終局」計劃更名為 Sky。DAI 穩定幣已更名為 USDS,二者之間的兌換率為 1:1。此外,新的治理代幣 SKY 作為 MKR 的升級版推出。每枚 MKR 代幣可兌換 24,000 枚 SKY 代幣。這一品牌重塑計劃旨在保持 Maker 治理機制不可篡改,確保可持續的去中心化增長。

然而,並非所有品牌重塑都是出於合法的業務需求。曾有項目在沒有明確或合理理由的情況下對其代幣進行了品牌重塑,有時是為了掩蓋或隱藏某些行為。

例如,項目可能會將代幣 A 更名為代幣 B,並同時改變代幣經濟學,例如增加代幣供應量而不提供相應的公平兌換率(例如,代幣供應量增加 10 倍,但兌換率仍為 1:1)。此類行為可能會掩蓋潛在問題或造成混亂,並可能給投資者帶來經濟損失。

後續步驟:審慎核查與積極參與

為了應對代幣品牌重塑的複雜之處,用戶應主動採取以下幾個步驟:

-

分析品牌重塑理由:潛在投資者應了解品牌重塑背後的原因、項目的新方向以及代幣經濟學發生的變化。信息來源包括項目的官方公告、白皮書和知名加密貨幣新聞媒體。

-

參與治理決策:用戶應積極參與治理論壇和討論,分享自己的觀點,鼓勵項目團隊解決社區關切的問題。現有代幣持有者尤其應積極參與品牌重塑提案投票,以確保所有利益相關者的利益保持一致。這種積極參與不僅可以提高透明度,還有助於未來的投資者了解代幣品牌重塑背後的理由及所有相關問題,從而讓他們做出更明智的決策。

-

監控鏈上活動:利用鏈上監控工具追蹤代幣的重大變動。這有助於識別可能預示潛在問題的異常模式或活動。設置大額代幣轉帳提醒可及時為用戶提供洞察,有助於其保持消息靈通。

總結過去,展望未來

展望未來,儘管無疑仍有需要改進之處,但我們對該行業的未來仍持堅定樂觀態度。我們相信,解決以下問題將有助於充分發揮該行業的潛力。

-

實現可持續估值:我們承認,實現更合理的估值尚需時日。市場上總會存在一些估值更高的領域,這可能是由於投資者賦予的溢價或某些領域的熱度較高。然而,隨著投資者的辨別能力越來越強,他們更青睞基本面穩健、增長前景現實的項目,而非投機性項目,因此,更加可持續的估值趨勢預計將持續下去。這種循序漸進的轉變有望打造一個更健康穩定的市場環境。

-

在中心化和去中心化之間取得平衡:雖然一定程度的中心化可能是有益的,對於需要快速做出決策或更有效地解決漏洞等問題的新團隊而言尤其如此,但保持去中心化依然至關重要。中心化在速度和靈活性方面具有優勢,但不應以犧牲社區信任或項目的完整性為代價。要想在長期取得成功,就必須在優先考慮去中心化的情況下取得平衡,尤其是中心化可能損害社區的領域。

-

提高透明度:透明度仍將是在加密貨幣領域中建立信任的基石。清晰詳細地披露資金使用情況和治理情況的項目將脫穎而出,吸引更多的利益相關者。此外,提高透明度的舉措也有利於實現負責任的財務管理和問責。

-

有目的性地進行品牌重塑:品牌重塑策略可作為一項戰略舉措,能夠明確新的側重點,吸引新投資者,讓項目發展與其新目標和新願景保持緊密一致。但至關重要的是,品牌重塑應由合法的業務需求驅動,不得用於掩蓋或隱藏某些不法行為。投資者應進行全方位的審慎核查,充分了解項目品牌重塑背後的原因,確保其符合項目的長期目標和社區的利益。

通過解決估值、中心化、透明度和有目的性的進行品牌重塑等問題,加密貨幣行業可以建立起一個更加健全且富有韌性的生態系統。各級利益相關者必須齊心協力推動創新,同時堅持去中心化和高透明度的原則。