当金融安全遇上创新速度,稳定币的未来该由谁来定义?

香港vs美国

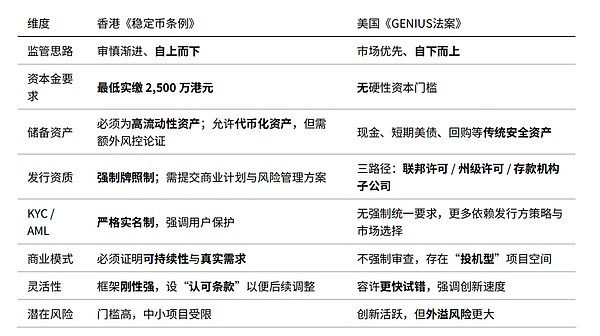

2025年8月1日,香港《稳定币条例》正式生效,确立全球首个专门针对法币锚定型稳定币的监管框架,体现“审慎渐进”的监管风格:高资本金门槛、严格储备要求、KYC 实名制,以及对商业模式可持续性的审查。而美国《GENIUS法案》则采取“市场优先”的思路,不设资本金硬性要求,发行路径多元,更多依赖市场筛选与用户选择。

一图看懂:核心条款对照

监管画像:两种范式的底层逻辑

香港:以“信任”为先的制度构建

目标:投资者保护、系统性稳定、跨境合规互认。

手段:高资本金门槛、储备真实性与流动性、强KYC、商业模式可持续性审查。

结果预期:发行数量更少但质量更高,牌照成为“信任背书”。

美国:以“市场”为先的竞争实验

目标:鼓励竞争与多样性,由市场优胜劣汰。

手段:多元发行路径、较少硬性指标、以披露与市场纪律为主。

结果预期:项目更丰富、迭代更快,但风险治理更依赖发行方与市场。

谁更适合哪种模式?

合规资金 / 金融机构 / 大型互联网:偏向香港——合规成本高但可获得制度信任红利。

早期创业团队 / 新型机制探索(如RWA+程序化货币):偏向美国——试错半径大、上新速度快。

跨境支付与电商:香港路线利于银行、支付牌照机构合作;美国路线利于开发者生态与C端扩散。

对产业链的具体影响

对发行方

香港:需提前资金与审计部署;考虑代币化储备的合规论证与链上披露机制。

美国:重视流动性管理与透明度披露,在不同州/联邦路径间优化合规成本。

对交易所/钱包/支付机构

香港:强KYC与名单筛查成为标配;与本地持牌机构的银行合作更关键。

美国:多资产接入、链上风险引擎与用户教育是护城河。

对储备管理与审计

香港:日常对账 + 定期审计 + 压力测试。

美国:披露驱动,审计频率与范围更多由发行方与市场标准决定。

风险与机会并存

门槛 vs 活力:香港的高门槛抬升行业平均质量,也可能抑制长尾创新;美国的活力带来更高外溢与合规不确定性。

跨境互认:谁能先建立与主要司法辖区的合规互认,谁就获得全球结算网络效应。

信任工程:稳定币的“产品力”不仅是铸造与赎回,更是透明度、可审计性与风控自动化。

结语:在“信任”与“开放”之间寻求最优解

香港与美国展现了两条截然不同的监管路径:香港以合规、安全与可持续为核心,强调牌照与储备的稳固性;美国则以市场驱动和竞争实验为导向,鼓励多元化与快速迭代。两种模式各有优势与风险——前者保障体系稳定,但可能抑制创新;后者激发活力,但也伴随外溢与监管不确定性。

最终,全球稳定币格局取决于谁能率先找到平衡点:既能赢得用户与机构的信任,又能保持市场的开放与活力。这不仅关乎金融创新的未来,也将决定跨境支付、数字资产与全球金融基础设施的走向。