Prefacio

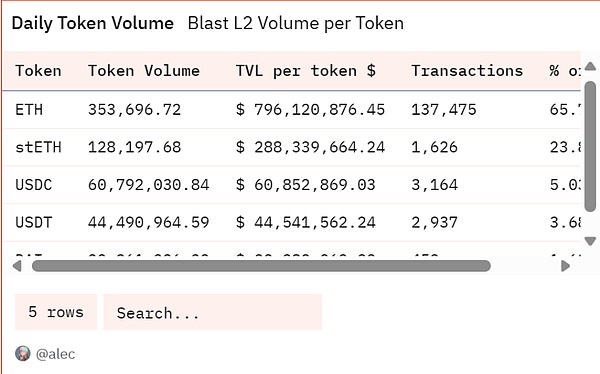

Con el anuncio de BLAST de las pruebas en línea, después de que el 50%de los cortos se distribuyen a los desarrolladores, la ecología inevitablemente enfrentará el problema de la optimización de los fondos.Entre el caso Stablecoin existente, a la tasa hipotecaria típica del 150%, los usuarios necesitan una hipoteca por valor de más de $ 150 para comprar una establo de $ 100, y los $ 50 restantes no se utilizan completamente.Este modelo representa una ineficiencia grave.

>

Cómo atraer y usar mejor la liquidez actual de más de mil millones de dólares estadounidenses en la cadena de explosiones se ha convertido en una pregunta de que todo el mundo criptográfico tiene equipos de desarrollo ambiciosos que deben considerarse, y Zest ha dado sus respuestas.

Zest Introducción

A diferencia de otras cadenas, la liquidez suficiente en la explosión se da a los desarrolladores una nueva propuesta: «cómo maximizar la eficiencia de capital», o simplificarla, cómo ayudar a los usuarios a aprovechar mejor el aprovechamiento.

>

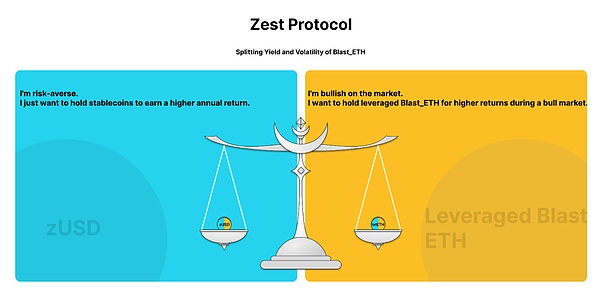

En respuesta a esta proposición, la respuesta dada por Zest es descomponer el rendimiento y la volatilidad para lograr una moneda estable de la eficiencia del 100%de utilización de capital.

Mecanismo del núcleo del proyecto

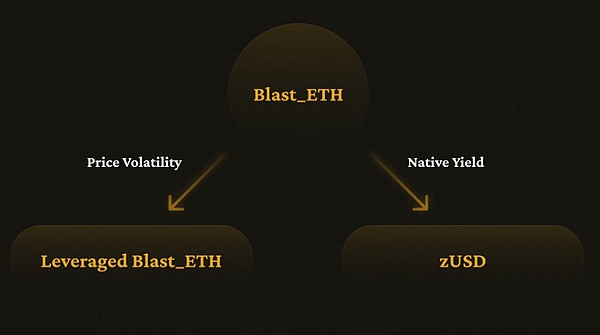

Uno del diseño innovador de BLAST es que el ETH en todas las redes de explosión tiene ingresos nativos.

Cuando los usuarios se comprometen a BLAST_ETH por valor de $ 150 en ralladura, pueden obtener ZUSD con un valor de $ 100 y aprovechar BLAST_, A $ 50.El rendimiento de Blast_eth es heredado por ZUSD, y la volatilidad es heredada por Leverad BLAST_ETH.El proceso específico se puede describir mediante la siguiente fórmula

$ $ 1 ∗ blaster = k ∗ zusd+1 ∗ lbethk $ $

En la fórmula superior, 1 bill_eth puede lanzar k a zusd y 1 lbeth_k.Cuando el precio de ETH cayó a $ K, Lbeth_K enfrentó liquidación.Después del lanzamiento, teniendo en cuenta las preferencias de riesgo de diferentes usuarios, el acuerdo del acuerdo introduce un valor K diversificado.

>

Al descomponer la volatilidad y los rendimientos, el protocolo Zest puede satisfacer las necesidades de dos tipos de usuarios al mismo tiempo

Riesgo de asco, búsqueda de usuarios de ingresos agrícolas

Debido a que todas las fluctuaciones en BLAST_eth son absorbidas por Leverad BLAST_ETH, ZUSD tiene ingresos de apalancamiento libres de riesgo.

>

Suponiendo que K = 1000, ETH Price ha aumentado de 1800 a 3000, y el APR de BLAST_eth es 4.5%, entonces hay una participación ZUSD APR = (3000 **4.5%)/(1000 **0.5) =27%,Seis veces al nativo APR(27%/4.5%)

palancausuario

También se supone que el precio de ETH ha aumentado de 1300 a 3000, y k = 1000, entonces el valor de Ibeth aumentará de (1300-1000) a (3000-1000) para lograr casi 7 veces los ingresos.

El diseño específico no se ha lanzado en el lado del token, y esta parte se deja para discusiones de seguimiento.

Resumir

Debido a la particularidad de la abundante liquidez de Blast, el protocolo anterior puede centrarse mejor en su propio mecanismo de producto y diseño de modelo económico para lograr un mayor apalancamiento y una mayor eficiencia de utilización de capital.Entonces podemos ver más diseños excelentes.

? Como explosión intropus una gran cantidad de activos de rendimiento, ¿dónde debe el anuncio?

Los viejos proyectos Defi sin inspiración pueden carecer de soluciones innovadoras, pero Zest está aquí para proporcionarCompletamente nuevoyRespuestas originalesEntonces, entonces

Los usuarios de reestructuración o amante del rendimiento pueden obtener stablecoins conaprovecharproducir.

Los usuarios amantes de Degen o apalancamiento pueden acceder a derivadas apalancadas a largo plazo