Autor: Bradley Peak, Fuente: CointeleGraph, compilado por: Shaw Bittain Vision

Estrategia de bitcoin de Michael Saylor

El objetivo de Michael Saylor es redefinir la gestión de financiación financiera corporativa.

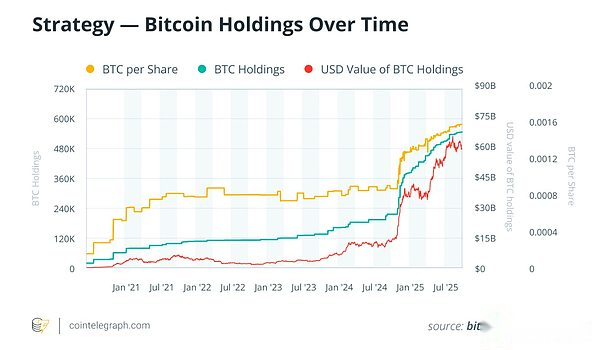

Desde agosto de 2020, su compañía (MicroStrategy, ahora renombrada estrategia) se ha convertido en uno de los mayores titulares públicos de Bitcoin.

A partir de septiembre de 2025, la estrategia ha acumulado 640,031 bitcoins, por un valor de más de $ 73 mil millones.El precio promedio de compra es tan alto como decenas de miles de dólares, y en los niveles actuales, la compañía tiene ingresos considerables no realizados.

Para Sailer, Bitcoin es tanto una herramienta para cubrir la inflación y un activo de reserva que no se depreciará, una forma en que cree que está por delante de los futuros flujos de capital institucional.

Su argumento es fascinante: si Wall Street distribuye el 10% de sus activos a Bitcoin, su precio podría subir a $ 1 millón.

Bitcoin es el mejor activo de reserva

La estrategia de Sailer es simple pero firme: acumular bitcoin, sostenerla indefinidamente e insertarla en la arquitectura de la compañía.

Desde 2020, la estrategia ha comprado continuamente bitcoin aprovechando el exceso de efectivo, el financiamiento de la deuda y el financiamiento de capital.

Actualmente, la compañía posee 640,031 bitcoins (aproximadamente el 3% del suministro total de bitcoin), con un costo promedio de compra de aproximadamente $ 73,983.Para construir reservas de bitcoin, la estrategia utiliza una variedad de herramientas de financiación: bonos convertibles de interés cero o bajo, acciones preferidas, emisiones de acciones a precios de mercado y otras herramientas diseñadas para recaudar fondos al tiempo que limita la dilución de los accionistas.

La volatilidad no se considera un riesgo para evitar, sino más bien como una oportunidad: comprar en las salsas, mantener durante los tiempos turbulentos y permitir que la escasez de bitcoin funcione con el tiempo.

La creencia detrás de este acaparamiento proviene de la visión de Sailer sobre Bitcoin.Llamó a Cash «The Melting Ice Cube» porque la inflación erosiona gradualmente su valor.A diferencia del efectivo, la emisión de bitcoin limitó a 21 millones y se aplicó a través del código y la mitad de los eventos, lo que hace que su emisión sea cada vez más escasa.

A diferencia del oro, el costo de almacenamiento, transporte y certificación de oro es alto, Bitcoin es digital, sin fronteras y protegido por redes descentralizadas, lo que lo hace más resistente a la intervención política.

También ve a Bitcoin como un vehículo de inversión diversificado.La correlación de Bitcoin con acciones y bonos se ha debilitado, dándole un carácter similar a la cobertura en un entorno donde la inflación es alta o los bancos centrales implementan la flexibilización monetaria radical.

Para Sailer, estas características hacen de Bitcoin un activo de reserva ideal: escaso, portátil, resistente al riesgo y construido específicamente para 2025 y más allá.

El camino a $ 1 millón: Análisis de predicción de Sailer de Bitcoin

Los comentarios más audaces de Sailer son que el precio de Bitcoin puede finalmente alcanzar los $ 1 millón por moneda.

Esto comienza con el capital institucional: fondos de pensiones, compañías de seguros, fondos mutuos y compañías de gestión de activos se combinan para controlar más de $ 100 billones en fondos.Incluso si el 10% de los fondos (aproximadamente 10 billones a 12 billones de dólares estadounidenses) fluyen hacia Bitcoin, su impacto en el precio será enorme.

A juzgar por la oferta fija de 21 millones de monedas, esta demanda por sí sola significa que cada bitcoin está valorado en casi $ 475,000.

Pero Sailer cree que el suministro efectivo real es mucho más pequeño.El número de bitcoins que se cree que se pierden permanentemente es entre 2.3 millones y 3.7 millones (algunas estimaciones de que este número es aún mayor).Mientras tanto, el suministro de bitcoin «antiguo» (bitcoin que no se ha utilizado durante siete años o más) más las reservas corporativas representan aproximadamente el 24% del suministro total.

Además, más del 72% de bitcoin en circulación se consideran activos ilíquidos, en poder de los titulares y entidades a largo plazo con poco registro de venta.Estos factores combinados han dado como resultado una pequeña fracción de bitcoin que realmente circula en el mercado abierto.

Cuando se recalcula en función del suministro líquido de 16 millones a 18 millones de bitcoins, la misma asignación de $ 10 billones a fondos de $ 12 billones aumentaría el rango de precios implícito a $ 555,000 a $ 750,000.

A medida que pasa el tiempo, los activos institucionales continúan creciendo, o la relación de asignación supera el 10%, aparece el umbral de un millón de dólares estadounidenses.

Sin embargo, Sailer señala que este proceso no ocurre de la noche a la mañana.La aprobación regulatoria, los comités de riesgo y las restricciones de liquidez significan que la asignación institucional progresará lentamente.

Cómo la estrategia proporciona fondos para sus reservas de bitcoins

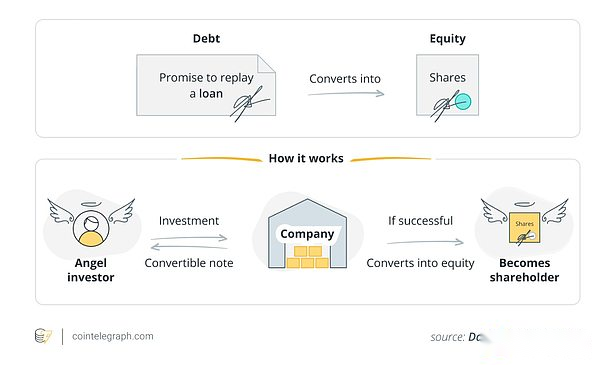

En los últimos años, la estrategia se ha basado en gran medida en bonos convertibles, acciones preferidas y ofertas de capital innovadoras para financiar cada nuevo lote de bitcoin.

Notas de prioridad convertible

El pilar central es la emisión de notas prioritarias convertibles que se pueden convertir en equidad bajo ciertas condiciones.Dichas transacciones suelen ser tasas de interés extremadamente bajas, incluso cero (cupones cero), minimizando los costos de efectivo.

Por ejemplo, a mediados de 2024, la estrategia recaudó $ 800 millones (patrimonio neto aproximadamente $ 786 millones) a través de la emisión de bonos convertibles, con una prima de conversión del 35%.Los fondos compraron 11,931 bitcoins a un precio promedio de $ 65,883.No mucho después, se realizó otro acuerdo por valor de aproximadamente $ 600 millones.

Estas estructuras pueden bloquear el capital actual al tiempo que aplazan la dilución potencial de capital hasta la conversión, proporcionando flexibilidad para la empresa.

Acciones preferidas y emisión «retrasada»

Además del financiamiento de la deuda, la estrategia atrae a los inversores mediante la emisión de acciones preferidas.

Estos rendimientos (emisión de acciones preferidos) suelen ser más altos que los bonos ordinarios y tienen menos contratos estructurales.Por ejemplo, la estrategia emitió recientemente un stock preferido de «estiramiento» (STRC) con un dividendo flotante de alrededor del 9% por año y dejó en claro que los ingresos se utilizan para comprar bitcoin.

En julio de 2025, la estrategia amplió las acciones preferidas de $ 500 millones originalmente planificadas a $ 2 mil millones, destacando la demanda de los inversores.Algunos expertos también participaron en la oferta, con las acciones preferidas que producen 11.75%, lo que indica un fuerte interés en las inversiones protegidas por las ganancias.

Adquisiciones recientes

La última adquisición pública ocurrió en septiembre de 2025, cuando la estrategia compró 196 bitcoins a un promedio de $ 113,048, por un total de alrededor de $ 22 millones.

Al igual que las adquisiciones recientes, la adquisición proviene de las ventas de acciones comunes y las emisiones de acciones preferidas, en lugar de operar el flujo de efectivo o la venta de bitcoins existentes.

Riesgo, crítica y el próximo enfoque

La estrategia se convierte en el mayor titular corporativo de Bitcoin, pero eso viene con una compensación.

La compañía actualmente opera similar a un fondo de bitcoin apalancado, cuyo precio de las acciones rastrea de cerca los movimientos de Bitcoin.Los accionistas titulares corren el riesgo de dilución de capital, ya que pagan nuevas tarifas de compra de bitcoin a través de acciones, bonos convertibles y acciones preferidas.

Además de estos riesgos, los analistas también señalaron:

-

Riesgos regulatorios: Los cambios en las reglas fiscales o contables pueden debilitar las razones para mantener bitcoin.

-

Costo de oportunidad: Miles de millones de dólares están bloqueados en un activo inestable.

-

Incertidumbre en las necesidades institucionales: El argumento de $ 1 millón depende de la asignación real del 10% de los fondos de Wall Street.

Sin embargo, su impacto más amplio no puede ser ignorado.La estrategia ayudó a Bitcoin a normalizar sus balances y aceleró el crecimiento en los servicios de custodia, los fondos cotizados en bolsa (ETF) y los mercados institucionales de OTC.

Qué mirar a continuación:

-

Métodos de financiamiento y estructura de financiación futuros de la estrategia

-

Claridad regulatoria de la contabilidad y los impuestos de Bitcoin

-

Signos de grandes administradores de activos que transfieren activos físicos que logran a Bitcoin.

Si estas tendencias continúan, las apuestas de Sailer podrían remodelar las estrategias financieras corporativas y el papel de Bitcoin en las finanzas globales.