1. Einführung

Jersey verfügt über ein vom Vereinigten Königreich unabhängiges Steuersystem. Es ist seit langem für seine „niedrige Steuerbelastung, sein klares System und seine einfache Struktur“ bekannt und zählt zu den attraktivsten Offshore-Finanzzentren der Welt.Das Steuersystem der Insel orientiert sich an der lokalen Governance und berücksichtigt internationale Compliance-Standards und bietet ein flexibles und stabiles Steuerumfeld für traditionelle Finanzdienstleistungen, Vermögensverwaltungsinstitute und die aufstrebende Kryptowirtschaft.

Im Gegensatz zu anderen Ländern ist Jerseys institutionelle Reaktion auf Krypto-Assets nicht radikal innovativ, sondern stellt vielmehr eine vorsichtige, vielschichtige und kompatibilitätsorientierte Wegwahl dar. In steuerlicher Hinsicht wird das traditionelle Konzept der Steuerbefreiung von Kapitalerträgen und einer geringen Körperschaftsteuerbelastung fortgeführt, jedoch die Flexibilität „kommerzieller“ und „zielgerichteter“ Beurteilungen bei der Identifizierung von Verhalten beibehalten;Im Hinblick auf die Aufsicht erweitert es die bestehenden rechtlichen Grenzen und integriert virtuelle Vermögenswerte in herkömmliche Rahmenwerke wie Geldwäschebekämpfung, Offenlegung von Transaktionsinformationen und Lizenzierungssysteme, anstatt einen neuen Verschlüsselungscode zu erstellen.

2. Steuersystem für Kryptowährungen in Jersey

2.1 Jersey-Steuersystem

Jersey ist eine Dependance der britischen Krone mit einem hohen Maß an Autonomie und unabhängigen Steuer- und Finanzregulierungssystemen.Sein Steuersystem ist für seine Einfachheit, Stabilität und niedrige Steuerbelastung bekannt und es ist bestrebt, ein attraktives Steuerumfeld für globale Anleger und vermögende Privatpersonen zu schaffen.Die wichtigsten Steuerarten und -sätze sind wie folgt:

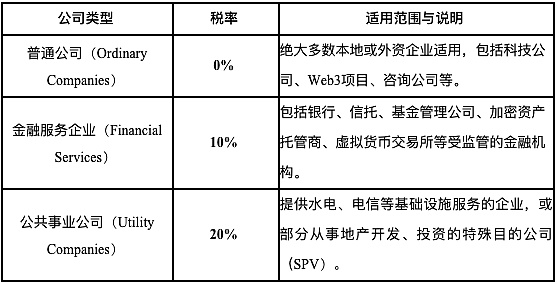

①Körperschaftssteuer: Jersey wendet eine Steuersatzstruktur mit der Klassifizierung „0-10-20“ an, d. h. der Standard-Körperschaftssteuersatz beträgt 0 %, 10 % gelten für Finanzdienstleistungsunternehmen und 20 % gelten für öffentliche Versorgungsunternehmen.

②Einkommensteuer: Der einheitliche Steuersatz beträgt 20 %, ohne progressive Struktur und mit einer grundlegenden Steuerbefreiung (ca. 17.000 Pfund, jedes Jahr leicht angepasst). Es gibt keine Kapitalertragssteuer, Erbschaftssteuer oder Schenkungssteuer.

③Steuer auf Waren und Dienstleistungen (GST): Die Steuer auf Waren und Dienstleistungen wurde 2008 mit einem einheitlichen Steuersatz von 5 % eingeführt. Sie ähnelt der Mehrwertsteuer, hat jedoch einen engeren Anwendungsbereich. Es ist hauptsächlich auf lokale Waren- und Dienstleistungstransaktionen anwendbar. Finanzdienstleistungen, Exportdienstleistungen etc. sind in der Regel steuerfrei.

Dieses Steuersystemdesign dient nicht nur dem traditionellen Finanzwesen, sondern bietet auch politischen Spielraum für Unternehmen im Zusammenhang mit Krypto-Assets und ist zu einem der Schlüsselfaktoren geworden, um Web3-Unternehmen für die Registrierung und den Betrieb auf der Insel zu gewinnen.

2.2 Steuerpolitik für Kryptowährungen in Jersey

2.2.1 Qualifizierung von Krypto-Assets

Aus regulatorischer Sicht betrachtet Jersey Krypto-Assets eher als „Vermögenswert“ als als gesetzliches Zahlungsmittel und erkennt sie nicht als Wertpapiere oder Finanzprodukte an. Dies bedeutet, dass Krypto-Assets auf rechtlicher und steuerlicher Ebene weder rechtlichen Status genießen noch automatisch in den regulatorischen Geltungsbereich von Finanzinstrumenten fallen.Stattdessen werden sie anhand spezifischer Nutzungsszenarien funktional identifiziert:

Basierend auf der Definition der JFSC (Jersey Financial Services Commission) identifizieren die Regulierungsbehörden von Jersey Krypto-Assets als „digitale Wertdarstellungen, die gehandelt oder übertragen und für Zahlungen oder Investitionen verwendet werden können“, betrachten sie jedoch nicht als gesetzliches Zahlungsmittel.Wenn Kryptoassets für Investitionen verwendet und zur Wertsteigerung gehalten werden, gelten sie als Anlagevermögen ähnlich wie „persönliches Eigentum“ und unterliegen ähnlichen Steuervorschriften wie gewöhnliches Eigentum.

Gemäß der JFSC 2018 ICO Guidance Note wird ein Token als Wertpapier anerkannt, wenn er Merkmale wie eine Beteiligung am Gewinn des Emittenten, Vermögensansprüche, Rücknahmeverpflichtungen, Managementrechte oder Einkommenserwartungen aufweist. Weist es die Merkmale einer kollektiven Kapitalanlage auf, wird es als „kollektiver Kapitalanlageplan“ behandelt und muss im Einzelfall anhand seiner Eigenkapitalstruktur beurteilt werden.Wenn Sie Mining- oder On-Chain-Dienste betreiben, um Krypto-Assets zu erhalten, können die entsprechenden Einkünfte als „kommerzielle Einkünfte“ oder als Gegenleistung für „erstattete Dienstleistungen“ angesehen werden und müssen in den Anwendungsbereich der Einkommens- oder Körperschaftssteuer einbezogen werden.

Die Aufsichtsbehörde von Jersey betont die Grundsätze der Risikoorientierung und Verwendungsklassifizierung bei der Überwachung und Besteuerung von Krypto-Assets. Es werden nicht alle virtuellen Vermögenswerte flächendeckend in den Aufsichtsbereich einbezogen. Stattdessen werden die Transaktionen, Bestände, der Umlauf, die Dienstleistungen und andere Aktivitäten von Krypto-Assets separat klassifiziert, um festzustellen, ob aktuelle Finanzvorschriften oder Verpflichtungen zur Bekämpfung der Geldwäsche gelten.

2.2.2 Steuerrichtlinien im Zusammenhang mit Krypto-Assets

Obwohl Jersey noch kein spezielles Steuergesetz für Krypto-Assets erlassen hat, hat seine Steuerbehörde, Revenue Jersey, erläuternde Dokumente und praktische Fälle verabschiedet, um Krypto-Assets in den bestehenden Steuerrahmen für die Klassifizierung einzubeziehen. Insgesamt übernimmt das Steuersystem von Jersey für Krypto-Assets die Grundprinzipien der Zweckorientierung, der Attributbestimmung und der Risikoanpassung.Unterschiedliche Steuereinheiten und Aktivitätsszenarien wenden unterschiedliche Steuerregeln an.Im Folgenden sind die Hauptsituationen aufgeführt:

(1) Persönliches Halten und Handeln

Für natürliche Personen, die Krypto-Assets nur für langfristige Investitionen oder gelegentlichen Handel halten, gelten Wertzuwächse im Allgemeinen als Kapitalgewinne und unterliegen in Jersey nicht der Steuer. Wenn es sich jedoch um häufige Transaktionen handelt, die kommerzieller Natur sind, beispielsweise durch die Nutzung von Hebelwirkung oder die kontinuierliche Bereitstellung von Liquidität, gelten die entsprechenden Einkünfte als Geschäftseinkünfte und müssen mit einem Einkommensteuersatz von 20 % ausgewiesen werden.Die Identifizierung des „Handelsverhaltens“ in Jersey bezieht sich auf die HMRC „Badges of Trade“-Grundsätze (BIM20205) der britischen Steuer- und Zollbehörde.Darüber hinaus gelten Einkünfte, die keine Kapitaleinkünfte sind, wie z.B. Einsätze, Airdrops und Node-Rewards, in der Regel als steuerpflichtiges Einkommen und müssen entsprechend abgeführt werden.

(2) Eigentum und Betrieb des Unternehmens

Wenn ein Unternehmen Geschäfte im Zusammenhang mit Krypto-Assets tätigt, wie z. B. Börsengeschäfte, die Verwahrung digitaler Geldbörsen, Mining, Token-Ausgabe, Entwicklung des DeFi-Protokolls usw., sollten seine Betriebseinnahmen als steuerpflichtige Geschäftseinnahmen betrachtet werden. Gemäß Jerseys Unternehmenssteuerklassifizierung „0-10-20“ können allgemeine Technologie- oder Plattformunternehmen einem Körperschaftssteuersatz von 0 % unterliegen;Wenn es sich um Finanzdienstleistungen handelt (z. B. die Verwahrung von Vermögenswerten in Kryptowährung, den Transaktionsabgleich, die Ausgabe von Finanzprodukten usw.), kann ein Steuersatz von 10 % anfallen. Wenn es sich um öffentliche Versorgungsunternehmen oder Immobilieninvestmentgesellschaften handelt, kann ein Steuersatz von 20 % angewendet werden.

(3) Bergbauverhalten

Es gibt keine spezifische Gesetzgebung, die das Mining von Krypto-Assets in Jersey verbietet oder von der Besteuerung befreit. Beamte wiesen im Dokument „Cryptocurrency Tax Treatment“ darauf hin, dass Bergbauaktivitäten, wenn sie „gelegentlich oder nicht kommerziell“ seien, keine steuerpflichtigen Aktivitäten darstellten;Wenn der Bergbau jedoch kontinuierlich, profitabel und organisiert ist, stellen die erzeugten Krypto-Assets steuerpflichtiges Einkommen dar und sollten in das laufende Einkommen einbezogen und zu Marktpreisen besteuert werden.

(4) Kryptozahlung und GST-Probleme

Obwohl Jersey eine Waren- und Dienstleistungssteuer (GST) von 5 % einführt, haben die Steuerbehörden klargestellt, dass der „Handel des Austauschs“ von Kryptoassets selbst als Zahlungsmittel keine steuerpflichtige Transaktion darstellt. Mit anderen Worten: Wenn Benutzer Bitcoin oder Ethereum verwenden, um Waren zu kaufen oder Fiat-Währungen oder andere virtuelle Währungen umzutauschen, führt die Handlung selbst nicht zu GST-Verpflichtungen.Wenn ein Händler jedoch Krypto-Zahlungen akzeptiert und steuerpflichtige Waren oder Dienstleistungen bereitstellt, muss für die Waren selbst weiterhin die erforderliche GST gezahlt werden.Derzeit gelten Kryptowährungen nur als Zahlungsmittel und es gibt keinen wirklichen Unterschied zur Verwendung von Bargeld oder Kreditkarten.

3. Einrichtung und Verbesserung des Krypto-Regulierungsrahmens von Jersey

Der Regulierungsrahmen für Krypto-Assets in Jersey wird von der Jersey Financial Services Commission (JFSC) geleitet. JFSC ist für die Überwachung, Regulierung und Entwicklung der Finanzdienstleistungsbranche in Jersey verantwortlich, einschließlich der Überwachung virtueller Vermögenswerte.Zu seinen Aufgaben gehören im Wesentlichen:

① Regulierungsrichtlinien und -richtlinien entwickeln: JFSC wird Leitfäden und andere Dokumente herausgeben, um den Regulierungsansatz für virtuelle Vermögenswerte in Jersey zu klären, einschließlich der Erteilung von Richtlinien und Lizenzen für den Austausch virtueller Währungen.

② Registrierung und Lizenzierung: Unternehmen, die in Jersey im Bereich virtuelle Vermögenswerte tätig sind, müssen sich beim JFSC registrieren und alle erforderlichen Lizenzen oder Genehmigungen einholen.

③Überwachung und Durchsetzung: JFSC ist für die Überwachung regulierter Unternehmen verantwortlich, um sicherzustellen, dass sie die Jersey-Gesetze zur Bekämpfung von Geldwäsche und Terrorismusfinanzierung sowie andere regulatorische Anforderungen einhalten.Gleichzeitig ist das JFSC auch befugt, Durchsetzungsmaßnahmen gegen Unternehmen zu ergreifen, die gegen diese Anforderungen verstoßen.

④ Legen Sie Compliance- und Überwachungsstandards fest: JFSC legt Compliance- und Überprüfungsstandards für die Branche der virtuellen Vermögenswerte fest.Beispielsweise müssen Unternehmen über Personal mit entsprechenden Fähigkeiten und Erfahrungen verfügen, darunter designierte Anti-Geldwäsche-Meldebeauftragte (MLROs) und stellvertretende Meldebeauftragte (Deputy MLROs) sowie Schlüsselpersonal, das für Compliance und interne Aufsicht verantwortlich ist.Das JFSC überwacht auch, ob Anbieter virtueller Asset-Dienste die Reiseregel und die internationalen Meldestandards für Krypto-Asset-Steuern einhalten.

⑤Internationale Zusammenarbeit: JFSC kooperiert und tauscht Informationen mit anderen Regulierungsbehörden und internationalen Organisationen aus, um die Koordinierung und Konsistenz der globalen Überwachung virtueller Vermögenswerte zu fördern.

Jersey hat keinen speziellen Code für Krypto-Assets formuliert. Stattdessen hat Jersey auf der Grundlage des ursprünglichen Finanzaufsichtssystems und des Anti-Geldwäsche-Systems nach und nach virtuelle Vermögenswerte und ihre Dienstleister in die Regulierungsschiene gebracht, indem es Definitionen hinzugefügt, den Anwendungsbereich erweitert und ein Registrierungssystem eingeführt hat.Im Folgenden sind die wichtigsten rechtlichen und regulatorischen Dokumente aufgeführt, die derzeit für Krypto-Assets relevant sind:

①Financial Services (Jersey) Law 1998

Dieses Gesetz ist das grundlegendste Finanzregulierungsgesetz in Jersey und legt fest, dass sich jedes Unternehmen, das bestimmte Finanzdienstleistungen in Jersey anbietet, beim JFSC registrieren oder eine Lizenz beantragen muss. Das JFSC hat 2016 klargestellt, dass virtuelle Währungsumtausche in den regulatorischen Geltungsbereich des Gesetzes fallen und daher als „Gelddienstleistungsunternehmen“ registriert werden müssen.

②Gesetz über Erträge aus Straftaten (Jersey) 1999

Dies ist Jerseys Kerngesetz zur Bekämpfung von Geldwäsche und Terrorismusfinanzierung und gilt für alle Hochrisikobranchen, einschließlich Kryptounternehmen.Das Gesetz verpflichtet Unternehmen, die im Geschäft mit virtuellen Vermögenswerten tätig sind, die folgenden Pflichten zu erfüllen: Sorgfaltspflicht gegenüber Kunden (Customer Due Diligence, CDD), Aufbewahrung von Transaktionsdaten und Meldung verdächtiger Transaktionen an die Jersey Financial Crime Unit (JFCU).

③Bestimmungen zum virtuellen Währungsumtausch

JFSC hat im Jahr 2016 Regulierungsvorschriften speziell für virtuelle Währungsbörsen erlassen, die von ihnen verlangen, AML/CFT-Maßnahmen strikt umzusetzen und eine solide interne Kontroll- und Governance-Struktur einzurichten.Diese Vorschriften integrieren Krypto-Handelsplattformen in das materielle Regulierungssystem.

⑤ „Leitfaden für erste Münzangebote“

Das JFSC hat diese Richtlinie im Jahr 2017 herausgegeben, um den Umfang der regulatorischen Anwendung von ICOs in Jersey zu klären. Das Dokument betont, dass ICOs von Fall zu Fall bewertet werden und anhand der Art der ausgegebenen Token festgestellt wird, ob bestehende Regulierungsgesetze für Finanzdienstleistungen anwendbar sind. Wenn die Token Wertpapiereigenschaft haben oder kollektive Anlageinstrumente darstellen, müssen sie einer Lizenz bedürfen und einer Aufsicht unterliegen.

⑥Informationen zu Geldtransfers (Jersey) Regulations 2017, überarbeitet im Jahr 2023

Diese Verordnung dient der Umsetzung der „Reiseregel“ der FATF, die alle VASPs dazu verpflichtet, bei der Übertragung virtueller Vermögenswerte Identifikationsinformationen von Sender und Empfänger zu sammeln und auszutauschen.Für Jersey ist es eine wichtige Maßnahme, um die Transparenz grenzüberschreitender Kryptotransaktionen zu verbessern.

⑦ „OECD-Rahmenbestimmungen für die Meldung von Krypto-Assets, 2024–2025“

Jersey wird dem CARF-Abkommen im Jahr 2024 beitreten und im Jahr 2025 lokale Vorschriften umsetzen, die alle Krypto-Asset-Dienstleister dazu verpflichten, ihren Verpflichtungen zur Erhebung und Meldung von Kundensteuerinformationen nachzukommen und einen automatischen Informationsaustausch mit anderen Gerichtsbarkeiten zu implementieren.

In Jersey basieren die steuerlichen und regulatorischen Regelungen im Zusammenhang mit virtuellen Vermögenswerten auf dem Financial Services Act und dem Proceeds of Crime Act und werden schrittweise durch szenariobasierte detaillierte Vorschriften und Bestimmungen zur internationalen Zusammenarbeit verbessert.Das „Finanzdienstleistungsgesetz“ legt die Lizenzanforderungen für aufstrebende Unternehmen wie Krypto-Börsen fest, die in die Verwaltung von „Gelddienstleistungsgeschäften“ einbezogen werden sollen, während das „Gesetz über Erträge aus Straftaten“ als Grundlage für die Bekämpfung von Geldwäsche und Terrorismusfinanzierung für alle Aktivitäten im Bereich virtueller Vermögenswerte dient und Pflichten wie die Sorgfaltspflicht gegenüber Kunden, Transaktionsaufzeichnungen und die Meldung verdächtiger Aktivitäten abdeckt. Auf dieser Grundlage nehmen die „Initial Coin Offering Guidelines“ eine funktionale Einordnung der Token-Emissionsaktivitäten vor und klären, ob unterschiedliche Emissionsmodelle in den bestehenden Regulierungsrahmen für Wertpapiere oder kollektive Kapitalanlagen aufgenommen werden sollten.Die „Information Accompanying Fund Transfers Regulations“ und die CARF-Vorschriften stärken die Transparenz grenzüberschreitender Kapitalströme und Steuerinformationen weiter und stellen sicher, dass Jersey die Vorteile eines flexiblen Steuersystems beibehält und gleichzeitig den internationalen Compliance-Anforderungen entspricht.

4. Zusammenfassung und Ausblick

Mit seinem einfachen und flexiblen Steuersystem und seiner fortschrittlichen Regulierungsstrategie baut Jersey nach und nach ein attraktives und konformes institutionelles Umfeld für Krypto-Assets auf.Was das Steuersystem angeht, behält Jersey seine traditionellen Vorteile bei – keine Kapitalertragssteuer und eine niedrige Körperschaftssteuerbelastung, was günstige Bedingungen für die Einführung der Kryptoindustrie bietet. Es lässt sich jedoch erkennen, dass Jersey keine spekulative Arbitrage-Strukturgestaltung fördert. Stattdessen wird die steuerliche Definition von „gewerblichen Tätigkeiten“ verwendet, um die Grenzen klarzustellen und Raum für regulatorische Beurteilungen zu lassen. Diese unscharfe Grenze ist die Quelle seiner Flexibilität.

Künftig wird Jersey unweigerlich von der Verschärfung der internationalen Regeln betroffen sein, insbesondere von der Umsetzung des CARF-Rahmens der OECD und der Transparenzanforderungen der FATF für VASPs, wodurch seine politische Pufferzone schrittweise enger wird.Die eigentliche Herausforderung für Jersey besteht möglicherweise nicht darin, „mehr Kryptounternehmen anzuziehen“, sondern darin, die institutionelle Autonomie aufrechtzuerhalten und gleichzeitig ein regulatorisches Image zu schaffen, das vertrauenswürdig ist, aber die Flexibilität nicht übermäßig opfert.