问:人类目光所及之极限是多远?有人说是天涯,因为可日月星辰;有人说是咫尺,因为一叶可障目。不同的角度看待不同的事物,总会给人意想不到的启发和惊喜。今天我们就从“杠杆和、清算和”的机制的角度来推测一下10.11那天到底发生了什么?

本文没有结论、没有站队、只有不同的角度。准备好的话,给我10分钟。

声明:

-

我能与大家共情这不满的情绪,本文将会以口水文的形式进行论述,尝试代入这个语境。

-

这篇文章不论孰是孰非,也不站队,只是从另一个角度出发 —— 从机制的角度,辩证地去看待问题,仅仅是提供多一个视角讨论背后发生的机理。

一 、做市商的财技与杠杆

我在此前写过一片关于做市商(用call option)是如何利用从项目方借来的币来做市?

我掐指一算,大概也是时候更新一个版本了。

上文说到,因为call option的设定,加上上币即巅峰的市场环境,所以做市商其中一个最优解就是拿到从项目方借来的币之后,就在上线之初,在流动性最足之时,卖掉所借来的币(留一点用作做市),并且在低点买回来。

这个模式有两个条件,第一是流动性要充足;第二是没有第三方监管,即交易所不管。

之后的事情大家都知道了,市场环境(现货)急转直下,流动性不足,加上Binance的监察,所以这条不是很崎岖的路就这么慢慢黯淡下来,或者说不敢大张旗鼓。但是这番操作是否让做市商无计可施?显然不是。他们盯上了合约交易。

问题来了,他们手上只有满手的token,而山寨币的合约交易只认U,这该咋整啊?

于是,他们盯上了Binance的 全仓杠杆/理财/统一账户 ,我们可以忽略掉这里所有功能,只专注在——抵押物的运用上。这个抵押物模块支持做市商或者大户质押接近200多种在Binance上架的资产作为保证金去交易现货/合约/期权。只是不同的山寨币,有不同的抵押率,这个后面举例子的时候会说到。

所以具体怎么搞呢?

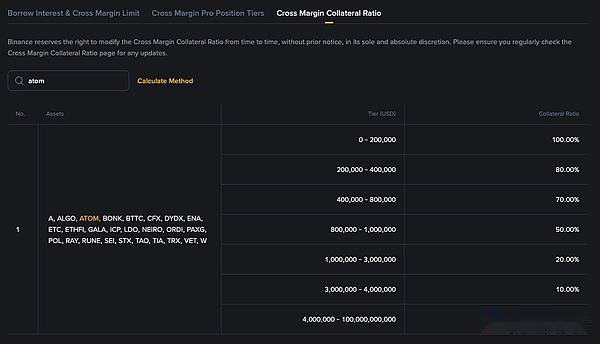

以ATOM(全仓杠杆)为例

我从ATOM基金会借来了100万个ATOM,一个ATOM = 5u。

随便举个例子,留20万个ATOM用作日常做市,然后质押剩余的80万个ATOM(“抵押物”),假设市价是400万U,可用额度是1,120,000 (200,000 *100% + 200,000*80% + 200,000*70% + 200,000*50% +….)

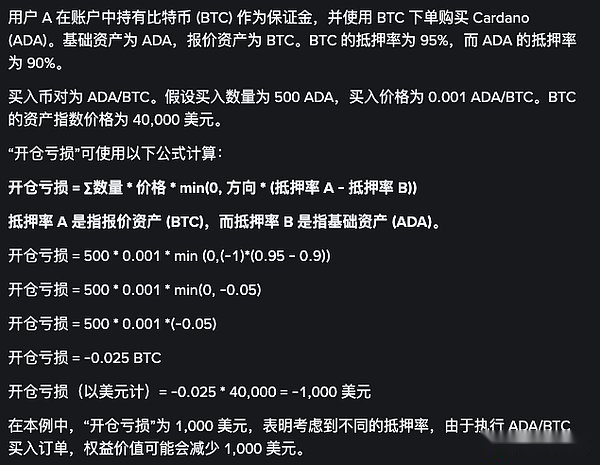

用官方(统一账户)的例子说明:

这里面就有两个变量,一个是抵押物的价值变化,一个是交易品的价值变化。

剩下的操作就各凭本事了,交易员A会在合约建空仓,然后通过控制现货供应来获利;交易员B在合约建多仓,然后控制合约价格来获利等等。

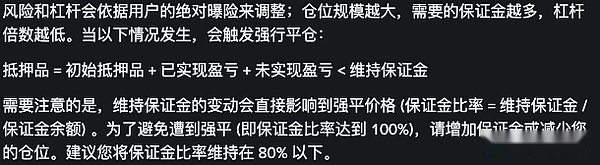

为什么质押率这么低呢?—— 这个与合约保证金的原理是一样的,金额越大,风险呈指数级上升。另外抵押品的清算也是依照“标记价格”来计算,而不是市场价格。

Binance对于合约清算的官方说法:

二、抵押物是怎么触发清算和平仓?

统一账户/理财/杠杆的抵押物这里不是按照单个标的/抵押物的价值,而是按照整个账户/仓位的权益与保证金比来结算的。

这里用统一账户作为例子做演示:

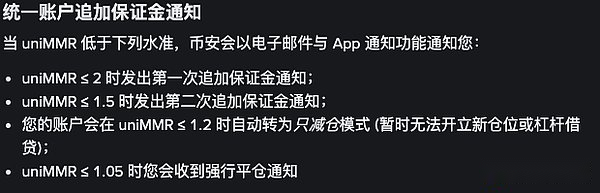

统一账户保证金率 uniMMR = 统一账户调整后权益 / 统一账户维持保证金金额

具体的计算方式比较复杂,本质上就是所有的抵押物/仓位价值要大于保证金的要求。其他的全仓杠杆/理财的清仓/强平我就不一一展开了,这里只介绍重点:

统一账户维持保证金率低于/等于1.2 时账户将进入“僵直模式”(没法开仓),在低于/等于1.05的时候就会强行平仓。 (这个信息非常关键!!后面会考)

同样的,全仓杠杆/理财在清算时也有类似的程序。

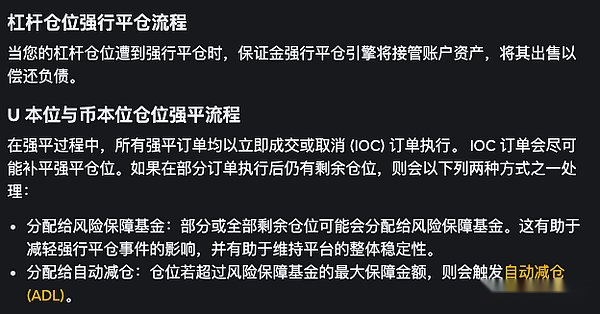

不论何种方式的抵押物平仓的方式主要有两种途径:在盘口成交或者取消现有的订单。

三、大户与巨鲸的资本效率之锤

除了做市商之外,还有各位机构、巨鲸和大户也采这种理财/全仓杠杆/统一账户模式。

各位试想一下,如果你是ATOM的坚定信仰者,你手握1000万枚ATOM会怎么做?你会质押这1000万枚ATOM,去做循环贷,去开合约 – 就是各种逢低买入、抄底、不断地抄底,可能不止是买ATOM,还会买ATOM生态上的项目,有些甚至会套保,然后一直撑到梦想中的山寨牛市到来,一战成名?

这不是什么寓言故事,这是真实存在的OG故事(现在是惨案了)

但是很可惜,你的仓位在不断地折腾中已经病入膏肓了,而此时暴雨和山崩已经到来。

四、1011 回顾

现在大家一回到10月11日的那个月黑风高的夜晚(以ATOM现货为例)

从5点开始ATOM的价格就开始阴跌,下方的volume图也开始放量,但是价格基本上稳定在3.7-3.8左右,证明还有流动性。

5:13开始市场开始下跌,大幅放量下跌,而且下一根bar是接着上一根bar的末端下跌,这应该是套利清算机器人开始工作了的迹象。大户/巨鲸们的抵押物被开始被清算(这也解释了为什么现货与合约的走向基本一致)。清算机器人会直接把大户的抵押品(ATOM) 以市价单的形式成交(taker),直至完成清算工作为止。

怎么得出清算机器人是始作俑者的这个结论?

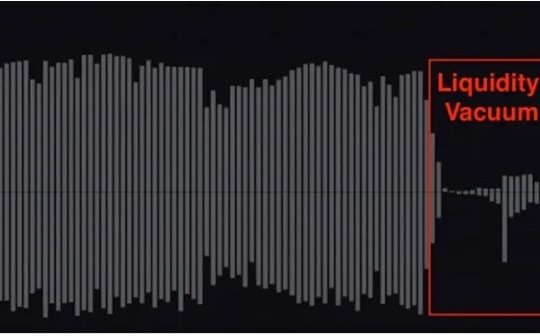

截止5:19 orderbook上都还有流动性(成交量也很高),但是5:20 订单簿基本陷入了真空状态,一直砸到0.001.

ATOM现货走势图

ATOM期货走势图

但是反观合约交易这里在5:20的最低价是1.4,如果是期货-现货套利的订单应当期货与现货的价格相近,且0.01 的ATOM 是个理性交易者不会去成交的价格。只有无情的清算机器人才能“狠下心”完成。(清算机器人处理”抵押品“即现货)

换句话说,是大户/巨鲸的不甘心与贪婪造成了这个局面,而由清算机器人完成了这场杀戮。

至于Binance的 ATOM 现货为什么会出现短暂的“流动性真空状态”?

我不负责任地推测, 这应该是该主做市账户的杠杆/理财/统一账户维持保证金率 低于了阈值(被清算且无法开新的仓位),触发了账户“僵直”的状态,被迫取消原有的订单簿单子,进而无法正常提供流动性造成的 。

附上:WBETH 和 BNSOL的价格走势图

流动性真空的时间点基本都在5:43 – 5:44之间,推测这两个币对的主做市商应该是同一个账户,且恰在此时该理财/杠杆/统一账户陷入了“清算/僵直”状态无法正常提供流动性。

WBETH价格走势图

BNSOL价格走势图

后记

我其实犹豫了好久要不要把这篇文章发出来,毕竟这个时候发出来,就是火上浇油,非常可能被针对,甚至画上“反贼”“BNx狗“”洗地“”收钱“的名号,但是又觉得这个事情各方都好冤的。

想了很久,才把这篇这么口语+口水文的文章写出来,供大家参考。

附上ATOM的风险保障基金图,单就10.11一天风险保险基金损失了1.5亿美金,(按照5x的杠杆,名义的价格就是7.5亿美金)只有在流动性充足的时候交易所才是稳赚不赔的,在极端环境下,交易所的损失也很大。从动机上说来,他们真没有必要故意掐断流动性。

最后,我也是受害者,也正在维权ing,赔偿还没拿到。

我发这篇口水文出来,就是想做一个理性的维权者,给大家多一个角度。