Autor: Marcel Pechman, CoinTelegraph;

ETH stieg zwischen dem 20. und 27. November um 15% und näherte sich zum ersten Mal seit vier Monaten der Marke 3.500 US -Dollar.Diese Rallye fällt mit dem Rekordhoch offener Verträge in der Ethereum -Futures zusammen, was von Händlern Fragen aufgeworfen hat, ob steigender Hebel eine übermäßige stöhne Stimmung bedeutet.

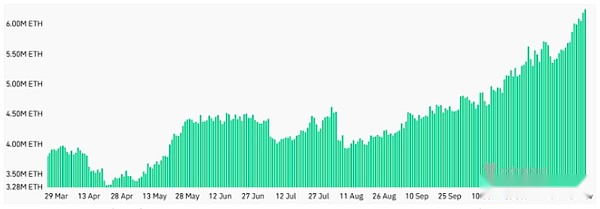

Gesamt offene Position in Ethereum Futures, ETH.Quelle: Coinglass

In den 30 Tagen zum 27. November stieg das Gesamt offene Interesse an Ethereum -Futures um 23% auf 22 Milliarden US -Dollar.Zum Vergleich: Am 27. August vor drei Monaten betrug das offene Interesse der Bitcoin -Futures 31,2 Milliarden US -Dollar.Als ETH am 13. Mai am 13. Mai über 4.000 USD gehandelt wurde, betrugen die offenen Zinsen für ETH -Futures 14 Milliarden US -Dollar.

Domaning the Market sind Binance, Bybit und OKX, die zusammen 60% der ETH -Futures -Nachfrage ausmachen.Der Chicago Mercantile Exchange (CME) erweitert jedoch stetig seinen Fußabdruck.Es ist erwähnenswertCME hält derzeit Open Contracts von ETH Futures in Höhe von 2,5 Milliarden US -Dollar, was auf eine zunehmende institutionelle Beteiligung hindeutet – eine Entwicklung, die häufig als Zeichen für die Marktreife angesehen wird.

Unabhängig davon, ob es sich um institutionelle Anleger oder Einzelhandelsinvestoren handelt, zeigt die hohe Nachfrage nach Hebelwirkung nicht unbedingt eine bullische Stimmung an.Der Derivate Markt gleicht Käufer und Verkäufer aus und schafft Möglichkeiten für Strategien, die verschiedene Situationen nutzen, einschließlich Preisrückfälle.

Beispielsweise beinhaltet eine Cash -Arbitrage -Strategie den Kauf von Ethereum im Spot- (oder Margen-) Markt, während der gleiche Nennbetrag in Ethereum -Futures verkauft wird.In ähnlicher Weise können Händler Zinsdifferenzen nutzen, indem sie längerfristige Verträge wie Verträge im März 2025 verkaufen, während kürzere Verträge wie Dezember 2024 gekauft werden.Diese Strategien spiegeln keine bullische Stimmung wider, sondern werden die Nachfrage nach Ethereum -Hebel erheblich erhöhen.

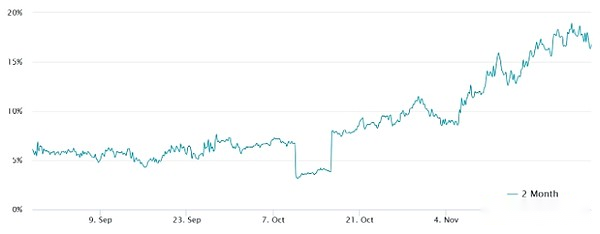

Ethereum 2 Monate Futures Annualized Premium.Quelle: laevitas.ch

Am 6. November überstieg die zweimonatige ETH-Futures-Prämie (Benchmark-Zinssatz) den neutralen Schwellenwert von 10% und hielt in der vergangenen Woche ein starkes Maß von 17% auf.Dieser Zinssatz ermöglicht es Händlern, feste Renditen zu erzielen und gleichzeitig ihre Exposition durch Barbitrage -Strategien vollständig abzusichern.Es ist jedoch erwähnenswertEinige Marktteilnehmer akzeptierten 17% Kosten für die Aufrechterhaltung einer langen Position, was auf eine moderate bullische Stimmung auf dem Markt hinweist.

Die Eth -Liquidation kann aufgrund von Einzelhandelsinvestoren zunehmen

In einem hohen Hebelumfeld kommt das größte Risiko in der Regel von Einzelhandelshändlern, die allgemein als „Degen“ bezeichnet werden und die häufig bis zum 20 -fachen die Hebelwirkung verwenden.In diesem Fall kann ein Standardpreisrückgang von 5% alle Margenablagerungen löschen und Abschlusspositionen auslösen.Vom 23. bis 26. November musste eine gehebelte Long Eth Futures -Position von 163 Millionen US -Dollar geschlossen werden.

Um die Gesundheit von Ethereum -Futures -Positionen zu messen, sind dauerhafte Verträge ein wichtiger Indikator.Im Gegensatz zu monatlichen Verträgen spiegeln ewige Verträge genau den Spotpreis von ETH wider.Sie verwenden variable Finanzierungsraten – Typen zwischen 0,5% und 2,1% pro Monat -, um die Hebelwirkung zwischen lang und kurz auszugleichen.

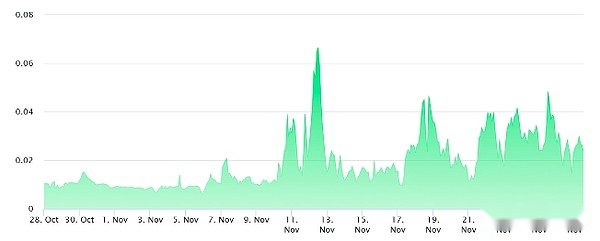

Eth Perpetual Futures 8-Stunden-Kapitalzins.Quelle: laevitas.ch

Derzeit liegt die dauerhafte Futures -Finanzierungsrate von Ethereum nahe an der neutralen Schwelle, die 2,1% pro Monat beträgt.Obwohl es am 25. November kurz auf mehr als 4% stieg, ging es nicht weiter.Das zeigt dasAuch wenn die Ethereum -Preise um 15% pro Woche steigen, bleibt der Einzelhandelsnachfrage nach Leveraged Buls träge.

Diese Dynamik verstärkt den Anstieg der offenen Positionen in Ethereum, spiegelt institutionelle Strategien – wie Absicherung oder neutrale Positionen – als die totale bullische Stimmung wider.